Модельный порфель на методе Стратегического Инвестирования. Часть 6. Holida-a-a-y ! Celebra-a-te !!

По следам моего предыдущего поста – фигасе! Сам не ожидал такого. Не только предсказал, что выберут Трампа, но и мои добавленные в портфель акции выросли с тех пор на 6.95% (LMT) и 9.5% (CBRL)

В этом выпуске, посмотрим на то, что происходит с американскими акциями в результате избрания Трампа, и как реагировать на весь этот Адъ.

Напомню, что целью проекта является доказать, что пассивный портфель, подобранный на основе анализа стратегии эмитентов, побьет как индекс S&P, так и любой портфель, основанный на анал-изе ГААП-овской отчетности или на активной торговле.

Активы в портфель выбираются по моему (но не оригинальному) принципу стратегического инвестирования, описанному здесь и здесь

Общая тема заключается в том, что, судя по реакции рынка, выиграли:

(a) Компании, которые не пострадают от торговой войны, которую может начать Америка под руководством Трампа. Это, как правило, компании, у которых значительная часть бизнеса сосредоточена в Штатах

(b) Компании, которые выиграют от мер, которые провозглашал Трамп во время своей кампании — инфрастрауктурные конторы, оборонка, и даже частные тюрьмы.

Вполне логично, что почти все транснациональные компании, у которых бОльшая или значительная часть прибыли приходит извне США, упали в результате избрания Трампа. Посмотрите на Колгейт или Пепси например – это компании, которым очень легко при желании перекрыть воздух, и которые легко могут быть вытеснены с других рынков местными производителями.

Еще более эпично упали компании новой экономики – Гугл, Фейсбук, Амазон.

Я так понимаю, логика у рынка приблизительно такая: (1) Трамп начнет торговую войну – введение тарифов на китайские товары и т д (2) Другие страны ответят тем же, и отыграются на американских транснациональных корпорациях, и, немного предсказуемо, (3) Все участники спецолимпиады наедятся мыла

Я думаю, что интересным моментом, который пока не полностью учитывается рынком, является обещание Трампа сделать одноразовый Tax Holliday, разрешив репатриацию прибылей, которые американские компании заработали за рубежом. Вот цитата из его тах-программы, которую всю можно прочитать здесь:

“It will provide a deemed repatriation of corporate profits held offshore at a one-time tax rate of 10 percent.”

То есть, Трамп обещал разрешить американским компаниям репатриировать прибыль из за рубежа, заплатив при этом 10% (вместо 30-35%, которые им пришлось бы платить иначе)

Почему компании держат прибыль в других странах, вместо того, чтобы ввозить ее в Штаты и использовать, например, для выкупа акций и дивидендов ? Потому что из за американских законов ои могут не платить налог на прибыль, пока не репатриируют ее в Штаты.

Компании расчитывают на как раз такой Tax Holiday. Почему они на его расчитывают? Потому что уже был прецедент в 2004 году, который привел к репатриации 362 миллиардов. Куда пошли эти миллиарды? На зарплату и бонусы топ менеджерам, ну и акционерам тоже перепало немного, в виде обратного выкупа акций и увеличения дивидендов.

Даже если этот Tax Holiday под 10% не будет принят, налоги на корпорации будут существенно снижены, может даже до 15% как обещал Трамп, так что эти забугорные деньги так или иначе вернутся в Штаты и будут выплачены акционерам.

Я попробовал скомпилировать данные о прибыли, спрятанной вне Штатов, пользуясь вот этим источником, и сопоставил эти данные с рыночной капитализацией компаний, и с изменением цены акций за два дня с победы Трампа (сразу оговорюсь что этот список основан на даных тех компаний, которые напрямую включают такие цафры в свои отчеты, то есть табличка с 20-ю компаниями из моей ссылки. Там еще есть табличка из 27-ми компаний, где такая же инфа была получена непрямым путем. Если есть у кого нибудь желание. То можно расширить мой анализ

Компания |

Нерепатриированная прибыль, в миллионах |

Рыночная капитализация |

Отношение нерепатриированной прибыли к рыночной капитализации |

Изменение цены с момента победы Трампа |

Pfizer |

193,587 |

203,140 |

95.3% |

11.6% |

IBM |

68,100 |

153,150 |

44.5% |

3.3% |

Danaher |

23,500 |

55,410 |

42.4% |

1.7% |

General Electric |

104,000 |

272,510 |

38.2% |

3.4% |

Cisco |

58,000 |

155,440 |

37.3% |

0.0% |

Merck |

59,200 |

179,630 |

33.0% |

7.4% |

Eli Lilly |

26,500 |

82,670 |

32.1% |

5.8% |

United Technologies |

29,000 |

90,730 |

32.0% |

4.9% |

PepsiCo |

40,200 |

148,080 |

27.1% |

-5.0% |

Bristol Meyers Squibb |

25,000 |

94,670 |

26.4% |

-10.3% |

Medtronic |

27,837 |

114,310 |

24.4% |

-1.9% |

Abbvie |

25,000 |

106,500 |

23.5% |

8.8% |

Chevron |

45,400 |

203,350 |

22.3% |

0.5% |

Procter and Gamble |

45,000 |

221,450 |

20.3% |

-5.1% |

Coca — Cola |

31,900 |

176,700 |

18.1% |

-4.5% |

Johnson and Johnson |

58,000 |

327,050 |

17.7% |

2.1% |

Intel |

26,900 |

163,220 |

16.5% |

-0.7% |

Exxon Mobil |

51,000 |

360,970 |

14.1% |

2.0% |

58,300 |

531,500 |

11.0% |

-3.5% |

Какие выводы можно сделать из этого списка ?

- Какие-то совершенно безумные цифры по Pfizer, от которых хочется протереть глаза. Компания может выкупить почти все свои акци с рынка, просто репатриировав свою зарубежную наличность. Ребята просто плавают в деньгах. Либо это, либо использованный мною источник содержит неправильные данные. Кажется, это в какой то степени объясняет рост на 7% за последние два дня.

- С интересом обнаружил в списке мою любимую компанию Данахер, о которой я писал здесь. Еще один повод их купить и держать.

- Куплю-ка я, пожалуй, для своего модельного портфельчика немного Pfizer и Pepsi сегодня, когда откроется рынок. Pfizer – как тактический шаг в связи с их денежным мешком, и Pepsi – как хорошую инвестицию, которая платит 2.81 % дивидендов и имеет гораздо более сильную стратегическую позицию, чем Кока Кола, да еще и больше спрятанных вне штатов денег, как процент капитализации. Мало кто знает, что российские брэнды типа “Домик в Деревне”, “Кубанская Буренка”, “Чудо Йогурт”, J-7 – это все Пепси.

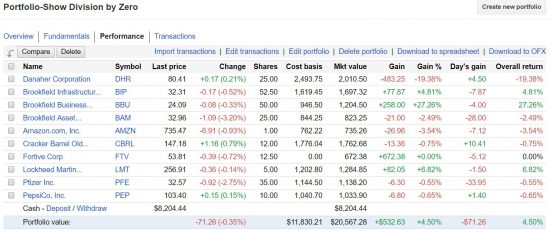

в результате, добавил в виртуальный портфель 35 акций PFE за 32.4999 и 10 PEP за 103.43

В итоге, портфель выглядит вот так:

Для тех, у кого радиостанции на БТР-ах — вот правильная ссылка на правильную музыку

Спасибо всем, прочитавшим до конца, вот еще ссылки на мои другие сериалы:

Футурологические заметки

Как понимать биткойн

Как понимать Теслу и Юбер

Куда денутся все безработные

Александр едет в гости к Дедушке Баффету (сериал закончен):

Часть 0: Американский Шадрин. В гости к Дедушке Баффетту

Часть 1: Как меня забаннил Шадрин

Часть 2: осталось 50 дней. Почему долгосрочным инвесторам надо переходить с отрубей на пиво

Часть 3: осталось 48 дней. О стратегическом подходе к инвестированию

Часть 4: осталось 45 дней. Лже-Баффетт из Техаса

Часть 5: Откровения долгосрочного инвестора часть 1.

Часть 6: поездка в Омаху, день первый !

Часть 7: Загадочное письмо | По баффетовским местам Омахи | Регистрация на годовое собрание

Часть 8: Собрание Акционеров !

Часть 9: Подводим итоги | Кукла Александра ищет новых владельцев

Часть 10: Как Баффет меняет свою стратегию | Лучшие альтернативы Беркшира

Пассивный портфель, который побъет Арсагеру, Чорный квадрат и Сиплого (сериал продолжается):

часть 0. Правила Портфолио-Шоу

часть 1. Покупаем Данахер

часть 2. Покупаем Брукфилд

часть 3. Покупаем Амазон

часть 4. Покупаем самый крутой ресторан

часть 5. Экстрим! Покупки за день до выборов.

Машинное обучение (сериал продолжается)

Часть 1. я думал-думал, я все понял — про машинное обучение в применении к трейдингу

Часть 2. Грааль почти не виден