Ядрёные купоны до 20,3%! Свежие облигации Атомэнергопром 001Р-03 (флоатер)

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚡А теперь — почапали смотреть на новый флоатер от Атомэнергопрома!

☢️Эмитент: АО «Атомэнергопром»

⚡Атомэнергопром — 100%-я дочка «Росатома», консолидирующая гражданские активы российской атомной отрасли.

🏭Атомэнергопром обеспечивает полный цикл производства в сфере ядерной энергетики, от добычи урана до строительства АЭС и выработки электроэнергии, а также бэк-энд (обращение с отработавшим ядерным топливом и радиоактивными отходами, вывод из эксплуатации ядерно- и радиационно-опасных объектов).Занимает 17% мирового рынка ядерного топлива, 1-е место по строительству АЭС — 39 энергоблоков, включая строящиеся за рубежом энергоблоки нового поколения в Турции, Бангладеш, Египте, Индии, Венгрии.🇷🇺В том числе, компания естественно отвечает за Курскую и Запорожскую АЭС, которые сейчас в центре внимания всего мирового сообщества.

Вид на Курскую АЭС в г. Курчатов. Источник: Яндекс.Картинки

🌍Атомэнергопром является единственным в мире вендором, объединяющим в себе весь спектр компетенций в сфере ядерных технологий.

Короче, эмитент — откровенно КРУТОЙ. Такие нечасто попадают ко мне на прожарку.

🏆Кредитный рейтинг: AAA «стабильный» от ЭкспертРА — наивысший.

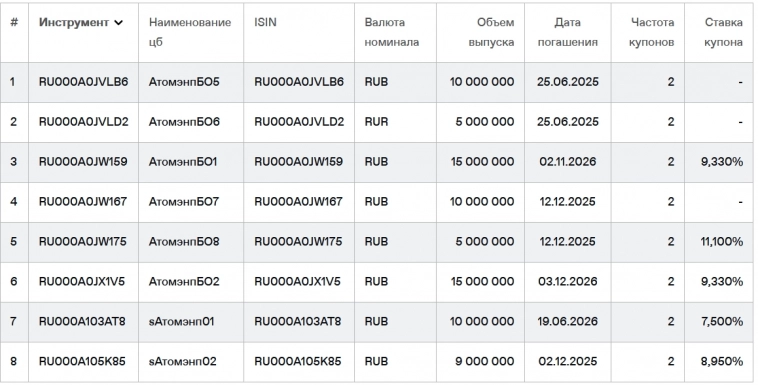

💼На бирже торгуются 8 выпусков облигаций общим начальным объемом 79 млрд ₽. И для такого техно-гиганта — это весьма скромные цифры.

Облигации Атомэнергопром на Мосбирже. Данные от 17.10.2024. Источник: сайт Мосбиржи

📊Финансовые результаты

Понятно, что всерьёз оценивать результаты холдинга — занятие условно-бесполезное, т.к. в случае проблем ему почти гарантирован безграничный лимит финансирования из бюджета. Но помним про «Росгеологию» и всё же посмотрим на цифры из отчетности по МСФО за 6 мес. 2024:

✅Выручка в январе-июне превысила 1 трлн ₽, увеличившись на 23%. Себестоимость продаж достигла 773 млрд ₽ (+26,4%). Валовая прибыль в итоге составила 327 млрд ₽ (+15,9%).

🔻Чистая прибыль за период — 109 млрд ₽ (-19% по сравнению с 1П2023, когда было 134 млрд ₽).

🔻Выросли финансовые расходы — с 40,9 до 77,3 млрд ₽, финансовые доходы наоборот просели с 24,4 до 22,5 млрд ₽. Расход по налогу на прибыль достиг почти 58 млрд ₽ после 42,7 млрд годом ранее.

«Основными причинами снижения выручки и чистой прибыли стали волатильность рубля и рост процентных расходов вследствие роста ключевой ставки» — пресс-служба Росатома.

✅Активы достигли 6,9 трлн ₽ (+2,2% за 6 мес). Собственный капитал тоже чуть подрос за полгода и составил 3,25 трлн ₽.

🔻Обязательства увеличились на 3,2% до 3,66 трлн ₽. Таким образом, долг обеспечен собственным капиталом на 89%.

✅Непосредственно во 2-м квартале прибыль холдинга немного выросла - с 47,6 до 48,4 млрд ₽. Выручка за этот период достигла 521 млрд ₽ после 465 млрд ₽ годом ранее. Себестоимость продаж в апреле-июне составила 354 млрд ₽ (+8,7%).

Источник: отчет АО «Атомэнергопром» по МСФО за 6 мес. 2024

⚙️Параметры выпуска

● Название: Атомэнпр-001P-03

● Номинал: 1000 ₽

● Объем: 20 млрд ₽

● Погашение: через 3 года

● Ориентир купона: КС+130 б.п.

● Выплаты: 12 раз в год

● Амортизация: нет

● Оферта: нет

● Рейтинг: AAА от Эксперт РА

● Только для квалов: нет

👉Организаторы: Газпромбанк, БК «Регион», РСХБ.

⏳Сбор заявок — 18 октября, размещение на бирже — 23 октября 2024.

🤔Резюме: ядрён батон

☢️Итак, Атомэнергопром размещает флоатер объемом 20 млрд ₽ на 3 года с ежемесячными купонами, без амортизации и без оферты.

✅Сверх-надежный эмитент. 100% государственная корпорация, на которой буквально держится вся отрасль нашей знаменитой атомной промышленности, с наивысшим рейтингом ААА.

✅Устойчивое фин. положение. Долговые обязательства перекрываются собственным капиталом почти на 90%, активами — почти в 2 раза. В отличие от многих госкорпораций (типа ОАК, ОВК и иже с ними), холдинг даже стабильно генерирует прибыль, хоть и небольшую относительно активов.

✅Без оферты и амортизации, что при прочих равных я считаю плюсом.

⛔Доходность минимальная, ну а что мы хотели от настолько мощного и надежного эмитента. Дают премию к ключевой ставке и ежемесячные выплаты — уже приятно.

💼Вывод: достойный консервативный флоатер от интересной компании. По надежности его можно почти приравнять к ОФЗ-ПК, но он выгодно отличается от госбумаг повышенной ставкой и ежемесячными купонами. В принципе, для защитной части портфеля — вполне адекватная история, чтобы ближайшие 3 года получать «ядерные» выплаты по актуальной ставке и не переживать за вложенные деньги.

Альтернативы с тем же рейтингом: Мегафон 2Р7 (КС+130 б.п.), Алроса 1Р1 (КС+120 б.п.), Газпромнефть 3P13R (КС+130 б.п.), ВЭБ.РФ 2Р41 (RUONIA+140 б.п.), МТС 2Р6 (КС+130 б.п.), МБЭС 2Р3 (КС+210 б.п.) - все должны быть доступны для неквалов.

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

📍 ТОП-7 надежных корпоративных флоатеров для покупки осенью 2024

📍 7 коротких облигаций с доходностью выше депозита [лето 2024]

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth