| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 5 082,8 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 11,7 |

| P/S | 0,6 |

| P/BV | 0,6 |

| EV/EBITDA | 2,2 |

| Див.доход ао | 5,5% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

«Роснефть» отказалась от ВНХК. НПЗ в Приморье признан нерентабельным

«Роснефть» отказалась от ВНХК. НПЗ в Приморье признан нерентабельным

«Роснефть» спустя 10 лет официально объявила об отказе от проекта ВНХК в Приморье, признав его нерентабельным. Формально «Роснефть» связала закрытие проекта с изменением налогового законодательства — налоговым маневром, повысившим нагрузку на нефтепереработку. Однако и в прежних налоговых условиях, говорили собеседники “Ъ”, рентабельность этого НПЗ стоимостью около 800 млрд руб. была под сомнением. Теперь компания концентрируется на росте добычи и снижении долга, который за первый квартал сократился на 12,5% в рублевом выражении, до 3,8 трлн руб.

www.kommersant.ru/doc/3967501

www.vedomosti.ru/business/articles/2019/05/13/801246-rosneft-otkazalas-ot-stroitelstva

Роснефть - не будет строить ВНХК в связи с потерей рентабельности

Роснефть - не будет строить ВНХК в связи с потерей рентабельности«Роснефть» не будет строить Восточный нефтехимический комплекс (ВНХК) на Дальнем Востоке из-за того, что в результате реализации налогового маневра в нефтяной отрасли он оказался нерентабельным.

первый вице-президент «Роснефти» Павел Федоров, в ходе телефонной конференции:«Хороший пример — проект ВНХК, который, как мы знаем, был рентабелен в рамках существовавшей налоговой системы. Сегодня из-за реализации большого налогового маневра (в нефтяной отрасли — прим. ТАСС) он не является рентабельным, и как таковой был снят, исключен из инвестиционной программы компании»,

https://www.finanz.ru/novosti/aktsii/rosneft-otkazalas-ot-stroitelstva-vnkhk-v-svyazi-s-poterey-rentabelnosti-1028195733

читать дальше на смартлабе Роснефть - запуск проекта Роспан запланирован на 4 квартал

Роснефть - запуск проекта Роспан запланирован на 4 квартал

"Роснефть" планирует запустить газовый проект «Роспан» в четвертом квартале текущего года.

первый вице-президент «Роснефти» Павел Федоров:

«Реализация проекта „Роспан“ у нас ведется в плановом режиме. Мы обозначили в презентации по итогам прошлого года, что мы были вынуждены поставить в on hold (на паузу – ред.) запуск наших новых крупных проектов. „Роспан“ входил в их число, и понятным образом эта задержка была связана с теми ограничениями и квотами (в рамках ОПЕК+ — ред.), которые были наложены на компанию. Поэтому график реализации проекта был подстроен по те ограничения, которые у нас есть. Мы планируем запустить „Роспан“ в этом году

https://emitent.1prime.ru/News/NewsView.aspx?GUID={F0360D28-5343-4199-80E4-A894C225E8B4}

читать дальше на смартлабе Роснефть - капзатраты в 2019 г могут вырасти до 1,3 трлн руб

Роснефть - капзатраты в 2019 г могут вырасти до 1,3 трлн руб

Объем капзатрат Роснефти в 2019 году превысит запланированный уровень 1,2 триллиона рублей и вырастет до 1,3 триллиона рублей

Отмечается в ходе телефонной конференции:

«Мы, конечно, видим, что происходит изменение внешней среды, и мы будем корректировать план капитальных вложений в зависимости от динамики цен на нефть, и, конечно, будем смотреть на выполнение нашей ключевой стратегической задачи — это рост добычи углеводородов. Соответственно, я не исключаю, что уровень капитальных вложений за этот год, он превысит 1,2 триллиона рублей, может быть составит до 1,3 триллиона рублей с учетом наших планов по максимизации добычи в среднесрочной перспективе, в том числе в привязке к решениям ОПЕК+»

emitent.1prime.ru/News/NewsView.aspx?GUID={B217F8F6-2162-437B-9679-AE0F81BE740B}

читать дальше на смартлабе Роснефть - добыча газа в 1 квартале выросла год к году на 1,5% и составила 17,12 млрд куб. м

Роснефть - добыча газа в 1 квартале выросла год к году на 1,5% и составила 17,12 млрд куб. м

Роснефть, производственные результаты за 1 квартал:

- среднесуточная добыча углеводородов составила 5,90 млн б.н.э., продемонстрировав рост год к году на 3,4%

- среднесуточная добыча жув достигла 4,74 млн барр., увеличившись год к году на 3,9%

- добыча газа выросла год к году на 1,5% и составила 17,12 млрд куб. м

- поставки моторных топлив на внутренний рынок достигли 7,2 млн т, увеличившись на 10,8% год к году

Компания располагает существенным потенциалом по оперативному наращиванию добычи за счет гибкого подхода к управлению фондом и режимами эксплуатации скважин. В случае снятия внешних ограничений Компания способна обеспечить среднесуточную добычу жидких углеводородов в РФ на уровне более 4,8 млн барр. к концу года.

Объём переработки нефти на российских НПЗ Компании в 1 кв. 2019 г. составил 24,5 млн т, что ниже уровней 4 кв. и 1 кв. 2018 г. на 8,5% и 0,8% соответственно. Снижение обусловлено проведением в феврале-марте 2019 г. капитального ремонта на Туапсинском НПЗ, а также оптимизацией загрузки установок в условиях текущего спроса на нефтепродукты. С учетом зарубежных активов показатель снизился на 9,0% и 2,5% квартал к кварталу и год к году соответственно — до 26,9 млн т.

www.rosneft.ru/press/releases/item/194931/

читать дальше на смартлабе Роснефть - рост чистой прибыли в 1 кв по МСФО - до 131 млрд руб. на 61,7% г/г

Роснефть - рост чистой прибыли в 1 кв по МСФО - до 131 млрд руб. на 61,7% г/г

Роснефть — финансовые результаты за 1 квартал по МСФО

-увеличение показателя EBITDA более чем в 1,4 раза год к году — до 548 млрд руб., с ростом маржи по показателю до 26,0%

-уверенный контроль над затратами: производственные и операционные расходы снизились на 10% квартал к кварталу

— свободный денежный поток за квартал составил 197 млрд руб., увеличившись в 1,4 раза по сравнению с аналогичным показателем 2018 г.

-стратегический фокус на снижении долговой нагрузки:

-сокращение чистого финансового долга более чем на 110 млрд руб.*

-погашение торговых обязательств на 1,9 млрд долл.

-компания нацелена на выполнение задачи по снижению чистого долга и погашению торговых обязательств на сумму не менее 2 млрд долл. к концу 2 квартала.

читать дальше на смартлабе

Чистая прибыль «Роснефти» вырастет на 11%

Чистая прибыль «Роснефти» вырастет на 11%

Роснефть

«Роснефть» опубликует финрезультаты 13 мая. Мы ожидаем, что выручка снизится до 1 998 млрд руб. (-8% кв/кв, +16% г/г) на фоне ослабления нефтяных котировок (Urals в рублевом выражении -6% кв/кв, т.к. сужение спреда к Brent было нивелировано укреплением рубля), а также сокращения добычи нефти на 1% кв/кв.

Тем не менее, мы ожидаем роста EBITDA до 510 млрд руб. (+4% кв/кв, +32% г/г) за счет снижения операционных издержек в сегменте добычи, но по большей части на фоне изменений в налоговой системе, вступивших в силу с 2019. Так, мы ожидаем, что рост НДПИ на нефть будет нивелирован снижением экспортной пошлины (в т.ч. за счет положительного лага в 1К19), а также переходом некоторых месторождений на НДД. Отрицательный акциз также окажет в целом положительный эффект на EBITDA (23 млрд руб, включая 7 млрд руб. от демпфлирующей составляющей) несмотря на неоптимальную настройку механизма демпфера в 1К19, которая привела к необходимости выплат в бюджет со стороны нефтяных компаний по бензину.

Роснефть опубликует финрезультаты 13 мая.

Роснефть опубликует финрезультаты 13 мая.

Телеконференция намечена на 13 мая, 17:00 по московскому времени (15:00 по Лондону).

Номера для набора: +7 495 283 97 05 (Россия), 0 800 640 64 41 (Великобритания); ID конференции: 808534 (английский) / 370735 (русский). Мнения анали

Мнения анали

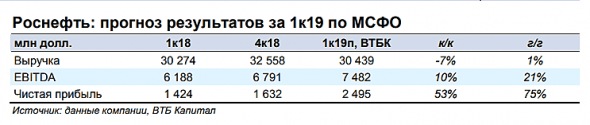

Прогноз результатов «Роснефти» за I кв: чистая прибыль до расходов, связанных с обесценением активов, — $2,5 млрд

Силуэты

Аналитики ВТБ Капитал

13 мая Роснефть опубликует отчетность за 1к19 по МСФО. Как мы полагаем, выручка уменьшится по сравнению с уровнем предыдущего квартала ввиду снижения средней цены на нефть Urals за период и соблюдения условий соглашения об ограничении добычи нефти. Вместе с тем, мы предполагаем заметный рост EBITDA, чему должны способствовать положительный лаг по экспортной пошлине, небольшое ослабление рубля и сезонное снижение расходов по нескольким статьям (в частности, коммерческих, общих и административных). Списаний мы не ожидаем, хотя, напомним, компания показала обесценение ряда активов во 2к–4к18 (на общую сумму 3,4 млрд долл.), при этом финансовая отчетность BP за 1к19 свидетельствует о наличии связанного с Роснефтью убытка от неосновной деятельности в размере около 81 млн долл. Однако это не повлияет на свободный денежный поток, который, по нашим расчетам, составит 3 млрд долл. (до изменений в оборотном капитале). Акции Роснефти, учитывая весьма слабую динамику их котировок в последнее время, вполне могут получить поддержку в момент публикации результатов.

Снижение выручки… В соответствии с условиями соглашения ОПЕК+, Роснефть уменьшила добычу на 3,5% к/к. Помимо этого, средняя цена на нефть Urals снизилась за период на 4,2 долл./барр. В результате выручка компании, по нашим расчетам, может сократиться на 7% к/к, до 30,4 млрд долл.

…и рост EBITDA. В 1к19 вступил в силу целый ряд изменений в регулировании отрасли: снижение экспортной пошлины на нефть (с 30% до 25%), эквивалентное повышение ставки НДПИ, увеличение акциза на моторное топливо, демпфирующий механизм (налог или субсидия на рынке моторного топлива, в зависимости от разницы между внутренними и экспортными ценами на бензин и дизельное топливо), а также введение налога на дополнительный доход. Эти изменения очень затрудняют анализ прибыльности компании. Между тем, на наш взгляд, в совокупности они благоприятны для Роснефти (положительный эффект – 450 млн долл. за квартал). Хотя снижение экспортных пошлин (приблизительно на 410 млн долл. для Роснефти в 1к19 по сравнению с уровнем 4к18, по нашей оценке) компенсирует менее половины повышения НДПИ (приблизительно на 950 млн долл.), компания получит отрицательный акциз на нефть (205 млн долл.), а также около 160 млн долл. чистой субсидии по демпфирующему механизму (субсидия на дизельное топливо, налог на бензин) в 1к19п. К тому же положительный лаг по экспортной пошлине в размере около 7,2 долл./т после отрицательного лага в 19,3 долл./т в 4к18 (дополнительно 620 млн долл. на уровне EBITDA) и сезонное снижение коммерческих, общих и административных расходов (плюс 180 млн долл. к EBITDA за квартал) обеспечит рост прибыльности в 1к19. В результате EBITDA Роснефти, по нашим расчетам, увеличится на 10% к/к, почти до 7,5 млрд долл.

Вероятное обесценение активов. Согласно нашему прогнозу, чистая прибыль Роснефти за 1к19 до расходов, связанных с обесценением активов, должна составить 2,5 млрд долл. Однако, исходя из результатов BP за 1к19, есть вероятность, что в своей квартальной отчетности Роснефть отразит внереализационный убыток в размер 400–500 млн долл., что повлияет на величину чистой прибыли и, соответственно, на дивиденды (т.к. дивидендная политика компания предполагает выплату 50% от чистой прибыли по МСФО). В то же время это не отразится на свободном денежном потоке компании, который мы прогнозируем на уровне около 3 млрд долл. (до изменений в оборотном капитале).

В венесуэле началось военное восстание

Роснефти попа — она потеряет около 15 ярдов. Это даже не зависит теперь от результатов восстания.

читать дальше на смартлабе

gluhov, старая инфа. В венесуэле началось военное восстание

В венесуэле началось военное восстание

Роснефти попа — она потеряет около 15 ярдов. Это даже не зависит теперь от результатов восстания.

читать дальше на смартлабе Вы всегда можете спуститься из штаб квартиры Кока-кола и купить баночку Пепси у входа

Вы всегда можете спуститься из штаб квартиры Кока-кола и купить баночку Пепси у входа

Есть байка — Вы всегда можете спуститься из штаб квартиры Кока-кола и купить баночку Пепси у входа))

Но это у них, а что у нас?

По факту, под будущей штаб-квартирой ПАО Газпром находятся заправки конкурентов!

1) Роснефть

2) Лукойл

читать дальше на смартлабе

по моему при текущих ценах Газпром нефть явно предпочтительнее для покупки…

Максим ТХАБ, согласен Рентабельность российского нефтедобывающего сегмента должна повыситься - Sberbank CIB

Рентабельность российского нефтедобывающего сегмента должна повыситься - Sberbank CIB

В российской нефтегазовой отрасли первыми свою отчетность за 1К19 представят «НОВАТЭК» и «Роснефть». Мы ожидаем, что у «Роснефти» немного улучшится генерация свободного денежного потока, а «НОВАТЭК» покажет однократные доходы. Несмотря на снижение нефтяных котировок, рентабельность нефтедобывающего сегмента должна была повыситься, т. к. экспортные пошлины снизились более существенно, чем цена нефти (т. е. наблюдался временной лаг), и экспортная цена на нефть за вычетом базовых налогов повысилась на 13% относительно 4К18. Кроме того, из-за сезонных факторов база расходов оказалась ниже.

По нашим оценкам, в нефтяном секторе на динамику свободного денежного потока благоприятно повлияло сезонное снижение капиталовложений, хотя добыча была ниже, чем кварталом ранее. В то же время очень низкая база сравнения за 4К18, а также начавшиеся в январе выплаты обратного акциза, компенсирующие потери от продаж бензина и дизельного топлива на внутреннем рынке, должны были поддержать рентабельность нефтедобывающего сегмента.

читать дальше на смартлабе Керосин окрыляет: заправок самолетов «в крыло» станет больше. «Роснефть» планирует увеличить количество аэропортов присутствия

Керосин окрыляет: заправок самолетов «в крыло» станет больше. «Роснефть» планирует увеличить количество аэропортов присутствия

«Роснефть» рассматривает возможность расширить географию поставок авиакеросина в аэропорты. В том числе планируется увеличивать количество собственных топливозаправочных комплексов (ТЗК), рассказали «Известиям» в «Роснефть Аэро». Сейчас компания снабжает керосином 37 воздушных гаваней страны, но к следующему году это число планируется увеличить. «Роснефть» занимает треть рынка оптовых поставок, но, по мнению экспертов, у нее есть перспектива нарастить свою долю не только в опте, но и в рознице (так называемые заправки «в крыло»). Этому будет способствовать экспансия в регионы страны и возможность доставлять керосин напрямую с НПЗ.

iz.ru/871856/nikolai-khrenkov/kerosin-okryliaet-zapravok-samoletov-v-krylo-stanet-bolshe

После передачи полномочий по разработке территорий, «Газпром» не будет нести ответственность за работы своего дочернего предприятия, хотя и останется владельцем федерального разрешения. «Газпром нефти» придется самостоятельно искать партнеров-инвесторов и разбираться с возможными рисками. Но при этом материнская компания не потребует передачи всех ресурсов и выгод, полученных от их реализации.

После передачи полномочий по разработке территорий, «Газпром» не будет нести ответственность за работы своего дочернего предприятия, хотя и останется владельцем федерального разрешения. «Газпром нефти» придется самостоятельно искать партнеров-инвесторов и разбираться с возможными рисками. Но при этом материнская компания не потребует передачи всех ресурсов и выгод, полученных от их реализации.

Предприятие планирует ежегодно добывать 16 млн тонн нефти. Для транспортировки природного ресурса будет создана единая нефтепроводная система. В случае, если организация начнет в 2024-2025 гг. активно добывать «черное золото» на Тазовском полуострове, она станет главным конкурентом «Роснефти».

долг.рф/news/economy/gazprom_neft_nachal_raboty_po_osvoeniyu_mestorozhdeniya_na_tazovskom_poluostrove/

Венесуэлу заподозрили в обходе санкций США при помощи России

Венесуэлу заподозрили в обходе санкций США при помощи РоссииВенесуэла обходит санкции США в нефтяной отрасли при помощи российской корпорации «Роснефть». Об этом сообщает Reuters со ссылкой на источники.

По данным агентства, «Роснефть» играет роль посредника между венесуэльской государственной нефтяной компанией PDVSA и покупателями. Отмечается, что российская сторона платит за нефть сразу, а после продажи венесуэльского сырья забирает себе всю сумму.

Ни российская, ни венесуэльская корпорации никак не прокомментировали эту информацию.

В марте госсекретарь США Майк Помпео обвинил Россию в покупке нефти у Венесуэлы, несмотря на наложенные Вашингтоном на Боливарианскую Республику санкции. В «Роснефти» обвинения Помпео назвали беспочвенными.

читать дальше на смартлабе Cовокупная дивидендная доходность Роснефти в 2020 году может составить 9% - Sberbank CIB

Cовокупная дивидендная доходность Роснефти в 2020 году может составить 9% - Sberbank CIB

Совет директоров «Роснефти» рекомендовал вчера заключительный дивиденд за 2018 год в размере 11,33 руб. на акцию, что подразумевает доходность 2,6%. Дата закрытия реестра — 17 июня. Годовое собрание акционеров (ГОСА) состоится 4 июня.

Заключительный дивиденд соответствует нашим ожиданиям. Таким образом, совокупный дивиденд за 2018 год составит 25,9 руб. на акцию (включая 14,58 руб. на акцию за 1П18), что в соответствии с дивидендной политикой, предусматривающей распределение среди акционеров 50% чистой прибыли по МСФО. Это подразумевает совокупную дивидендную доходность по итогам 2018 года на уровне 6,0%.

Мы ожидаем, что компания и дальше будет выплачивать дивиденды в соответствии с дивидендной политикой и совокупная дивидендная доходность за год составит 7% в 2019 году и 9% — в 2020. По нашим оценкам, свободные денежные потоки за год составят около $12-13 млрд в 2019-2020 годах, что почти вдвое выше ожидающихся дивидендных выплат.

Sberbank CIB

читать дальше на смартлабе

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций