я думаю пойдём на 600, компания очень перспективная

Раиль Насибуллин, игорь иванович, перелогиньтесь

| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 6 277,2 млрд |

| Выручка | 9 163,0 млрд |

| EBITDA | 3 005,0 млрд |

| Прибыль | 1 267,0 млрд |

| Дивиденд ао | 30,77 |

| P/E | 5,0 |

| P/S | 0,7 |

| P/BV | 0,7 |

| EV/EBITDA | 2,1 |

| Див.доход ао | 5,2% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

я думаю пойдём на 600, компания очень перспективная

Мы полагаем, что результаты за 4к17 выявят новый, существенный и количественно измеряемый источник доходов для нефтяных компаний – налоговые льготы для трудноизвлекаемых запасов (ТРИЗ). Это, в свою очередь, может привлечь внимание инвесторов к будущим налоговым льготам и их вкладу в стоимость компании в долгосрочной перспективе, и дивидендам – в краткосрочном периоде. На наш взгляд, наиболее благоприятно такое развитие событий отразится на акциях «Роснефти».

По итогам 2017 г. дивидендная доходность бумаг «Роснефти» может составить 3.2%, тогда как за 2018 г. дивидендная доходность, по нашим оценкам, может достигнуть в общей сложности примерно 7.2% (при цене на нефть в 59 долл./барр. в 2018п), что выше, чем в среднем по отрасли. Мы полагаем, что не все инвесторы полностью осознают вклад этого параметра. Таким образом, мы полагаем, что публикация отчетности компании может оказать положительное влияние на котировки акций «Роснефти», когда эта новая инвестиционная тема будет оценена по достоинству, особенно если цены на нефть останутся высокими, и особенно инвесторами, которые рассчитывают на еще более высокие цены на нефть.ВТБ Капитал

Учитывая, что о предстоящей сделке было объявлено достаточно давно, мы расцениваем данную новость лишь как ее формальное подтверждение и не ожидаем, что она существенно отразится на стоимости акций Роснефти.ВТБ Капитал

В октябре Интерфакс сообщил о завершении переговоров между CEFC и QHG Oil (консорциум катарского инвестфонда QIA и Glencore) о продаже 14,16% Роснефть. За этот пакет CEFC согласилась заплатить 3,9 млрд евро плюс сумму в евро, эквивалентную 4,6 млрд долл. по курсу за пять дней до осуществления платежа.

Роснефть отозвала жалобу на условия аукциона АЛРОСА — сообщил начальник управления контроля строительства и природных ресурсов ФАС России Олег Корнеев

Таким образом, рассмотрение жалобы прекращено ФАС России в связи с ее отзывом.

Согласно закону о защите конкуренции, заявитель, отозвавший поданную им жалобу, не вправе подать повторную жалобу на те же действиях организатора аукциона.

РНС

Закрытие сделки ожидается после получения необходимых регуляторных и иных согласований.

Прайм

«Сегодня инвестиционный комитет „Роснефти“ рассмотрел вопрос о возможном участии компании в объявленном аукционе по продаже газовых активов АК „Алроса“. По итогам рассмотрения принято решение о неучастии в аукционе… С целью защиты интересов акционеров 10 января 2018 года руководством компании принято решение о неучастии в указанном аукционе»

На основе имеющейся и неопровергнутой предварительной геологической информации можно сделать вывод о наличии рисков списания существенной части запасов после их приобретения. При этом, Роснедра подтвердили невозможность в настоящее время актуализировать геологическое качество этих активов. В то же время объявленные условия аукциона предусматривают отказ покупателя от выставления продавцу каких-либо требований, в случае если качество приобретенных активов окажется не соответствующим характеристикам, заявленным продавцом. Также это касается и отсутствия достоверной информации о финансовом состоянии офшорных компаний, на которые оформлены продаваемые активы «Алроса» и их возможном обременении.

Согласно документам, из списка аффилированных лиц «Роснефти» в связи с продажей были исключены Rosneft Management Company Limited и Fargrade Limited. Дата наступления изменений – 20 декабря 2017 года.

Rosneft Management Company Ltd. вместе с Fargrade Ltd. являются собственниками ООО «Восток» (Киев), которое владеет сетью АЗС на Украине. Сеть АЗС насчитывает около 150 объектов, работающих под торговыми марками Formula, ТНК, «Золотой гепард», «Смайл».

Прайм

«По экспертной оценке (поскольку нам никто не даёт достоверной оценки продаваемых активов), так вот, по оценке экспертов, которым мы имеем основания доверять, значительная часть запасов, числящихся на этих активах, должна будет быть списана. В этих условиях мы не можем рисковать интересами акционеров и участвовать в такой авантюре. Если кому-то хочется съесть уже три раза съеденный суп, то милости просим, без нас»

«На таких условиях наверняка нет, если только за ночь не случится что-то невероятное».

Башнефть подала в ФАС заявку на приобретение газовых активов компании АЛРОСА — сообщил официальный представитель Роснефти Михаил Леонтьев.

По словам Леонтьева, ходатайство было зарегистрировано канцелярией ФАС.

Леонтьев добавил, что ранее, в декабре 2017 года ходатайства на приобретение газовых активов АЛРОСА подали еще две структуры Роснефти — «РН Холдинг» и «РН Газ». Ходатайства были приняты и зарегистрированы канцелярий ФАС.

РНС

«Мы вчера подали жалобу в ФАС на условия аукциона.… Сегодня мы подали формальную заявку на право участия в аукционе. Я хочу подчеркнуть, что в этом противоречий никаких нет, потому что в аукционе участвовать мы хотим, заявка эта не содержит в себе никаких обязательств по согласию с условиями аукциона. Это (этот документ – ред.) просто разрешение ФАС с точки зрения антимонопольной политики, которое формально требуется для участия в аукционе»

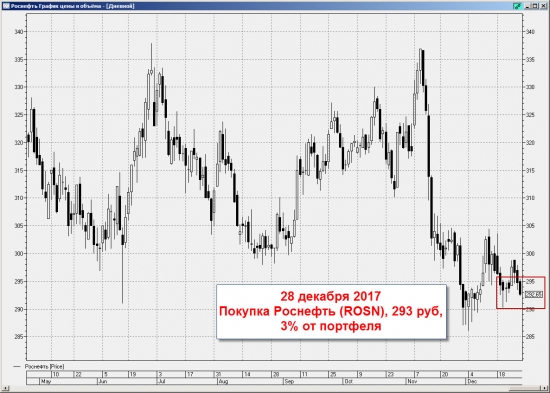

Покупка Роснефть (ROSN), 293 руб, 3% от портфеля

Роснефть" направила письмо в Минфин и Росимущество с просьбой рассмотреть возможность изменения условий аукциона на газовые активы "Алросы", так как считает, что они не соответствуют международным стандартам, а отсутствие полной информации о продаваемых предприятиях несет риски для покупателей. Это следует из письма «Роснефти».

«Роснефть» интересовалась активами Алросы еще в 2013 году. Тогда она подписала с «Алросой» соглашение о покупке компаний за $1,38 млрд, однако сделка не была закрыта, поскольку «Роснефть» посчитала цену сильно завышенной и потребовала переоценки запасов.

«Просим рассмотреть возможность изменения условий аукциона (на газовые активы „Алросы“ — прим. ТАСС) с целью обеспечения сбалансированного распределения рисков между продавцом и покупателем, исключения возможности использования „инсайдерской“ информации при проведении аукциона и создания прозрачных и равных условий для всех потенциальных и заинтересованных участников аукциона», — говорится в письме «Роснефти».

По мнению нефтяной компании, объявленные «Алросой» условия не соответствуют рыночной практике, ограничивают возможность участия претендентов и создают риски как для покупателя, так для продавца активов.

«Алроса» пока не комментирует эту ситуацию. Ранее представитель компании говорил ТАСС, что компания вела подготовку к этому аукциону в течение всего 2017 года и до его объявления неоднократно консультировалась с потенциальными участниками, обсуждая основные условия торгов и разумный объем задатка. По мнению «Алросы», «в этих условиях у всех было достаточно времени для того, чтобы принять решение об участии в торгах и начать необходимую подготовку».

Вопросы «Роснефти»После объявления аукциона «Роснефть» прокомментировала его условия, заявив, что не отказывается от участия, но будет требовать прозрачности торгов. Пресс-секретарь «Роснефти» Михаил Леонтьев, в частности, указал на спешку в подготовке аукциона, пояснив, что задаток в размере 70% от расчетной стоимости активов — 21 млрд рублей — необходимо внести до 10 января. «При этом заявки надо подавать с 26 декабря по 29 января, а к моменту подачи заявки должны быть готовы все разрешения ФАС, что сделать почти невозможно. Куда вы спешите? Кроме того, „Алроса“ принимает заявки с условием, что никаких претензий по качеству активов после их приобретения предъявляться не будет, то есть вы покупаете кота в мешке. Последнее особенно типично, потому что с таким условием купить могут только те, кто заранее участвует в сговоре», — заявлял Леонтьев.

В своем письме «Роснефти» подчеркнула, что такое требование существенно ограничивает круг участников. «В сравнении с лучшей рыночной практикой требование о размере задатка представляется чрезмерным, а время его выплаты — необоснованно сжатым», — говорится в письме.

Представитель «Алросы» называл задаток необходимым условием, так как «предыдущие попытки реализации газовых активов не увенчались успехом как раз по той причине, что участники торгов в последний момент отказывались от покупки из-за отсутствия средств».

Кроме того, вопросы у «Роснефти» возникают и к раскрытию информации о продаваемых компаниях. «В соответствии с условиями аукциона акции продаются „как есть“, без обязательства продавца предоставлять на дату продажи какие-либо заверения или гарантии по отсутствию финансовых, налоговых, юридических и иных рисков в отношении Maretiom Investments Limited и Velarion Investments Limited (которые владеют 100% продаваемых активов — прим. ТАСС), а также всех принадлежащих им активов и обязательств, включая, но не ограничиваясь, АО „Геотрансгаз“ и ООО „Уренгойская газовая компания“, — сообщается в документе.

Кроме того, по условиям аукциона покупатель активов „Алросы“ не может предъявлять претензии к продавцу в случае, если состояние приобретенных активов не будет соответствовать тому, каким его себе представляет участник аукциона, а также если возникнут налоговые и иные претензии к купленным компаниям. „Роснефть“ считает, что „вопрос соответствия приобретаемых активов данным, формально предоставляемым “Алроса» потенциальным покупателям, при отсутствии минимальных гарантий и заверений со стороны «Алросы», создает не только избыточные и ассиметричные риски для покупателей, но и предпосылки для получения некоторыми участниками аукциона преимущества за счет потенциального доступа к «инсайдерской» информации".

«Роснефть» отмечает в письме, что условиями аукциона предусматривается совершение сделки с участием оффшорных компаний, поэтому необходимо обоснование необходимости и законности приобретения активов расположенных в оффшорной юрисдикции. «В извещении нет раскрытия истории бенефициаров обозначенных оффшорных компаний и участникам аукциона не предоставляется возможности оценить законность приобретения и владения планируемых к продаже активов», — поясняется в письме.

Запрос в Роснедра и другие пункты«Роснефть» также направила в Роснедра запрос для подтверждения актуального геологического качества газовых активов «Алросы», выставленных на продажу.

«У потенциальных участников аукциона имеется экспертная информация о несоответствии раскрываемой геологической перспективности предлагаемых к продаже активов реальному состоянию. В этой связи до проведения аукциона крайне важно обеспечить подтверждение актуального геологического качества активов со стороны признанных международных экспертов и Роснедр. „Роснефть“ направила соответствующий запрос в Федеральное агентство по недропользованию», — говорится в письме.

В Роснедрах ТАСС сообщили, что пока не получали письмо «Роснефти». «Если вы располагаете соответствующим письмом от „Роснефти“ и покажете его мне, я буду благодарен. У меня на данный момент такого документа нет», — сказал ТАСС глава Роснедр Евгений Киселев.

ОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.