Обзор Распадской и рекомендацииДобрый день.

В сегодняшнем обзоре компания Распадская. Кстати акции этой компании есть в портфеле financemarker.ru — сегодня же наконец мы добрались и до обзора.

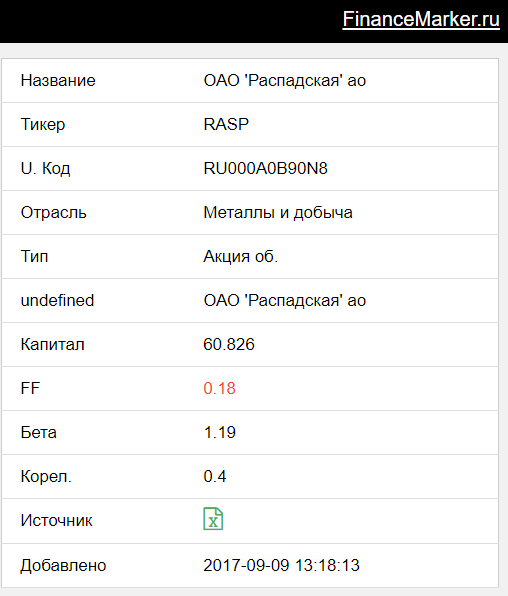

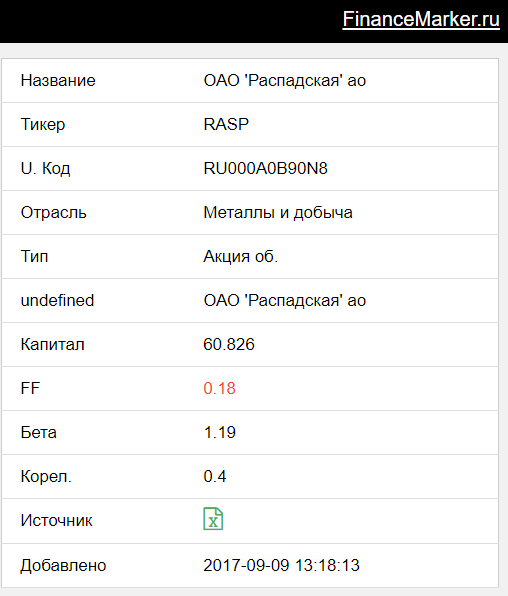

1. Карточка компании Распадская

Капитализация компании на текущий момент составляет 60 миллиардов рублей, коэффициент бета 1.19 что говорит о том, что компании опережает рост или падение индекса на растущем или падающем рынке. Грубо говоря, актив более рисковый, впрочем как и с большей потенциальной доходностью.

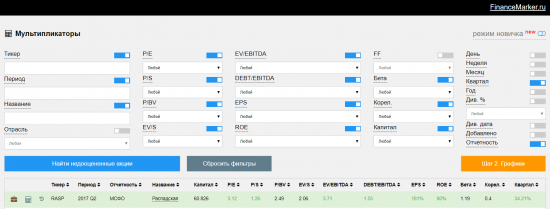

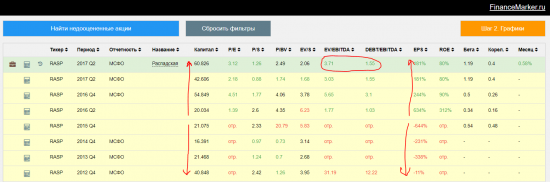

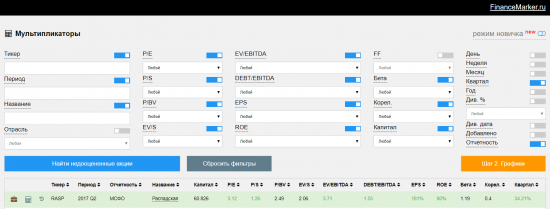

2. Мультипликаторы компании Распадская

Мультипликаторы компании очень интересны. С одной стороны кратный рост прибыли и отличные EV/EBITDA и DEBT/EBITDA, впрочем как и P/E, но с другой стороны есть некоторые проблемы с собственными активами, P/BV больше 2, почти 2.5 — то есть компания торгуется в 2 с половиной раза дороже, чем собственных средств у компании.

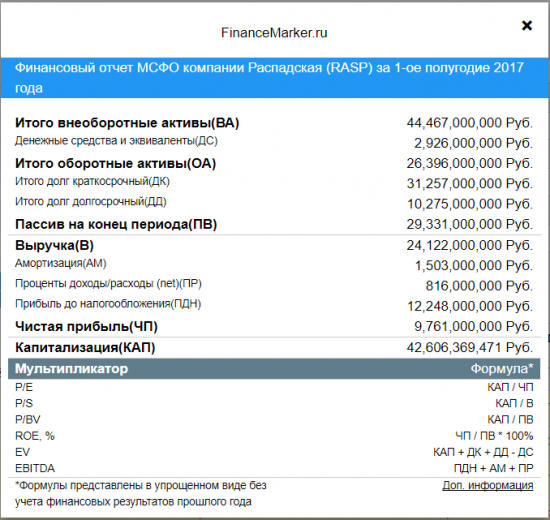

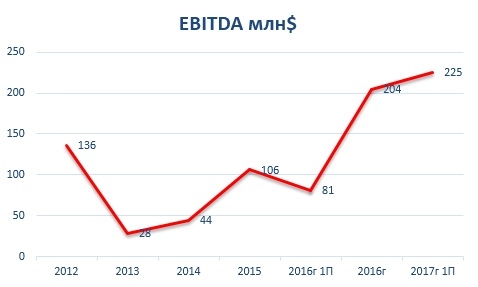

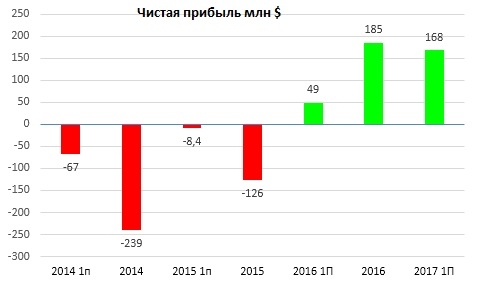

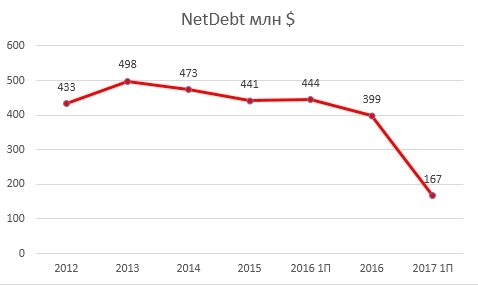

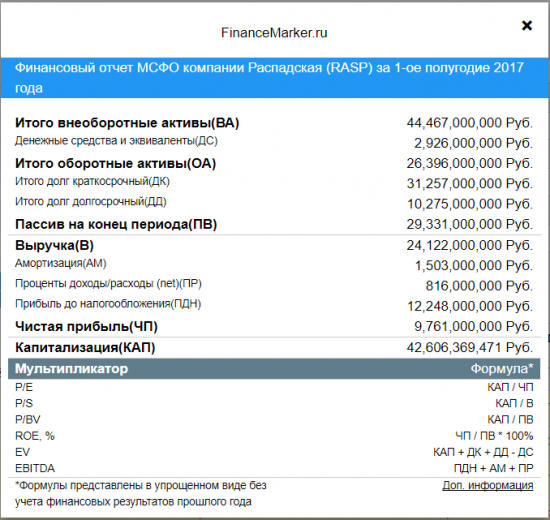

Можем взглянуть на финансовые показатели компании из отчета МСФО за 1 полугодие 2017 года.

Собственные средства компании — на картинке это Пассив на конец периода составляют 29 млрд.

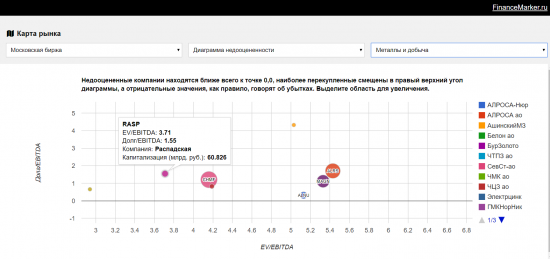

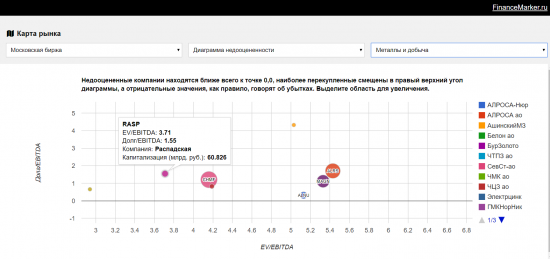

Взглянем также на график недооцененности по отрасли

3. График недооцененности отрасли «Металлы и добыча»

Здесь мы видим, что Распадская явный фаворит среди компаний с большой капитализацией.

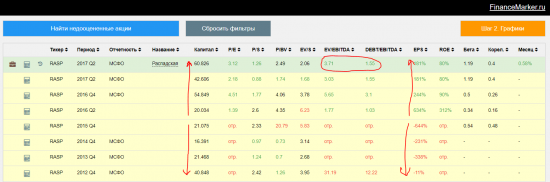

Дальше еще интереснее, посмотрим на историю изменения мультипликаторов по компании

4. История изменения мультипликаторов компании Распадская.

Очень хорошо видно и я специально отметил на рисунке — два ярко выраженных период в компании, а именно период с 2012 до конца 2015 года, когда компания не получала прибыль, у нее снижалась капитализация, а мультипликаторы были ужасны. И второй период, начиная со 2 квартала 2016 года. Радикальные изменения, выход на прибыль и ее кратный рост с каждым новым отчетом, рост капитализации и при этом отличные мультипликаторы.

Причем здесь как раз хочу отметить показатель P/BV, который нас немного насторожил, когда мы его увидели. Само по себе 2.49 достаточно большое значение, но мы видим, что в динамике мы пришли от 20 в 2015 году через 4.3 и 4 в 2016 году к 1.74 по итогам отчета за 1 полугодие 2017 года. Текущее же значение 2.49 пересчитано относительно возросшей капитализации.

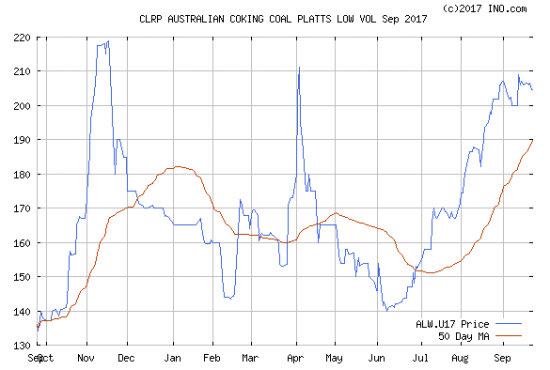

Здесь очень важный момент, который стоит озвучить. Даже не имея представляения, что происходит «на местах» у компании, с ее бизнесом, новостями и ценами на уголь, мы только по одним мультипликаторам увидели, что последние 2 года — явный тренд на восстановление дел и переход к активному росту. Собственно, если углубиться в тему и более подробно изучить новости и перперктивы, мы получим подтверждение этой гипотезы. Мы сейчас видим не просто недооцененную компанию, а еще и компанию с очень большим потенциалом роста.

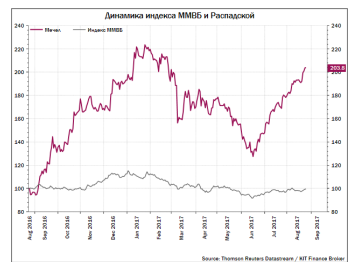

Если посмотрим на график, увидим что рынок уже реагирует на данные изменения. Тем не менее, если взять период не за последние 8 месяцев, а за 5-6 лет, мы поймем, что компания стоила 250 рублей, до того как начались проблемы с бизнесом. Сейчас кажется эти проблемы позади, а значит есть хорошие шансы приблизиться к тем значениям.

Итоги и рекомендации по компании Распадская:

PRO подписчики financemarker.ru могли видеть, что в мой портфель эти акции были куплены еще по цене 71 рубль. При этом не было рекомендации — здесь все просто, я ждал отчет, который должен был подтвердить прогнозы. Теперь у нас есть что-то конкретное, на что можно опереться, поэтому и рекомендация созрела.

Кстати обзор также созрел, так как многие подписчики писали вопросы по поводу распадской, а сегодня я нашел новую рекомендацию у нас от пользователя pradiz. Чтобы не дублировать ее еще одной, я просто оставлю ее как есть, с некоторыми дополнениями.

1. Учитывая, что сейчас цена уже не 80, как в рекомендации, а 85 — мы покупаем ее по текущей цене. В этом плане я редко пытаюсь выждать какие-то коррекции и т.п., ведь я вижу что компания недооценена, показывает кратный рост и должна стоить намного больше, поэтому текущая цена меня устраивает.

2. Срок 6 месяцев пока можно также оставить, как и цель в 130 рублей. Главная наша дальнейшая отметка — это итоговый отчет за 2017 год. Очень вероятно, что он будет пробивным и сможет спровоцировать еще больший рост. Поэтому на момент выхода отчета, будет еще один обзор, а пока на этом все.

Спасибо.

P.S. Все PRO пользователи financemarker.ru увидели этот обзор минимум на неделю раньше остальных.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций