| Число акций ао | 666 млн |

| Номинал ао | 0.004 руб |

| Тикер ао |

|

| Капит-я | 264,3 млрд |

| Выручка | 185,8 млрд |

| EBITDA | 60,7 млрд |

| Прибыль | 34,6 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/S | 1,4 |

| P/BV | 1,3 |

| EV/EBITDA | 3,9 |

| Див.доход ао | 0,0% |

| Распадская Календарь Акционеров | |

| 21/05 ГОСА по дивидендам за 2023 год | |

| Прошедшие события Добавить событие | |

Распадская акции

-

Роман Ранний, Все живы и здоровы-не люблю свои бумажки рекламировать.Хорошие идеи любят тишину.

Робот Бэндер, хорошо что есть ещё порох так сказать) Роман Ранний, Все живы и здоровы-не люблю свои бумажки рекламировать.Хорошие идеи любят тишину.

Роман Ранний, Все живы и здоровы-не люблю свои бумажки рекламировать.Хорошие идеи любят тишину.

Китай запретит импорт угля в небольших портах с 1 июля.

Китай запретит импорт угля в небольших портах с 1 июля.

В статье речь идет об энергетическом угле. Сегодня также вышла новость о том, что крупнейшие отечественные производители угля Shenhua Group и China National Coal Group Corp прекратили продажу энергетического угля на спотовом рынке. Китайские власти делают всё, чтобы стоимость электроэнергии не повышалась на электростанциях. Закрытие небольших портов, скорее всего зацепит и коксующейся уголь, ну как минимум не даст уйти ниже. Какое количество небольших портов переваливают кокс. трудно сказать. Спот с понедельника сохраняется на уровне $147. На рисунке 2012 года общее количество портов по импорту угля.

http://www.reuters.com/article/us-china-coal-imports-.. Кирилл Фомичев пишет:

Кирилл Фомичев пишет:Дозвонился до Глушакова (ВТБ Капитал), спросил про цель 28р. в Распадской. Спросил является ли данная цена и рекомендация актуальной (напомнил ему, что эти данные у них достаточно давно не менялись, были еще до годового фин. отчета, до отчета РСБУ за 1 кв. и до производственных показателей). Ответ: «цена и рекомендации устарели достаточно сильно», будут это обновлять, но не сказал когда. Использовать данные цели и прогнозы не рекомендует. Он повторился, что цена и рекомендация от ВТБ Капитала официальная, но устарела.Запись разговора прикладываю.

https://vk.com/doc230717_447182920?hash=3fe39125330f4a6ada&dl=6b9218920e5586aec3 Британская нефтегазовая компания BP представила свой традиционный статистический обзор о состоянии мировой энергетики, на сей раз за 2016 год. Настоятельно рекомендую к прочтению! (см.вложенный файл)

Британская нефтегазовая компания BP представила свой традиционный статистический обзор о состоянии мировой энергетики, на сей раз за 2016 год. Настоятельно рекомендую к прочтению! (см.вложенный файл)

Про нефть во всех СМИ говорят много, а потому в этом обзоре я прежде всего обращаю внимание на ситуацию на мировом рынке угля. Наиболее интересные картинки, на мой взгляд, я привёл к данному посту, но в любом случае почитать обзор советую.

В 2016 году мировое производство угля упало на 6,2% — это самое большое снижение за всю историю наблюдений. Аналитики BP связывают сокращение производства угля с падением спроса на полезное ископаемое со стороны США и Китая (на одной из картинок это хорошо видно).

При этом возобновляемые источники энергии стали самым быстрорастущим сектором, показавшим прирост в 12%, что тоже является рекордным показателем. Несмотря на то, что доля возобновляемых источников энергии в потреблении энергии из первичных энергоресурсов (к ним относятся те, которые извлекают из окружающей среды: #нефть, #газ, #уголь, атомная и гидроэнергия, солнечная, ветровая и тому подобные) составляет лишь 4%, на эту сферу приходится треть от общего спроса на энергию. При этом доля угля в потреблении первичной энергии снизилась до 28,1% — это самый низкий показатель с 2004 года.

Аналитики BP констатировали, что сдвиг отрасли в сторону низкоуглеродных видов топлива является свидетельством долгосрочных изменений на рынке электроэнергии, который подстраивается под новые реалии. В частности, нефтяная отрасль скорректировала избыточное предложение, которое существовало на рынке в последние годы.

«Мировые энергетические рынки переживают переходный период. Долгосрочные тенденции, которые мы можем видеть в этих данных — изменение структуры спроса и совокупность поставок — происходят из-за того, что мир пытается удовлетворить потребности в энергии и сократить выбросы углерода. В то же время рынки реагируют на более краткосрочные факторы, в первую очередь, избыточное предложение, которое повлияло на цены на нефть за последние три года», — заявил генеральный директор BP Group Боб Дадли. По его словам, статистический обзор нужен компании для того, чтобы способствовать рациональному принятию решений во всем мире.

Авторы отчета зафиксировали, что в 2016 году мировой спрос на первичные энергоресурсы снижался уже третий год подряд. Рост наблюдается лишь в развивающихся странах с увеличивающимся населением, Китай и Индия обеспечивают половину прироста.

Низкие цены на нефть в течение года приводили к росту спроса на 1,6%, однако в итоге цены вернулись к стабильным показателям благодаря большому количеству накопленных запасов. Низкие цены также сказались на добыче природного газа — его производство упало на 0,3%. Сокращение производства в США стало первым с момента сланцевой революции, произошедшей в 2000-х годах.

Низкий рост спроса на энергоресурсы и постепенный рост интереса к возобновляемым источникам энергии, как отмечают в BP, привели к тому, что в 2016 году зафиксирован низкий показатель роста выбросов — 1%. Однако, как отметил Дадли, пока не ясно, сохранится ли эта тенденция.

Источник: https://vk.com/wall-92218128_10746 Мировое производство угля выросло вслед за ценамиКрупнейшие страны – производители угля увеличили добычу. Это приведет к корректировке цен

Мировое производство угля выросло вслед за ценамиКрупнейшие страны – производители угля увеличили добычу. Это приведет к корректировке цен

Крупнейшие производители угля – Китай, США и Индия увеличили его добычу после спада в 2016 г. За пять месяцев этого года суммарная добыча трех стран выросла на 6% по сравнению с аналогичным периодом прошлого года, или примерно на 120 млн т, по данным Associated Press. Наиболее значительный подъем наблюдался в США – на 19%. Максим Худалов, аналитик компании АКРА, говорит, что такому росту способствует эффект низкой базы – в последние годы отрасль была не в лучшей форме (см. график).

Эксперты сходятся во мнении, что одной из ключевых причин сокращения добычи в 2016 г. стали масштабные ограничения производства угля в Китае. «Китайское правительство, чтобы снизить уровень выбросов, ограничило работу части алюминиевых предприятий и электростанций, которые их работу обеспечивали», – объясняет Худалов. В апреле 2016 г. в Китае было сокращено число рабочих дней в угольной промышленности: предприятия перешли на пятидневную рабочую неделю. Это сокращение, а также проблемы с транспортировкой австралийского угля из-за наводнения поддержали цены – к апрелю уголь для металлургии стоил $314 за тонну (FOB Австралия), что на 39% превышало цену на конец 2016 г., по данным Bloomberg. Но теперь цена снизилась до $147,4 за тонну. Энергетический уголь стоит $93,35/т.

https://www.vedomosti.ru/business/articles/2017/06/27/697490-proizvodstvo-uglya Отработка среднсрочного прогноза по Распадской

Отработка среднсрочного прогноза по Распадской

Предыдущий прогноз по бумаге

smart-lab.ru/blog/395272.php

На данный момент отработка прогноза выглядит следующим образом

Для подписки на платные сигналы по вашим инструментам писать в skype:Snap4ug; telegtam: Alexander Likhachev

Citi сокращает прогноз по железорудным ценам

Citi сокращает прогноз по железорудным ценам

Инвестиционный банк Citi сократил прогнозы цен на железную руду для текущего и следующего годов, в связи с расширением предложения. Цены могут упасть ниже $45 за тонну для перебалансировки рынка.

Аналитики Citi видят дальнейшие риски снижения, заявляя, что в этом году они ожидают более 100 миллионов тонн излишков железной руды, превысив более 60 миллионов тонн в профиците в 2016 году, сославшись на проекты по расширению топ-сырьевиков Vale в Бразилии и шахту Roy Hill в Австралии.

«Когда цены приблизятся к $50 за тонну, мы увидим снижение объемов производства из России, Канады и Украины. Когда цены приблизятся к $45 за тонну, дорогостоящие австралийские и бразильские шахтеры могут оказаться под давлением по сокращению производства», — говорится в отчете Citi.

Citi сократил средний прогноз на 2017 г. до $61 за тонну с $70 и до $50 за тонну с $53 в 2018 году.

Банк ожидает, что запасы железной руды в китайских портах, в настоящее время близкие к их самому высокому уровню за последние 13 лет, достигнут пика во второй половине года. Журавлев Сергей

Журавлев Сергей

19.06.2017 10:54

Добрый день. Подскажите уровни поддержки и сопротивления Распадской и Мечел ао. С каких уровней можно входить?

БКС Экспресс

20.06.2017 07:51

Василий Карпунин

У Распадской ключевая область поддержки расположена на 49-51 руб. Эта зона ранее была достигнута, после чего начался отскок. можно спекулятивно покупать на откатах (например, к 53 руб.), выставив стоп-заявку под 49 руб. Сопротивления: 61-62 и 65 руб.

Мечел-о. Поддержки: 120 / 110. Сопротивления: 136-138 / 145 Информация со встречи со гендиром Распадской Степановым — vk.com/wall-131530291_4495

Информация со встречи со гендиром Распадской Степановым — vk.com/wall-131530291_4495

— себестоимость добычи Распадской — 40 долл/т (2016 г.)

— из-за укрепления курса рубля и падения цен на ключевые марки угля, сейчас экономика экспортных продаж схожа с той, что была в 1-3 кварталах 2016 года: при цене в 90 долл за условную тонну semisoft или semihard, вычитаем 40 долл логистику, 40 долл расходы на добычу, получаем ебитду лишь в 10 долл с тонны, в то время как продажи на внутренний рынок дают около 30 долл с тонны. 16.06.2017 Китай сократил уже 85% избыточных стальных мощностей в 2017 году

16.06.2017 Китай сократил уже 85% избыточных стальных мощностей в 2017 году

Как сообщает агентство Reuters, в четверг,15 июня, National Development and Reform Commission сообщила, что Китай в текущем году уже сократил 97 млн. тонн угольных мощностей и 42.4 млн. тонн стальных мощностей, таким образом выполняя мероприятия по сокращению избыточных мощностей и по борьбе с загрязнением воздуха.

Таким образом, текущие показатели по сокращению мощностей на 31 мая в угольной отрасли достигли 65% от годовой цели, а в металлургии – 85%, отметила представитель NDRC Meng Wei на брифинге.

Распадская - лидер угольщиков

Распадская - лидер угольщиковФундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

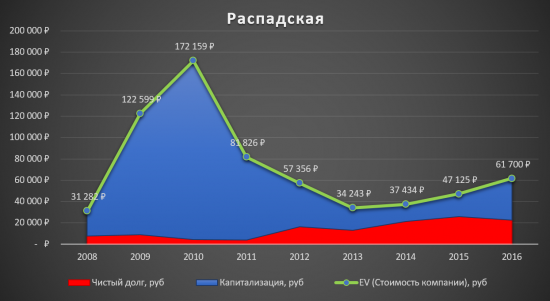

Начну с оценки Распадской, стоимость компании 61,7 млрд. рублей, из неё 22,4 млрд. рублей чистый долг.

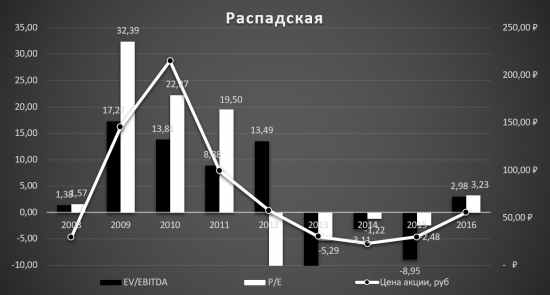

Исходя из мультипликаторов оценки компании, Распадская стоит очень дешево на мой взгляд.

Мультипликатор отражающий балансовую стоимость активов P/BV=2 показывает, рентабельность капитала выросла в разы в 2016 и достигла 62%.

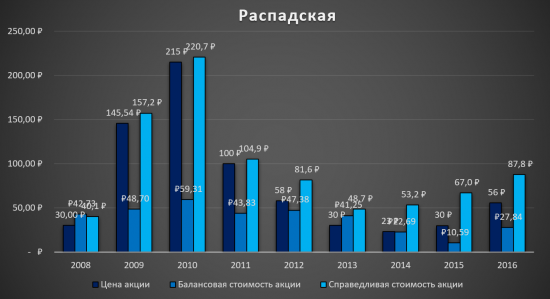

Теперь сравним рыночную цену акции с балансовой и справедливой стоимостью акции и на данной гистограмме также видно, что цена акции превышает балансовую стоимость, но не дотягивает до справедливой цены.

Выручка компании увеличивается второй год подряд, в первые за пять лет появилась чистая прибыль.

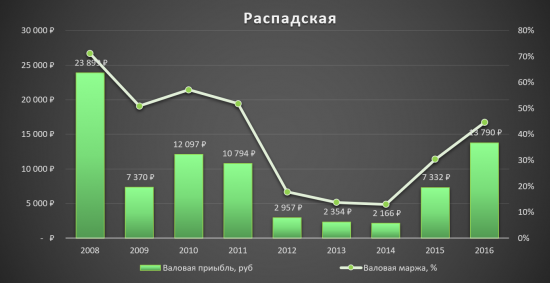

Валовая прибыль с валовой маржой растёт второй год подряд.

Операционная прибыль выросла в разы, операционной маржа на рекордных значениях.

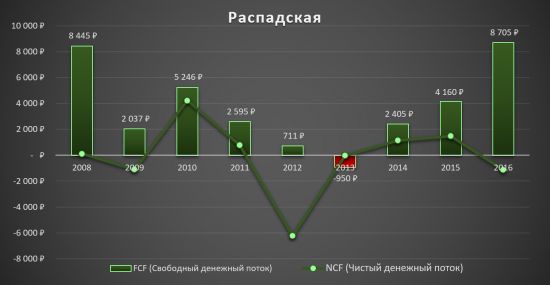

Свободный денежный поток на рекордных значения, чистый денежный поток снижается из-за погашения кредитов.

Капитальные затраты снижаются несколько лет подряд и достигли рекордно низких значений по отношению к выручке.

Обязательства, приходящиеся на активы и капитал, и чистый долг снизились в 2016 году, что подтверждает мультипликатор Чистый долг/EBITDA=1,09.Технический анализ: Технический анализ я использую для определения тенденций, коррекций, а также для определения точек входа, если нет фундаментальных драйверов роста.

С технической точки зрения, на дневном графике цена стремится к уровню 50 рублей, где бы я и советовал начать набирать позицию.Вывод: Улучшение финансовых показателей Распадской, обусловлены снижением капитальных затрат в последние годы, которые привели к снижению себестоимости, а также ростом цен на коксующий уголь, что в совокупности и способствовало увеличению прибыли. На мой взгляд, у компании есть отличные перспективы и я ожидаю рост котировок, как минимум на 100%

P.S. Дорогие читатели, плюсуйте, комментируйте! Буду и дальше стараться для вас!

*Данный аналитический обзор, это лишь анализ компании и не является указанием к действию.

**Копирование данного материала без согласования с автором запрещено.

Распадскую льют не переставая!

Распадскую опять льют не переставая...

Millioner123, https://vk.com/feed?w=wall-131530291_4414

13.06.2017 Nippon Steel & Sumitomo Metal меняет схему установления цен на коксующийся уголь

13.06.2017 Nippon Steel & Sumitomo Metal меняет схему установления цен на коксующийся уголь

Японская компания Nippon Steel & Sumitomo Metal приняла решение изменить систему установления цен на коксующийся уголь для черной металлургии.

Ранее цены устанавливались в результате переговоров на ежеквартальной основе, теперь решено закупать сырье, ориентируясь на спотовые цены. Новая система, подобная той, что применяется для железной руды, будет внедрена для угля уже с текущего квартала. Цена будет определяться исходя из среднего уровня за март–май. Таким образом, уголь в апреле–июне 2017 г. будет стоить порядка $190/т (цены на спотовом рынке (FOB) в марте – $159, в апреле – $258, в мае – $175, в июне они остаются на уровне $150–160), что существенно (примерно на 30%) ниже, чем в первом квартале ($285).

Договорённости об изменениях с рядом основных поставщиков уже достигнуты. Ожидается, что другие сталелитейные компании последуют примеру Nippon Steel & Sumitomo Metal, хотя ранее производители избегали ориентации на спотовый рынок, поскольку сильные колебания цен сложно быстро отразить в котировках стали.

Цены на уголь для черной металлургии сильно колебались с лета прошлого года. В ходе переговоров на апрель–июнь поставщики настаивали на отражении наблюдавшихся кратковременных изменений цен. В результате переговоры зашли в тупик, и японская компания предложила ориентироваться на спотовые цены.

Железная руда поставляется по аналогичной схеме с апреля 2010 г. Хотя ежеквартальная установка цен сохранится, они станут более волатильными, поскольку спотовый рынок гораздо чувствительнее к краткосрочным изменениям баланса спроса и предложения, а также ориентируется на мировой стальной рынок.

В последние годы всё больше угля торгуется на спотовом рынке. Так, до 2015 г. на него попадало всего 20% сырья, а в настоящее время – уже порядка 50%. Это связано с тем, что австралийская компания BHP Billiton Mitsubishi Alliance (BMA) с 2015 г. ведет весь экспорт угля через спотовый рынок. Рост сталелитейного производства в Индии также привел к увеличению спотового импорта угля. В перспективе эта доля будет возрастать, поэтому ориентация на спотовый рынок выглядит обоснованной. Обзор Распадской:

Обзор Распадской:

https://vk.com/doc7137813_447043250

Вывод: Улучшение финансовых показателей Распадской, обусловлены снижением капитальных затрат в последние годы, которые привели к снижению себестоимости, а также ростом цен на коксующий уголь, что в совокупности и способствовало увеличению прибыли. На мой взгляд, у компании есть отличные перспективы и я ожидаю рост котировок, как минимум на 100% да я брал на тест-драйв )) угадаю отскок с демаршем трампа по климату или нет… так то долговая бумажка без дивов чиста спекульская идея раньше всех тариться. не угадал… Ушел от Распадской )) Злая она ))

да я брал на тест-драйв )) угадаю отскок с демаршем трампа по климату или нет… так то долговая бумажка без дивов чиста спекульская идея раньше всех тариться. не угадал… Ушел от Распадской )) Злая она ))

У меня как раз в ноль закрылся минус мтс два плюса система и минус распадская… на два тест драйва пришлось быстро системой спекульнуть..

теперь вот опять тест драйв автоваза )) под идею народного авто и 7.5 млрд стимула… но там размытие акций скоро… если брать то на недельки две..

lp7, я тоже закрылся в минусе… причем как то обидно закрылся, на сильной просадке, хотя еще неделю назад был в плюсе от этой бумаги. Но закрылся не просто по причине падения, а потому что я не вижу стимула для роста вближайшую неделю, а упасть еще запросто может. На фоне мечела, все пойдут туда тарить префы… Но бесспорно по прежнему считаю что в долгосроке Распадская должна вырасти хорошо.

lp7, я тоже закрылся в минусе… причем как то обидно закрылся, на сильной просадке, хотя еще неделю назад был в плюсе от этой бумаги. Но закрылся не просто по причине падения, а потому что я не вижу стимула для роста вближайшую неделю, а упасть еще запросто может. На фоне мечела, все пойдут туда тарить префы… Но бесспорно по прежнему считаю что в долгосроке Распадская должна вырасти хорошо.

Поэтому щас, на хае дня переложился в ГМК под дивы (с утра планировал эту перекладку, в итоге сделал это под закрытие рынка на -3.3% у распадской и +1.9 у ГМК, не тянул бы кота за яйца, была бы разница +5% от итогового результата) . Ну а завтра классика ГМК вниз, Распадская вверх… Жопой чую, мне всегде так «везет».

А после ГОСА Мечела, когда уже окончательно все встанет на свои места, там походу Распадская окончатель рухнет. Закрываться что ли, и ждать 45. Сейчас вообще на фоне Мечела ближайшие пару дней не на чем расти, скорей только дальше падать можно.

А после ГОСА Мечела, когда уже окончательно все встанет на свои места, там походу Распадская окончатель рухнет. Закрываться что ли, и ждать 45. Сейчас вообще на фоне Мечела ближайшие пару дней не на чем расти, скорей только дальше падать можно. Маэстро Виртуоз, ага, Кит финанс уже дифирамбы поет покупать с целью 200.

Маэстро Виртуоз, ага, Кит финанс уже дифирамбы поет покупать с целью 200.

Распадская - факторы роста и падения акций

- Высокие цены на уголь (02.07.2022)

- Возможное возобновление выплаты дивидендов вместе с высокими финансовыми результатами могут дать высокую дивидендную доходность. (02.07.2022)

- Дешевые мультипликаторы (20.10.2023)

- Основной акционер близок по доле к моменту возможного делистинга (02.07.2022)

- Компания приостановила выплаты дивидендов в 2022 году. (02.07.2022)

- Отказ от выделения из структуры Евраза (02.07.2022)

- Основной акционер Evraz - британская компания с акционерами под санкциями. Пока она не решит свои проблемы с переездом из недружественной юрисдикции, то, вероятно, дивидендов в Распадской мы не увидим. (30.01.2023)

- Технологические риски, у Роспотребнадзора бывают жалобы после которых приостанавливают работу. (20.10.2023)

- Трудности с логистикой из-за загруженности жд (20.10.2023)

Распадская - описание компании

Публичное акционерное общество «Распадская», созданное в 1973 году, на сегодняшний день является одной из крупнейших угольных компаний России. Добывает коксующийся уголь.

Ориентир экспортной цены Распада является hard coking coal (FOB Australia)

Фьючерс: www.cmegroup.com/trading/energy/coal/fob-australia-premium-hard-coking-coal-tsi.html

Данные: https://www.argusmedia.com/metals-platform/price/assessment/coking-coal-premium-hard-fob-australia-low-vol-swaps-month-1-PA00152330601

Внутренняя цена: https://spimex.com/markets/energo/indexes/territorial/ (Индекс OTID, марка OOGJ)

Фьючерс на Сингапурской бирже, с поставкой Китай: https://ru.tradingview.com/symbols/SGX-CCF1!/

Фьючерс на Сингапурской бирже, с поставкой Австралия: https://ru.tradingview.com/symbols/SGX-ACF1!/

ПАО «Распадская» – единый производственно-территориальный комплекс по добыче и обогащению угля, расположенный в Кемеровской области Российской Федерации. ПАО «Распадская» имеет лицензии на ведение горных работ на территории обширного угольного месторождения к юго-западу от Томусинского участка Кузнецкого угольного бассейна, который обеспечивает три четверти добычи коксующегося угля в России.

http://www.raspadskaya.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций