Цифры прибыли и выручки транслировать и обсуждать лениво: Наталка и Олимпиада — хорошие девочки)

Напрягает, излишнее увлечение деривативами (см. приложение 11), сопоставимыми с квартальной прибылью. Как бы Полюс не повторил вариант Аэрофлота, Роснефти и тд.

| Число акций ао | 134 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 1 610,3 млрд |

| Выручка | 469,6 млрд |

| EBITDA | 336,4 млрд |

| Прибыль | 151,4 млрд |

| Дивиденд ао | – |

| P/E | 10,6 |

| P/S | 3,4 |

| P/BV | -23,8 |

| EV/EBITDA | 6,6 |

| Див.доход ао | 0,0% |

| Полюс Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полюс акции

12057₽ -1.82%

-

Полюс - скорр чистая прибыль за 1 п/г МСФО -11% г/г

Полюс - скорр чистая прибыль за 1 п/г МСФО -11% г/г

ПАО «Полюс» публикует консолидированные финансовые результаты за 2 квартал 2019 года.

Основные результаты

1. Общий объем реализации золота составил 685 тыс. унций, увеличившись по сравнению с 1 кварталом 2019 года на 20%.

2. Выручка за 2 квартал 2019 года достигла $897 млн, увеличившись по сравнению с $751 млн в предыдущем квартале на 19% вследствие роста объема производства аффинированного золота и увеличения реализации флотоконцентрата до 57 тыс. унций против 22 тыс. унций в 1 квартале 2019 года.

3. Общие денежные затраты (TCC) Группы за 2 квартал 2019 года снизились на 2%, до $352 на унцию, против $358 на унцию в предыдущем квартале в первую очередь на фоне более высоких показателей Олимпиады, включая рост среднего содержания золота в переработанной руде и увеличение объемов реализации сурьмянистого флотоконцентрата.

Авто-репост. Читать в блоге >>>

Их могут разогнать и до 10000 р.Но надо мыслить головой а не задницей, как финамовская станислава. 5$ дивов= 325 р -13% захочется плакать. Понятно что рост искусственный. Задача мажора подороже продать свои акции, и за счет этого оплатить свои долги банкам и адвокатам французским., про то что долг вырос на 500 лимонов зелени, почти 20% Все зазывалы молчат. я покупать данный шлак не буду. низкий уровень управления. И постоянные ошибки в финансовых потоках руководителей.

Их могут разогнать и до 10000 р.Но надо мыслить головой а не задницей, как финамовская станислава. 5$ дивов= 325 р -13% захочется плакать. Понятно что рост искусственный. Задача мажора подороже продать свои акции, и за счет этого оплатить свои долги банкам и адвокатам французским., про то что долг вырос на 500 лимонов зелени, почти 20% Все зазывалы молчат. я покупать данный шлак не буду. низкий уровень управления. И постоянные ошибки в финансовых потоках руководителей.

Полюс Золото отчитается завтра, 6 августа и проведет телеконференцию - Атон

Полюс Золото отчитается завтра, 6 августа и проведет телеконференцию - Атон

Во вторник 6 августа Полюс Золото представит финансовые результаты за 2К19.

Наш прогноз выручки — $896 млн (+19% кв/кв), что соответствует ранее объявленному объему продаж золота ($886 млн), прогноз EBITDA — $592 млн (+20% кв/кв), чистой прибыли — $329 млн (+33% кв/кв).

Мы полагаем, что эта квартальная отчетность станет одной из лучших за всю историю компании: должны были положительно сказаться повышение объема продаж и благоприятная ценовая конъюнктура. Наш рейтинг по акциям Полюс Золото — ВЫШЕ РЫНКА. Мы по-прежнему считаем их лучшей ставкой на золотодобывающий сектор в России. Бумаги компании все еще недооценены: они торгуются с мультипликатором 7.0х по 2019П (консенсус) EV/EBITDA, тогда как у Полиметалла этот коэффициент составляет 7.6х. Однако мы обращаем внимание на риск возможного размещения миноритарного пакета акций Полюс Золото основным акционером компании г-ном Керимовым. Мы сочли бы такое размещение хорошим моментом для покупки акций Полюс Золото: как правило, после объявления о размещении миноритарной доли котировки снижаются примерно на 5%).

Атон

Телеконференция: 6 августа в 13:00 по московскому времени, +7 495 646 93 15, в 11:00 по лондонскому времени, +44 207 194 37 59, ID: 24065747#.

Авто-репост. Читать в блоге >>>

Европейские центробанки больше не будут ограничивать себя в продажах золота

Европейские центробанки больше не будут ограничивать себя в продажах золота

29.07.2019

Европейский центральный банк (ЕЦБ) и два десятка национальных европейских центробанков отказались перезаключать соглашение, устанавливающее лимит на продажу ими золота. Оно было впервые подписано в 1999 году и с тех пор перезаключалось каждые пять лет. Необходимости в его дальнейшем существовании регуляторы не видят: спустя 75 лет после отказа от «золотого стандарта» центробанки больше заинтересованы в покупке драгметалла, чем в его продаже.

Задачей соглашения была координация планируемых центробанками продаж золотых резервов: прозрачность намерений игроков должна была обеспечить баланс на рынке. Действие договора продлевалось трижды — в 2004, 2009 и 2014 годах, при этом его условия смягчались. Первоначальный лимит был установлен на уровне 400т в год и за первую пятилетку превышен дважды: в 2001 и 2003 годах. В 2004 году его решено было повысить до 600т — этот потолок был достигнут лишь однажды, однако на фоне кризиса центробанки пересмотрели свое отношение к золоту: в 2009 году продажи сократились почти вдвое, а начиная с 2012-го почти сошли на нет.

С 1999 года мировой рынок золота преобразился с точки зрения зрелости, ликвидности и базы инвесторов, отмечают в ЕЦБ. Цена на золото выросла почти в пять раз, и центробанки превратились из продавцов в нетто-покупателей драгоценного металла. «Подписанты подтверждают, что золото остается важным элементом глобальных монетарных резервов, продолжая обеспечивать преимущества диверсификации активов, и что ни один из них в настоящее время не планирует продавать значительные объемы золота»,— говорится в сообщении ЕЦБ.

Согласно последнему отчету Всемирного золотого совета, монетарные власти продолжают наращивать золотые резервы. 11% развивающихся стран заявили о намерении пополнить свои запасы в течение года (в прошлом году 12%), а общий объем спроса со стороны центробанков достиг 651т — самого высокого уровня в нынешней международной финансовой системе. Интерес к золоту подстегивает повышение риска для резервных валют, в среднесрочной перспективе центробанки ожидают, что его роль будет усиливаться — вместе с китайским юанем.

Глобальная неопределенность и продолжение торговой войны между Китаем и США, как и ожидание смягчения ставок, также способствуют спросу на золото. Лидерами по покупке золота в последние годы были Китай и РФ, сокращающие долю доллара и американских казначейских бумаг (среди европейских центробанков активнее всего запасались драгметаллом Польша и Венгрия). Только за первое полугодие 2019 года Банк России приобрел 96,4т монетарного золота — таким образом, его общие запасы достигли 2208,3т (19,35% международных резервов). С 2007 года запасы золота РФ увеличились почти в 5,5 раза.

Решение европейских центробанков о непродлении золотого соглашения практически совпало с 75-летием основания Бреттон-Вудской системы, зафиксировавшей отказ от «золотого стандарта» и переход к твердым обменным курсам валюты. Впрочем, как следует из подготовленного к юбилею рабочего доклада МВФ, центробанки сохраняли привязанность к золоту (во всех смыслах) и после отмены формальной необходимости в обеспечении им национальной валюты — тем активнее, чем дольше в стране действовал «золотой стандарт». Полюс: операционные результаты за II кв. 2019 г. Производство и рост цен на золото компенсирует укрепление рубля.

Полюс: операционные результаты за II кв. 2019 г. Производство и рост цен на золото компенсирует укрепление рубля.

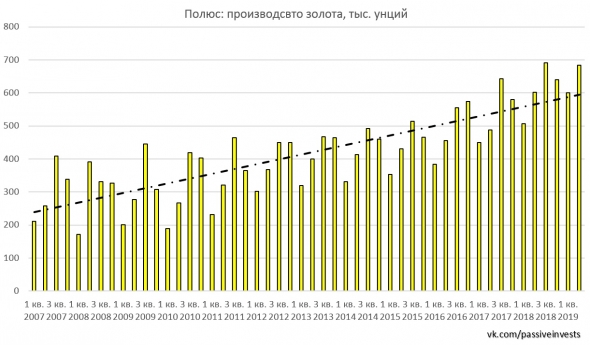

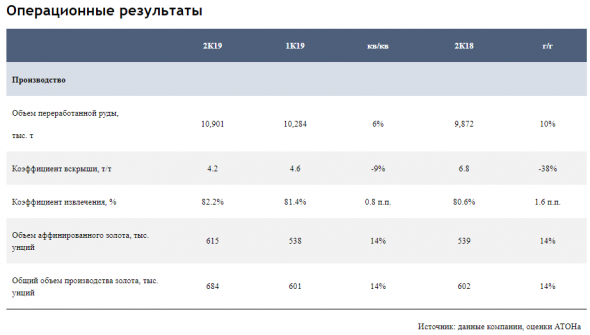

Полюс опубликовал операционные результаты за II кв. 2019 г. Производство золота составило почти 684 тыс. унций, это на 14% больше результата аналогичного периода 2018 г. Рост производства обусловлен активизацией горных работ на всех действующих активах. Продажи золота выросли на 30% — до $886.

По итогам первого полугодия 2019 г. общий объем производства золота и увеличился на 16% — до 1285 тыс. унций против 1109 тыс. унций в прошлом году. Выручка от продаж в годовом сопоставлении увеличилась на 26% — до $1627 млн при расчетной средневзвешенной цене реализации золота $1311 за унцию.

Полюс продолжает наращивать производство золота при самой низкой себестоимости в мире, что позитивно скажется на финансовых результатах за первое полугодие, несмотря на укрепление рубля. Рост цен и увеличение производства компенсировало сильный рубль.

P.S.: Дорогие читатели, плюсуйте, комментируйте! Буду и дальше стараться для вас!

Авто-репост. Читать в блоге >>> Полюс остается дешевой компанией по сравнению с мировыми аналогами - Атон

Полюс остается дешевой компанией по сравнению с мировыми аналогами - Атон

Полюс Золото – производство во 2К19 выросло на 14% кв/кв

Добыча Полюс Золото во 2К19 составила 684 тыс. унций, а объем производства в 1П19 — 1,285 тыс. унций, что составляет 46% от прогноза на 2019 год в размере 2.8 млн. унций (который был в очередной раз подтвержден). Производство растет, но есть отрицательные моменты: мы отмечаем, что коэффициент извлечения на Наталке не увеличивается (он снизился до 71,4% против 71,7% в 1К19, тогда как проектные параметры составляют 75-76%), а долговая нагрузка растет (чистый левередж увеличился до 3.6 млрд долларов). Наша рекомендация по Полюс Золото — ВЫШЕ РЫНКА. Компания торгуется по 7.0х EV/EBITDA 2019г. и остается дешевой по сравнению с мировыми аналогами. Мы видим высокую вероятность того, что основной акционер в очередной раз может продать небольшой пакет акций Полюс Золото на рынке.

Атон

Авто-репост. Читать в блоге >>> Выручка Полюса во 2 квартале может составить $886 млн - Промсвязьбанк

Выручка Полюса во 2 квартале может составить $886 млн - Промсвязьбанк

«Полюс» во II квартале увеличил производство золота на 14% за полугодие — на 16%

Полюс в I полугодии 2019г увеличило производство золота на 16% по сравнению с январем-июнем прошлого года, до 1,285 млн унц. В том числе во 2кв. выпуск золота составил почти 684 тыс. унц., это на 14% больше и результата аналогичного периода прошлого года, и января-марта текущего. Во 2кв. компания реализовала 685 тыс. унц. золота (+20% кв./кв). Компания сохраняет намерение произвести в 2019г порядка 2,8 млн унц золота.

Полюс продолжает демонстрировать сильные операционные результаты, что вкупе с ростом мировых цен на золото позитивным образом скажется на динамике выручки, которая по оценке компании во 2 кв. может составить $886 млн. (+30% г/г). Рост добычи обеспечило увеличение объемов горных работ на Олимпиаде, Благодатном, Куранахе и Наталке. Компания также в своем отчете отметила, что 90% буровых работ на Сухом Логе было завершено, данные по оцененным, доказанным и вероятным месторождениям Полюс предоставит в 1П 2020г. Компания также показала рост долговой нагрузки по сравнению с 1кв. – общий долг вырос на $316 млн. за счет погашения обязательств по производным инструментам из привлеченного долга. При этом денежная позиция увеличилась., что позволяет говорить о сохранении приемлемого уровня долговой нагрузки.

Промсвязьбанк

Авто-репост. Читать в блоге >>> надо писать, что чистый долг вырос на полмиллиарда баксов, и глупые менеджеры купившие бакс по 73 рубля в 14 году, до сих пор держат эту позицию. Своими безграмотными действиями, нанося ущерб акционерам

надо писать, что чистый долг вырос на полмиллиарда баксов, и глупые менеджеры купившие бакс по 73 рубля в 14 году, до сих пор держат эту позицию. Своими безграмотными действиями, нанося ущерб акционерам Основной акционер в очередной раз может продать небольшой пакет акций Полюса в рынок - Атон

Основной акционер в очередной раз может продать небольшой пакет акций Полюса в рынок - Атон

Полюс золото: объем Производства Золота во 2К19 Cоставил 684 тыс. унций (+14% кв/кв), Коэффициент Извлечения на Наталке не увеличился — НЕЙТРАЛЬНО

Добыча Полюс Золото в 1К19 составила 684 тыс. унций, а объем производства в 1П19 — 1,285 тыс. унций, что составляет 46% от прогноза на 2019 год в размере 2.8 млн. унций (который был в очередной раз подтвержден). Производство растет, но с отрицательной стороны мы отмечаем, что коэффициент извлечения на Наталке не увеличивается (снизился до 71,4% против 71,7% в 1 квартале и против 75-76% у проектных параметров), в то время как растет долговая нагрузка (чистый левередж увеличился до 3.6 млрд долларов). Наша рекомендация по Полюс Золото – ВЫШЕ РЫНКА. Компания торгуется по 7.0х EV/EBITDA 2019г. и остается дешевой по сравнению с мировыми аналогами. Мы считаем, что существует высокая вероятность того, что основной акционер в очередной раз может продать небольшой пакет акций Полюса в рынок.

· Общий объем производства золота составил 684 тыс. унций (+14% кв/кв) ввиду выхода Наталки на проектную мощность. Объем выпуска за 1П19 составляет 46% от прогнозов производства Полюса на 2019 год (2.8 млн. унций), который был в очередной раз подтвержден. В целом, производственные показатели не сильно релевантны, поскольку в последние годы Полюс постоянно превышал собственные прогнозы.

· Чистый долг вырос до $3.6млн (против $3.0млн на конец 1К), что связано с выплатой обязательств по производным финансовым инструментам. Выручка от продаж золота составила $886млн (+20% кв/кв), что обусловлено более высокими объемами, поскольку цена реализации золота осталась практически без изменений по сравнению с предыдущим кварталом на уровне $1,314 за унцию (+0.5% кв/кв).

· Уровень извлечения на Наталке не увеличился (71.4% во 2% против 71.7% в 1К), подтверждая трудности, связанные с доведением актива до проектных параметров в 75-76%. Компания реализовывает набор инициатив, направленных на повышение уровня извлечения.

· Бурение Сухого Лога завершено на 90%: Полюс планирует представить результаты оценки доказанных и вероятных (P&P) запасов Сухого Лога в 1П20. Компания планирует пробурить 223 км против ранее пробуренных 198 км к концу 2019.

Авто-репост. Читать в блоге >>> ⚠️#PLZL — downgrade

⚠️#PLZL — downgrade

«ВТБ Капитал» снизил рейтинг GDR и акций Полюса до «держать» в связи с ростом котировок Полюс - производство золота в 1 п/ выросло на 16% г/г

Полюс - производство золота в 1 п/ выросло на 16% г/г

ПАО «Полюс» объявляет производственные результаты за 2 квартал и 1 п/г, завершившийся 30 июня 2019 года

Основные показатели за 1 полугодие 2019 года

Общий объем производства золота в годовом сопоставлении увеличился на 16% до 1 285 тыс. унций против 1 109 тыс. унций в 1 полугодии 2018 года. Производство золота Доре по сравнению с аналогичным показателем прошлого года выросло на 17% и составило 1 362 тыс. унций.

Объем переработки руды достиг 21 185 тыс. тонн, увеличившись в годовом сопоставлении на 15% в первую очередь на фоне выхода на проектную мощность Наталкинского ГОКа и реализации проектов развития действующих активов.

Коэффициент извлечения по сравнению с аналогичным периодом прошлого года вырос на 0,8 п.п. и составил 81,8%.

Расчетная выручка от продаж золота в годовом сопоставлении увеличилась на 26% до $1 627 млн при расчетной средневзвешенной цене реализации золота $1 311 за унцию, что в целом соответствует уровню 1 полугодия 2018 года.

Авто-репост. Читать в блоге >>>

Рэй Далио рекомендует инвесторам присмотреться к золоту

Рэй Далио рекомендует инвесторам присмотреться к золоту

Известный миллиардер и бизнесмен полагает, что нынешняя эпоха низких процентных ставок и количественного смягчения завершается

Ответ Далио на новую парадигму рынка, в которой не исключена эскалация конфликта между капиталистами и социалистами, довольно прост и звучит он так: золото.

«Я считаю, что добавление золота в инвестиционный портфель позволит снизить риски и одновременно увеличить прибыль», — отмечает основатель инвестиционной компании Bridgewater Associates.

По мнению Далио, колебания курсов монетарной политики и дальнейший вектор этого маятника могут подвести мир к новой эпохе монетизации долга и девальвации валют.

«В этих условиях возникает вопрос: какие инвестиции окажутся удачными в рефляционной среде, которая сопровождается крупными обязательствами, при наличии внутреннего конфликта между капиталистами и социалистами, приправленного внешними противоречиями», — поясняет бизнесмен.

Также Далио отмечает:

«Парадигма, в которой мы оказались, с большой долей вероятности, исчерпает себя, когда а) доходность реальных процентных ставок опустился до уровня, при котором держатели долга захотят от него отказаться и начнут переключаться на более привлекательные, по их мнению, активы; б) при этом острая нужда в деньгах для финансирования обязательств внесет свой вклад в масштабный выход из долговых бумаг».

«Должна быть какая-то комбинация крупных монетизируемых дефицитов, девальвации валют и ощутимого повышения налогов. Эти обстоятельства обострят конфликты между капиталистами и социалистами».

«В такой обстановке хранение денег в наличных и облигациях станет небезопасным. И поэтому хорошо бы подумать, в какой актив лучше всего вложиться, когда большинство Центробанков хотят девальвировать свои валюты в системе фиатных валют». Полюс - одна из привлекательных инвестиционных идей в горнодобывающем секторе - Промсвязьбанк

Полюс - одна из привлекательных инвестиционных идей в горнодобывающем секторе - Промсвязьбанк

«Полюс» — крупнейший производитель золота в России. На долю компании приходится свыше 20% всего объёма добычи в стране. В мире «Полюс» является пятым по объёмам добычи и одной из десяти ведущих мировых золотодобывающих компаний с самой низкой себестоимостью производства. Полюс также занимает третье место в мире по запасам золота. Доказанные и вероятные запасы составляют 64 млн. унций. Целевая цена по акциям компании – 7222 рубля за бумагу, потенциал роста – 15%.

Ключевые даты: 1 – рост операционных показателей, позитивный прогноз на конец 2018г. 2 – начало коммерческого использования Наталкинского месторождения. 3 – публикация финрезультатов за 2018г., рост финансовых показателей и добычи. 4 – начало волны активного роста цен на золото.

Авто-репост. Читать в блоге >>> Акции Полюса и Норникеля имеют потенциал для быстрого восстановления - Атон

Акции Полюса и Норникеля имеют потенциал для быстрого восстановления - Атон

Время ускоренного формирования книги заявок

В горно-металлургическом секторе продолжается лавина небольших размещений, объем которых достиг почти $2.0 млрд с начала года. Очевидно, что они стимулируются улучшением настроений в отношении России и обильной ликвидностью, связанной с огромным потоком дивидендов. Тем не менее такой впечатляющий объем продаж негативен для настроений в секторе, напоминая о рисках, связанных с его циклическим характером и его чувствительности к напряженности в отношениях США и Китая. Мы считаем, что акции Полюса, Норникеля, Северстали и Polymetal – следующие в очереди на продажу. Исторически акции предлагались с дисконтом в среднем 6.5% к рыночной цене – мы полагаем, что акции Полюса и Норникеля имеют потенциал для быстрого восстановления, и рекомендуем использовать их снижение как привлекательный момент для покупки.

Атон

Всплеск размещений скорее всего сохранится

Дивидендный период: одни только металлургические компании должны распределить в качестве дивидендов более $5 млрд этим летом. Инвесторы будут стараться реинвестировать деньги и, вероятно, сохранить вес сектора в их портфелях – изобилие ликвидности способствует потоку размещений.

Авто-репост. Читать в блоге >>> Акции Полюса могут вырасти в цене на 10% до конца 2019 года - ITI Capital

Акции Полюса могут вырасти в цене на 10% до конца 2019 года - ITI Capital

В акциях «Полюса» есть потенциал роста в 10% до конца 2019 года от цены открытия 6071 руб./акция. Причины роста:

1. «Полюс» планирует увеличить free-float с 20%, до 25–30%, сообщил 1 июля вице-президент по финансам и стратегии компании Михаил Стискин. Первый сценарий (рост на 5%) приведет к притоку $19 млн пассивных средств (в четыре раза выше среднедневного оборота) за счет роста веса в индексе на 0,28%, до 1,4%; приток от активных клиентов может быть в разы больше. Увеличение free-float на 10% (до 30%) будет способствовать притоку $29 млн пассивных средств, что в шесть раз превышает дневной оборот, вес компании в MSCI Russia вырастет на 0,55%, до 1,67%. Если компания увеличит free-float до конца июля, данные об этом будут обнародованы 8 августа по итогам ежеквартальной ребалансировки MSCI, изменения вступят в силу 29 августа. В противном случае решение может быть объявлено по итогам полугодовой ребалансировки 7 ноября и вступит в силу 27 ноября.

2. «Полюс» сохраняет хороший потенциал роста до конца года (+10%).

3. Наш прогноз по золоту до конца года $1,5 тыс./унция из-за дальнейшего снижения валютных ставок.

Луцко Искандер

4. Stop-loss: 5463 руб./акция. Горизонт инвестирования: ноябрь 2019 г.

ITI Capital

Авто-репост. Читать в блоге >>> Сбербанк советует купить евро, верит в рост рубля

Сбербанк советует купить евро, верит в рост рубля

03.07.19 17:13

О доводах главного банка страны ниже

Аналитики Sberbank CIB Юрий Попов и Николай Минко считают, что евро вырастет к доллару на 60 пунктов и поэтому советуют его покупать на уровне $1.1290 и закрывать позицию на уровне $1.1350. К 16:52 мск среды курс пары составляет как раз $1.1290.

В обоснование своей рекомендации сотрудники Сбербанка ссылаются на показатель июньского индекса Markit PMI: индикатор занятости был довольно низким. Второй довод — отчет ADP второй месяц подряд демонстрирует слабый рост занятости. Данные вышли два часа назад и подтвердили догадки экспертов, не дотянув до прогнозов. Эти цифры усилят ожидания снижения ставки ФРС в июле на 50 б. п., что окажет давление на доллар.

Еще одним аргументом их рекомендации лонга по евро стала вчерашняя номинация Трампом на пост главы Федрезерва США Кристофера Уоллера и Джуди Шелтон — очевидных «голубей», то есть сторонников мягкойденежно-кредитной политики. И, наконец, третий аргумент Сбербанка в пользу того, что евро поднимется на 60 пипс — это «разговоры о том, что Белый дом может прибегнуть к девальвации доллара, развязав таким образом «валютную войну».

«Примечательно, что в среднесрочной перспективе теперь ожидается укрепление рубля и глобальное ослабление доллара», — добавляют аналитики.

Здесь они ссылаются на недавнее интервью главы Банка России Эльвиры Набиуллиной о том, что ЦБ ввел дисконты на покупку золота, чтобы стимулировать экспорт этого драгметалла. В 2018 году регулятор каждый месяц покупал золото в среднем на сумму $0.9 млрд, однако в мае 2019 года сократил покупки втрое.

«Если эта тенденция сохранится, то в текущем году мы, возможно, увидим более значительный приток иностранный валюты, который должен оказать поддержку рублю», — написали эксперты.

www.profinance.ru/news/2019/07/03/bte9-sberbank-sovetuet-kupit-evro-verit-v-rost-rublya.html Акции Полюса находятся на высоких уровнях - Промсвязьбанк

Акции Полюса находятся на высоких уровнях - Промсвязьбанк

Polyus планирует увеличить free float до 25-30% — Стискин

Золотодобывающий Полюс планирует увеличить free float до 25-30%, заявил старший вице-президент по финансам и стратегии компании Михаил Стискин в интервью FT. Сейчас free float Полюса — 20,54% акций. Последнее его увеличение произошло в апреле этого года, когда мажоритарий Полюса Polyus Gold International Limited, бенефициаром которого является Саид Керимов, продал на рынке около 3,8% акций за $390 млн. После размещения PGIL владеет около 79% акций. Казначейский пакет Полюса — 0,91%.

Для увеличения free float сейчас может быть благоприятный момент. На фоне роста цен на золото акции Полюса находятся на высоких уровнях. Правда, навес предложения в случае продажи в рынок может негативно отразиться на котировках Полюса, но при сильных фундаментальных факторах это будет носить временный характер.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Standard Chartered: цена золота в IV кв после коррекции может вырасти до $1450 за унцию

Standard Chartered: цена золота в IV кв после коррекции может вырасти до $1450 за унцию

27.06.2019

Аналитики Standard Chartered ожидают коррекции цены золота, однако вместе с тем прогнозируют ее рост в среднем до $1450 за унцию в четвертом квартале текущего года. «Стоимость золота протестировала уровни, наблюдавшиеся 6 лет назад, и мы полагаем, что мягкая политика центробанков, торговые конфликты, падение доходов и геополитические напряжения располагают к дальнейшему росту котировок, – заявили в Standard Chartered. – Однако в краткосрочной перспективе конфигурация спекулятивных позиций и состояние технических биржевых индикаторов указывают на то, что золото может ждать небольшая короткая ценовая коррекция». Вместе с тем эксперты организации считают, что спрос на золото «отложен» и может стать ключевым фактором поддержки движения цен вверх.

«Мы пересматриваем прогноз цены золота в сторону увеличения и, не принимая во внимание приближающуюся коррекцию, ожидаем роста цены золота в четвертом квартале до $1450 за унцию с $1325 за унцию по нашему более раннему прогнозу», – говорится в аналитической записке Standard Chartered.

Полюс - факторы роста и падения акций

- Себестоимость добычи у Полюса - самая низкая в мире (03.12.2020)

- Стратегическая отрасль, поэтому вероятно что Минфин не будет трогать золотодобытчиков, чтобы сохранить им и прибыльность и возможность инвестировать в добычу (13.07.2021)

- Сухой Лог должен добавить чуть ли не 100% текущей добычи к 2025 году, на пике там будет добываться 2,3-3,5 млн унций золота (09.01.2022)

- Повышения дивидендов, байбэков и прочих плюшек ожидать не стоит, компания начнет осваивать Сухой Лог - все деньги туда (13.07.2021)

- Страны G7 планируют отказаться от российского золота. (08.07.2022)

- Непрозрачный выкуп с премией к рыночной цене у тех, кто раньше подал заявку. (20.10.2023)

- Долговая нагрузка после выкупа может выйти за рамки, когда по див. политике должны платить дивиденды. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Полюс - описание компании

ОАО «Полюс Золото» (ИНН 7703389295) — ведущий производитель золота в России. Портфель активов компании включает рудные и россыпные месторождения золота в Красноярском крае, Иркутской, Магаданской и Амурской областях, Республике Саха (Якутия), на которых компания ведет разведку и добычу драгоценного металла.На Московской бирже торгуется 4,53% акций, 63,72% контролирует через Polyus Gold сын бизнесмена Сулеймана Керимова Саид, а еще 31,75% находится на счетах «Полюса» в виде квазиказначейских акций

Расписки на акции Полюса (ГДР) торгуются в Лондоне.

1 ГДР Полюса = 0,5 акций Полюса.

http://polyus.com/ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций