| Число акций ао | 103 млн |

| Номинал ао | 0.25 руб |

| Тикер ао |

|

| Капит-я | 114,9 млрд |

| Выручка | 236,2 млрд |

| EBITDA | 77,7 млрд |

| Прибыль | 28,4 млрд |

| Дивиденд ао | 100 |

| P/E | 4,1 |

| P/S | 0,5 |

| P/BV | 1,0 |

| EV/EBITDA | 2,1 |

| Див.доход ао | 9,0% |

| ЛСР Группа Календарь Акционеров | |

| 30/04 LSRG: последний день с дивидендом 100 руб | |

| 02/05 LSRG: закрытие реестра по дивидендам 100 руб | |

| Прошедшие события Добавить событие | |

ЛСР Группа акции

-

МСФО за 2020:

Выручка составила 118,1 млрд.руб. (+7%)

Прибыль составила 12 млрд.руб (+60%). Рост показателей благодаря низким процентным ставкам и льготной ипотеке = дешевые кредиты для строителей и покупателей. Плюс позитивны вклад в показатели компании внесли растущие цены на квадратные метры, особенно в Москве, Питере и Екатеринбурге.

Скорректированная EBITDA 27,4 млрд.руб. (+30%)

Денежный поток от операционной деятельности 22,4 млрд.руб.

Р/Е = 7,2 — дороже, чем у ПИКа (5,9)

Стоимость заключенных новых договоров выросла на 12% (г/г) и достигла 95 млрд руб

Стоимость новых контрактов +16%

Ипотечные контракты +72%

Компания регулярно платит дивиденды, Средняя дивидендная доходность за 5 лет, была около 9% годовых. На выплату дивидендов направляет не менее 50% чистой прибыли, при этом, нижняя планка в рамках див. политики — 20%. С 2019 дивиденды немного сократили, отдав предпочтение обратному выкупу. Это логичный ход в период, когда цены на акции просели.

Во 2 полугодии 2021 нас ждет прекращение льготной ипотеки и исчерпание спроса за счет активных покупок в конце 2020 и начале 2021. Повышается риск перегрева и замедления роста акций.

Валдис Куксаев, второй приз!

ЛСР МСФО

— Продажи недвижимости — 95 млрд руб (+12%)

— Введено в эксплуатацию — 672 тыс. кв. м. (-19%)

— Доля ипотечных контрактов — 64%

— Сегмент продажи строительных материалов снизился в среднем на 10% по сравнению с 2019 годом.

Дивиденды: 78 рублей на одну акцию или 8,3% доходности. (Последние два года выплаты снижены. Средняя доходность 3%)

Выручка по МСФО немного разочаровала, рост всего на 7%, и это в такой благоприятный год для застройщиков (низкая ставка, льготная ипотека). Рост произошел за счет роста цен на недвижимость, а объем продаж в квадратных метрах остался на уровне прошлого года. Себестоимость же продаж еще учитывает часть старых цен на застройку, поэтому общая маржинальность подросла, что позволило увидеть прибыль в +60% г/г.

То есть спрос на квартиры ЛСР не увеличился. Новые дома они не строили, выручка выросла только за счёт роста цен за квадратный метр. И то, цены на недвижимость выросли на 30%, а выручка подросла только на 7%.

В целом ЛСР отчиталась похуже, чем ПИК, у которого финансовые и операционные результаты вышли лучше конкурента.

Алексей Иванович, первый приз ваш!

Строители не попадут ни под двойной ни под одинарный удар.

1) Эскроу счета это бесплатные деньги для банка на год-полтора. Реально это деньги строителя. Давно работает схема кредитования строителя де факто его же деньгами со стороны банка. В какую юридическую обертку это оборачивается — долго писать. Ставка ЦБ здесь не при чем.

2) Вы знаете сколько в мире людей ежедневно умирают от голода? Это не останавливает рост цен на продовольствие. Вы знаете сколько людей в мире (и в России) не могут купить себе жилье? Это не останавливает рост цен на квартиры. Спрос на базовые потребности не эластичный. В России продолжается процесс миграции населения из глубинки в большие города. Обеспеченность жильем в больших городах крайне низкий.

Если ( и когда) объявят о завершении программы льготной ипотеки — отличный момент выбить слабые руки и увеличить позицию в ПИК и ЛСР по хорошей цене.

Андрей, не совсем бесплатные. Кажется, в отчете Эталона читал, что кредитная ставка зависит от степени покрытия кредитов эскроу счетами. Полагаю, схожие условия смогли выбить и другие застройщики в разных банках.

zzznth,

Вы правы. Но это долго описывать.

Все же поняли суть.

Думаю, что банк, обслуживающий таких монстров как ПИК и ЛСР, будет весьма сговорчив в вопросах ставок.

Основная мысль была в том, что банк выполняет в большой степени лишь функцию прокладки и ставка ЦБ здесь играет не значительную роль.

Андрей, в этом смысле согласен.

Но вот кстати не помню как у ЛСР, но у многих застройщиков (Эталон и Инград точно) чистый долг (с учетом эскроу) все-таки весьма велик. А ставки там зачастую привязаны к ключевой ставке ЦБ.

Строители не попадут ни под двойной ни под одинарный удар.

1) Эскроу счета это бесплатные деньги для банка на год-полтора. Реально это деньги строителя. Давно работает схема кредитования строителя де факто его же деньгами со стороны банка. В какую юридическую обертку это оборачивается — долго писать. Ставка ЦБ здесь не при чем.

2) Вы знаете сколько в мире людей ежедневно умирают от голода? Это не останавливает рост цен на продовольствие. Вы знаете сколько людей в мире (и в России) не могут купить себе жилье? Это не останавливает рост цен на квартиры. Спрос на базовые потребности не эластичный. В России продолжается процесс миграции населения из глубинки в большие города. Обеспеченность жильем в больших городах крайне низкий.

Если ( и когда) объявят о завершении программы льготной ипотеки — отличный момент выбить слабые руки и увеличить позицию в ПИК и ЛСР по хорошей цене.

Андрей, не совсем бесплатные. Кажется, в отчете Эталона читал, что кредитная ставка зависит от степени покрытия кредитов эскроу счетами. Полагаю, схожие условия смогли выбить и другие застройщики в разных банках.

zzznth,

Вы правы. Но это долго описывать.

Все же поняли суть.

Думаю, что банк, обслуживающий таких монстров как ПИК и ЛСР, будет весьма сговорчив в вопросах ставок.

Основная мысль была в том, что банк выполняет в большой степени лишь функцию прокладки и ставка ЦБ здесь играет не значительную роль.

Строители не попадут ни под двойной ни под одинарный удар.

1) Эскроу счета это бесплатные деньги для банка на год-полтора. Реально это деньги строителя. Давно работает схема кредитования строителя де факто его же деньгами со стороны банка. В какую юридическую обертку это оборачивается — долго писать. Ставка ЦБ здесь не при чем.

2) Вы знаете сколько в мире людей ежедневно умирают от голода? Это не останавливает рост цен на продовольствие. Вы знаете сколько людей в мире (и в России) не могут купить себе жилье? Это не останавливает рост цен на квартиры. Спрос на базовые потребности не эластичный. В России продолжается процесс миграции населения из глубинки в большие города. Обеспеченность жильем в больших городах крайне низкий.

Если ( и когда) объявят о завершении программы льготной ипотеки — отличный момент выбить слабые руки и увеличить позицию в ПИК и ЛСР по хорошей цене.

Андрей, не совсем бесплатные. Кажется, в отчете Эталона читал, что кредитная ставка зависит от степени покрытия кредитов эскроу счетами. Полагаю, схожие условия смогли выбить и другие застройщики в разных банках. Строители не попадут ни под двойной ни под одинарный удар.

Строители не попадут ни под двойной ни под одинарный удар.

1) Эскроу счета это бесплатные деньги для банка на год-полтора. Реально это деньги строителя. Давно работает схема кредитования строителя де факто его же деньгами со стороны банка. В какую юридическую обертку это оборачивается — долго писать. Ставка ЦБ здесь не при чем.

2) Вы знаете сколько в мире людей ежедневно умирают от голода? Это не останавливает рост цен на продовольствие. Вы знаете сколько людей в мире (и в России) не могут купить себе жилье? Это не останавливает рост цен на квартиры. Спрос на базовые потребности не эластичный. В России продолжается процесс миграции населения из глубинки в большие города. Обеспеченность жильем в больших городах крайне низкий.

Если ( и когда) объявят о завершении программы льготной ипотеки — отличный момент выбить слабые руки и увеличить позицию в ПИК и ЛСР по хорошей цене.

пишет

t.me/borodainvest/699

ЛСР отчитался за 2е полугодие и 2020 год по МСФО. Результаты хорошие, но в разгар ипотечного цунами, которое обрушилось на рынок в 2020 году, можно было ждать чего-то еще более выдающегося. По итогу:

— выручка всего +6%;

— EBITDA + 30%, но ниже пиков 2018 и 2019 годов;

— чистая прибыль +55%;

— общий долг вырос на 13 млрд и достиг 103 млрд рублей;

— чистый долг (видимо с учетом экскроу счетов) сократился на 6 млрд до 17 млрд рублей; ( Debt\EBITDA = 0,61)

— компания объявила дивиденды за 2е полугодие в 39 рублей. Теперь не совсем понятно, то ли это возврат к старым фиксированным выплатам (78 рублей), то ли просто небольшой бонус для акционеров за сильные результаты;

Уши высокого спроса на квадратные метры торчат из каждого слайда презентации, из каждой статьи про недвижимость, да и просто из наших с вами ощущений подорожания жизни. Даже удивительно, что столь мощный спрос не привел к аналогичному росту финансовых показателей второго застройщика в стране. Чем бы мог быть вызван подобный диссонанс? Для себя я определил следующие ключевые факты:

— у ЛСР меньшая часть проектов находится в Москве, а основная ориентация на рынки Санкт-Петербурга и Екатеринбурга. Цены в этих городах тоже растут, но все таки слабее чем в столице;

— соотношение цен хорошо видно из бэклога. Строящиеся объекты в МСК это 20% бэклога в квадратных метрах, но при этом целых 44% стоимости!!! Самая большая маржа в строительном секторе сосредоточена в пределах Нерезиновой!

— экскроу счета отъедают значительную часть маржи. Мало того, что строительным компаниям пришлось наращивать оборотный капитал для сохранения объемов, так еще и приходится платить рыночный процент за использование банковского финансирования. Двойной убыток для застройщиков = двойной профит для банков, которые получили кучу халявной ликвидности и крупных надежных заемщиков этой ликвидностью обеспеченных! Я тоже хочу такой бизнес!

Мультипликаторы низкие: EV\EBITDA = 0,73; Debt\EBIDTA = 0,61; P\E = 11;

ДД = 6%.

ЛСР недорого стоит, отлично поработал в 2020 году и возможно вернулся к высоким (78 рублей) дивидендным выплатам. Но мы понимаем, что именно дешевеющая ипотека стала ключевым драйвером роста спроса на недвижимость, ведь доходы населения совсем не выросли в 2020 году. (даже снизились) В 2021 году ЦБ уже начал повышать ставки, а значит кредиты вскоре станут менее доступны, плюс у населения может закончится запас наличности, который был потрачен, что бы сохранить капитал. В теории это должно привести к некоторому охлаждению спроса и снижению цен на квадратные метры. К тому же не совсем понятно в какой мере экскроу счета будут ограничивать маржу застройщиков, так как их влияние в структуре выручки все еще продолжает расти. (старые проекты заканчиваются, а новые уже идут только через экскроу) В общем не до конца понимая перспективы отрасли, я предпочитаю держаться от этой истории подальше. По 500 рублей в акциях хотя бы была дивидендная идея, а что есть по 900? Надежда на продолжение ипотечного бума? Тогда уж выгоднее купить недвижимость.

Роман Ранний, посмотрите их портфель проектов особенно ту часть которая касается коттеджной застройки. Не забываем про реновацию ну и ждем когда расскажут про дальнейшую стратегию развития. Перспективы есть, а органический рост бизнеса обеспечен.

Марвин_Инвестор, строители могут попасть под двойной удар, во время повышения ставок

пишет

t.me/borodainvest/699

ЛСР отчитался за 2е полугодие и 2020 год по МСФО. Результаты хорошие, но в разгар ипотечного цунами, которое обрушилось на рынок в 2020 году, можно было ждать чего-то еще более выдающегося. По итогу:

— выручка всего +6%;

— EBITDA + 30%, но ниже пиков 2018 и 2019 годов;

— чистая прибыль +55%;

— общий долг вырос на 13 млрд и достиг 103 млрд рублей;

— чистый долг (видимо с учетом экскроу счетов) сократился на 6 млрд до 17 млрд рублей; ( Debt\EBITDA = 0,61)

— компания объявила дивиденды за 2е полугодие в 39 рублей. Теперь не совсем понятно, то ли это возврат к старым фиксированным выплатам (78 рублей), то ли просто небольшой бонус для акционеров за сильные результаты;

Уши высокого спроса на квадратные метры торчат из каждого слайда презентации, из каждой статьи про недвижимость, да и просто из наших с вами ощущений подорожания жизни. Даже удивительно, что столь мощный спрос не привел к аналогичному росту финансовых показателей второго застройщика в стране. Чем бы мог быть вызван подобный диссонанс? Для себя я определил следующие ключевые факты:

— у ЛСР меньшая часть проектов находится в Москве, а основная ориентация на рынки Санкт-Петербурга и Екатеринбурга. Цены в этих городах тоже растут, но все таки слабее чем в столице;

— соотношение цен хорошо видно из бэклога. Строящиеся объекты в МСК это 20% бэклога в квадратных метрах, но при этом целых 44% стоимости!!! Самая большая маржа в строительном секторе сосредоточена в пределах Нерезиновой!

— экскроу счета отъедают значительную часть маржи. Мало того, что строительным компаниям пришлось наращивать оборотный капитал для сохранения объемов, так еще и приходится платить рыночный процент за использование банковского финансирования. Двойной убыток для застройщиков = двойной профит для банков, которые получили кучу халявной ликвидности и крупных надежных заемщиков этой ликвидностью обеспеченных! Я тоже хочу такой бизнес!

Мультипликаторы низкие: EV\EBITDA = 0,73; Debt\EBIDTA = 0,61; P\E = 11;

ДД = 6%.

ЛСР недорого стоит, отлично поработал в 2020 году и возможно вернулся к высоким (78 рублей) дивидендным выплатам. Но мы понимаем, что именно дешевеющая ипотека стала ключевым драйвером роста спроса на недвижимость, ведь доходы населения совсем не выросли в 2020 году. (даже снизились) В 2021 году ЦБ уже начал повышать ставки, а значит кредиты вскоре станут менее доступны, плюс у населения может закончится запас наличности, который был потрачен, что бы сохранить капитал. В теории это должно привести к некоторому охлаждению спроса и снижению цен на квадратные метры. К тому же не совсем понятно в какой мере экскроу счета будут ограничивать маржу застройщиков, так как их влияние в структуре выручки все еще продолжает расти. (старые проекты заканчиваются, а новые уже идут только через экскроу) В общем не до конца понимая перспективы отрасли, я предпочитаю держаться от этой истории подальше. По 500 рублей в акциях хотя бы была дивидендная идея, а что есть по 900? Надежда на продолжение ипотечного бума? Тогда уж выгоднее купить недвижимость.

Роман Ранний,

Странные люди эти аналитики.

Во втором квартале 2020 стройка почти везде стояла. Если посмотреть операционные результаты ЛСР в динамике, видно что это помешало бизнесу в 2020. Но даже в этих условиях ЛСР показал отличные финансовые результаты (для такого года).

Резкое повышение цен на квартиры началось только во второй половине 2020 и совершенно очевидно еще не сказалось в полной мере на прибыли компании.

Если в этом году не будет пандемии (дай Бог всем здоровья), ожидаю от ЛСР улучшение показателей по по ебиде и по рентабельности.

Цены на квартиры продолжают расти и в 2021 во всех крупных городах.

Фобии рынка от отмены льготной ипотеки считаю не обоснованными.

Как бы Царь не хмурил брови, а рост цен на базовые вещи, а это еда и жилье, будет продолжен и в мире и в России.

Это абсолютно объективный процесс.

ЛСР стоит очень не дорого, при этом у компании низкий чистый долг и культура выплаты дивидендов.

Андрей, рост цен на жильё, это очень сложный вопрос. Нельзя точно сказать продолжится он или нет

пишет

t.me/borodainvest/699

ЛСР отчитался за 2е полугодие и 2020 год по МСФО. Результаты хорошие, но в разгар ипотечного цунами, которое обрушилось на рынок в 2020 году, можно было ждать чего-то еще более выдающегося. По итогу:

— выручка всего +6%;

— EBITDA + 30%, но ниже пиков 2018 и 2019 годов;

— чистая прибыль +55%;

— общий долг вырос на 13 млрд и достиг 103 млрд рублей;

— чистый долг (видимо с учетом экскроу счетов) сократился на 6 млрд до 17 млрд рублей; ( Debt\EBITDA = 0,61)

— компания объявила дивиденды за 2е полугодие в 39 рублей. Теперь не совсем понятно, то ли это возврат к старым фиксированным выплатам (78 рублей), то ли просто небольшой бонус для акционеров за сильные результаты;

Уши высокого спроса на квадратные метры торчат из каждого слайда презентации, из каждой статьи про недвижимость, да и просто из наших с вами ощущений подорожания жизни. Даже удивительно, что столь мощный спрос не привел к аналогичному росту финансовых показателей второго застройщика в стране. Чем бы мог быть вызван подобный диссонанс? Для себя я определил следующие ключевые факты:

— у ЛСР меньшая часть проектов находится в Москве, а основная ориентация на рынки Санкт-Петербурга и Екатеринбурга. Цены в этих городах тоже растут, но все таки слабее чем в столице;

— соотношение цен хорошо видно из бэклога. Строящиеся объекты в МСК это 20% бэклога в квадратных метрах, но при этом целых 44% стоимости!!! Самая большая маржа в строительном секторе сосредоточена в пределах Нерезиновой!

— экскроу счета отъедают значительную часть маржи. Мало того, что строительным компаниям пришлось наращивать оборотный капитал для сохранения объемов, так еще и приходится платить рыночный процент за использование банковского финансирования. Двойной убыток для застройщиков = двойной профит для банков, которые получили кучу халявной ликвидности и крупных надежных заемщиков этой ликвидностью обеспеченных! Я тоже хочу такой бизнес!

Мультипликаторы низкие: EV\EBITDA = 0,73; Debt\EBIDTA = 0,61; P\E = 11;

ДД = 6%.

ЛСР недорого стоит, отлично поработал в 2020 году и возможно вернулся к высоким (78 рублей) дивидендным выплатам. Но мы понимаем, что именно дешевеющая ипотека стала ключевым драйвером роста спроса на недвижимость, ведь доходы населения совсем не выросли в 2020 году. (даже снизились) В 2021 году ЦБ уже начал повышать ставки, а значит кредиты вскоре станут менее доступны, плюс у населения может закончится запас наличности, который был потрачен, что бы сохранить капитал. В теории это должно привести к некоторому охлаждению спроса и снижению цен на квадратные метры. К тому же не совсем понятно в какой мере экскроу счета будут ограничивать маржу застройщиков, так как их влияние в структуре выручки все еще продолжает расти. (старые проекты заканчиваются, а новые уже идут только через экскроу) В общем не до конца понимая перспективы отрасли, я предпочитаю держаться от этой истории подальше. По 500 рублей в акциях хотя бы была дивидендная идея, а что есть по 900? Надежда на продолжение ипотечного бума? Тогда уж выгоднее купить недвижимость.

Роман Ранний,

Странные люди эти аналитики.

Во втором квартале 2020 стройка почти везде стояла. Если посмотреть операционные результаты ЛСР в динамике, видно что это помешало бизнесу в 2020. Но даже в этих условиях ЛСР показал отличные финансовые результаты (для такого года).

Резкое повышение цен на квартиры началось только во второй половине 2020 и совершенно очевидно еще не сказалось в полной мере на прибыли компании.

Если в этом году не будет пандемии (дай Бог всем здоровья), ожидаю от ЛСР улучшение показателей по по ебиде и по рентабельности.

Цены на квартиры продолжают расти и в 2021 во всех крупных городах.

Фобии рынка от отмены льготной ипотеки считаю не обоснованными.

Как бы Царь не хмурил брови, а рост цен на базовые вещи, а это еда и жилье, будет продолжен и в мире и в России.

Это абсолютно объективный процесс.

ЛСР стоит очень не дорого, при этом у компании низкий чистый долг и культура выплаты дивидендов.

пишет

t.me/borodainvest/699

ЛСР отчитался за 2е полугодие и 2020 год по МСФО. Результаты хорошие, но в разгар ипотечного цунами, которое обрушилось на рынок в 2020 году, можно было ждать чего-то еще более выдающегося. По итогу:

— выручка всего +6%;

— EBITDA + 30%, но ниже пиков 2018 и 2019 годов;

— чистая прибыль +55%;

— общий долг вырос на 13 млрд и достиг 103 млрд рублей;

— чистый долг (видимо с учетом экскроу счетов) сократился на 6 млрд до 17 млрд рублей; ( Debt\EBITDA = 0,61)

— компания объявила дивиденды за 2е полугодие в 39 рублей. Теперь не совсем понятно, то ли это возврат к старым фиксированным выплатам (78 рублей), то ли просто небольшой бонус для акционеров за сильные результаты;

Уши высокого спроса на квадратные метры торчат из каждого слайда презентации, из каждой статьи про недвижимость, да и просто из наших с вами ощущений подорожания жизни. Даже удивительно, что столь мощный спрос не привел к аналогичному росту финансовых показателей второго застройщика в стране. Чем бы мог быть вызван подобный диссонанс? Для себя я определил следующие ключевые факты:

— у ЛСР меньшая часть проектов находится в Москве, а основная ориентация на рынки Санкт-Петербурга и Екатеринбурга. Цены в этих городах тоже растут, но все таки слабее чем в столице;

— соотношение цен хорошо видно из бэклога. Строящиеся объекты в МСК это 20% бэклога в квадратных метрах, но при этом целых 44% стоимости!!! Самая большая маржа в строительном секторе сосредоточена в пределах Нерезиновой!

— экскроу счета отъедают значительную часть маржи. Мало того, что строительным компаниям пришлось наращивать оборотный капитал для сохранения объемов, так еще и приходится платить рыночный процент за использование банковского финансирования. Двойной убыток для застройщиков = двойной профит для банков, которые получили кучу халявной ликвидности и крупных надежных заемщиков этой ликвидностью обеспеченных! Я тоже хочу такой бизнес!

Мультипликаторы низкие: EV\EBITDA = 0,73; Debt\EBIDTA = 0,61; P\E = 11;

ДД = 6%.

ЛСР недорого стоит, отлично поработал в 2020 году и возможно вернулся к высоким (78 рублей) дивидендным выплатам. Но мы понимаем, что именно дешевеющая ипотека стала ключевым драйвером роста спроса на недвижимость, ведь доходы населения совсем не выросли в 2020 году. (даже снизились) В 2021 году ЦБ уже начал повышать ставки, а значит кредиты вскоре станут менее доступны, плюс у населения может закончится запас наличности, который был потрачен, что бы сохранить капитал. В теории это должно привести к некоторому охлаждению спроса и снижению цен на квадратные метры. К тому же не совсем понятно в какой мере экскроу счета будут ограничивать маржу застройщиков, так как их влияние в структуре выручки все еще продолжает расти. (старые проекты заканчиваются, а новые уже идут только через экскроу) В общем не до конца понимая перспективы отрасли, я предпочитаю держаться от этой истории подальше. По 500 рублей в акциях хотя бы была дивидендная идея, а что есть по 900? Надежда на продолжение ипотечного бума? Тогда уж выгоднее купить недвижимость.

Роман Ранний, посмотрите их портфель проектов особенно ту часть которая касается коттеджной застройки. Не забываем про реновацию ну и ждем когда расскажут про дальнейшую стратегию развития. Перспективы есть, а органический рост бизнеса обеспечен. пишет

пишет

t.me/borodainvest/699

ЛСР отчитался за 2е полугодие и 2020 год по МСФО. Результаты хорошие, но в разгар ипотечного цунами, которое обрушилось на рынок в 2020 году, можно было ждать чего-то еще более выдающегося. По итогу:

— выручка всего +6%;

— EBITDA + 30%, но ниже пиков 2018 и 2019 годов;

— чистая прибыль +55%;

— общий долг вырос на 13 млрд и достиг 103 млрд рублей;

— чистый долг (видимо с учетом экскроу счетов) сократился на 6 млрд до 17 млрд рублей; ( Debt\EBITDA = 0,61)

— компания объявила дивиденды за 2е полугодие в 39 рублей. Теперь не совсем понятно, то ли это возврат к старым фиксированным выплатам (78 рублей), то ли просто небольшой бонус для акционеров за сильные результаты;

Уши высокого спроса на квадратные метры торчат из каждого слайда презентации, из каждой статьи про недвижимость, да и просто из наших с вами ощущений подорожания жизни. Даже удивительно, что столь мощный спрос не привел к аналогичному росту финансовых показателей второго застройщика в стране. Чем бы мог быть вызван подобный диссонанс? Для себя я определил следующие ключевые факты:

— у ЛСР меньшая часть проектов находится в Москве, а основная ориентация на рынки Санкт-Петербурга и Екатеринбурга. Цены в этих городах тоже растут, но все таки слабее чем в столице;

— соотношение цен хорошо видно из бэклога. Строящиеся объекты в МСК это 20% бэклога в квадратных метрах, но при этом целых 44% стоимости!!! Самая большая маржа в строительном секторе сосредоточена в пределах Нерезиновой!

— экскроу счета отъедают значительную часть маржи. Мало того, что строительным компаниям пришлось наращивать оборотный капитал для сохранения объемов, так еще и приходится платить рыночный процент за использование банковского финансирования. Двойной убыток для застройщиков = двойной профит для банков, которые получили кучу халявной ликвидности и крупных надежных заемщиков этой ликвидностью обеспеченных! Я тоже хочу такой бизнес!

Мультипликаторы низкие: EV\EBITDA = 0,73; Debt\EBIDTA = 0,61; P\E = 11;

ДД = 6%.

ЛСР недорого стоит, отлично поработал в 2020 году и возможно вернулся к высоким (78 рублей) дивидендным выплатам. Но мы понимаем, что именно дешевеющая ипотека стала ключевым драйвером роста спроса на недвижимость, ведь доходы населения совсем не выросли в 2020 году. (даже снизились) В 2021 году ЦБ уже начал повышать ставки, а значит кредиты вскоре станут менее доступны, плюс у населения может закончится запас наличности, который был потрачен, что бы сохранить капитал. В теории это должно привести к некоторому охлаждению спроса и снижению цен на квадратные метры. К тому же не совсем понятно в какой мере экскроу счета будут ограничивать маржу застройщиков, так как их влияние в структуре выручки все еще продолжает расти. (старые проекты заканчиваются, а новые уже идут только через экскроу) В общем не до конца понимая перспективы отрасли, я предпочитаю держаться от этой истории подальше. По 500 рублей в акциях хотя бы была дивидендная идея, а что есть по 900? Надежда на продолжение ипотечного бума? Тогда уж выгоднее купить недвижимость.

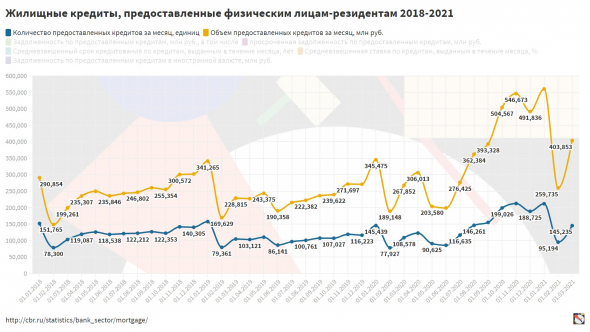

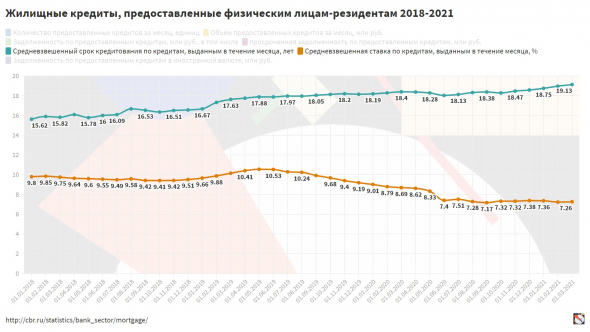

Жилищные кредиты в России 2018-2021. Статистика по месяцам

Жилищные кредиты в России 2018-2021. Статистика по месяцам

люблю строить графики :)

Сегодня руки дошли до данных с сайта ЦБ РФ: Показатели рынка жилищного (ипотечного жилищного) кредитования. Сделал визуализацию некоторых таблиц:

⇩ Количество и объём новых жил кредитов в месяц ⇩

Авто-репост. Читать в блоге >>> В догонку к уже написанному

В догонку к уже написанному

realty.rbc.ru/news/606da4e49a7947b4d69a78b4?from=from_main_9

Российский рынок недвижимости: чего ждать?

🏗 Рейтинговое агентство «Эксперт РА» подготовило свежий обзор по отечественному рынку ипотеки, основные тезисы которого я предлагаю вашему вниманию:

✔️ В 2020 году российский ипотечный рынок вырос на 51% (г/г) до 4,3 трлн рублей, превзойдя рекорд 2018 года.

✔️ В минувшем году строительную отрасль поддержала госпрограмма льготной ипотеки под 6,5%, которая обеспечила высокий спрос и рост цен на недвижимость.

✔️ В 2020 году средневзвешенная ипотечная ставка впервые в истории опустилась ниже 7,5%. В июле Правительство РФ планирует завершить госпрограмму, что приведет к росту ставок.

✔️ Ужесточение кредитно-денежной политики Банка России также играет против ипотечного рынка.

✔️ Рост цен на недвижимость в 2021 году продолжится, хотя и меньшими темпами, чем в прошлом году.

✔️ Снижение реальных доходов населения, увеличение цен на жилье и рост ставок будут оказывать негативное влияние на рынок в этом году. Объём выдачи ипотеки в этом году будет меньше, чем годом ранее.

Авто-репост. Читать в блоге >>>

Козлов Юрий,

Интересное исследование.

Хорошо, что авторы исследования согласны с тем, что даже в условиях объективного ужесточения денежных условий в стране и вероятной отмены льготной ипотеки, цены в 2021 году все равно вырастут.

Ипотеку можно растянуть на бОльший срок. Можно купить квартиру меньшей площади или в худшем районе. Но потребность в жилье это базовая потребность. Также как в еде или электричестве.

Я согласен с тем, что есть риск роста просроченной задолженности и как следствие продажи этих квартир на рынке. Но это способно лишь замедлить скорость роста цен. Ни о каком обвале говорить не следует.

На этом форуме приводилось исследование Газпромбанка о рынке недвижимости в 2021. Цитата оттуда:

«Строительство нового жилья в России существенно отстает от целевых показателей. В среднем в России вводится в эксплуатацию порядка 80 млн кв. м (0,55 кв. м/чел.), что почти в полтора раза ниже уровня, установленного правительством в качестве среднесрочной цели – 120 млн кв. м (0,82 кв. м/чел.) в год.

Строительство жилья в Москве отстает от среднероссийских показателей более чем на четверть (предложение нового жилья в Москве – 5,0 млн кв. м или 0,40 кв. м/чел., в Санкт Петербурге – 5,4 млн кв. м или 0,59 кв. м/чел.).»

Миграция населения в крупные города идет. Людям нужно или брать ипотеку или снимать жилье. И то и то приводит к росту цен.

Простой тест.

Подойдите к любому адекватному (!) собственнику инвестиционной квартиры (т.е. не единственной) с таким предложением:

Дорогой друг. Рынок недвижимости перегрет. Отменяют льготную ипотеку. И вообще, шеф, все пропало, гипс снимают, клиент уезжает… Срочно продавай свою инвестиционную квартиру и перекладывайся в (далее возможны варианты) валюту, акции, золото, крупу, гречку, сахар и т.д. И посмотрите на его реакцию.

И на последок.

Я держу ПИК и ЛСР несколько лет. За это время было куча таких же моментов, когда из каждого утюга кричали, что цены на квартиры скоро рухнут. Я мысленно благодарил оракула и спокойно докупал подешевевшие акции.

Ни разу не пожалел.

Российский рынок недвижимости: чего ждать?

Российский рынок недвижимости: чего ждать?

🏗 Рейтинговое агентство «Эксперт РА» подготовило свежий обзор по отечественному рынку ипотеки, основные тезисы которого я предлагаю вашему вниманию:

✔️ В 2020 году российский ипотечный рынок вырос на 51% (г/г) до 4,3 трлн рублей, превзойдя рекорд 2018 года.

✔️ В минувшем году строительную отрасль поддержала госпрограмма льготной ипотеки под 6,5%, которая обеспечила высокий спрос и рост цен на недвижимость.

✔️ В 2020 году средневзвешенная ипотечная ставка впервые в истории опустилась ниже 7,5%. В июле Правительство РФ планирует завершить госпрограмму, что приведет к росту ставок.

✔️ Ужесточение кредитно-денежной политики Банка России также играет против ипотечного рынка.

✔️ Рост цен на недвижимость в 2021 году продолжится, хотя и меньшими темпами, чем в прошлом году.

✔️ Снижение реальных доходов населения, увеличение цен на жилье и рост ставок будут оказывать негативное влияние на рынок в этом году. Объём выдачи ипотеки в этом году будет меньше, чем годом ранее.

Авто-репост. Читать в блоге >>>

Навеяло вчерашними новостями про Украину.

Навеяло вчерашними новостями про Украину.

Если (не дай Бог) опять полыхнет на востоке Украины, понятно как отреагирует наш фондовый рынок. Как бы вкусно не смотрелся ВТБ, после последнего отчета, а покупать страшно. Именно из за геополитики.

В этом контексте, строители, электроэнергетики, еда смотрятся еще более защитным активом, чем в обычное время.

С большой вероятностью санкции их не коснутся. А в случае турбулентности, люди бегут тратить рубли и покупают что...?

Бумаги ЛСР имеют высокий потенциал роста — Газпромбанк

В 2021 г. ЛСР планирует продать около 892 тыс. кв. м (на 8% больше чем в 2020 г.), из которых около 556 тыс. кв. м – в Санкт-Петербурге, 208 тыс. кв. м – в Москве и 128 тыс. кв. м – в Екатеринбурге. В денежном эквиваленте компания ожидает выручить около 106 млрд руб., что на 12% выше, чем в 2020 г. В 2021 г. компания также планирует вывести в продажу порядка 1 млн кв. м, на 28% больше, чем в 2020 г.

План по вводу в эксплуатацию составляет 789 тыс. кв. м. По мнению компании, в 2021 г. рост цен на ее проектах несколько замедлится по сравнению с 2020 г., но останется довольно высоким – порядка 10%. При этом инфляция строительной себестоимости будет в районе 7–8% г/г, что должно привести к улучшению рентабельности. Наша текущая модель по компании предполагает значительно более консервативные прогнозы: рост цен и себестоимости строительства на 4% и стабильную рентабельность.

Валовая рентабельность останется сильной. По нашим расчетам, в 4К20 средние цены реализации недвижимости повысились в среднем на 17%, 30% и 51% г/г соответственно в Екатеринбурге, Санкт-Петербурге и Москве. Мы полагаем, что значительная часть этого роста была обеспечена эффектом микса проектов (увеличение доли проектов бизнес-класса). При этом рост продажных цен лишь отчасти нашел отражение в финансовых результатах за 2020 г. С учетом текущей динамики цен, а также озвученных прогнозов по инфляции строительных издержек можно ожидать дальнейшего улучшения валовой рентабельности в этом году. Рост операционной рентабельности будет дополнительно поддержан переводом продаж в онлайн, в 2020 г. ЛСР снизила долю коммерческих расходов (в % от выручки) на 151 б.п., что будет продолжать оказывать позитивное влияние на рентабельность компании в 2021 г.

ESG становится более актуальной темой. Европейские инвесторы все больше внимания уделяют тому, насколько операционная деятельность компании соответствует принципам ESG. В частности, инвесторов интересует наличие у компании принятой стратегии по снижению CO2 в атмосферу предприятиями Группы. С учетом растущего внимания к этой проблематике со стороны глобальных инвесторов мы полагаем, что важность ESG-стратегии для оценки инвестиционной привлекательности ЛСР будет возрастать. Компания обещает опубликовать в мае аудированные данные по объему прямых и косвенных выбросов парниковых газов в 2020 г., а затем раскрыть свою ESG-стратегию.

Инвестиционный кейс: рост прибыли, дивиденды. ЛСР покажет двузначное увеличение прибыли на фоне роста продаж и повышения рентабельности. Как следствие, компания может вернуться к практике выплаты высоких дивидендов, от которой она несколько отошла в прошлом году. В свете опубликованных результатов за 2020 г., а также прогнозов самой компании на 2021 г., наши текущие финансовые прогнозы выглядят достаточно консервативными.

Основные тезисы инвестиционного кейса ЛСР. Высокий потенциал рынка. Рынок жилой недвижимости имеет высокий потенциал роста. Жилищный фонд России морально и физически устарел. На текущий момент менее 30% совокупного жилищного фонда страны приходится на дома, построенные после 1995 г.

Строительство нового жилья в России существенно отстает от целевых показателей. В среднем в России вводится в эксплуатацию порядка 80 млн кв. м (0,55 кв. м/чел.), что почти в полтора раза ниже уровня, установленного правительством в качестве среднесрочной цели – 120 млн кв. м (0,82 кв. м/чел.) в год.

Строительство жилья в Москве отстает от среднероссийских показателей более чем на четверть (предложение нового жилья в Москве – 5,0 млн кв. м или 0,40 кв. м/чел., в Санкт Петербурге – 5,4 млн кв. м или 0,59 кв. м/чел.).

Бенефициар текущих рыночных трендов. ЛСР, будучи одним из крупнейших игроков в сегменте жилищного строительства, является бенефициаром консолидации рынка после перехода на проектное финансирование и ухода мелких застройщиков.

ЛСР также выигрывает от роста потребительского спроса на жилье на фоне увеличения доступности ипотеки и восстановления потребительской уверенности.

Важным является присутствие в двух ключевых российских регионах, отличающихся высоким платежеспособным спросом: в Санкт Петербурге (игрок #1 на рынке, 52% стоимости портфеля) и в Москве (#8, 44% стоимости портфеля).

Конкурентные преимущества компании. Большой земельный банк гарантирует стабильный поток проектов и, как следствие, доход компании на ближайшую перспективу. Портфель объемом 8,2 млн кв. м чистой продаваемой площади обеспечивает компании продажи на срок до 6 лет.

Большая доля проектов в сегменте масс-маркет (47% от общего объема портфеля), который больше других выигрывает от снижения процентных ставок и является главным бенефициаром госпрограммы субсидирования ипотечных ставок. Снижение ипотечной ставки на 1% уменьшает размер ежемесячного платежа на 7%, а также увеличивает базу потенциальных заемщиков на 15–20%.

Присутствие в сегменте элитной и бизнес-недвижимости, на которые приходится соответственно 35% и 12% стоимости портфеля недвижимости компании, дает возможность получить не только повышенный возврат на инвестированный капитал, но и высокую рентабельность продаж.

Наличие собственного производства строительных и нерудных материалов (около 15% выручки компании), которое может стать бенефициаром роста государственных расходов на инфраструктуру, а также увеличения объемов жилищного строительства в целом по стране. Собственное производство строительных материалов также позволяет снижать себестоимость строительства и повышать возврат на капитал.

Высокий рост цен на недвижимость во всех регионах присутствия компании (в среднем за 4К20 на 30% г/г в Санкт-Петербурге, на 37% г/г – в Екатеринбурге и на 51% г/г – в Москве) свидетельствует, с одной стороны, о высоком качестве портфеля, а с другой – о значительном потенциале увеличения валовой рентабельности компании в 2021 г.

Привлекательная оценка. Листинг на Лондонской бирже расширяет потенциальную базу инвесторов за счет глобальных инвесторов в развивающиеся рынки (GEM investors).

Высокий потенциал роста акции. Наша целевая цена 1 200 руб./акц. предполагает потенциал роста на 44%с текущих уровней.

Привлекательные ценовые мультипликаторы. По нашим оценкам, акции ЛСР торгуются с мультипликатором 2021П EV/EBITDA 4,5х, что выглядит достаточно привлекательно в исторической ретроспективе.

Высокая дивидендная доходность акций (годовая доходность близка к 10%) позиционирует ЛСР как традиционно сильную дивидендную историю. В общей сложности за 10 лет компания выплатила акционерам 59 млрд руб., или почти 70% совокупной чистой прибыли за этот период. С учетом финального дивиденда за 2П20 общий размер дивиденда за 2020 г. составил 59 руб., или 51% от чистой прибыли.

Авто-репост. Читать в блоге >>>

stanislava,

Аплодирую стоя.

Правильная статья. Бумаги ЛСР имеют высокий потенциал роста - Газпромбанк

Бумаги ЛСР имеют высокий потенциал роста - Газпромбанк

В 2021 г. ЛСР планирует продать около 892 тыс. кв. м (на 8% больше чем в 2020 г.), из которых около 556 тыс. кв. м – в Санкт-Петербурге, 208 тыс. кв. м – в Москве и 128 тыс. кв. м – в Екатеринбурге. В денежном эквиваленте компания ожидает выручить около 106 млрд руб., что на 12% выше, чем в 2020 г. В 2021 г. компания также планирует вывести в продажу порядка 1 млн кв. м, на 28% больше, чем в 2020 г.

План по вводу в эксплуатацию составляет 789 тыс. кв. м. По мнению компании, в 2021 г. рост цен на ее проектах несколько замедлится по сравнению с 2020 г., но останется довольно высоким – порядка 10%. При этом инфляция строительной себестоимости будет в районе 7–8% г/г, что должно привести к улучшению рентабельности. Наша текущая модель по компании предполагает значительно более консервативные прогнозы: рост цен и себестоимости строительства на 4% и стабильную рентабельность.

Валовая рентабельность останется сильной. По нашим расчетам, в 4К20 средние цены реализации недвижимости повысились в среднем на 17%, 30% и 51% г/г соответственно в Екатеринбурге, Санкт-Петербурге и Москве. Мы полагаем, что значительная часть этого роста была обеспечена эффектом микса проектов (увеличение доли проектов бизнес-класса). При этом рост продажных цен лишь отчасти нашел отражение в финансовых результатах за 2020 г. С учетом текущей динамики цен, а также озвученных прогнозов по инфляции строительных издержек можно ожидать дальнейшего улучшения валовой рентабельности в этом году. Рост операционной рентабельности будет дополнительно поддержан переводом продаж в онлайн, в 2020 г. ЛСР снизила долю коммерческих расходов (в % от выручки) на 151 б.п., что будет продолжать оказывать позитивное влияние на рентабельность компании в 2021 г.

ESG становится более актуальной темой. Европейские инвесторы все больше внимания уделяют тому, насколько операционная деятельность компании соответствует принципам ESG. В частности, инвесторов интересует наличие у компании принятой стратегии по снижению CO2 в атмосферу предприятиями Группы. С учетом растущего внимания к этой проблематике со стороны глобальных инвесторов мы полагаем, что важность ESG-стратегии для оценки инвестиционной привлекательности ЛСР будет возрастать. Компания обещает опубликовать в мае аудированные данные по объему прямых и косвенных выбросов парниковых газов в 2020 г., а затем раскрыть свою ESG-стратегию.

Инвестиционный кейс: рост прибыли, дивиденды. ЛСР покажет двузначное увеличение прибыли на фоне роста продаж и повышения рентабельности. Как следствие, компания может вернуться к практике выплаты высоких дивидендов, от которой она несколько отошла в прошлом году. В свете опубликованных результатов за 2020 г., а также прогнозов самой компании на 2021 г., наши текущие финансовые прогнозы выглядят достаточно консервативными.

Основные тезисы инвестиционного кейса ЛСР. Высокий потенциал рынка. Рынок жилой недвижимости имеет высокий потенциал роста. Жилищный фонд России морально и физически устарел. На текущий момент менее 30% совокупного жилищного фонда страны приходится на дома, построенные после 1995 г.

Строительство нового жилья в России существенно отстает от целевых показателей. В среднем в России вводится в эксплуатацию порядка 80 млн кв. м (0,55 кв. м/чел.), что почти в полтора раза ниже уровня, установленного правительством в качестве среднесрочной цели – 120 млн кв. м (0,82 кв. м/чел.) в год.

Строительство жилья в Москве отстает от среднероссийских показателей более чем на четверть (предложение нового жилья в Москве – 5,0 млн кв. м или 0,40 кв. м/чел., в Санкт Петербурге – 5,4 млн кв. м или 0,59 кв. м/чел.).

Бенефициар текущих рыночных трендов. ЛСР, будучи одним из крупнейших игроков в сегменте жилищного строительства, является бенефициаром консолидации рынка после перехода на проектное финансирование и ухода мелких застройщиков.

ЛСР также выигрывает от роста потребительского спроса на жилье на фоне увеличения доступности ипотеки и восстановления потребительской уверенности.

Важным является присутствие в двух ключевых российских регионах, отличающихся высоким платежеспособным спросом: в Санкт Петербурге (игрок #1 на рынке, 52% стоимости портфеля) и в Москве (#8, 44% стоимости портфеля).

Конкурентные преимущества компании. Большой земельный банк гарантирует стабильный поток проектов и, как следствие, доход компании на ближайшую перспективу. Портфель объемом 8,2 млн кв. м чистой продаваемой площади обеспечивает компании продажи на срок до 6 лет.

Большая доля проектов в сегменте масс-маркет (47% от общего объема портфеля), который больше других выигрывает от снижения процентных ставок и является главным бенефициаром госпрограммы субсидирования ипотечных ставок. Снижение ипотечной ставки на 1% уменьшает размер ежемесячного платежа на 7%, а также увеличивает базу потенциальных заемщиков на 15–20%.

Присутствие в сегменте элитной и бизнес-недвижимости, на которые приходится соответственно 35% и 12% стоимости портфеля недвижимости компании, дает возможность получить не только повышенный возврат на инвестированный капитал, но и высокую рентабельность продаж.

Наличие собственного производства строительных и нерудных материалов (около 15% выручки компании), которое может стать бенефициаром роста государственных расходов на инфраструктуру, а также увеличения объемов жилищного строительства в целом по стране. Собственное производство строительных материалов также позволяет снижать себестоимость строительства и повышать возврат на капитал.

Высокий рост цен на недвижимость во всех регионах присутствия компании (в среднем за 4К20 на 30% г/г в Санкт-Петербурге, на 37% г/г – в Екатеринбурге и на 51% г/г – в Москве) свидетельствует, с одной стороны, о высоком качестве портфеля, а с другой – о значительном потенциале увеличения валовой рентабельности компании в 2021 г.

Привлекательная оценка. Листинг на Лондонской бирже расширяет потенциальную базу инвесторов за счет глобальных инвесторов в развивающиеся рынки (GEM investors).

Высокий потенциал роста акции. Наша целевая цена 1 200 руб./акц. предполагает потенциал роста на 44%с текущих уровней.

Привлекательные ценовые мультипликаторы. По нашим оценкам, акции ЛСР торгуются с мультипликатором 2021П EV/EBITDA 4,5х, что выглядит достаточно привлекательно в исторической ретроспективе.

Высокая дивидендная доходность акций (годовая доходность близка к 10%) позиционирует ЛСР как традиционно сильную дивидендную историю. В общей сложности за 10 лет компания выплатила акционерам 59 млрд руб., или почти 70% совокупной чистой прибыли за этот период. С учетом финального дивиденда за 2П20 общий размер дивиденда за 2020 г. составил 59 руб., или 51% от чистой прибыли.

Авто-репост. Читать в блоге >>>

ЛСР, обзор отчета и перспектив

Группа ЛСР #LSRG

Прошлый год для строительной отрасли выдался весьма успешным. С одной стороны, период самоизоляции для многих стал причиной задуматься об увеличении жил. площади, особенно, для семей с детьми. Льготная ставка по ипотеке позволила людям перестать откладывать покупку новой жилплощади на потом. С другой стороны, низкие ставки подстегивали спрос на недвижимость в инвестиционных целях. Все это в том или ином виде позволило застройщикам реализовать значительную часть квадратных метров.

Результаты работы за 2020 год:

Выручка выросла на 6,9% г/г до 118 млрд. руб.

EBITDA (adj) выросла на 30% г/г до 27,4 млрд. руб.

Чистая прибыль выросла на 61% г/г до 12 млрд. руб.

Долговая нагрузка выросла до 102,7 млрд руб. с 89,6 млрд. руб в 2019 году, но снизилась ставка обслуживания долга с 8,5 до 6,7% годовых.Благодаря росту объема денежный средств на счетах, чистый долг снизился до 16,8 млрд. руб.

Авто-репост. Читать в блоге >>>

Георгий Аведиков,

Так себе анализ...

Арифметические ошибки прощаю. С кем не бывает...

Но выводы, на мой взгляд не правильные.

1) Почему автор считает форвардную дивдоходность от 59 рублей? Мне одному резануло глаз?

2) Впереди как минимум полгода (может и больше) хорошего спроса по высоким ценам. Потенциал бумаги явно не раскрыт.

3) Фобии рынка от отмены льготной ипотеки в Мск и Спб явно носят иррациональный характер. Люди скорее будут экономить на чем то другом. Но квартира нужна всем (у кого её нет). Вы же покупаете бензин по любой цене, подъезжая к заправке? Потому что у Вас нет выбора.

4) Весь мир и Россия в том числе вступили в инфляционную волну. Это гораздо более сильный аргумент. Ответьте себе на вопрос кто выигрывает от этого. ЛСР, обзор отчета и перспектив

ЛСР, обзор отчета и перспективГруппа ЛСР #LSRG

Прошлый год для строительной отрасли выдался весьма успешным. С одной стороны, период самоизоляции для многих стал причиной задуматься об увеличении жил. площади, особенно, для семей с детьми. Льготная ставка по ипотеке позволила людям перестать откладывать покупку новой жилплощади на потом. С другой стороны, низкие ставки подстегивали спрос на недвижимость в инвестиционных целях. Все это в том или ином виде позволило застройщикам реализовать значительную часть квадратных метров.

Результаты работы за 2020 год:

Выручка выросла на 6,9% г/г до 118 млрд. руб.

EBITDA (adj) выросла на 30% г/г до 27,4 млрд. руб.

Чистая прибыль выросла на 61% г/г до 12 млрд. руб.

Долговая нагрузка выросла до 102,7 млрд руб. с 89,6 млрд. руб в 2019 году, но снизилась ставка обслуживания долга с 8,5 до 6,7% годовых.Благодаря росту объема денежный средств на счетах, чистый долг снизился до 16,8 млрд. руб.

Авто-репост. Читать в блоге >>>

ЛСР Группа - факторы роста и падения акций

- Большой портфель проектов, превышающий в несколько раз капитализацию компании. (15.10.2023)

- Красный рост продаж в 2023 году (20.10.2023)

- Слабый уровень коммуникаций с акционерами (31.12.2021)

- Мажоритарный акционер кредитует сам себя по сниженной ставке за счет ЛСР, вместо того, чтобы платить дивиденды (5 млрд руб в 1П22) (31.08.2022)

- КРАЙНЕ НИЗКИЕ ПРАКТИКИ КОРПОРАТИВНОГО УПРАВЛЕНИЯ!!! В НАЧАЛЕ 2023 ГОДА МЕНЕДЖМЕНТ ПОДАРИЛ САМ СЕБЕ 22МЛН АКЦИЙ НА 11 МЛРД РУБЛЕЙ, КОТОРЫЕ БЫЛИ ВЫКУПЛЕНЫ ЗА СЧЕТ СРЕДСТВ КОМПАНИИ. (31.03.2023)

- Высокая долговая нагрузка (выше конкурентов, ND/EBITDA = 2,7) (15.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций