Где ловить ОФЗ в 2025. О чём нам говорит обновлённый среднесрочный прогноз ЦБ.

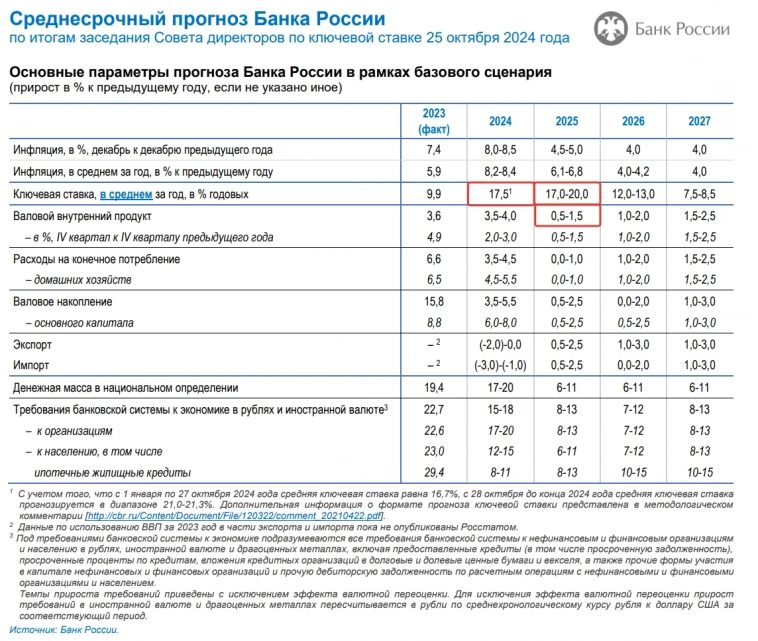

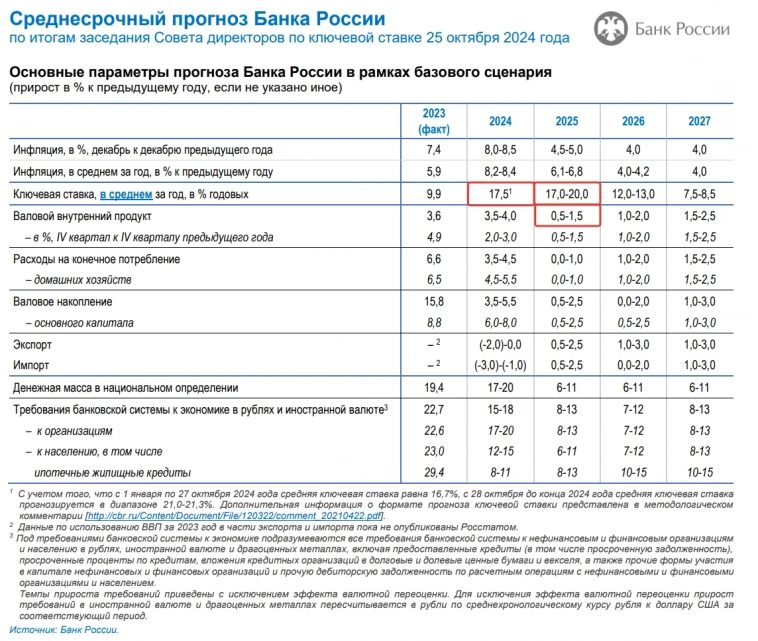

ЦБ обновил среднесрочный прогноз.

Ключевые моменты.

— Средняя ставка на 2024 повышена до 17,5%, что предполагает возможное повышение 20 Декабря (уверен банки в кредиты это заложат уже как свершившийся факт, что в итоге позволит савку фактически не поднимать)

— Средняя ставка на 2025 повышена до 17-20%, быстрого и сильного снижения ждать не стоит. Первый квартал будет, скорей всего, выше 20%.

При такой средней ставке Минфин так сможет в 2025 спокойно дальний конец занимать под 18-19% доходность.

Для понимания сейчас ОФЗ длиннее 10 лет (на такой срок Минфин делает акцент при займах) дают 16,2-17,2% доходности.

ОФЗ 26247 и ОФЗ 26243 по 17,2% (14,5 и 13,5 лет до погашения соответственно)

ОФЗ 26246 и ОФЗ 26248 по 17,1% (11,4 и 15,6 лет)

Минимальная доходность пока у ОФЗ 26238 текущая доходность 16,2%, одними купонами доходность 14,2%

— Прогноз по инфляции на 2025 повышен до 4.5-5%. Тарегет ЦБ в следующем году достигать в планах нет.

— И главное (что не изменилось). Прогнозируется сильное замедление роста ВВП на 2025. до 0,5-1,5%. Учитывая жёсткость ДКП, скорей всего, будет ближе к 0,5%, а может и ниже. Т.е. проклинать ЦБ будут всё больше. Что же, таков путь.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций