Про ОФЗ.

💡Стоит ли сейчас покупать ОФЗ?

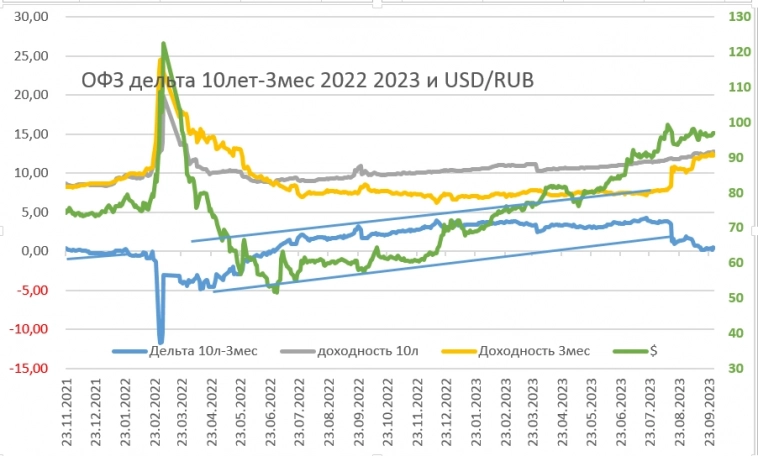

Тема достаточно интересная как и спорная. Особенно на фоне того, что акции уже кажутся дорогими + ставка высокая, а доходность вкладов растёт...

Когда имеет смысл покупать ОФЗ?

Думаю что имеет смысл это делать, когда доходность к погашению будет более 12 процентов ( лучше больше), или когда появятся новые выпуски с ещё большей доходностью.

— можно купить «лесенкой» и продавать при снижении ставки. Ставка снизится, цена на облигации вырастет, можно продавать. 👍

— можно уменьшить рисковую часть портфеля за счёт добавления ОФЗ.

— да и в целом если вы не хотите активно управлять своим портфелем, а хотите купить и забыть про это про всё на несколько месяцев.

💡А какие есть альтернативы?

1. Депозиты. Некоторые банки предлагают вклады до 11-11,5 процентов. Такие проценты предлагает Тинькофф для премиум клиентов, но думаю что можно найти и более интересные варианты. Риск при этом минимален, так как вклады застрахованы.

Яндекс например может предложить до 13 процентов годовых. Правда не знаю для всех ли такие услуги, или только для избранных. Факт в том, что Яндекс сейчас активно развивает свои банковские услуги.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций