После недельного затишья Минфин возобновил агрессивные заимствования на открытом рынке. Суммарный спрос по итогам трех аукционов по размещению ОФЗ достиг 1,2 трлн руб., а объем размещения составил почти 823 млрд руб. Это в 20 раз больше объема привлечения неделей ранее и лучшие результаты за все время заимствований. Предыдущий рекорд был установлен 28 октября 2020 года, тогда на двух аукционах ОФЗ спрос составил почти 490 млрд руб., а Минфин удовлетворил заявки на 437 млрд руб., из которых 430 млрд руб. пришлось на ОФЗ с плавающим купоном (ОФЗ-ПК, флоатер).

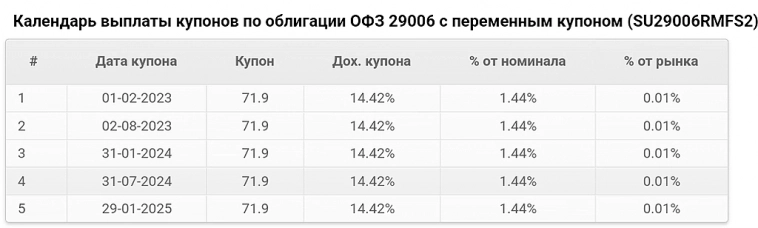

Сейчас основной спрос тоже пришелся на облигации с плавающим купоном. Он превысил 904 млрд руб., что более чем на 20% выше объема бумаг, доступных к размещению.

www.kommersant.ru/doc/5669121

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций