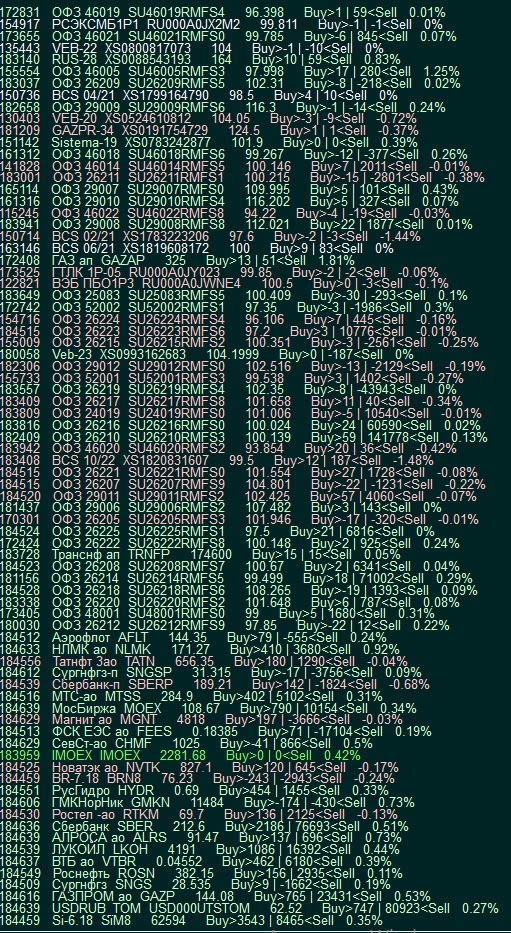

Минфин РФ: Размещения ОФЗ-ПД № 26223RMFS, ОФЗ-ПД № 26224RMFSО результатах размещения ОФЗ-ПД выпуска № 26223RMFS

06.06.2018 13:31

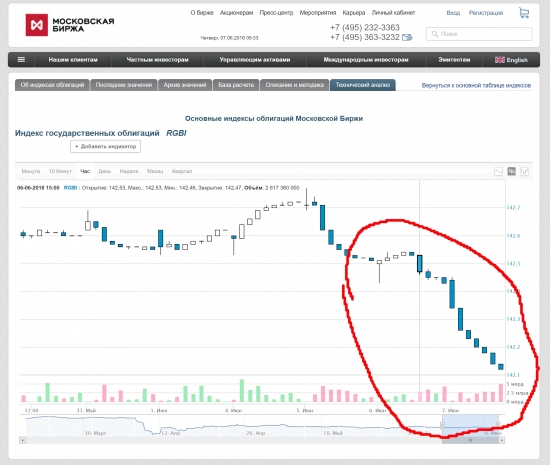

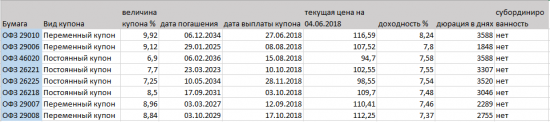

Минфин России информирует о результатах проведения 6 июня 2018 года аукциона по размещению ОФЗ-ПД выпуска № 26223RMFS с датой погашения 28 февраля 2024 года.

Итоги размещения выпуска № 26223RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 31,115 млрд. рублей;

— размещенный объем выпуска – 15,000 млрд. рублей;

— выручка от размещения –14,898 млрд. рублей;

— цена отсечения – 97,4015% от номинала;

— доходность по цене отсечения – 7,18% годовых;

— средневзвешенная цена – 97,4501% от номинала;

— средневзвешенная доходность – 7,17% годовых.

www.minfin.ru/ru/document/#

О результатах размещения ОФЗ-ПД выпуска № 26224RMFS

06.06.2018 16:27

Минфин России информирует о результатах проведения 6 июня 2018 года аукциона по размещению ОФЗ-ПД выпуска № 26224RMFS с датой погашения 23 мая 2029 года.

Итоги размещения выпуска № 26224RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 13,868 млрд. рублей;

— размещенный объем выпуска – 11,588 млрд. рублей;

— выручка от размещения – 11,227 млрд. рублей;

— цена отсечения – 96,7400% от номинала;

— доходность по цене отсечения – 7,47% годовых;

— средневзвешенная цена – 96,8855% от номинала;

— средневзвешенная доходность – 7,45% годовых.

www.minfin.ru/ru/document/#

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций