Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26251 | 14.5% | 4.7 | 500 000 | 3.71 | 84.848 | 49.19 | 29.15 | 2026-03-04 | |

| ОФЗ 26254 | 14.5% | 14.8 | 1 000 000 | 6.58 | 93.69 | 64.82 | 19.94 | 2026-04-22 | |

| ОФЗ 26253 | 14.6% | 12.8 | 750 000 | 6.26 | 93.65 | 64.82 | 19.94 | 2026-04-22 | |

| ОФЗ 26249 | 14.5% | 6.5 | 500 000 | 4.42 | 87.34 | 54.85 | 52.74 | 2025-12-24 | |

| ОФЗ 26252 | 14.7% | 7.8 | 500 000 | 5.01 | 92.249 | 62.33 | 19.18 | 2026-04-22 | |

| ОФЗ 26248 | 14.3% | 14.5 | 1 000 000 | 6.73 | 90.139 | 61.08 | 4.7 | 2026-06-03 | |

| ОФЗ 26230 | 14.2% | 13.3 | 449 489 | 7.10 | 63.699 | 38.39 | 16.24 | 2026-04-01 | |

| ОФЗ 26247 | 14.4% | 13.4 | 1 000 000 | 6.55 | 90.115 | 61.08 | 7.05 | 2026-05-27 | |

| ОФЗ 26238 | 13.7% | 15.5 | 750 000 | 7.84 | 60.07 | 35.4 | 2.72 | 2026-06-03 | |

| ОФЗ 26245 | 14.5% | 9.8 | 750 000 | 5.66 | 89.3 | 59.84 | 23.02 | 2026-04-08 | |

| ОФЗ 26246 | 14.5% | 10.3 | 1 000 000 | 5.76 | 89.175 | 59.84 | 27.62 | 2026-03-25 | |

| ОФЗ 26224 | 14.1% | 3.4 | 446 913 | 3.07 | 82.1 | 34.41 | 3.97 | 2026-05-27 | |

| ОФЗ 26250 | 14.5% | 11.5 | 750 000 | 5.85 | 88.55 | 59.84 | 57.54 | 2025-12-24 | |

| ОФЗ 26244 | 14.4% | 8.3 | 750 000 | 5.24 | 87.324 | 56.1 | 25.89 | 2026-03-25 | |

| ОФЗ 26243 | 14.3% | 12.5 | 750 000 | 6.70 | 76.246 | 48.87 | 3.76 | 2026-06-03 | |

| ОФЗ 26207 | 13.8% | 1.1 | 370 300 | 1.07 | 94.72 | 40.64 | 29.7 | 2026-02-04 | |

| ОФЗ 26212 | 13.6% | 2.1 | 356 982 | 1.92 | 89.177 | 35.15 | 28.39 | 2026-01-21 | |

| ОФЗ 26242 | 14.1% | 3.7 | 529 357 | 3.11 | 86.9 | 44.88 | 25.89 | 2026-03-04 | |

| ОФЗ 26240 | 14.3% | 10.7 | 550 000 | 6.55 | 62.685 | 34.9 | 24.16 | 2026-02-11 | |

| ОФЗ 26235 | 14.2% | 5.3 | 533 817 | 4.36 | 71.493 | 29.42 | 14.71 | 2026-03-18 | |

| ОФЗ 26237 | 14.1% | 3.3 | 418 953 | 2.88 | 82.23 | 33.41 | 16.71 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 5.8% | 3.2 | 12 000 | 2.96 | 100.759 | CNY141.37 | CNY165.871329 | 2026-03-04 | |

| ОФЗ 26225 | 14.3% | 8.4 | 497 974 | 5.91 | 67.95 | 36.15 | 5.56 | 2026-05-20 | |

| ОФЗ 26226 | 13.9% | 0.8 | 367 211 | 0.79 | 95.905 | 39.64 | 15.25 | 2026-04-08 | |

| ОФЗ 33 CNY (CNY) | 6.7% | 7.5 | 8 000 | 5.96 | 102.399 | CNY352.88 | CNY193.572626 | 2026-06-10 | |

| ОФЗ 26228 | 14.1% | 4.3 | 492 019 | 3.63 | 80.93 | 38.15 | 13.21 | 2026-04-15 | |

| ОФЗ 26218 | 14.1% | 5.8 | 347 608 | 4.43 | 79.889 | 42.38 | 19.56 | 2026-03-25 | |

| ОФЗ 26239 | 14.3% | 5.6 | 549 052 | 4.42 | 73.7 | 34.41 | 26.47 | 2026-01-28 | |

| ОФЗ 29022 | 0.0% | 7.6 | 1 000 000 | - | 97.098 | 0 | 21.94 | 2026-01-28 | |

| ОФЗ 26221 | 14.3% | 7.3 | 396 269 | 5.28 | 72.593 | 38.39 | 16.24 | 2026-04-01 | |

| ОФЗ 29021 | 0.0% | 5.0 | 500 000 | - | 97.213 | 0 | 6.26 | 2026-03-04 | |

| ОФЗ 29023 | 0.0% | 8.7 | 1 000 000 | - | 96.8 | 0 | 6.26 | 2026-03-04 | |

| ОФЗ 26219 | 14.0% | 0.8 | 362 077 | 0.73 | 95.962 | 38.64 | 19.32 | 2026-03-18 | |

| ОФЗ 26236 | 13.9% | 2.4 | 498 594 | 2.27 | 84.505 | 28.42 | 4.37 | 2026-05-20 | |

| ОФЗ 29028 | 0.0% | 13.9 | 1 000 000 | - | 94.389 | 0 | 25.4 | 2026-01-22 | |

| ОФЗ 29029 | 0.0% | 15.9 | 1 000 000 | - | 94.32 | 0 | 25.4 | 2026-01-22 | |

| ОФЗ 52005 | 8.1% | 7.4 | 430 507 | 6.65 | 70.008 | 15.36 | 2.36 | 2026-05-20 |

-

Увеличение программы заимствований Минфина

Увеличение программы заимствований МинфинаВчера в СМИ появились первые комментарии относительно параметров бюджета на 2026-2028 гг. и корректировки на 2025 год. Министр финансов сообщил, что дефицит бюджета в этом году будет 2,6% ВВП, что в переводе на рубли даёт ~5,6 трлн. Апрельские корректировки бюджета этого года предполагали дефицит в размере 3,8 трлн руб. (1.7% ВВП).

Рост дефицита будет профинансирован за счёт ОФЗ, объем размещения которых в этом году будет больше изначального плана (4,8 трлн руб.) на 2,2 трлн руб. Совокупный размер программы на этот год — 7 трлн руб.

Насколько доп. заимствования через ОФЗ негативны для длинных ОФЗ с фиксированным купоном?

Мы считаем, что это нейтральная новость, хотя в моменте и вызвала негативную реакцию, так как с высокой вероятностью дополнительные 2,2 трлн будут собраны через размещение ОФЗ флоатеров (по аналогии с 2024 годом).

Почему мы так думаем?

На сегодняшний день Минфин привлек через ОФЗ 3,54 трлн руб. в деньгах, т.е. около 51% обновленного плана на 2025 год. За оставшиеся 3 мес. надо занять столько же, сколько заняли за 9 мес.

Авто-репост. Читать в блоге >>> Средневзвешенная недельная инвляция на 22 сентября сезонно ускорилась до 5.26% c -1.64% saar на 15 сентября

Средневзвешенная недельная инвляция на 22 сентября сезонно ускорилась до 5.26% c -1.64% saar на 15 сентября

Всем привет, возвращаюсь к теме мониторинга потребительских цен от Росстата. Рынок развернулся 20 декабря 2024 года, и ЦБ уже приступил к снижению ставки — а это значит, что и цели меняются. Теперь моя главная задача — проанализировать данные и спрогнозировать, когда же этот цикл смягчения monetary policy подойдет к концу.

❌ По ежемесячной и еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое ускорение базовой инфляции с поправкой на сезонность до значений SAAR выше таргета в 4%

❌ Устойчивое увеличение инфляционных ожиданий.

✔️ Увеличение темпов роста денежной массы M2 сильно выше темпов роста ВВП

✔️ Опережающий параметр М2 ускорение кредитования банковского сектора и уменьшение АЦН — 0,5%

✔️ Исполнение расходов федерального бюджета в 2025 было близко к траектории 2023 — 2024 годов и сохранялся структурный первичный дефицит

Индекс потребительских цен

Авто-репост. Читать в блоге >>> 💰 Создаем пассивный доход на длинных ОФЗ. Фиксируем 13% доходности на 5 лет

💰 Создаем пассивный доход на длинных ОФЗ. Фиксируем 13% доходности на 5 летПродолжаем богатеть на облигациях. На этот раз на качественных бондах федерального займа. Можно зафиксировать хорошую доходность, больше 10% годовых, и как приятный бонус, ждать переоценки тела самой облигации.

На данный момент ключевая ставка шагает уверенным 17%-м шагом по стране. Но как говорят аналитики, а говорить они умеют хорошо, к концу года мы можем ожидать снижения ключа до 14-15%.

🤔 Что будет влиять на ставку?

Факторов много, один из самых важных – это СВО, которая еще не завершена, а это все не бесплатно и государству откуда-то надо брать деньги на ее проведение. Несрастающийся бюджет, который дефицитный по причине той же СВО. Ну и наша любимая инфляция, которая вроде как снижается, но ожидания по инфляции у населения не особо падают.

Ждем бюджет на следующую трехлетку, а пока можно смело предположить, что за весь этот праздник жизни платить будут все, через налоги и через инфляцию.

🖋️ Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

Авто-репост. Читать в блоге >>> Триллионы новых займов, правда дешёвых денег для Минфина не осталось.

Триллионы новых займов, правда дешёвых денег для Минфина не осталось.Кратко:

Минфин закрыл III квартал с перевыполнением: при плане в 1,5 трлн заняли 1,57 трлн руб., но спрос последние недели был откровенно слабым. Впереди IV квартал и новые рекордные заимствования на пару трлн руб., которые придётся размещать с заметной премией к рынку. Поправки в бюджет и рост НДС разгоняют совокупный спрос со стороны государства и подталкивают инфляционные ожидания вверх. Всё это за паузу в снижении для ЦБ.

Подробно:

Последние аукционы Минфина в III квартале закрыты.Сюрпризов не случилось: спрос снова был вялый. Взяли меньше 100 млрд (~90). В выпуске ОФЗ 26245 заняли 64,6 млрд руб. при спросе 129,3 млрд — характерно для последних недель.

Любопытнее смотрелся аукцион в «народных» ОФЗ 26238: заняли 20,1 млрд руб. при спросе 25 млрд. Для Минфина в этом году это пока редкость — почти весь спрос выбрали. Но причина проста: запас прочности, накопленный в начале квартала, закончился. Тем не менее, квартал закрыт с перевыполнением: при плане 1,5 трлн руб. заняли 1,57 трлн. Помогла летняя эйфория и высокая готовность рынка брать риск в это время. Правда сейчас эта готовность заметно снизилась.

Авто-репост. Читать в блоге >>> ⬇️ ОФЗ дешевеют, но дают ли шанс зафиксировать высокий доход?

⬇️ ОФЗ дешевеют, но дают ли шанс зафиксировать высокий доход?

🙌 Друзья, стараюсь делать для вас посты по анализу стратегий раз в неделю. На одной неделе собираю для новости по секторам макроэкономики и секторов экономики в которых присутствуют компании из портфеля, другая неделя будет посвящена облигациям! Ваша активность в комментариях поможет понять, что для вас более актуально и полезно.

#анализ_стратегий

&Альтернатива депозита

Общая рекомендация пополнять счета стратегии и подключаться, если думали об этом.

📉 Падение индекса государственных облигаций (RGBI)

На прошлой неделе индекс RGBI опустился ниже 117 пунктов — минимум за два месяца. Причины: ожидания медленного снижения ключевой ставки и опасения по бюджету.

Цены бумаг упали, доходности выросли. Для держателей до погашения рисков нет, но при продаже сейчас фиксируется убыток. Для новых инвесторов — возможность войти по более выгодным ставкам.

📊 Динамика кривой доходности

ЦБ обновил кривую нулевых доходностей: краткосрочные выпуски подешевели, долгосрочные остались в диапазоне 14,4–14,5 %.

Краткосрочные бумаги немного прибавили в цене, что выгодно их держателям. Длинные облигации сохраняют привлекательную доходность, но несут риск просадки при изменении политики ЦБ.

Авто-репост. Читать в блоге >>> Инфляция в РФ с 16 по 22 сентября составила 0,08% против 0,04% неделей ранее, годовая инфляция в РФ на 22 сентября осталась в районе 8,1% — Росстат

Инфляция в РФ с 16 по 22 сентября составила 0,08% против 0,04% неделей ранее, годовая инфляция в РФ на 22 сентября осталась в районе 8,1% — РосстатИнфляция в РФ с 16 по 22 сентября составила 0,08% против 0,04% неделей ранее, годовая инфляция в РФ на 22 сентября осталась в районе 8,1% — Росстат

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗОчередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серий 26245 и 26238, в объеме остатков доступный для размещения в указанных выпусках.

ОФЗ 26245 с погашением 26 сентября 2035 года, купон 12% годовых

ОФЗ 26238 с погашением 15 мая 2041 года, купон 7,1% годовых

Итоги:

ОФЗ 26245

Спрос составил 129,282 млрд рублей по номиналу. Итоговая доходность 14,84%. Разместили 64,554 млрд рублей по номиналуСредневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26245 с погашением 26 сентября 2035 года составила 87,8248% от номинала, что соответствует доходности 14,84% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 64,554 млрд. рублей по номиналу при спросе 129,282 млрд. рублей по номиналу. Выручка от аукциона составила 60,282 млрд. рублей.

Цена отсечения была установлена на уровне 87,7770% от номинала, что соответствует доходности 14,85% годовых.

ОФЗ 26238

Спрос составил 25,369 млрд рублей по номиналу. Итоговая доходность 14,24%. Разместили 20,093 млрд рублей по номиналу

Авто-репост. Читать в блоге >>> Итоги аукционов Минфина РФ по размещению ОФЗ 24.09.2025: план за 3 кв. выполнен на 104,6%, а за год - на 92,8%

Итоги аукционов Минфина РФ по размещению ОФЗ 24.09.2025: план за 3 кв. выполнен на 104,6%, а за год - на 92,8%Минфин РФ 24.09.2025 провел аукционы по размещению ОФЗ-ПД серий: 26245 с погашением 26.09.2035 и 26238 с погашением 15.05.2041.

ОФЗ-26245

- Предложение: доступный остаток (64,6 млрд руб.)

- Спрос: 129,3 млрд руб.

- Размещено: 64,6 млрд руб. по номиналу

- Средневзвешенная цена: 87,82% от номинала

- Средневзвешенная доходность: 14,84%

- Премия к открытию дня: 7 б. п.

ОФЗ-26238

- Предложение: доступный остаток (48,0 млрд руб.)

- Спрос: 25,4 млрд руб.

- Размещено: 20,1 млрд руб. по номиналу

- Средневзвешенная цена: 57,57% от номинала

- Средневзвешенная доходность: 14,24%

- Премия к открытию дня: 9 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2025 г., млрд руб.

Авто-репост. Читать в блоге >>>

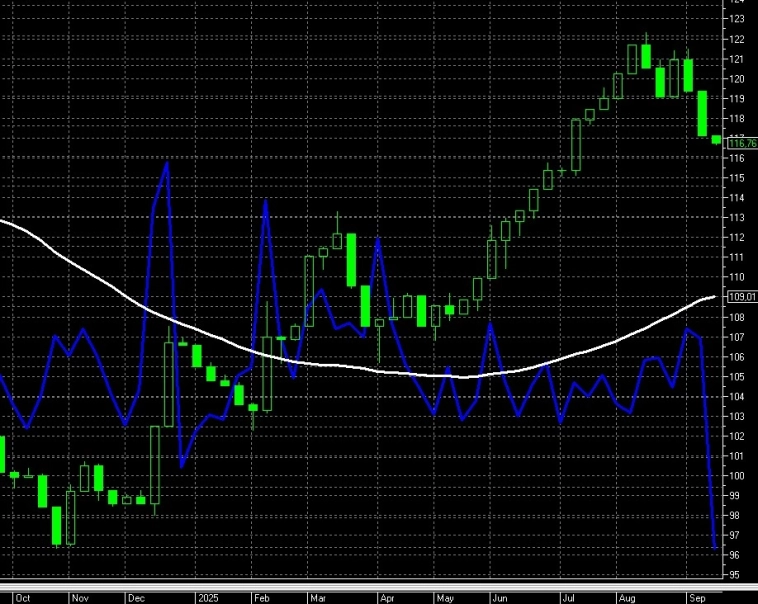

IMOEXF & RGBI как индикаторы текущего тренда

IMOEXF & RGBI как индикаторы текущего тренда

Всегда полезно взглянуть на 2 главных индекса, чтобы точно оценить направление тренда на фондовом и долговом рынках.

А не читать противоречивые догадки и предположения аналитиков.

График отображает реальность.

И в этом его ценность.

PS- ставки на отскок принимаются ).

Авто-репост. Читать в блоге >>> На горизонте 2-3- х лет доходность ОФЗ выше, чем у депозитов — инвестстратегия ВТБ - инвестфорум ВТБ "РОССИЯ ЗОВЕТ"

На горизонте 2-3- х лет доходность ОФЗ выше, чем у депозитов — инвестстратегия ВТБ - инвестфорум ВТБ "РОССИЯ ЗОВЕТ"

Презентация инвестиционной стратегии ВТБ на IV квартал 2025 год:

- На горизонте 2-3х лет доходность ОФЗ выше, чем у депозитов

- Пространство для снижения ключевой ставки сузилось в сравнении с летними месяцами. На наш взгляд, ЦБ будет аккуратно пользоваться имеющимся пространством для смягчения ДКП.

- В терминах реального эффективного курса рубль сейчас заметно крепче своих среднеисторических уровней.

- Макроэкономические факторы говорят в пользу постепенного ослабления рубля при неизменности геополитических условий.

- В 2026 г. на динамику курса повлияет заметное сокращение объема продаж валюты со стороны ЦБ в рамках зеркалирования использования средств ФНБ (использовать ФНБ на финансирование дефицита бюджета сверх бюджетного правила не планируется).

- Считаем, что основной ценовой рост ОФЗ в этом году уже реализовался. При ставке 17% ближний сегмент ОФЗ выглядит переоцененным, в длинном сегменте видим нереализованный потенциал роста котировок (до 5-10 пп), но, скорее, на горизонте 1-1,5 года.

Авто-репост. Читать в блоге >>> ОФЗ остаётся одной из лучших инвестиционных идей - инвестиционный форум ВТБ "Россия зовёт"

ОФЗ остаётся одной из лучших инвестиционных идей - инвестиционный форум ВТБ "Россия зовёт"

ВТБ считает ОФЗ остаётся одной из лучших инвестиционных идей, заявил Артем Маркин Управляющий директор, «ВТБ Мои Инвестиции», на инвестиционном форуме ВТБ «Россия зовёт».

Авто-репост. Читать в блоге >>>

Третья порция сделок в портфеле ВДО на этой неделе

Третья порция сделок в портфеле ВДО на этой неделе

К сделкам понедельника и вторника в портфеле ВДО добавляем продажу облигаций АПРИ. По 0,1% от активов за 1 торговую сессию, начиная с сегодняшней.

Кроме того, если Индекс цен ОФЗ RGBI опустится ниже 116,49 п., увеличиваем короткую позицию во фьючерсе на него до 3,8% от активов портфеля.

Интерактивная страница портфеля PRObonds ВДО:https://ivolgacap.ru/hy_probonds/

Телеграм: @AndreyHohrinНе является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

Авто-репост. Читать в блоге >>>

❗️❗Офз с плечом – разбираемся в нюансах маржинальной торговли.

❗️❗Офз с плечом – разбираемся в нюансах маржинальной торговли.

Речь идет о покупке облигаций федерального займа с использованием кредитного плеча, то есть с привлечением заемных средств от брокера. Да, ОФЗ, как и другие бумаги, можно приобрести с плечом. Механизм здесь классический: брокер предоставляет вам возможность инвестировать сумму, значительно превышающую ваш собственный капитал, а в качестве обеспечения по этому кредиту выступают другие ценные бумаги, уже находящиеся на вашем счете.

Давайте рассмотрим это на более детальном примере. Например, у вас на счете есть 6000 рублей собственных средств, и вы могли бы купить 10 ОФЗ по 600 рублей. Однако, используя кредитное плечо, вы можете увеличить объем покупки в несколько раз — скажем, приобрести не 10, а 30 облигаций. Таким образом, общая стоимость вашей позиции составит 18 000 рублей, из которых 12 000 рублей — это заемные средства брокера. Такая стратегия позволяет увеличить потенциальную прибыль от роста цены облигации и получения купонных выплат. Например, при росте цены облигации с 600 до 650 рублей ваша прибыль составит 1 500 рублей, а не 500 рублей, как если бы вы инвестировали только на свои средства.

Авто-репост. Читать в блоге >>> Минфин РФ 24 сентября проведёт аукционы по размещению ОФЗ-ПД 26245 и 26238

Минфин РФ 24 сентября проведёт аукционы по размещению ОФЗ-ПД 26245 и 26238

Минфин России информирует о проведении 24 сентября 2025 года аукционов по размещению:

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26245RMFS (дата погашения 26 сентября 2035 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26238RMFS (дата погашения 15 мая 2041 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26245RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26245RMFS;

Авто-репост. Читать в блоге >>> Распродажа акций и ОФЗ: оверреакция на НДС и бюджет?

Распродажа акций и ОФЗ: оверреакция на НДС и бюджет?

IMOEX 2750 / RGBI <117 / CNYRUB 11.72

Совокупность факторов за последние две недели сложилась крайне негативная. Неожиданная для рынка сверхжёсткость ЦБ наложилась на размещение ВТБ, которое высосало из рынка значительную часть ликвидности (чтобы купить что-то ненужное, надо продать что-то ненужное из аналогичного класса активов), плюс новости про повышение НДС до 22% и страшилки про огромный дефицит бюджета. На этом слабом фоне кто-то решил агрессивно пророллить хеджи во фьючерсе на IMOEX, неприлично сжимая базис (см. график ниже).

Про ЦБ vs Минфин сказать, кроме того, что они сами всю неделю пытались транслировать, нечего. Бюджет будут стараться сделать сбалансированным (с таким дефицитом, чтобы ДКП могла оказывать меньшее давление). Об этом говорил ВВП на совещании по экономическим вопросам и повторяли на финансовом форуме. Ожидания рынка (из общения с участниками) смещены в сторону негативного сценария, что, учитывая транслируемую властями позицию, создаёт задел для позитивного сюрприза.

Авто-репост. Читать в блоге >>> Ключевая ставка ожидается стабильно высокой Смотрю на RGBI

Ключевая ставка ожидается стабильно высокой Смотрю на RGBI

RGBI падает третью неделю

Ожидания роста налогов с 1 1 2026г

(НДС с 20% до 22% даст рост инфляции,

порог годового оборота для ИП, с которого нет НДС предлагают уменьшить с 60 млн до 10 млн).

Ожидания продолжения СВО, роста дефицита бюджета.

В связи с падением спроса на ОФЗ и ожиданиями увеличения плана размещений ОФЗ с текущих 100 млрд в неделю,

думаю, Минфин продолжит предлагать высокие ставки по новым ОФЗ

Авто-репост. Читать в блоге >>>

ОФЗ стремительно летят вниз! Рынок развернулся?

ОФЗ стремительно летят вниз! Рынок развернулся?Последние месяцы на рынке ОФЗ мы наблюдали довольно мощное ралли на фоне ожиданий рынка по снижению ставки ЦБ. Началось оно еще в конце декабря прошлого года на известном решении банка сохранить ставку, после чего в начале лета этого года ЦБ перешел к ее снижению, что породило упорный восходящий тренд в индексе гособлигаций RGBI. Но в начале сентября этот тренд был сломлен, что привело к началу коррекции, которая обещает быть приличной. Давайте посмотрим, какие есть перспективы у ОФЗ в ближайшие недели.

Из графика хорошо видно, что индекс RGBI более чем за полгода совершил довольно мощный отскок к обвалу ОФЗ в 2023-2024 годах. С ноября 2024 года индекс вырос от 96,3 до 122,3 пунктов, то есть на 27%! Это очень и очень много с учетом того, что ЦБ пока снизил ставку лишь с 21% до 17%. Можно сказать, что когда индекс подошел к 122 пунктам, в цену уже было заложено снижение ставки до 15%, а, возможно, и ниже. А вероятность того, что такую ставку мы с вами увидим в этом году, низкая. По крайней мере, как писал еще в июле, сам не жду ставку ЦБ ниже 16% в этом году. Но посмотрим на макроэкономические данные в октябре, возможно, ставку еще смогут снизить.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций