Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 15.0% | 14.7 | 1 000 000 | 6.36 | 91.24 | 64.82 | 35.62 | 2026-04-22 | |

| ОФЗ 26252 | 15.0% | 7.7 | 500 000 | 4.87 | 91.059 | 62.33 | 34.25 | 2026-04-22 | |

| ОФЗ 26238 | 14.1% | 15.3 | 750 000 | 7.60 | 58.577 | 35.4 | 11.28 | 2026-06-03 | |

| ОФЗ 26248 | 14.8% | 14.3 | 1 000 000 | 6.51 | 87.646 | 61.08 | 19.47 | 2026-06-03 | |

| ОФЗ 26245 | 14.9% | 9.7 | 750 000 | 5.49 | 87.588 | 59.84 | 37.48 | 2026-04-08 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.05 | 86.43 | 59.84 | 12.17 | 2026-06-24 | |

| ОФЗ 26246 | 15.0% | 10.2 | 1 000 000 | 5.58 | 87.219 | 59.84 | 42.09 | 2026-03-25 | |

| ОФЗ 26247 | 14.9% | 13.3 | 1 000 000 | 6.33 | 87.58 | 61.08 | 21.81 | 2026-05-27 | |

| ОФЗ 26253 | 15.0% | 12.7 | 750 000 | 6.07 | 91.583 | 64.82 | 35.62 | 2026-04-22 | |

| ОФЗ 26230 | 14.6% | 13.2 | 449 489 | 6.89 | 62.169 | 38.39 | 25.52 | 2026-04-01 | |

| ОФЗ 26251 | 14.9% | 4.6 | 500 000 | 3.58 | 83.99 | 49.19 | 40.6 | 2026-03-04 | |

| ОФЗ 26240 | 14.5% | 10.5 | 550 000 | 6.40 | 62.037 | 34.9 | 32.6 | 2026-02-11 | |

| ОФЗ 26243 | 14.9% | 12.3 | 750 000 | 6.47 | 73.917 | 48.87 | 15.57 | 2026-06-03 | |

| ОФЗ 26249 | 14.9% | 6.4 | 500 000 | 4.56 | 86.05 | 54.85 | 11.15 | 2026-06-24 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.519 | 0 | 3.47 | 2026-04-22 | |

| ОФЗ 26207 | 14.1% | 1.0 | 370 300 | 0.95 | 94.99 | 40.64 | 39.52 | 2026-02-04 | |

| ОФЗ 26235 | 14.6% | 5.1 | 633 817 | 4.23 | 70.749 | 29.42 | 21.82 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 5.4% | 3.1 | 12 000 | 2.85 | 101.812 | CNY141.37 | CNY953.35416 | 2026-03-04 | |

| ОФЗ 26237 | 14.6% | 3.1 | 418 953 | 2.76 | 81.815 | 33.41 | 24.78 | 2026-03-18 | |

| ОФЗ 26226 | 14.6% | 0.7 | 367 211 | 0.67 | 96.1 | 39.64 | 24.83 | 2026-04-08 | |

| ОФЗ 26228 | 14.7% | 4.2 | 592 019 | 3.51 | 79.933 | 38.15 | 22.43 | 2026-04-15 | |

| ОФЗ 26244 | 14.8% | 8.2 | 750 000 | 5.09 | 85.652 | 56.1 | 39.45 | 2026-03-25 | |

| ОФЗ 33 CNY (CNY) | 6.4% | 7.4 | 8 000 | 5.86 | 104 | CNY352.88 | CNY1112.24652 | 2026-06-10 | |

| ОФЗ 26219 | 14.8% | 0.6 | 362 077 | 0.61 | 96.202 | 38.64 | 28.66 | 2026-03-18 | |

| ОФЗ 26242 | 14.7% | 3.6 | 529 357 | 2.98 | 85.858 | 44.88 | 36.74 | 2026-03-04 | |

| ОФЗ 26225 | 14.9% | 8.3 | 497 974 | 5.75 | 66.19 | 36.15 | 14.3 | 2026-05-20 | |

| ОФЗ 26239 | 14.7% | 5.5 | 549 052 | 4.49 | 72.832 | 34.41 | 0.38 | 2026-07-29 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.15 | 84.09 | 28.42 | 11.24 | 2026-05-20 | |

| ОФЗ 26212 | 14.2% | 2.0 | 356 982 | 1.87 | 88.739 | 35.15 | 1.74 | 2026-07-22 | |

| ОФЗ 26221 | 14.8% | 7.2 | 396 269 | 5.13 | 71.146 | 38.39 | 25.52 | 2026-04-01 | |

| ОФЗ 26224 | 14.6% | 3.3 | 446 913 | 2.95 | 81.499 | 34.41 | 12.29 | 2026-05-27 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.179 | 0 | 25.33 | 2026-03-04 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 96.985 | 0 | 0.86 | 2026-04-29 | |

| ОФЗ 26218 | 14.6% | 5.7 | 347 608 | 4.29 | 78.721 | 42.38 | 29.81 | 2026-03-25 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 97.005 | 0 | 25.33 | 2026-03-04 | |

| ОФЗ 52005 | 7.9% | 7.3 | 273 154 | 6.54 | 71.257 | 15.5 | 6.1 | 2026-05-20 | |

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.79 | 0 | 3.47 | 2026-04-22 |

-

Минфин РФ 3 сентября проведет аукционы по размещению ОФЗ-ПД 26247 и 26225

Минфин РФ 3 сентября проведет аукционы по размещению ОФЗ-ПД 26247 и 26225

Минфин России информирует о проведении 3 сентября 2025 года аукционов по размещению:

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26247RMFS (дата погашения 11 мая 2039 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26225RMFS (дата погашения 10 мая 2034 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26247RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26247RMFS;

Авто-репост. Читать в блоге >>> Актуальные трейды. Часть 1: длинные ОФЗ

Актуальные трейды. Часть 1: длинные ОФЗ

Всем здравствуйте!

Между 1 сентября, когда многие читатели смартлаба идут отводят детей в школу, и 3 сентября, когда все сходят с ума, можно сделать что-нибудь полезное и написать пост про ОФЗ. Естественно, какой-то хороший пост.

И поскольку обычно пишут что-то общее (покупать или нет, брать ли фьючерс ли на RGBI или 26238, какая будет ставка ЦБ и т.д.), я наоборот, от этого общего воздержусь и постараюсь ответить на 2 простых вопроса: какую доходность по длинным ОФЗ я жду на конец 2025 года и какие именно выпуски стоит покупать.

1. Мои ожидания по доходности длинных ОФЗ на конец года составляют 13%. Во-первых, считаю, что ЦБ продолжит демонстрировать жесткость, и на конец года мы увидим значение «ключа» в районе 15% с ожиданием дальнейшего снижения в 2026 году. Во-вторых, исторически в период жесткой ДКП часто наблюдался отрицательный спред в районе 2% к значению ключевой ставки (на графике). Кому-то этот спред на конец года может показаться высоким, но сейчас он вообще в районе 4%

Авто-репост. Читать в блоге >>> Розничные инвесторы переориентируются на долгосрочные ОФЗ

Розничные инвесторы переориентируются на долгосрочные ОФЗВо втором квартале 2025 года структура портфелей частных инвесторов заметно изменилась, доля акций сократилась на 4 п.п., до 28%, что стало минимумом с конца 2022 года, следует из обзора ЦБ. При этом доля облигаций достигла рекордных 35% с момента начала наблюдений в 2020 году, а паи фондов выросли до 16%. В совокупности активы розничных инвесторов увеличились до 11 трлн руб. благодаря росту стоимости облигаций и притоку новых средств, особенно от неквалифицированных инвесторов.

Причиной смещения структуры портфелей стало желание зафиксировать высокую доходность на долговом рынке на фоне ожиданий снижения ставок. Особенно заметен спрос на долгосрочные ОФЗ и среднесрочные корпоративные бумаги. Одновременно новички предпочитали фонды денежного рынка, доступные в мобильных приложениях банков, что обеспечило рост доли паев. Снижение числа новых квалифицированных инвесторов после повышения имущественного порога также повлияло на перераспределение средств в сторону более консервативных инструментов.

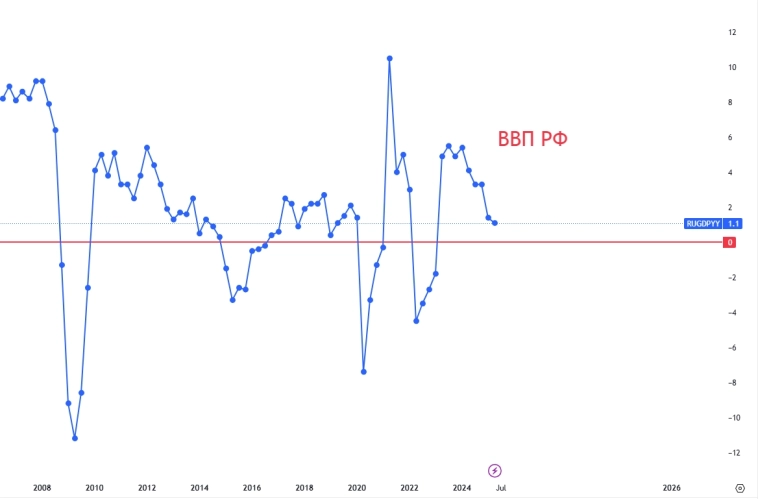

Авто-репост. Читать в блоге >>> ВВП замедляется — ставки снижаются: сигнал для рынка ОФЗ

ВВП замедляется — ставки снижаются: сигнал для рынка ОФЗ

На прошлой неделе вышли свежие данные по ВВП России.

Рост экономики продолжает замедляться и уже находится ниже нижних границ устойчивого развития. 📉

Это важный сигнал: Центральный банк в подобных условиях вынужден стимулировать экономику, и главный инструмент здесь — продолжение снижения ключевой ставки.

Для рынка облигаций это хороший знак. Даже несмотря на небольшую коррекцию, потенциал роста в ОФЗ сохраняется. Инвесторы видят, что снижение ставок ведёт к удешевлению заимствований и повышению интереса к государственным облигациям.

Я продолжаю удерживать позицию в ОФЗ, так как считаю этот инструмент оптимальным в текущей макроэкономической ситуации.

Подробно про экономику России и США, а также мои сделки можно прочитать в моём Telegram-канале

Авто-репост. Читать в блоге >>> 🌪️ Потеря интереса к облигациям. Как объяснить провальную динамику ОФЗ и корпоратов в августе? Все ещё поздно или...

🌪️ Потеря интереса к облигациям. Как объяснить провальную динамику ОФЗ и корпоратов в августе? Все ещё поздно или...

Август должен был стать спокойным месяцем для облигаций. В итоге — падение индекса RGBI, негативный геополитический фон и слабые аукционы Минфина. Стоит ли связываться с облигациями в такой момент?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующими переговорами", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#162. За чашкой чая...

На протяжении всей этой недели рынок облигаций чувствовал себя чуть ли не в два раза хуже рынка акций. Это мы могли наблюдать по динамике индекса RGBI (-2% за неделю) и заметному снижению объёма торгов.

🗿 Кроме того, немного расстраивает тот факт, что весь август выдался сложным для облигаций, несмотря на хорошие предпосылки в начале месяца. Причин накопилось достаточно много, и главное — они сильно отличаются друг от друга

Авто-репост. Читать в блоге >>> Аукционы Минфина — спрос начинает иссекать, индекс RGBI продолжает снижаться из-за переговорного трека

Аукционы Минфина — спрос начинает иссекать, индекс RGBI продолжает снижаться из-за переговорного трекаМинфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 120 пунктов, с учётом застопорившихся переговоров (дефляционные недели тоже закончились) индекс снизился до 119,06 пункта:

🔔 По данным Росстата, за период с 19 по 25 августа ИПЦ составила 0,02% (прошлые недели — -0,04%, -0,08%), с начала месяца -0,17%, с начала года — 4,18% (годовая — 8,48%). После 5 недель подряд дефляции, инфляция принялась к росту, но это вполне ожидаемо. Всё же задел на август прекрасный, осталось 6 дней в данном месяце и сейчас ИПЦ с начала месяца отрицательная, даже месячный пересчёт навряд ли испортит картину. Поэтому не ЦБ снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%, с учётом дефляционных недель вполне правдоподобно).

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн).

Авто-репост. Читать в блоге >>> Кусочек аналитики по облигациям и ОФЗ в 2025г.

Кусочек аналитики по облигациям и ОФЗ в 2025г.

Я тут сегодня пост бахнул, про «аналитику» одного известного «аналитика» (а еще я люблю заниматься тафтологией):

smart-lab.ru/blog/1198829.php

Так вот, в том посте я написал, что сделал свой #ЖоржеБлог приватным. И правда сделал. И знаете что?

Я лоханулся:

А имя канала и правда красивое:

Авто-репост. Читать в блоге >>>

Booppa, почему она не останавливается??? спекули продавливают 238ю вниз, что-ли?

Bill-Dill, физики вниз немогут давить. Тут больше похоже что блогеры рюзагнали физиков на хаи. И сейчас на них выгружаются. 13% доходности при18 ставкой это точно был перебор

Или же заходил просто крупняк. Цена разогналась, хомяки полезли в уже ехавший поезд. Сейчас идет вытряска прилипал. 900р отличная цена для 248ой. Я буду брать. Это не совет, чисто лично мое видение

Инфляция в конце августа — дефляция всё, но задел на август хороший. Проблемы с топливом только нарастают, а дефицит бюджета расширяется.

Инфляция в конце августа — дефляция всё, но задел на август хороший. Проблемы с топливом только нарастают, а дефицит бюджета расширяется.

Ⓜ️ По данным Росстата, за период с 19 по 25 августа ИПЦ составила 0,02% (прошлые недели — -0,04%, -0,08%), с начала месяца -0,17%, с начала года — 4,18% (годовая — 8,48%). После 5 недель подряд дефляции, инфляция принялась к росту, но это вполне ожидаемо (сезонное снижение цен в плодоовощах когда-то должно было закончиться). Всё же задел на август прекрасный, осталось 6 дней в данном месяце и сейчас ИПЦ с начала месяца отрицательная, даже месячный пересчёт навряд ли испортит картину (недельная корзина включает мало услуг, а они растут опережающими темпами). Поэтому не ЦБ снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%, с учётом дефляционных недель вполне правдоподобно). Отмечаем факторы, влияющие на инфляцию:🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,60% (прошлая неделя — 0,43%), дизтопливо на 0,11% (прошлая неделя — 0,01%), динамика значительно ускорилась (вес бензина в ИПЦ весомый ~4,4%).

Авто-репост. Читать в блоге >>>

Сиделец, неспешите. Чтоб понимали как гуляют волнами дальние, взгляните на график недельный 245ых. Там все показано. Это коррекция. Тут еше ...

Booppa, могут и разгоняют.

Так то я не спешу, кэша нет вообще :-). С моим везением дёргаться вообще опасно. Пока 48й ниже номинала и с большим дисконтом чем 38й — буду в него купоны класть. Дойдёт до номинала или сравняется доходность — в 38й.

А 33й, судя по оборотам, взрослым вообще не интересен.

Booppa, не ожидал я что 248 не закончат размещать, и еще расширят выпуск. Нужно было под разгон в мае в 238 переходить :)

Сиделец, неспешите. Чтоб понимали как гуляют волнами дальние, взгляните на график недельный 245ых. Там все показано. Это коррекция. Тут еше далеко падать. Найдите кэш и грузите 38ую. Я думаю может и к 56 -57% спутится. Я буду сам ее тарить от 58.

33 и 38 сравнялись. Это уже повод присматривать точки входа, справедливость восстанавливается. 33яя всегда должна быть дороже 38. Это аномалия, когда 38ая дороже. Неужели спекулянты могут разгонять и офз?

❗️❗Игра на снижение ставки: наращивать позицию в длинных офз или уходить в 100% акций?

❗️❗Игра на снижение ставки: наращивать позицию в длинных офз или уходить в 100% акций?

В целом среди ОФЗ можно брать вообще любые подходящие по сроку, так как ликвидность у таких бумаг хорошая, и существенных отклонений в ценах рынок просто не допускает. Если вы думаете что взять спекулятивно под будущее снижение ключевой ставки, то в моменте можно рассмотреть выпуски 26247 и 26248, как наиболее потенциально доходные по соотношению длина и дюрация, но в целом в эту идею заходить уже немного поздновато. Да, тут все еще должна быть неплохая доходность свыше 20% на горизонте года от купонов и роста тела, но приличная часть роста уже была отыграна в прошлом, поэтому сейчас я бы не отводил на эту идею более 20% облигационной части портфеля.

В плане того, чтобы на 100% сидеть в акциях — такая тактика на самом деле может подойти только небольшой части инвесторов с повышенной терпимостью к риску и с длинным горизонтом инвестирования от 10 лет и более. Остальным, на мой взгляд, все же лучше придерживаться своей стратегии и своего риск-профиля, потому что в инвестировании стратегию определяют не только потенциальная доходность, но и потенциальные риски, с которыми готов мириться инвестор.

Авто-репост. Читать в блоге >>> Обзор долгового рынка

Обзор долгового рынкаРосстат опубликовал данные:

▫️За неделю с 19 по 25 августа 0,02% против дефляции на протяжении предыдущих пяти недель

▫️Годовая инфляция замедлилась с 8,46% до 8,43%

▫️С начала года индекс потребительских цен вырос на 4,18%📍Безработица остаётся на низком уровне — 2,2% в июле. Реальная заработная плата увеличилась на 5,1% год к году в июне.

Минфин разместил:

ОФЗ 26238 с погашением в 2041 году: 42,51 млрд рублей при спросе 62,78 млрд рублей. Средневзвешенная доходность — 13,51%.

ОФЗ 26249 с погашением в 2032 году: 35,27 млрд рублей при спросе 48,34 млрд рублей. Средневзвешенная доходность — 14,03%.

На первичном рынке отметим следующие выпуски:

Селектел 001Р-06R с ежемесячным купоном не более 16,5%.

Ростелеком 001Р-19R с ежемесячным купоном не более 13,5%.

Сибур 001Р-08 USD с ежемесячным купоном не более 7,2% в долларах.

Новые технологии 001Р-08 с ежемесячным купоном не более 19%.

_______________

Информация является аналитической и не является инвестиционной рекомендацией, в т.ч. индивидуальной

Авто-репост. Читать в блоге >>> Средневзвешенная недельная дефляция на 25 августа продолжила замедление до 10.01% c 15.55% saar на 18 августа

Средневзвешенная недельная дефляция на 25 августа продолжила замедление до 10.01% c 15.55% saar на 18 августа

Всем привет, возвращаюсь к теме мониторинга потребительских цен от Росстата. Рынок развернулся 20 декабря 2024 года, и ЦБ уже приступил к снижению ставки — а это значит, что и цели меняются. Теперь моя главная задача — проанализировать данные и спрогнозировать, когда же этот цикл смягчения monetary policy подойдет к концу.

❌ По ежемесячной и еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое ускорение базовой инфляции с поправкой на сезонность до значений SAAR выше таргета в 4%

❌/✔️ Устойчивое увеличение инфляционных ожиданий.

✔️ Увеличение темпов роста денежной массы M2 сильно выше темпов роста ВВП

❌ Опережающий параметр М2 ускорение кредитования банковского сектора и уменьшение АЦН — 0,5%

Индекс потребительских цен

Недельный индекс средневзвешенных продовольственных цен в годовом выражении(SAAR)

на 25 августа продолжил ускорятся до -10.01% c -15.55% saar на 18 августа при этом средний показаться за месяц составил рекордные -17,26%, что значительно меньше чем 2024 и 2023 году.

на 25 августа продолжил ускорятся до -10.01% c -15.55% saar на 18 августа при этом средний показаться за месяц составил рекордные -17,26%, что значительно меньше чем 2024 и 2023 году.

Авто-репост. Читать в блоге >>> ОФЗ дешевеют: спроса нет, а занимать Минфину всё равно надо

ОФЗ дешевеют: спроса нет, а занимать Минфину всё равно надо

Кратко:

Спрос на аукционах ОФЗ вялый — 111 млрд против “нужных” 200+. Минфин пока выкручивается за счёт удачного старта квартала, но скоро придётся занимать больше, поднимая премию и давя цены. А фон для резкого снижения ставки только ухудшается.

Подробно:

Спрос на аукционах ОФЗ остаётся слабым. Сегодня Минфин предлагал 26249 и любимые рынком 26238. На оба выпуска спрос составил всего 111 млрд руб. (62,8 + 48,3)

Для выполнения квартального плана (1,5 трлн за 13 аукционов) нужно занимать в среднем по 115,4 млрд на каждом размещении. А чтобы Минфину не давить цены в пол давая высокую премию, нужен спрос хотя бы под 200 млрд. А его нет.

Весь август — вялая картинка. И пока драйверов для разворота не видно: ставка упала, но пространство для дальнейшего быстрого снижения мало. Пока Минфин выкручивается привлекая меньше, так как начало квартала было ударным. Хоть запас ещё есть, но и потенциал быстрого снижения ставки сильно ограничен, что делает ОФЗ сильно менее привлекательными. О причинах ниже.

Авто-репост. Читать в блоге >>>

Инфляция в РФ с 19 по 25 августа составила 0,02% после пяти подряд недель снижения цен. Годовая инфляция в РФ на 25 августа замедлилась до 8,48% с 8,49% на 18 августа — Росстат

Инфляция в РФ с 19 по 25 августа составила 0,02% после пяти подряд недель снижения цен. Годовая инфляция в РФ на 25 августа замедлилась до 8,48% с 8,49% на 18 августа — РосстатИнфляция в РФ с 19 по 25 августа составила 0,02% после пяти подряд недель снижения цен. Годовая инфляция в РФ на 25 августа замедлилась до 8,48% с 8,49% на 18 августа — Росстат

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, оба с постоянным купоном ОФЗ-ПД серии 26238 и 26249, в объеме остатков, доступных для размещения в указанных выпусках

ОФЗ 26238 с погашением 15 мая 2041 года, купон 7,1% годовых

ОФЗ 26249 с погашением 16 июня 2032 года, купон 11% годовых

Итоги:

ОФЗ 26238

Спрос составил 62,785 млрд рублей по номиналу. Итоговая доходность 13,51%. Разместили 42,510 млрд рублей по номиналуСредневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26238 с погашением 15 мая 2041 года составила 60,4983% от номинала, что соответствует доходности 13,51% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 42,510 млрд. рублей по номиналу при спросе 62,785 млрд. рублей по номиналу. Выручка от аукциона составила 26,421 млрд. рублей.

Цена отсечения была установлена на уровне 60,3753% от номинала, что соответствует доходности 13,53% годовых.

Информация указана без учета результатов дополнительного размещения после аукциона.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций