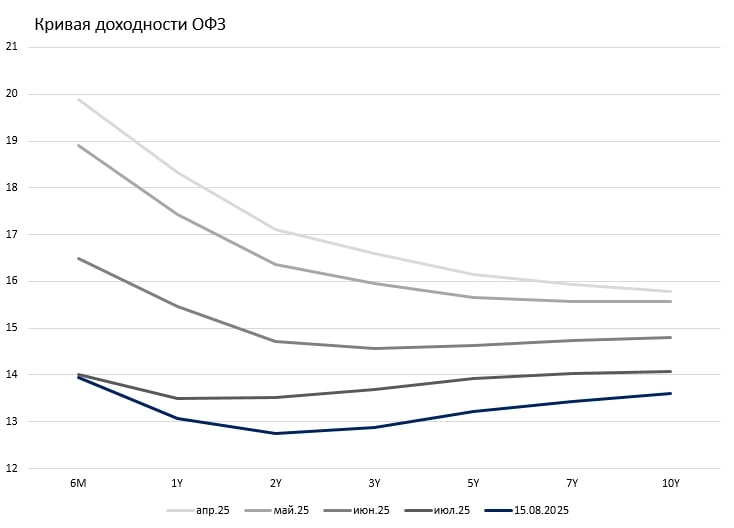

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 121 пунктов, с учётом дефляции 4 неделю подряд и переговоров Трампа/Путина индекс поставил очередной рекорд этого года — 121,67 пункта:

🔔 По данным Росстата, за период с 5 по 11 августа ИПЦ снизился на -0,08% (прошлые недели — -0,13%, -0,05%), с начала месяца -0,15%, с начала года — 4,20% (годовая — 8,58%). Месячный пересчёт июльской инфляции составил 0,57% (это ниже недельных данных, которые показывали 0,65%) — это выводит нас на ~7% saar, но июльское повышение тарифов внесло неоспоримый вклад в ИПЦ, около 0,75%, то есть по факту месяц получился дефляционный (-0,18%). Темпы августа удивляют в хорошем смысле, у нас 4 подряд дефляционная неделя, не зря же Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18%.

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн).

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций