Дмитрий Зы, почему?

Рамиль Ульмасбаев, плита в стакане с доходностью 11%, когда ключевая была 16%, размером с небоскреб намекает… PS — есть же показатели по инфляции

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.8% | 14.6 | 1 000 000 | 6.29 | 92.281 | 64.82 | 49.51 | 2026-04-22 | |

| ОФЗ 26248 | 14.7% | 14.2 | 1 000 000 | 6.44 | 88.454 | 61.08 | 32.55 | 2026-06-03 | |

| ОФЗ 26238 | 13.7% | 15.2 | 750 000 | 7.58 | 59.939 | 35.4 | 18.87 | 2026-06-03 | |

| ОФЗ 26247 | 14.7% | 13.2 | 1 000 000 | 6.26 | 88.5 | 61.08 | 34.9 | 2026-05-27 | |

| ОФЗ 26253 | 14.8% | 12.6 | 750 000 | 5.99 | 92.57 | 64.82 | 49.51 | 2026-04-22 | |

| ОФЗ 26246 | 14.8% | 10.0 | 1 250 000 | 5.49 | 88.177 | 59.84 | 54.91 | 2026-03-25 | |

| ОФЗ 26230 | 14.3% | 13.1 | 449 489 | 6.85 | 63.45 | 38.39 | 33.75 | 2026-04-01 | |

| ОФЗ 26250 | 14.8% | 11.3 | 750 000 | 5.97 | 87.257 | 59.84 | 24.99 | 2026-06-24 | |

| ОФЗ 26243 | 14.7% | 12.2 | 750 000 | 6.40 | 74.865 | 48.87 | 26.05 | 2026-06-03 | |

| ОФЗ 26252 | 14.7% | 7.6 | 1 000 000 | 4.77 | 92.099 | 62.33 | 47.6 | 2026-04-22 | |

| ОФЗ 26240 | 14.4% | 10.4 | 550 000 | 6.66 | 62.637 | 34.9 | 5.18 | 2026-08-12 | |

| ОФЗ 33 CNY (CNY) | 7.3% | 7.3 | 8 000 | 5.71 | 99.285 | CNY352.88 | CNY2017.908992 | 2026-06-10 | |

| ОФЗ 26245 | 14.7% | 9.6 | 1 250 000 | 5.41 | 88.58 | 59.84 | 50.31 | 2026-04-08 | |

| ОФЗ 29 CNY (CNY) | 7.2% | 3.0 | 12 000 | 2.77 | 97.082 | CNY299.18 | CNY112.766848 | 2026-09-02 | |

| ОФЗ 26219 | 13.9% | 0.5 | 362 077 | 0.50 | 97.219 | 38.64 | 36.94 | 2026-03-18 | |

| ОФЗ 26226 | 14.2% | 0.6 | 367 211 | 0.56 | 96.899 | 39.64 | 33.32 | 2026-04-08 | |

| ОФЗ 26251 | 14.4% | 4.5 | 500 000 | 3.68 | 85.66 | 47.37 | 1.56 | 2026-09-02 | |

| ОФЗ 26244 | 14.7% | 8.0 | 750 000 | 4.99 | 86.046 | 56.1 | 51.48 | 2026-03-25 | |

| ОФЗ 26218 | 14.6% | 5.5 | 597 608 | 4.18 | 79.032 | 42.38 | 38.89 | 2026-03-25 | |

| ОФЗ 26249 | 14.7% | 6.3 | 1 000 000 | 4.46 | 87.127 | 54.85 | 22.9 | 2026-06-24 | |

| ОФЗ 26236 | 14.0% | 2.2 | 498 594 | 2.05 | 85.616 | 28.42 | 17.33 | 2026-05-20 | |

| ОФЗ 26225 | 14.8% | 8.2 | 497 974 | 5.65 | 66.777 | 36.15 | 22.05 | 2026-05-20 | |

| ОФЗ 26221 | 14.7% | 7.1 | 396 269 | 5.03 | 71.521 | 38.39 | 33.75 | 2026-04-01 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 3.03 | 87.259 | 44.88 | 1.48 | 2026-09-02 | |

| ОФЗ 26207 | 13.8% | 0.9 | 370 300 | 0.89 | 95.699 | 40.64 | 7.59 | 2026-08-05 | |

| ОФЗ 26235 | 14.4% | 5.0 | 633 817 | 4.13 | 71.761 | 29.42 | 28.13 | 2026-03-18 | |

| ОФЗ 26239 | 14.6% | 5.4 | 549 052 | 4.39 | 73.626 | 34.41 | 7.75 | 2026-07-29 | |

| ОФЗ 26228 | 14.3% | 4.1 | 592 019 | 3.40 | 81.175 | 38.15 | 30.6 | 2026-04-15 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.76 | 89.623 | 35.15 | 9.27 | 2026-07-22 | |

| ОФЗ 26237 | 14.0% | 3.0 | 418 953 | 2.66 | 83.493 | 33.41 | 31.94 | 2026-03-18 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.45 | 0 | 20.13 | 2026-04-22 | |

| ОФЗ 26224 | 14.2% | 3.2 | 446 913 | 2.84 | 82.791 | 34.41 | 19.66 | 2026-05-27 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.911 | 0 | 17.32 | 2026-04-29 | |

| ОФЗ 29021 | 0.0% | 4.7 | 500 000 | - | 97.451 | 0 | 2.51 | 2026-06-03 | |

| ОФЗ 52005 | 7.2% | 7.2 | 274 666 | 6.45 | 74.511 | 15.55 | 9.46 | 2026-05-20 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.59 | 0 | 20.13 | 2026-04-22 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 97.138 | 0 | 2.51 | 2026-06-03 |

alexandro foenix, делать тех анализ в облигациях — идиотизм.

Темпы роста потребительской активности замедлились во втором квартале этого года, свидетельствуют данные Минэкономразвития и расчеты Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), которые изучил РБК. Эксперты, однако, считают преждевременным говорить о сворачивании высокой потребительской активности, торможение может ярче проявиться во второй половине года.

Минэкономразвития оценивает потребительскую активность на основе показателя «суммарный оборот», который агрегирует объемы розничной торговли, платных услуг населению и оборота общественного питания. Этот показатель замедляется с конца зимы. Так, в феврале суммарный оборот вырос на 9,8% по сравнению с тем же месяцем годом ранее, в марте — на 8,5%, в апреле — на 7,3%, в мае — на 6,6%, а в июне — на 5,6%.

«Таким образом, можно говорить о некотором замедлении потребительской активности», — сообщили РБК в пресс-службе Минэкономразвития. В июньском обзоре о текущей ситуации в российской экономике ведомство при этом отмечает, что в июне потребительская активность «оставалась на высоком уровне».

Департамент налоговой политики Министерства финансов (далее – Департамент) в связи с обращением АВО от 7 июня 2024 года сообщает, что в соответствии со статьей 15 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» (проект № 577665-8, Федеральный закон находится на рассмотрении в Совете Федерации Федерального Собрания Российской Федерации) абзац третий подпункта «а» пункта 6 статьи 2 Федерального закона от 23.03.2024 58-ФЗ «О внесении изменений в статьи 102 и 126.2 части первой и часть вторую Налогового кодекса Российской Федерации» после слов «(погашения) более трех лет» дополняется словами «государственных ценных бумаг Российской Федерации, государственных ценных бумаг субъектов Российской Федерации, муниципальных ценных бумаг».

Законопроект принят Госдумой в третьем чтении с вышеуказанной поправкой.

В течение прошлой недели рынок ОФЗ отыграл потери, понесенные после заседания Банка России, на котором была повышена ставка до 18%. В результате доходность индекса RGBI снизилась на 40 б.п., вернувшись к уровню 16% годовых.

Основными факторами поддержки выступает отказ Минфина от размещения госбумаг с фиксированной ставкой на последних аукционах, замедление недельной инфляции (до 0,08% на 29 июля), а также некоторые признаки улучшения геополитического фона. Вместе с тем жесткий сигнал ЦБ относительно возможного дополнительного повышения ключевой ставки до 20% пока отошел на второй план.

В текущих условиях считаем равновероятными сценариями сохранение и повышение ключевой ставки; удлинение дюрации портфеля ОФЗ-ПД выглядит весьма рискованным. По-прежнему отдаем предпочтение флоатерам. Вместе с тем рекомендуем сократить их срочность в случае ослабления ДКП ЦБ в 2025 году.

Тинькофф стратегия Облигации ААА

&Облигации_ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Техническая картина

• Индекс RGBI демонстрирует признаки стабилизации и возможного разворота наверх.

• Котировки вчера закрылись выше 20-дневной скользящей средней — впервые с января 2024 г. Такое поведение цены открывает дорогу к следующей технической цели в районе 107.

• На долгожданный разворот намекает и поведение индикатора RSI — здесь есть признаки бычьей дивергенции.

• Также вырисовывается идеальная фигура «Двойное дно» — классический разворотный сигнал. Цена доходит до какого-то минимума, после чего отскакивает наверх. При повторном снижении к этому уровню происходит все то же самое. О чем это говорит? О том, что при спуске котировок к определенной зоне активизируются покупатели.

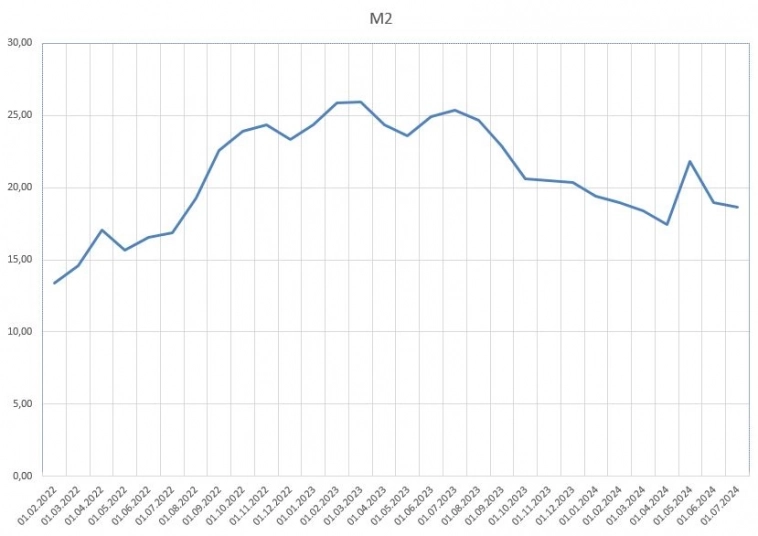

Ⓜ️ По последним данным Росстата, за период с 23 по 29 июля ИПЦ вырос на 0,08% (прошлые недели — 0,11%, 0,11%), с начала июля 1,07%, с начала года — 4,99% (годовая — 8,99%). Фиксируем, что 3 неделю июля подряд идёт замедление инфляции, но месяц ещё не закончился, а мы уже перешагнули порог 1% (пересчёт будет 2 дней месяца + предстоит месячный пересчёт Росстата, где инфляция может быть выше, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора. Как вы заметили регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 10 неделю подряд (если скрывают, жди беды, уже проходили это), напомню вам, что вес бензина в ИПЦ весомый ~5%.

После заседания ЦБ по ключевой ставкеиндекс гособлигаций RGBI снова вернулся к падению, однако на этой неделе цена резко развернулась вверх! Такого мы еще не видели. Обычно если индекс снова возвращался к падению, то дно обязательно пробивалось, а на этот раз ситуация иная. Неужели длинные ОФЗ наконец-то перестали падать, а, может, даже начали расти?

Пожалуй, говорить, что это разворот еще все-таки рано, но мы впервые видим что-то похожее на него. В целом, это может быть разворотный паттерн «двойное дно», так как второй минимум оказался на той же цене, что и первый, поэтому и есть шанс, что это может быть разворотом, однако вряд ли сильным. Высоко расти индексу оснований нет, пока ЦБ не начнет снижать ключевую ставку или хотя бы намекнет, что скоро начнет ее снижать. На последнем же заседании были совершенно другие намеки.

Известно, что ЦБ повысил ставку до 18%, как я и ожидал ранее. Также регулятор предупредил, что если признаки дезинфляции так и не появятся, то ставка может быть повышена и до 20% уже в сентябре. Такой вариант рассматривался и в прошлую пятницу. И из обновленных прогнозов ЦБ ясно, что регулятор, действительно, планирует повышать ставку, ведь с 29 июля до конца 2024 года средняя ставка прогнозируется в диапазоне 18,0-19,4%.

Центральный банк РФ не сможет снизить ставку с текущего уровня 18% в 2024 году, поскольку инфляция значительно превысит целевой уровень 4% в условиях перегрева экономики, стимулируемого оборонным производством и потребительскими расходами, свидетельствуют результаты опроса Рейтер.

Экономический рост России в значительной степени зависит от масштабных государственных расходов на производство вооружений, сопровождаемых резким ростом зарплат и рекордно низким уровнем безработицы.

Согласно консенсус-прогнозу 14 аналитиков, опрошенных Рейтер в конце июля и начале августа, ключевая ставка Банка России завершит текущий год на уровне 18,00% по сравнению с 17,75% в предыдущем опросе.

Центральный банк предупредил о перегреве экономики, повысив на прошлой неделе ставку до 18% и пообещав снизить инфляцию, которая упорно держится выше целевого ориентира и сейчас составляет около 9%.

Михаил Васильев, главный аналитик Совкомбанка, стал одним из четырех экономистов, ожидающих ужесточения денежно-кредитной политики до конца года. Он прогнозирует еще одно повышение ставки — в сентябре или октябре — до 20%.

Я вас умоляю! пару миллиардов объемов — это не разворот.

На этой неделе резко воспряли духом все ОФЗ с фиксированным купоном. Доходность дальних бумаг просела с 16,5% до 15,5%, а стоимость тела наоборот прилично подросла. В наших любимых ОФЗ 26238 случился стремительный мини-разгон с 508 до 535 ₽.

🤑Возможно, сейчас как раз тот момент, когда нужно залетать в дальние ОФЗ «на всю каклету»? Или это опять ловушка для наивных верящих в ОФЗ-иксы хомяков? Давайте немного порассуждаем.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.📈Индекс RGBI во второй половине июля сформировал красивое двойное дно и оттолкнулся. Растёт 3-й день подряд, вчера прибавил ещё 1%, а всего за эти дни успел отыграть почти 2,5%. В моменте мы уходили ниже 103 п., вчера закрылись выше 105. Неужто свершилось, и мы наблюдаем тот самый долгожданный разворот и начало ралли в ОФЗ-ПД, о котором я начал аккуратно рассуждать ещё сильно заранее?

Идёт разгон ОФЗ, лучше не ведитесь на покупки, время ещё есть, нужно следить за инфляцией