Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26248 | 14.9% | 14.3 | 1 000 000 | 6.50 | 87.166 | 61.08 | 18.79 | 2026-06-03 | |

| ОФЗ 26238 | 14.1% | 15.3 | 750 000 | 7.60 | 58.3 | 35.4 | 10.89 | 2026-06-03 | |

| ОФЗ 26247 | 15.0% | 13.3 | 1 000 000 | 6.32 | 87.121 | 61.08 | 21.14 | 2026-05-27 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.06 | 86.356 | 59.84 | 11.51 | 2026-06-24 | |

| ОФЗ 26254 | 14.9% | 14.7 | 1 000 000 | 6.37 | 91.365 | 64.82 | 34.9 | 2026-04-22 | |

| ОФЗ 26253 | 15.0% | 12.7 | 750 000 | 6.07 | 91.59 | 64.82 | 34.9 | 2026-04-22 | |

| ОФЗ 26246 | 15.0% | 10.2 | 1 000 000 | 5.58 | 87.09 | 59.84 | 41.43 | 2026-03-25 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.16 | 84.088 | 28.42 | 10.93 | 2026-05-20 | |

| ОФЗ 26240 | 14.5% | 10.5 | 550 000 | 6.40 | 61.9 | 34.9 | 32.22 | 2026-02-11 | |

| ОФЗ 26230 | 14.7% | 13.2 | 449 489 | 6.88 | 61.677 | 38.39 | 25.1 | 2026-04-01 | |

| ОФЗ 26239 | 14.7% | 5.5 | 549 052 | 4.50 | 72.885 | 34.41 | 0 | 2026-01-28 | |

| ОФЗ 26212 | 14.4% | 2.0 | 356 982 | 1.87 | 88.47 | 35.15 | 1.35 | 2026-07-22 | |

| ОФЗ 26252 | 15.0% | 7.7 | 500 000 | 4.87 | 91.11 | 62.33 | 33.56 | 2026-04-22 | |

| ОФЗ 26243 | 14.9% | 12.3 | 750 000 | 6.48 | 73.784 | 48.87 | 15.04 | 2026-06-03 | |

| ОФЗ 26245 | 15.0% | 9.7 | 750 000 | 5.49 | 87.439 | 59.84 | 36.82 | 2026-04-08 | |

| ОФЗ 26251 | 14.8% | 4.6 | 500 000 | 3.58 | 84.22 | 49.19 | 40.08 | 2026-03-04 | |

| ОФЗ 26226 | 14.4% | 0.7 | 367 211 | 0.67 | 96.198 | 39.64 | 24.39 | 2026-04-08 | |

| ОФЗ 26207 | 14.3% | 1.0 | 370 300 | 0.96 | 94.764 | 40.64 | 39.08 | 2026-02-04 | |

| ОФЗ 26242 | 14.8% | 3.6 | 529 357 | 2.99 | 85.549 | 44.88 | 36.25 | 2026-03-04 | |

| ОФЗ 26249 | 15.0% | 6.4 | 500 000 | 4.57 | 85.897 | 54.85 | 10.55 | 2026-06-24 | |

| ОФЗ 26219 | 14.8% | 0.6 | 362 077 | 0.62 | 96.169 | 38.64 | 28.24 | 2026-03-18 | |

| ОФЗ 26225 | 14.9% | 8.3 | 497 974 | 5.75 | 65.923 | 36.15 | 13.9 | 2026-05-20 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.252 | 40.15 | 0 | 2026-01-28 | |

| ОФЗ 26244 | 14.9% | 8.2 | 750 000 | 5.09 | 85.186 | 56.1 | 38.84 | 2026-03-25 | |

| ОФЗ 26221 | 15.0% | 7.2 | 396 269 | 5.13 | 70.514 | 38.39 | 25.1 | 2026-04-01 | |

| ОФЗ 26228 | 14.7% | 4.2 | 592 019 | 3.51 | 79.719 | 38.15 | 22.01 | 2026-04-15 | |

| ОФЗ 26237 | 14.5% | 3.1 | 418 953 | 2.77 | 82.083 | 33.41 | 24.42 | 2026-03-18 | |

| ОФЗ 26235 | 14.6% | 5.1 | 533 817 | 4.23 | 70.849 | 29.42 | 21.5 | 2026-03-18 | |

| ОФЗ 26224 | 14.8% | 3.3 | 446 913 | 2.95 | 81.02 | 34.41 | 11.91 | 2026-05-27 | |

| ОФЗ 26218 | 14.7% | 5.7 | 347 608 | 4.29 | 78.249 | 42.38 | 29.34 | 2026-03-25 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 97.087 | 0 | 24.47 | 2026-03-04 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.44 | 0 | 24.47 | 2026-03-04 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.313 | 0 | 2.6 | 2026-04-22 | |

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.56 | 0 | 2.6 | 2026-04-22 | |

| ОФЗ 33 CNY (CNY) | 6.0% | 7.4 | 8 000 | 5.87 | 106.4 | CNY352.88 | CNY1069.210015 | 2026-06-10 | |

| ОФЗ 29 CNY (CNY) | 5.1% | 3.1 | 12 000 | 2.85 | 102.651 | CNY141.37 | CNY916.49696 | 2026-03-04 | |

| ОФЗ 52005 | 7.9% | 7.3 | 273 066 | 6.54 | 71.325 | 15.5 | 5.93 | 2026-05-20 |

-

Консервативный подход с двузначными доходностями 🚀

Консервативный подход с двузначными доходностями 🚀

Речь идет про ОФЗ — российский гос долг

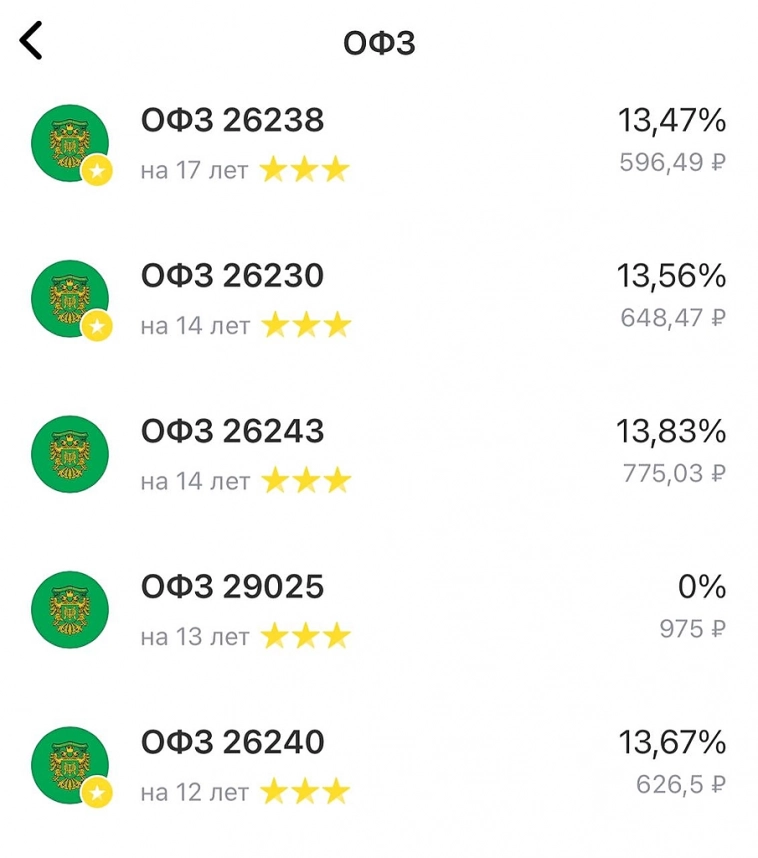

Прямо сейчас вы можете купить ОФЗ с доходностью 13.5-13.7% годовых к дате погашения на 10-17 лет

Т.е. фактически, купив эти бумаги сейчас, вы зафиксируете такую доходность в виде купонов на многие года 📅

🔥Начнут снижать ставку — начнет дорожать тело облигации — снижаться доходность.

Таким образом вы получите +13.5% годовых к дате погашения +30-40 к росту тела номинала или ~4-5% на каждый сниженный процент ключевой ставки 🔑

Набиуллина уже заговорила про снижение. ⬇️ Для долгосрочных инвесторов, такая возможность появляется не часто 💪

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Банк России сохранит ключевую ставку на уровне 16% и подаст сигнал о ее снижении в июне или июле — Bloomberg Economics

Банк России сохранит ключевую ставку на уровне 16% и подаст сигнал о ее снижении в июне или июле — Bloomberg Economics

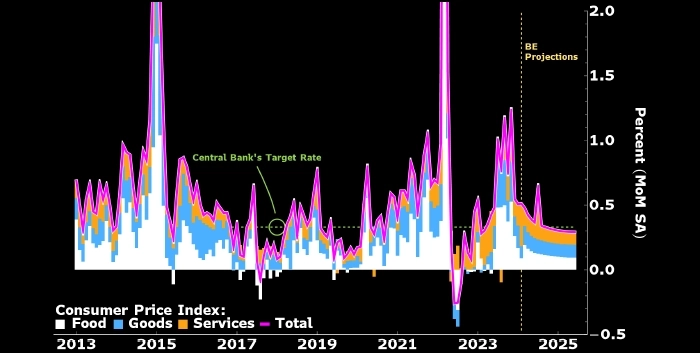

Вклад различных факторов в инфляцию в РФ в базисе м/м с коррекцией на сезонность (исторические данные и прогноз Bloomberg Economics (после желтой вертикальной линии)): продовольствие (белым), товары (голубым), услуги (оранжевым), итоговое значение (фиолетовым). Зеленым — целевой уровень Банка России

На ближайшем заседании по денежно-кредитной политике 26 апреля Банк России, вероятно, сохранит ключевую ставку на уровне 16% и подаст сигнал о перспективах ее снижения в июне или июле. Ключевым поводом для смягчения риторики регулятора станет отчет по инфляции за март, который показал, что рост цен замедляется примерно в соответствии с базовыми прогнозами ЦБР.

Мы полагаем, что на заседании 26 апреля Банк России укажет, что время первого снижения ключевой ставки будет зависеть от данных по инфляции за апрель и май. Подобная осторожность в высказываниях и действиях будет выглядеть обоснованной, т. к. инфляционные риски, по нашему мнению, остаются смещенными вверх.

Авто-репост. Читать в блоге >>>

Ждем нового выпуска длинной ОФЗ

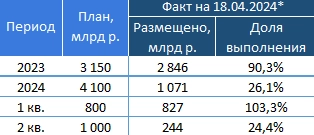

Ждем нового выпуска длинной ОФЗМинфин планирует во 2 кв. 2024 г. занять 1 трлн руб. по номинальной стоимости: 300 млрд руб. в бумагах с погашением до 10 лет, 700 млрд руб. — с погашением от 10 лет и более.

По итогам 3-х дней аукционов во 2-м квартале удалось разместить бумаги на 244 млрд руб. по номинальной стоимости, выполнив квартальный план на 24,4%. Для успешного выполнения плана в оставшиеся аукционы надо занимать не менее 94,5 млрд руб.

Из этой суммы в 244 млрд руб. на 104,6 млрд были размещены бумаги со сроком погашения до 10 лет, а на оставшиеся 139,4 млрд — бумаги со сроком 10 лет и более. Таким образом, осталось занять 195,4 млрд руб. на коротком конце и в середине и 560,6 млрд на длинном.

Из длинных бумаг, доступных для размещения, остались ОФЗ 26243 и 26244 на 115 и 31,5 млрд руб. Также есть выпуски с плавающим купоном — ОФЗ 29024 и 29025 с остатками 6,2 и 665,9 млрд руб. Но так как Минфин предпочитает бумаги с фиксированным купоном, то высока вероятность регистрации новой длинной ОФЗ, потому что 146,5 млрд в имеющихся бумагах недостаточно для выполнения плана на 560,6 млрд руб.

Авто-репост. Читать в блоге >>> Минфин разместил почти весь выпуск 26244

Минфин разместил почти весь выпуск 26244Каждую неделю по средам Минфин занимает деньги на внутреннем рынке. Ведомство продаёт ОФЗ на аукционах, где участвуют самые крупные игроки этого рынка. Рассказываем, как прошёл очередной аукцион ОФЗ и какие сложились доходности по гособлигациям.

Последний аукцион 26244 с большим объёмом

В среду, 17 апреля, Минфин предложил рынку короткий выпуск ОФЗ-ПД-26207 и длинный выпуск ОФЗ-ПД-26244.

Выпуск ОФЗ 26207 с погашением в феврале 2027 года был размещён в объёме 9 млрд руб. при спросе 21,3 млрд руб. Доходность аукциона составила 13,53%. Премия к вторичному рынку cоставила около 4 базисных пунктов (б.п.)

Выпуск ОФЗ 26244 с погашением в марте 2034 года был размещён в объёме 71 млрд руб. при спросе 120 млрд руб. Доходность аукциона составила 13,8%. Премия к вторичному рынку составила около 4 б.п.

План по размещению ОФЗ на II квартал 2024 года составляет 1 трлн руб. Из них 700 млрд руб. может прийтись на ОФЗ сроком дольше 10 лет, и 300 млрд руб. — на ОФЗ сроком меньше 10 лет.

Авто-репост. Читать в блоге >>> Банк России может задержать смягчение ДКП, если следовать тональности обзора «О чем говорят тренды».

Банк России может задержать смягчение ДКП, если следовать тональности обзора «О чем говорят тренды».

Огромный материал, поэтому в нем важно выделить ключевые моменты в контексте оценки тенденции и перспектив.

По экономике...

В 1кв24 российская экономика продолжила расти, возможно, даже более быстрыми темпами, чем в 4кв23. Исключением выступает топливная промышленность, которая снизила производство по причинам, не связанным с внутренним спросом. Источниками роста выступают потребительский и государственный спрос, а также некоторое восстановление ненефтегазового экспорта.

Факторы роста экономики:

• Повышение уровня бюджетных расходов при изменении параметров бюджетного правила.

• Усиление спроса на внутренние услуги населением. Часть спроса домохозяйств оказалась «заперта» внутри страны из-за резкого усложнения логистики зарубежных поездок и их существенного подорожания.

• Процесс импортозамещения создает дополнительный спрос на товары и услуги промежуточного и инвестиционного назначения.

По инфляции...

Не считая повторения аналитики мартовских принтов по инфляции, можно выделить:

Авто-репост. Читать в блоге >>> Фактор СВО дал ориентир на "революцию" зарплат в России

Фактор СВО дал ориентир на "революцию" зарплат в РоссииВысокие зарплаты добровольцам в зоне СВО задали ориентир на довольно высокие зарплаты на рынке труда и своего рода «революцию зарплат». К таким выводам пришли эксперты Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) в своем докладе «Как развивалась экономика в 2023 и начале 2024 года» (материалы есть в распоряжении ТАСС).

«Отметим, что сам по себе „фактор СВО“ сыграл роль в том, что „революция зарплат“, которую много лет ожидали эксперты, вероятно, начинается прямо на глазах. Довольно высокие выплаты добровольцам автоматически задают ориентир для рынка труда (хотя бы из соображений удержания занятых). И нет сомнений, что после завершения СВО этот фактор сохранится: военнослужащие, получавшие 200 тысяч руб. в месяц и более, просто не будут возвращаться на „старые“ рабочие места за 50-60 тысяч руб. в месяц, и будут, очевидно, искать работу, соответствующую своему новому социальному статусу», — отмечается в докладе ЦМАКП.

Авторы утверждают, что когда этот вызов — исчерпание готовности к «дешевому труду» занятых в реальном секторе, рост их территориальной и профессиональной мобильности — будет до конца осознан, можно ожидать возникновения мощного стимула к технологической модернизации производства, роботизации и профессиональной переподготовке занятых.

Авто-репост. Читать в блоге >>> Итоги аукционов Минфина РФ по размещению ОФЗ 17.04.2024

Итоги аукционов Минфина РФ по размещению ОФЗ 17.04.2024Минфин РФ 17.04.2024 провел аукционы по размещению ОФЗ-ПД серии 26207 с погашением 03.02.2027 и серии 26244 с погашением 15.03.2034.

ОФЗ-26207

- Предложение: 20,0 млрд руб.

- Спрос: 21,3 млрд руб.

- Размещено: 8,9 млрд руб.

- Средневзвешенная цена: 88,69%

- Средневзвешенная доходность: 13,53%

- Премия к открытию дня: 6 б. п.

ОФЗ-26244

- Предложение: свободный остаток (121,1 млрд руб.)

- Спрос: 120,0 млрд руб.

- Размещено: 71,2 млрд руб.

- Средневзвешенная цена: 88,59%

- Средневзвешенная доходность: 13,80%

- Премия к открытию дня: 2 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.*

Авто-репост. Читать в блоге >>> Ждать ли гиперинфляцию? Какие есть предпосылки для роста и стабильности цен в России?

Ждать ли гиперинфляцию? Какие есть предпосылки для роста и стабильности цен в России?

Страхи гиперинфляции в России:

— Виды инфляции в России в разные периоды: мы пережили все варианты

— В лучшие годы Россия была на грани галопирующей инфляции, а сейчас мы живем при ползучей

— Инфляция в России и ОФЗ. Парадоксально, но значительное время доходности были ниже инфляции, особенно в отсутствие на рынке нерезидентов

— Случаи гиперинфляции в мире за последние 100 лет

— Причины гиперинфляции с оценкой текущего состояния дел в России

— Как бороться с гиперинфляцией и к чему это приводило ранее

Авто-репост. Читать в блоге >>> ОФЗ

ОФЗ

Интерес инвесторов к облигациям федерального займа (ОФЗ, бумаги российского госдолга) в ходе их первичного размещения на аукционах ослабевал в первом квартале 2024 года, отмечают аналитики «Эксперт РА» в обзоре рынка облигаций.

Соотношение спроса к сумме размещаемых бумаг сократилось. Коэффициент Bid/Cover (отношение общего спроса инвесторов к фактически размещенному объему выпуска) снизился до 1,6х за первый квартал 2024 года с 2,2х за первый квартал 2023 года. Снижение этого показателя говорит об ухудшении конъюнктуры на рынке рублевого госдолга, а рост — наоборот, об улучшении.

Инвесторы рассчитывали на более быстрое снижение ключевой ставки со стороны Банка России, указывают эксперты. Но регулятор в декабре прошлого года провел еще один раунд ужесточения, повысив ставку с 15 до 16%. На заседаниях в феврале и марте ЦБ сохранил этот уровень и несколько раз повторил тезис о том, что в текущих условиях может потребоваться более продолжительный период высоких ставок.

t.me/rbc_news/93229

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗОчередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серии 26207 в объеме 20 млрд. рублей и 26244 в объеме остатков, доступный для размещения в указанном выпуске.

ОФЗ 26207 с погашением 3 февраля 2027 года, купон 8,15% годовых

ОФЗ 26244 с погашением 15 марта 2034 года, купон 11,25% годовых

Итоги:

ОФЗ 26207

Спрос составил 21,251 млрд рублей по номиналу. Итоговая доходность 13,53%. Разместили 8,944 млрд рублей по номиналу (45%)Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26207 с погашением 3 февраля 2027 года составила 88,6862% от номинала, что соответствует доходности 13,53% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 8,944 млрд. рублей по номиналу при спросе 21,251 млрд. рублей по номиналу. Выручка от аукциона составила 8,074 млрд. рублей.

Цена отсечения была установлена на уровне 88,6710% от номинала, что соответствует доходности 13,53% годовых.

Авто-репост. Читать в блоге >>>

Аналитики повысили прогнозы по ключевой ставке, ждут более осторожного и растянутого смягчения ДКП — опрос ЦБ

Аналитики повысили прогнозы по ключевой ставке, ждут более осторожного и растянутого смягчения ДКП — опрос ЦБ

Аналитики повысили прогноз по средней ключевой ставке на 2024 год до 14,9% с 14,5% в марте, на 2025 год — до 10,4% с 9,4%, на 2026 год — до 8,1% с 7,5%, следует из ежемесячного опроса ЦБ РФ.

Таким образом, экономисты ждут более осторожного и растянутого во времени смягчения денежно-кредитной политики (ДКП).

Прогноз по росту ВВП РФ на 2024 год повышен до 2,1% с 1,8%. Прогноз по инфляции на этот год сохранился на уровне 5,2%.

Аналитики также повысили прогноз по росту ВВП на 2025 год до 1,7% с 1,5%, на 2026 год — до 1,6% с 1,5%.

Опрос проводился 12-16 апреля 2024 года.

t.me/ifax_go/10578

Авто-репост. Читать в блоге >>> Минфин разместил ОФЗ-ПД 26244 в объеме 71,17 млрд руб при спросе 120 млрд руб, средневзвешенная доходность - 13,80% годовых

Минфин разместил ОФЗ-ПД 26244 в объеме 71,17 млрд руб при спросе 120 млрд руб, средневзвешенная доходность - 13,80% годовыхМинфин России информирует о результатах проведения 17 апреля 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26244RMFS с датой погашения 15 марта 2034 г.

Итоги размещения выпуска № 26244RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 119,993 млрд. рублей;

— размещенный объем выпуска – 71,169 млрд. рублей;

— выручка от размещения – 63,534 млрд. рублей;

— цена отсечения – 88,5860% от номинала;

— доходность по цене отсечения – 13,80% годовых;

— средневзвешенная цена – 88,5933% от номинала;

— средневзвешенная доходность – 13,80% годовых.

minfin.gov.ru/ru/document?id_4=306973-o_rezultatakh_razmeshcheniya_ofz_vypuska__26244rmfs_na_auktsione_17_aprelya_2024_g.

Авто-репост. Читать в блоге >>> Минфин разместил ОФЗ-ПД 26207 в объеме 8,94 млрд руб при спросе 21,25 млрд руб, средневзвешенная доходность – 13,53% годовых

Минфин разместил ОФЗ-ПД 26207 в объеме 8,94 млрд руб при спросе 21,25 млрд руб, средневзвешенная доходность – 13,53% годовыхМинфин России информирует о результатах проведения 17 апреля 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26207RMFS с датой погашения 3 февраля 2027 г.

Итоги размещения выпуска № 26207RMFS:

— объем предложения – 20,000 млрд. рублей;

— объем спроса – 21,251 млрд. рублей;

— размещенный объем выпуска – 8,944 млрд. рублей;

— выручка от размещения – 8,074 млрд. рублей;

— цена отсечения – 88,6710% от номинала;

— доходность по цене отсечения – 13,53% годовых;

— средневзвешенная цена – 88,6862% от номинала;

— средневзвешенная доходность – 13,53% годовых.

minfin.gov.ru/ru/document?id_4=306969-o_rezultatakh_razmeshcheniya_ofz_vypuska__26207rmfs_na_auktsione_17_aprelya_2024_g.

Авто-репост. Читать в блоге >>> 🦆 Рубль по чуть-чуть слабеет. Получится спасти деньги в облигациях и фондах денежного рынка?

🦆 Рубль по чуть-чуть слабеет. Получится спасти деньги в облигациях и фондах денежного рынка?Последние полгода курс рубля $USDUB был в узком диапазоне. Но последние несколько дней зашёл за 94 ₽/$ (впервые с октября 2023), что вызывает чувство тревоги у некоторых участников рынка.

Рубль ещё, скорей всего, окрепнет к концу месяца. Налоговые платежи в помощь. Но смущает, что всё ещё нет информации по решению о продлении действия указа об обязательной продаже валютной выручки экспортерами. Действие которого истекает в конце апреля.

Про сам указ и почему он был нужен (но не на долго) обсудили в начале месяца. Возможно ослабление рубля как предвестник того, что требования не будут пролонгированы или будут, но с послаблениями. В любом случае надо не забывать, что в РФ экспортоориентированная модель экономики, т.е. ослабление рубля, это не «если будет», а «когда будет» и «как сильно будет». Как следствие, надо свои заработанные деньги от обесценения защищать.

Легко доступные варианты на фондовом рынке:

• Облигации как инструмент.

Облигации подходят далеко не все.

— ОФЗ-ПД. Классические в рублях с постоянным купоном, такие как ОФЗ 26244 $SU26244RMFS2 не защитят от девальвации. Да, хороший купон смягчит падение, но не более. Так как будет обесцениваться сама покупательная способность рублей.

Авто-репост. Читать в блоге >>> Жесткость денежно-кредитных условий достаточна для замедления инфляции, но не обеспечит его быстро — ЦБ РФ

Жесткость денежно-кредитных условий достаточна для замедления инфляции, но не обеспечит его быстро — ЦБ РФДинамика и факторы роста потребительских цен косвенно указывают на умеренную жесткость денежно-кредитных условий, несмотря на высокие номинальные процентные ставки. Такая жесткость достаточна для постепенного замедления роста цен, но не обеспечит ее быстрое замедление

t.me/ifax_go/10556

Авто-репост. Читать в блоге >>> Экономика РФ в I квартале росла темпами, возможно, даже более быстрыми, чем в IV квартале — Аналитики ЦБ

Экономика РФ в I квартале росла темпами, возможно, даже более быстрыми, чем в IV квартале — Аналитики ЦБ

Рост российской экономики в I квартале 2024 года продолжился, его темпы могли быть даже более высокими, чем в IV квартале 2023 года, говорится в бюллетене «О чем говорят тренды», подготовленном департаментом исследований и прогнозирования ЦБ.

В I квартале 2024 г. российская экономика продолжила расти, возможно, даже более быстрыми темпами, чем в IV квартале 2023 года. Исключением выступает топливная промышленность, которая снизила производство по разным причинам, не связанным с внутренним спросом. Источниками роста выступают потребительский и государственный спрос, а также некоторое восстановление ненефтегазового экспорта. В результате напряженность на рынке труда еще больше усилилась, а рост номинальных зарплат, по данным за январь, ускорился (правда, видимо, частично за счет выплаты премий по итогам года)

Оперативные и опросные данные указывают на уверенный рост российской экономики в январе — феврале и его вероятное продолжение в марте, отмечают аналитики.

Рост особенно заметен в промышленности, оптовой и розничной торговле и общепите. Расширение экономической активности повышает спрос на трудовые ресурсы, обостряя конкуренцию за них между компаниями и поддерживая высокие темпы увеличения трудовых доходов

Авто-репост. Читать в блоге >>> Инфляция в России растёт. Или рост ставки, или сохранение. Думаю, рост в длинных ОФЗ сохраняется.

Инфляция в России растёт. Или рост ставки, или сохранение. Думаю, рост в длинных ОФЗ сохраняется.ИНФЛЯЦИЯ

Март + 4.5% mm

Февраль + 6.3%

Январь + 6.3%На уровне базовой инфляции заметного замедления не произошло:

Март 6.1% mm

Февраль 6.8%

Январь 6.7% в феврале. до 3.3% saar.

Источник

cbr.ru/Content/Document/File/108632/indicators_cpd.xlsxВыше всего темп роста цен на услуг, более 10% saar.

ВЫВОД.

ЛИЧНОЕ МНЕНИЕ.

СНИЖЕНИЯ СТАВКИ НЕ БУДЕТ.

ВОЗМОЖНО ПОВЫШЕНИЕ СТАВКИ.

ВЫСОКИЙ РИСК В ДЛИННЫХ ОФЗ

(26238 и др.)

С уважением,

Олег

Авто-репост. Читать в блоге >>> Минфин 17 апреля проведет аукционы по размещению ОФЗ-ПД 26207 в объеме 20 млрд руб и ОФЗ-ПД 26244 в объеме остатков, доступных для размещения в указанном выпуске

Минфин 17 апреля проведет аукционы по размещению ОФЗ-ПД 26207 в объеме 20 млрд руб и ОФЗ-ПД 26244 в объеме остатков, доступных для размещения в указанном выпуске

Минфин России информирует о проведении 17 апреля 2024 года аукционов по размещению:

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26207RMFS (дата погашения 3 февраля 2027 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26244RMFS (дата погашения 15 марта 2034 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26207RMFS;

Авто-репост. Читать в блоге >>> Индекс RGBI: доходность 16.04.2024

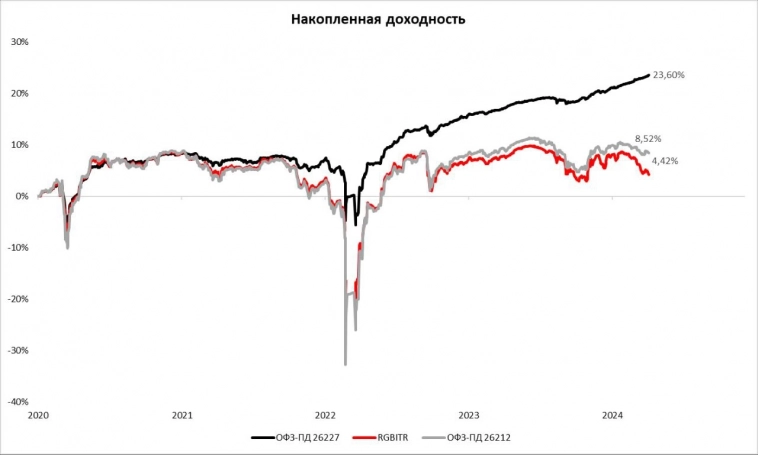

Индекс RGBI: доходность 16.04.2024За последний год критики долгосрочных инвестиций в ОФЗ, в том числе и мы, в качестве аргумента приводили график полной доходности (тело + купоны без реинвестиций купонов) индекса RGBI с начала 2020 года. Итог: околонулевой результат чуть более чем за 4 года, а точнее ~ 4.4%, что также не впечатляет. Справедливости ради, стоит отметить, что с учётом реинвестиций купонов итоговая доходность была бы выше. Хотя даже в этом случае результат составил всего лишь порядка 10-11%.

Если сравнить индекс с отдельными выпусками, то доходность заметно различается в зависимости от дюрации облигаций. Например, покупка короткого (на тот момент среднесрочного) 26227 с погашением в июле этого года принесла бы к текущему моменту около 24% без учёта реинвестиций купонов. Инвестиции в 8-летнюю (на тот момент) 26212 ненамного опередили индекс RGBI (8.5% против 4.4%). Легко догадаться, что приобретение ещё более длинных облигаций скорее всего обернулось бы убытком.

Почему так происходит?

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций