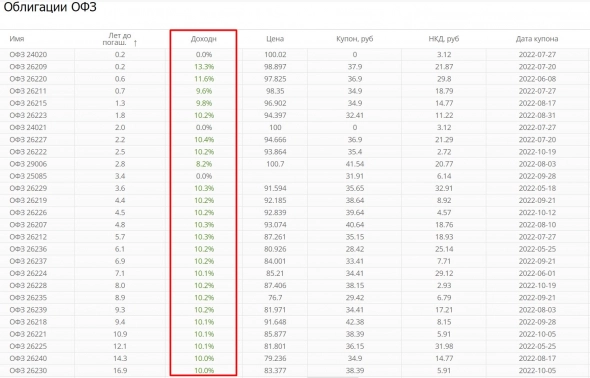

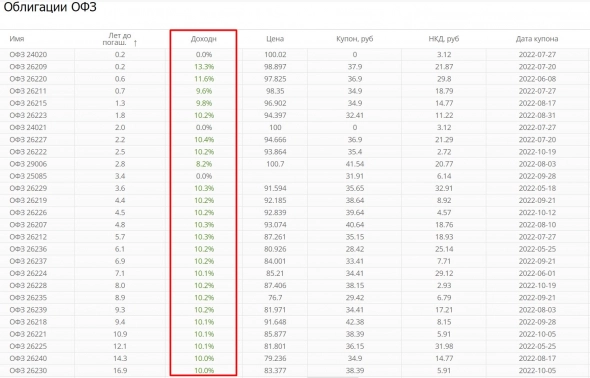

Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26253 | 15.2% | 12.7 | 750 000 | 5.99 | 90.3 | 64.82 | 40.25 | 2026-04-22 | |

| ОФЗ 26254 | 15.2% | 14.7 | 1 000 000 | 6.27 | 90 | 64.82 | 40.25 | 2026-04-22 | |

| ОФЗ 26250 | 15.3% | 11.4 | 750 000 | 5.98 | 84.984 | 59.84 | 16.44 | 2026-06-24 | |

| ОФЗ 26252 | 15.2% | 7.7 | 500 000 | 4.81 | 90.1 | 62.33 | 38.7 | 2026-04-22 | |

| ОФЗ 26249 | 15.3% | 6.4 | 1 000 000 | 4.51 | 84.975 | 54.85 | 15.07 | 2026-06-24 | |

| ОФЗ 26248 | 15.1% | 14.3 | 1 000 000 | 6.41 | 86.05 | 61.08 | 23.83 | 2026-06-03 | |

| ОФЗ 26238 | 14.3% | 15.3 | 750 000 | 7.51 | 57.819 | 35.4 | 13.81 | 2026-06-03 | |

| ОФЗ 26247 | 15.2% | 13.3 | 1 000 000 | 6.24 | 86.172 | 61.08 | 26.18 | 2026-05-27 | |

| ОФЗ 26246 | 15.2% | 10.1 | 1 000 000 | 5.51 | 86.099 | 59.84 | 46.36 | 2026-03-25 | |

| ОФЗ 26245 | 15.2% | 9.7 | 750 000 | 5.43 | 86.37 | 59.84 | 41.76 | 2026-04-08 | |

| ОФЗ 26251 | 14.9% | 4.6 | 500 000 | 3.54 | 84.1 | 49.19 | 43.98 | 2026-03-04 | |

| ОФЗ 26224 | 14.6% | 3.3 | 446 913 | 2.91 | 81.6 | 34.41 | 14.75 | 2026-05-27 | |

| ОФЗ 26230 | 14.8% | 13.1 | 449 489 | 6.82 | 61.626 | 38.39 | 28.27 | 2026-04-01 | |

| ОФЗ 26226 | 14.6% | 0.7 | 367 211 | 0.63 | 96.262 | 39.64 | 27.66 | 2026-04-08 | |

| ОФЗ 26240 | 14.6% | 10.5 | 550 000 | 6.70 | 61.601 | 34.9 | 0.19 | 2026-08-12 | |

| ОФЗ 26219 | 14.4% | 0.6 | 362 077 | 0.57 | 96.617 | 38.64 | 31.42 | 2026-03-18 | |

| ОФЗ 26243 | 15.2% | 12.3 | 750 000 | 6.40 | 72.822 | 48.87 | 19.06 | 2026-06-03 | |

| ОФЗ 26237 | 14.6% | 3.1 | 418 953 | 2.73 | 81.995 | 33.41 | 27.17 | 2026-03-18 | |

| ОФЗ 33 CNY (CNY) | 6.7% | 7.3 | 8 000 | 5.80 | 102.249 | CNY352.88 | CNY1411.784714 | 2026-06-10 | |

| ОФЗ 26242 | 14.6% | 3.6 | 529 357 | 2.95 | 86.1 | 44.88 | 39.95 | 2026-03-04 | |

| ОФЗ 26244 | 15.1% | 8.1 | 750 000 | 5.03 | 84.376 | 56.1 | 43.46 | 2026-03-25 | |

| ОФЗ 26225 | 15.1% | 8.3 | 497 974 | 5.69 | 65.35 | 36.15 | 16.88 | 2026-05-20 | |

| ОФЗ 26218 | 15.0% | 5.6 | 347 608 | 4.24 | 77.734 | 42.38 | 32.83 | 2026-03-25 | |

| ОФЗ 26228 | 14.7% | 4.2 | 592 019 | 3.47 | 79.984 | 38.15 | 25.15 | 2026-04-15 | |

| ОФЗ 26207 | 14.0% | 1.0 | 370 300 | 0.96 | 95.219 | 40.64 | 1.79 | 2026-08-05 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.12 | 84.278 | 28.42 | 13.27 | 2026-05-20 | |

| ОФЗ 26221 | 15.1% | 7.1 | 396 269 | 5.07 | 70.199 | 38.39 | 28.27 | 2026-04-01 | |

| ОФЗ 26235 | 14.7% | 5.1 | 633 817 | 4.19 | 70.6 | 29.42 | 23.92 | 2026-03-18 | |

| ОФЗ 26239 | 14.9% | 5.5 | 549 052 | 4.45 | 72.5 | 34.41 | 2.84 | 2026-07-29 | |

| ОФЗ 29 CNY (CNY) | 5.9% | 3.1 | 12 000 | 2.81 | 100.602 | CNY141.37 | CNY1210.021517 | 2026-03-04 | |

| ОФЗ 26212 | 14.3% | 1.9 | 356 982 | 1.83 | 88.9 | 35.15 | 4.25 | 2026-07-22 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.767 | 0 | 9.1 | 2026-04-22 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 96.899 | 0 | 30.92 | 2026-03-04 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.29 | 0 | 30.92 | 2026-03-04 | |

| ОФЗ 52005 | 7.7% | 7.3 | 273 693 | 6.51 | 72.186 | 15.5 | 7.22 | 2026-05-20 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.84 | 0 | 9.1 | 2026-04-22 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.049 | 0 | 6.45 | 2026-04-29 |

-

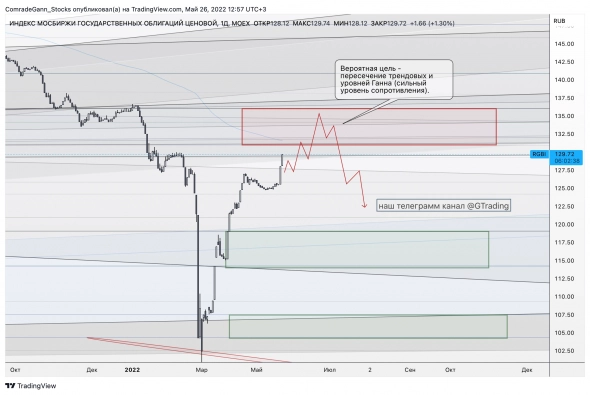

Ралли на рынке ОФЗ!

Ралли на рынке ОФЗ!

📈 С конца марта на рынке ОФЗ наблюдается сильный восходящий тренд: индекс российских гособлигаций RGBI находится в одном шаге от уровней открытия года.

Почему важно наблюдать за этим трендом? Всё дело в том, что обычно рынок госдолга формирует опережающие сигналы для рынка акций. Ведь именно рынок гособлигаций принято считать «умными деньгами», поскольку львиную долю операций на нём проводят профессиональные участники в лице банков, страховых компаний и пенсионных фондов. Вспомните хотя бы свежую майскую статистику от Мосбиржи, согласно которой доля частных инвесторов в объёме торгов облигациями составляет 27%, в то время как оборот на рынке акций сейчас почти на 75% делают «физики»!

❗️А теперь давайте сравним динамику индекса Мосбиржи с динамикой индекса RGBI, и мы увидим, что главный финансовый бенчмарк российского фондового рынка сейчас существенно отстаёт от динамики индекса российских гособлигаций:

Авто-репост. Читать в блоге >>>

Любопытно, что ОФЗ неплохо покупают даже с текущей средней доходностью в районе 9%. Но ведь если вспомнить про налог 13% то получается уж не 9, а примерно 7,8%

Пока что даже по вкладам проценты повыше, и налог по вкладу по крайней мере на этот год отсутствует. Так почему выбирают ОФЗ с реальной доходностью 7,8%?

Владимир Волков, потому что процентная ставка существует.

Дмитрий Zы, И что? Она пока что заметно выше реальной доходности ОФЗ. Возможно, если рассматривать вложение на несколько лет под 7,8%… но это надо очень верить в то, что инфляция вскоре уйдет на уровень 5% и ниже.

Или я чего-то не понимаю?

Владимир Волков, не понимаете.

Если честно, то расписывать не хочется. В интернете и на Ютубе можно найти про ОФЗ информацию.

Но я вас услышал — вам не нравится доходность: торгуйте корпоративные бумаги, у них доходность выше.

Дмитрий Zы, К чему было умничать, и писать 3 строчки о том, что вам лень писать?)) Хотя можно было в 3 строчки уместить краткое но емкое объяснение. Но я вас услышал, вам лень.

Любопытно, что ОФЗ неплохо покупают даже с текущей средней доходностью в районе 9%. Но ведь если вспомнить про налог 13% то получается уж не 9, а примерно 7,8%

Пока что даже по вкладам проценты повыше, и налог по вкладу по крайней мере на этот год отсутствует. Так почему выбирают ОФЗ с реальной доходностью 7,8%?

Владимир Волков, потому что процентная ставка существует.

Дмитрий Zы, И что? Она пока что заметно выше реальной доходности ОФЗ. Возможно, если рассматривать вложение на несколько лет под 7,8%… но это надо очень верить в то, что инфляция вскоре уйдет на уровень 5% и ниже.

Или я чего-то не понимаю?

Владимир Волков, 9% минус налог, это как же надо не дружить с головой, чтобы это покупать

Александр,

Брал офз с 15% доходность(жаль мало штук) когда всем давали депозиты под 20%

Уже +45% за пару месяцев

Так же 9% офз рынок оценивает достойней чем вклады которые через год будут давать 4%

Melorka, зачем писать что было, если есть люди, которые держат под 4%, ну пусть, я найду куда применить деньги, всё что ниже 12-15% не ко мне

Любопытно, что ОФЗ неплохо покупают даже с текущей средней доходностью в районе 9%. Но ведь если вспомнить про налог 13% то получается уж не 9, а примерно 7,8%

Пока что даже по вкладам проценты повыше, и налог по вкладу по крайней мере на этот год отсутствует. Так почему выбирают ОФЗ с реальной доходностью 7,8%?

Владимир Волков, Зависит от цены. Если вы купили сейчас то да… шляпа. А если как вот чел ниже то можете фиксануть и на вклад.

Любопытно, что ОФЗ неплохо покупают даже с текущей средней доходностью в районе 9%. Но ведь если вспомнить про налог 13% то получается уж не 9, а примерно 7,8%

Пока что даже по вкладам проценты повыше, и налог по вкладу по крайней мере на этот год отсутствует. Так почему выбирают ОФЗ с реальной доходностью 7,8%?

Владимир Волков, потому что процентная ставка существует.

Дмитрий Zы, И что? Она пока что заметно выше реальной доходности ОФЗ. Возможно, если рассматривать вложение на несколько лет под 7,8%… но это надо очень верить в то, что инфляция вскоре уйдет на уровень 5% и ниже.

Или я чего-то не понимаю?

Владимир Волков, 9% минус налог, это как же надо не дружить с головой, чтобы это покупать

Александр,

Брал офз с 15% доходность(жаль мало штук) когда всем давали депозиты под 20%

Уже +45% за пару месяцев

Так же 9% офз рынок оценивает достойней чем вклады которые через год будут давать 4%

Любопытно, что ОФЗ неплохо покупают даже с текущей средней доходностью в районе 9%. Но ведь если вспомнить про налог 13% то получается уж не 9, а примерно 7,8%

Пока что даже по вкладам проценты повыше, и налог по вкладу по крайней мере на этот год отсутствует. Так почему выбирают ОФЗ с реальной доходностью 7,8%?

Владимир Волков, потому что процентная ставка существует.

Дмитрий Zы, И что? Она пока что заметно выше реальной доходности ОФЗ. Возможно, если рассматривать вложение на несколько лет под 7,8%… но это надо очень верить в то, что инфляция вскоре уйдет на уровень 5% и ниже.

Или я чего-то не понимаю?

Владимир Волков, 9% минус налог, это как же надо не дружить с головой, чтобы это покупать

Любопытно, что ОФЗ неплохо покупают даже с текущей средней доходностью в районе 9%. Но ведь если вспомнить про налог 13% то получается уж не 9, а примерно 7,8%

Пока что даже по вкладам проценты повыше, и налог по вкладу по крайней мере на этот год отсутствует. Так почему выбирают ОФЗ с реальной доходностью 7,8%?

Владимир Волков, потому что процентная ставка существует.

Дмитрий Zы, И что? Она пока что заметно выше реальной доходности ОФЗ. Возможно, если рассматривать вложение на несколько лет под 7,8%… но это надо очень верить в то, что инфляция вскоре уйдет на уровень 5% и ниже.

Или я чего-то не понимаю? Любопытно, что ОФЗ неплохо покупают даже с текущей средней доходностью в районе 9%. Но ведь если вспомнить про налог 13% то получается уж не 9, а примерно 7,8%

Любопытно, что ОФЗ неплохо покупают даже с текущей средней доходностью в районе 9%. Но ведь если вспомнить про налог 13% то получается уж не 9, а примерно 7,8%

Пока что даже по вкладам проценты повыше, и налог по вкладу по крайней мере на этот год отсутствует. Так почему выбирают ОФЗ с реальной доходностью 7,8%? Казначейство США планирует расширить запрет на новые инвестиции в Россию, включив в него существующие облигации

Казначейство США планирует расширить запрет на новые инвестиции в Россию, включив в него существующие облигации

МИНФИН США НАМЕРЕН РАСШИРИТЬ ЗАПРЕТ НА НОВЫЕ ИНВЕСТИЦИИ В РОССИЮ, ВКЛЮЧИВ В НЕГО ОБЛИГАЦИИ НА ВТОРИЧКЕ

МИНФИН США ВВЕДЕТ ЗАПРЕТ НА ПОКУПКУ РОССИЙСКИХ ДОЛГОВЫХ ОБЯЗАТЕЛЬСТВ

Таким образом, нерезиденты на смогут покупать или продавать российский долг.

www.wsj.com/articles/treasury-moves-to-block-u-s-investors-from-buying-russian-debt-11654609570

Авто-репост. Читать в блоге >>>

Интерес к ОФЗ может вырасти на фоне падения ставок по депозитам — Ведомости

Интерес к ОФЗ может вырасти на фоне падения ставок по депозитам — ВедомостиБанк России 26 мая на внеочередном заседании снизил ключевую ставку на 3 п. п. до 11% годовых и дал недвусмысленный сигнал о возможности снижения ставки на следующем заседании. В условиях снижения ключевой ставки эксперты советуют присмотреться к среднесрочным и длинным бумагам.

Инвесторам стоит присмотреться к ОФЗ, особенно если они позитивно смотрят на российскую экономику и обслуживание российского долга

Интерес к ОФЗ может вырасти на фоне падения ставок по депозитам — Ведомости (vedomosti.ru)

Авто-репост. Читать в блоге >>> Индекс ОФЗ (RGBI) продолжает рост.

Индекс ОФЗ (RGBI) продолжает рост.#BONDS#RGBI

ЦБ РФ продолжает цикл снижения процентной ставки, что оказывает давление на доходность ОФЗ. Сегодня состоялось внеочередное собрание на котором объявили о снижение ключевой ставки. Индекс реагирует ростом, но также отражает прогноз игроков относительно будущей политики ЦБ и прайсит это: значение индекса растет практически на 1,5%.

Ровно месяц мы наблюдали крайне слабую динамику индекса ОФЗ. Сегодня же, RGBI полностью перекрыл все падение от февраля 22 года. Рынок закрыт от нерезидентов и те, кто купили на мартовском падении, явно не хотя продавать хорошую доходность.

Продаж нет, так еще и политика ЦБ по снижения ставки также оказывает поддержку на индекс, толкая цену вверх (инвесторы покупают, т.к даже такую доходность упускать не хочется).

Авто-репост. Читать в блоге >>>

📈RGBI растёт на 1.3%, ЦБ понизил ставку до 11%

📈RGBI растёт на 1.3%, ЦБ понизил ставку до 11%

📈RGBI +1.3% Совет директоров Банка России принял решение снизить ключевую ставку с 27 мая 2022 года на 300 б.п., до 11,00% годовых. Последние недельные данные указывают на значительное замедление текущих темпов роста цен. Ослаблению инфляционного давления способствуют динамика обменного курса рубля наряду с заметным снижением инфляционных ожиданий населения и бизнеса. Годовая инфляция в апреле достигла 17,8%, однако, по оценке на 20 мая, замедлилась до 17,5%, снижаясь быстрее апрельского прогноза Банка России.

Авто-репост. Читать в блоге >>> ЦБ РФ снизил ставку на 3%, до 11% на внеочередном заседании

ЦБ РФ снизил ставку на 3%, до 11% на внеочередном заседанииБанк России принял решение о снижении ключевой ставки на 3%, до 11%. Оно пройдет 26 мая, сообщается на сайте регулятора.

Следующее плановое заседание Банка России по ключевой ставке состоится 10 июня.

На прошлом заседании регулятора в апреле было принято решение о снижении ключевой ставки на 300 базисных пунктов – до 14% годовых.

Тогда в ЦБ подчеркнули, что внешние условия для экономики РФ остаются сложными и значительно ограничивают экономическую деятельность. В то же время риски для финансовой стабильности страны перестали нарастать, что создало условия для снижения ключевой ставки.

В последнее время наблюдается замедление темпов роста цен за счет укрепления рубля. Важными факторами для дальнейшей динамики инфляции в Центробанке считают эффективность процессов импортозамещения, а также масштаб и скорость восстановления импорта готовых товаров, сырья и комплектующих.

www.cbr.ru/

Авто-репост. Читать в блоге >>>

Банк России в четверг на внеплановом заседании совета директоров может снизить ключевую ставку до 12% — Sber CIB

Банк России в четверг на внеплановом заседании совета директоров может снизить ключевую ставку до 12% — Sber CIB

Банк России в четверг на внеплановом заседании совета директоров может снизить ключевую ставку до 12%, а к июлю же ставка опустится уже к 10%, считает старший стратег по долговому рынку Sber CIB Investment Research Игорь Рапохин

Авто-репост. Читать в блоге >>> Минфин США на этой неделе ужесточит санкции в отношении России, после которых может наступить дефолт — Bloomberg

Минфин США на этой неделе ужесточит санкции в отношении России, после которых может наступить дефолт — Bloomberg

Как сообщают источники издания, Минфин США не будет продлевать специальную лицензию, дающую возможность России платить по долгам.

Тем не менее эксперты полагают, что запрет США на проведение платежей оставит открытой лазейку для выплаты долга европейским кредиторам. На них приходится около 25% российских евробондов.

www.bloomberg.com/news/articles/2022-05-23/us-treasury-set-to-close-bond-loophole-in-crunch-week-for-russia

Авто-репост. Читать в блоге >>>

📈 Что происходило с рынком ОФЗ в пятницу?

📈 Что происходило с рынком ОФЗ в пятницу?

• Доходности коротких ОФЗ сократились на 5-10бп, а середина и дальний конец кривой преимущественно сместились на 3-8п выше.

• Почти вся кривая располагается в диапазоне 10,2-10,4%.

• Спред 2-10 лет прибавил 7бп до -8бп.

• Торговля прошла на низких объемах: дневной оборот составил 3,2 млрд руб., обновив минимум за четыре месяца. В сегменте ОФЗ-ПД торговля была равномерно распределена между короткими и длинными бумагами, среднесрочными выпусками практически не торговали.

💡Прогноз стратегов по ОФЗ и тезисы об ОФЗ-ИН

💡Макростратегия по ОФЗ и тезисы об ОФЗ-ИН

#fi @pro_bonds

@xtxixty

Пишет

t.me/xtxixty/1453

ЦБ РФ сам реагирует на рыночную доходность, хоть и считает, что он её регулирует

Рибонуклеаза, ЦБ сам её и создаёт, эту самую «рыночную» доходность:)) В текущей ситуации, разумеется.

Нерешительный гений, Как же он создаёт, если ставку снизил, а дох-ти ОФЗ выросли) ЦБэшная ставка это хвост который виляет собакой

Рибонуклеаза, Приветствую! Так снижение ставки, ОФЗ отыграли уже задолго до решения по ставке:)) Поэтому, по факту, доходность на чуть-чуть выросла, может и ещё вырастет. Так как доходность у них сейчас 10 с небольшим, а ставка 14. И всё таки это собака, которая виляет хвостом:)) В ныненешней ситуации, подчеркну.

Нерешительный гений, Сегодня доходность также растет… Это не отыгрыш ставки, а рыночный фактор

Рибонуклеаза, Так я выше об этом писал, что доходность может и ещё вырасти… Так что это нормально!

ЦБ РФ сам реагирует на рыночную доходность, хоть и считает, что он её регулирует

Рибонуклеаза, ЦБ сам её и создаёт, эту самую «рыночную» доходность:)) В текущей ситуации, разумеется.

Нерешительный гений, Как же он создаёт, если ставку снизил, а дох-ти ОФЗ выросли) ЦБэшная ставка это хвост который виляет собакой

Рибонуклеаза, Так снижение ставки, ОФЗ отыграли уже задолго до решения по ставке:)) Поэтому, по факту, доходность на чуть-чуть выросла, может и ещё вырастет. Так как доходность у них сейчас 10 с небольшим, а ставка 14. И всё таки это собака, которая виляет хвостом:)) В ныненешней ситуации, подчеркну.

ЦБ РФ сам реагирует на рыночную доходность, хоть и считает, что он её регулирует

Рибонуклеаза, ЦБ сам её и создаёт, эту самую «рыночную» доходность:)) В текущей ситуации, разумеется.

📈RGBI не отреагировал на снижение ставки до 14%

📈RGBI +0.14% Банк России снизил ставку сразу на 300 б.п. до 14%, но индекс государственных облигаций не отреагировал. Дело в том, что государственные облигации уже торгуются с доходностью в 10% и снижение ставки до 14% на них никак повлиять не может.

Авто-репост. Читать в блоге >>>

Роман Ранний, Куда уже реагировать:) Доходность, уже ниже плинтуса была, задолго до снижения ставки до 14% 📈RGBI не отреагировал на снижение ставки до 14%

📈RGBI не отреагировал на снижение ставки до 14%

📈RGBI +0.14% Банк России снизил ставку сразу на 300 б.п. до 14%, но индекс государственных облигаций не отреагировал. Дело в том, что государственные облигации уже торгуются с доходностью в 10% и снижение ставки до 14% на них никак повлиять не может.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций