Облигации ИЭК Холдинг | IEK Group

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ИЭКХолд1Р1 | 34.6% | 0.0 | 2 000 | 0.00 | 99.95 | 31.66 | 31.32 | 2025-12-23 | |

| ИЭКХолд1Р4 | 18.2% | 1.8 | 3 000 | 1.51 | 98.8 | 0 | 11.08 | 2025-12-31 | |

| ИЭКХолд1Р3 | 17.7% | 0.7 | 2 000 | 0.66 | 104.93 | 19.52 | 6.51 | 2026-01-11 |

-

2. Содержание сообщения

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 19.12.2025.

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 19.12.2025.

2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента:

1. О предоставлении согласия на сделки

2.4. В случае если повестка дня заседания совета директоров (наблюдательного совета) эмитента содержит вопросы, связанные с осуществлением прав по определенным ценным бумагам эмитента, должны быть указаны идентификационные признаки ценных бумаг: не применимо. 🔔IEK GROUP принимает участие в конференции Эксперт РА «Будущее облигационного рынка»

🔔IEK GROUP принимает участие в конференции Эксперт РА «Будущее облигационного рынка»

Ведущие эксперты финансового рынка соберутся сегодня, 23 октября, на конференции Эксперт РА «Будущее облигационного рынка», чтобы обсудить пути перезапуска рынка IPO в рамках профильной сессии. В числе участников — первый заместитель генерального директора IEK GROUP Михаил Горбачев

В фокусе дискуссии – анализ паузы на рынке IPO в 2025 году и поиск решений для его оживления. Участники сессии оценят, какие факторы могут заинтересовать инвесторов в текущих условиях и какие задачи компании-эмитенты планируют решить с помощью публичных размещений.

Спикеры дадут ответы на острые вопросы, волнующие инвестиционное сообщество:

❓Что в эмитенте может вдохновить инвесторов сегодня, и зачем компании выходят на IPO в непростой период?

❓Насколько рынок ждет появления новых отраслей на бирже и каков их потенциал в текущей конъюнктуре?

❓Каковы приоритеты в повышении качества IPO для регуляторов и самих компаний? Насколько остро стоит проблема прозрачности и достоверности прогнозов?

❓Каково ожидаемое решение ЦБ по ключевой ставке, и при каких условиях она сможет стать катализатором для перезапуска рынка IPO? Или дело не только в стоимости денег?

Авто-репост. Читать в блоге >>> Подборка ЛУЧШИХ СВЕЖИХ облигаций за октябрь 2025. Часть 1

Подборка ЛУЧШИХ СВЕЖИХ облигаций за октябрь 2025. Часть 1Один или два раза в месяц я анализирую все основные новые выпуски, которые разместились в последнее время, выбираю из них наиболее интересные и публикую их в отдельной регулярной подборке.

🔥В октябре перед заседанием ЦБ размещений опять набралось много, и все достойные внимания не влезли бы в один пост. Поэтому первую часть публикую сегодня, а вторая выйдет уже в начале ноября.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

⚠️ВАЖНО! В этой рубрике я НЕ оцениваю текущую привлекательность облигаций с точки зрения их доходности «в моменте», как делаю в других подборках. Я лишь выбираю наиболее качественные (на свой вкус) выпуски, опираясь на их БАЗОВЫЕ параметры.

📊Заодно в таких подборках даю ISIN выпуска, актуализирую информацию об объеме размещения, дате погашения и, главное, об итоговой ставке — ведь зачастую финальный купон уменьшается по сравнению с изначальным ориентиром.

🎯А если возникнет желание более глубоко погрузиться в бизнес эмитента и подробности выпуска, можно кликнуть на название и перейти на детальный обзор. По-моему, очень удобно.

Авто-репост. Читать в блоге >>> Новый выпуск облигаций "ИЭК Холдинг" (RU000A10CZ43)

Новый выпуск облигаций "ИЭК Холдинг" (RU000A10CZ43)🔶 АО «ИЭК Холдинг»

(для квалифицированных инвесторов)

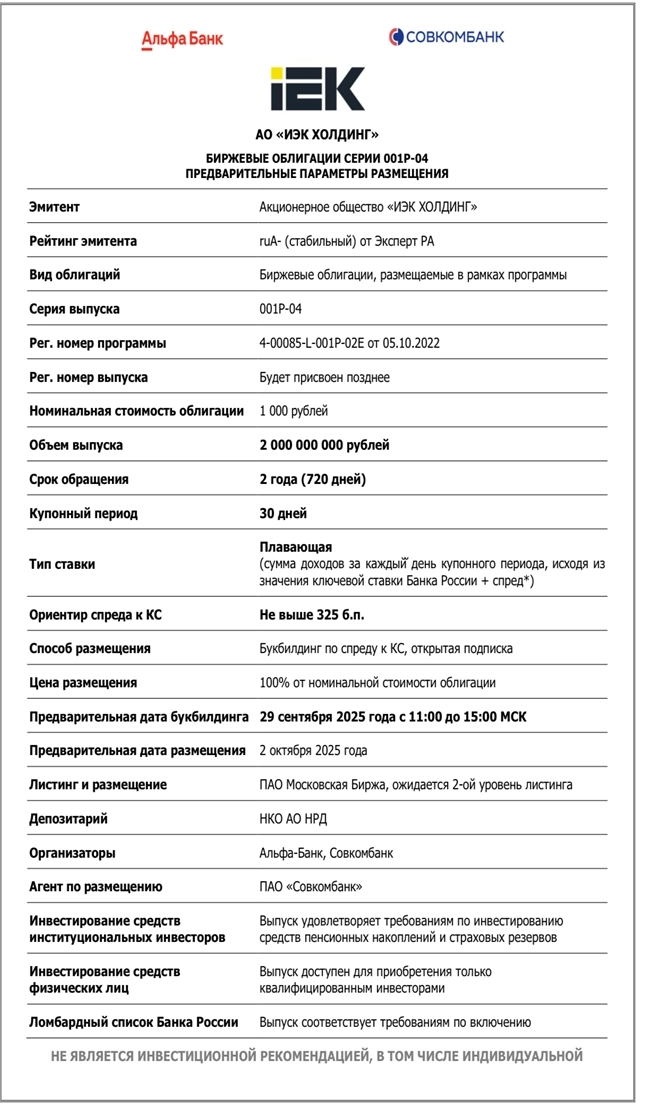

▫️ Облигации: ИЭК Холдинг-001Р-04

▫️ ISIN: RU000A10CZ43

▫️ Объем эмиссии: 3 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 19,75%

[формула: КС ЦБ + 2,75%]

▫️ Амортизация: нет

▫️ Дата размещения: 02.10.2025

▫️ Дата погашения: 22.09.2027

▫️ ⏳Ближайшая оферта: -Об эмитенте: «ИЭК Холдинг» осуществляет производство и поставки электротехнического и светотехнического оборудования, продукции для телекоммуникаций, оборудования промышленной автоматизации.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Авто-репост. Читать в блоге >>> 🔔IEK GROUP объявляет о закрытии книги заявок на облигации серии 001Р-04!

🔔IEK GROUP объявляет о закрытии книги заявок на облигации серии 001Р-04!

💵Размер выпуска составил 3 млрд рублей, что превысило первоначально запланированную сумму (2 млрд рублей). Выпуск предусматривает плавающую купонную ставку с ежемесячными выплатами — по итогам букбилдинга финальный спред к ключевой ставке Банка России установили на уровне 275 б.п. Доля розничных инвесторов составила 17%! 💪Техническое размещение выпуска запланировано на 2 октября 2025 года. Организаторами выступили Альфа-Банк и Совкомбанк, агентом по размещению — Совкомбанк.

💡Михаил Горбачев, первый заместитель генерального директора IEK GROUP:

«Уверенный спрос со стороны розничных инвесторов на облигации, доступные только для квалифицированных участников рынка, а также итоговые условия размещения свидетельствуют о восприятии IEK GROUP как надежного эмитента. Считаем, что наш инструмент обеспечивает инвесторам привлекательную рыночную доходность при оптимальной для компании цене привлечения средств.

Мы благодарим инвесторов за оказанное доверие. Мы продолжим придерживаться эффективной финансовой стратегии и проактивного подхода к управлению долгом, сохраняя прозрачность для инвестиционного сообщества и укрепляя отношения с нашими стейкхолдерами, что особенно важно в текущей рыночной конъюнктуре».

Авто-репост. Читать в блоге >>> Купоны до 20,25%! Свежие облигации ИЭК Холдинг 001Р-04 [флоатер]. Влетаем?

Купоны до 20,25%! Свежие облигации ИЭК Холдинг 001Р-04 [флоатер]. Влетаем?Псс, кто-нибудь хочет «плавающих» электро-купонов с привязкой к ключевой ставке? У нас тут любопытный середнячковый флоатер. Ребята из IEK GROUP возвращаются на биржу с новым выпуском облигаций, правда доступен он будет «не только лишь всем». Сбор заявок — 29 сентября.

Делаю обзор с особым пристрастием: у меня самого в портфеле есть «котлетка» бумаг дебютного выпуска IEK. Заодно помониторим отчетность.

![Купоны до 20,25%! Свежие облигации ИЭК Холдинг 001Р-04 [флоатер]. Влетаем? Купоны до 20,25%! Свежие облигации ИЭК Холдинг 001Р-04 [флоатер]. Влетаем?](/uploads/2025/images/21/79/60/2025/09/28/ce0975.webp)

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Самолет, Система, Патриот, Полипласт, Агроэко, Миррико, Атомэнергопром, Металлоинвест, Башкирия, РУСАЛ, НоваБев, Норникель, Кокс, ГТЛК.

Чтобы не пропустить другие обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⚡А теперь — полетели смотреть на новый выпуск ИЭК!

Авто-репост. Читать в блоге >>> 💡Агентство «Эксперт РА» присвоило новому выпуску облигаций компании ожидаемый кредитный рейтинг ruA-(EXP)

💡Агентство «Эксперт РА» присвоило новому выпуску облигаций компании ожидаемый кредитный рейтинг ruA-(EXP)Ожидаемый рейтинг получили облигации серии 001P-04, размещение которых запланировано на 2 октября 2025 года. Текущий рейтинг эмитента (ruA-, стабильный) отражает уверенность агентства в способности IEK GROUP выполнять свои финансовые обязательства.

❗️Напомним ключевые параметры выпуска:

-Объем выпуска: 2 млрд рублей

-Срок обращения: 2 года

-Ставка купона: плавающая, ориентир: КС + не более 3,25 п.п.

-Для квалифицированных инвесторов

💸Облигации серии 001P-04 – это инструмент с регулярным доходом (купон выплачивается каждые 30 дней) и высоким уровнем надежности для инвесторов.

Подробнее о наших облигациях можно узнать на странице для инвесторов.

Авто-репост. Читать в блоге >>> Новый выпуск облигаци от эмитента с хорошей историей и «стабильным» рейтингом? Разбираем облигиции ИЭК Холдинг

Новый выпуск облигаци от эмитента с хорошей историей и «стабильным» рейтингом? Разбираем облигиции ИЭК ХолдингНа фоне снижения ключевой ставки интерес к корпоративным облигациям остается высоким, и инвесторы внимательно присматриваются к новым предложениям. Ситуация на рынке складывается так, что даже умеренно надежные эмитенты могут предложить доходность на уровне выше 18-20% годовых, что выглядит привлекательно в сравнении с депозитами и ОФЗ.

В этом контексте новый выпуск ИЭК Холдинг выделяется как инструмент с предсказуемой структурой: двухлетний срок обращения, ежемесячные купоны и привязка к ключевой ставке. Разберем надвигающийся выпуск в деталях:

Параметры выпуска:

• Объем — 2 млрд рублей.

• Срок обращения — 2 года.

• Купон — ключевая ставка ЦБ + спред (ориентир по спреду до 325 б.п.).

• Купонный период — 30 дней.

• Рейтинг эмитента — ruA- «Стабильный» (Эксперт РА).

• Дата сбора книги — 29 сентября 2025 г.

• Размещение — 2 октября 2025 г.

• Выплата купонов — ежемесячно.

• Статус квала — присутствует.

Авто-репост. Читать в блоге >>> 💡IEK GROUP объявляет о старте сбора заявок на приобретение облигаций серии 001Р-04 объемом 2 млрд рублей

💡IEK GROUP объявляет о старте сбора заявок на приобретение облигаций серии 001Р-04 объемом 2 млрд рублей

Выпуск предусматривает плавающую купонную ставку c привязкой к ключевой ставке Банка России, размер спреда к ключевой ставке будет определен по результатам букбилдинга. Купонный период облигаций составит 30 дней, срок обращения выпуска — 2 года.

Организаторами размещения выступают Совкомбанк и Альфа-Банк. Агентом по размещению выступает Совкомбанк. Цена размещения составит 100% от номинальной стоимости, что соответствует 1 000 рублей на одну облигацию.

☝️Сбор заявок по выпуску облигаций запланирован на 29 сентября, техническое размещение облигаций — на 2 октября 2025 года. Основной целью привлечения финансирования является оптимизация структуры заемного капитала.

☝️Михаил Горбачев, первый заместитель генерального директора IEK GROUP:

«Размещение нового выпуска облигаций — это логичный шаг в рамках нашей стратегии по диверсификации источников финансирования, формированию более сбалансированной структуры долга, а также снижению эффективной ставки по кредитному портфелю.

Авто-репост. Читать в блоге >>> «Иэк Холдинг» 29 сентября проведет сбор заявок на облигации объемом 2 млрд.₽

«Иэк Холдинг» 29 сентября проведет сбор заявок на облигации объемом 2 млрд.₽

ООО «ИЭК ХОЛДИНГ» работающая под коммерческим обозначением IEK, осуществляет производство и поставки электротехнического и светотехнического оборудования, продукции для телекоммуникаций, а также оборудования промышленной автоматизации.

Сбор заявок 29 сентября

11:00-15:00

размещение 2 октября

- Наименование: ИЭКХолд-001P-04

- Рейтинг: А- (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+325 б.п. (ежемесячный)

- Срок обращения: 2 года

- Объем: 2 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: : Альфа-Банк и Совкомбанк

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>> IEK Group — рост выручки на 19% и переориентация в поставщика комплексных решений

IEK Group — рост выручки на 19% и переориентация в поставщика комплексных решенийIEK Group отчитались за 1 полугодие 2025: выручка +19%, чистая прибыль +28%.

IEK Group занимается производством и поставкой электротехнического и светотехнического оборудования, продукции для телекоммуникаций, а также оборудования промышленной автоматизации (ONI)

Динамику основных финансовых показателей отобразили в таблице:

Факторы роста выручки в основном связаны со сдвигом основных направлений стратегии компании в более устойчивую модель с акцентом на высокомаржинальных сегментах и премиальной продукции, экспансии линейки в новые сегменты, в том числе за счет недавних M&A сделок: IIoT (Industrial Internet of Things), цифровые решения.

Видим сохранение позитивной динамики в операционной марже: скорректированная EBITDA за 1П 2025 составила 2,8 млрд руб. (+42% к 1П 2024). В совокупности с ростом выручки на 19% и большим эффектом от налоговой корректировки по ассоциированным компаниям видим рост ЧП на 28% относительно уровня прошлого года, что увеличило маржинальность по ЧП на 1,5%.

Авто-репост. Читать в блоге >>> Отчётность ⭐ИЭК Холдинг⭐ за 2025-2

Отчётность ⭐ИЭК Холдинг⭐ за 2025-2Отчётность эмитента

Контора ИЭК Холдинг опубликовала свою отчётность за II квартал 2025 года.

Контора ИЭК Холдинг опубликовала свою отчётность за II квартал 2025 года.

Авто-репост. Читать в блоге >>> 💡IEK GROUP на Ярмарке эмитентов АВО!

💡IEK GROUP на Ярмарке эмитентов АВО!

В минувшую субботу мы приняли участие в Ярмарке эмитентов – одном из важнейших событий весны для частных инвесторов, организованном Ассоциацией владельцев облигаций. IEK GROUP представлял финансовый директор Михаил Горбачев, который в рамках презентации рассказал об итогах 2024 года, а также о том, как наша стратегия обеспечивает непрерывный и быстрый рост бизнеса – ведь с 2009 года компания выросла более чем в 12 раз.

🚀По итогам 2024 года выручка компании по МСФО составила 51,4 млрд рублей (+15% г/г) — рост более чем в 2 раза опередил динамику всего рынка электрооборудования (642 млрд руб. в 2024 году против 610 млрд годом ранее). Чистая прибыль компании увеличилась на 12% и достигла 3,2 млрд рублей. Существенный вклад в рост обеспечили инновационные продукты и развитие линейки оборудования премиального сегмента.

Авто-репост. Читать в блоге >>> 💡 IEK GROUP: рост быстрее рынка и расширение производств

💡 IEK GROUP: рост быстрее рынка и расширение производств

Пока внимание инвесторов рассеяно на “мелкую бурю” отчетов биржевых флагманов, громкие заявления делает тот, чье IPO еще только на горизонте — IEK GROUP. Давайте знакомиться 💁♀️

🔷️ Практика — рост с опережением.

К сектору, который IEK GROUP называет «целевым», отраслевые аналитики относят электротехническое, светотехническое, телекоммуникационное оборудование и автоматизацию. Их общий рост за год — 6%.

Выручка же IEK GROUP за 2024 год — 51,4 млрд руб., темп +15%. Для российского B2B это действительно хороший показатель, так как нечасто можно увидеть, что компании из реального сектора растут вдвое быстрее своего рынка.

Но что за этим глянцем❓️ Есть два объяснения: ставка на расширение «премиального» сегмента (45,6% выручки — уже продукты среднего и высокого уровня), и последовательное формирование продуктового портфеля «шире и глубже импортозамещения».

🔷️ Капиталовложения и масштабные инвестиции.

IEK GROUP не из тех, кто бережёт старое или заливает кризисы сокращением инвестиций. 2024 год — это расширение и модернизация производственных площадок (Балабаново, Казань), расширение логистики (Екатеринбург, Ростов-на-Дону), увеличена доля локализации и расширен портфель технологичных продуктов.

Авто-репост. Читать в блоге >>> Подборка ЛУЧШИХ СВЕЖИХ облигаций за март 2025. Часть 2

Подборка ЛУЧШИХ СВЕЖИХ облигаций за март 2025. Часть 2В начале каждого месяца я анализирую все основные новые выпуски, которые разместились в прошлом месяце, выбираю из них наиболее интересные и публикую их в отдельной регулярной подборке.

🔥Но в марте эмитенты так спешили успеть занять денег до заседания ЦБ, что выпусков набралось ну очень много, и все достойные внимания не влезли в один пост. Поэтому первую часть я опубликовал в середине марта, а вторую публикую сегодня.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

⚠️ВАЖНО! В этой рубрике я НЕ оцениваю текущую привлекательность облигаций с точки зрения их доходности «в моменте», как делаю в других подборках. Я лишь выбираю наиболее качественные (на свой вкус) выпуски, опираясь на их БАЗОВЫЕ параметры.

📊Заодно в таких подборках даю ISIN выпуска, актуализирую информацию об объеме размещения, дате погашения и, главное, об итоговой ставке — ведь зачастую финальный купон уменьшается по сравнению с изначальным ориентиром.

Авто-репост. Читать в блоге >>> Стоит ли давать ИЭК Холдингу

Стоит ли давать ИЭК ХолдингуАО «ИЭК Холдинг» — это российская компания, которая занимается производством и продажей электротехнического оборудования. Компания известна под брэндом Iek Group. Компания была основана в 2003 году и с тех пор стала одним из ведущих производителей электротехники в России. Продукция Iek Group включает в себя широкий спектр электротехнических изделий: от выключателей и розеток до светильников и систем автоматизации. Компания имеет собственные производственные мощности.

Так контора говорит сама о себе, а вот что на самом деле...

Финансовое состояние

АО «ИЭК Холдинг» — рискованное, незначительно закредитованное, частично ликвидное, малоэффективное предприятие. Выручка на 01.07.2024 года составила 22 104.4 млн, чистая прибыль 1 267.6 млн рублей.

На 1 рубль собственного капитала приходится 1.54 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 65%. Общая задолженность компании состоит из 5 243.3 млн рублей долгосрочных обязательств и 19 953.3 млн текущих.

Авто-репост. Читать в блоге >>> Как растет рынок электротехники в РФ и какой сектор будет фаворитом?

Как растет рынок электротехники в РФ и какой сектор будет фаворитом?

Сегодня наткнулся наинтересный отчет от B1 про рынок, о котором у нас как-то не особо принято говорить. Все обсуждают IT, банки, металлургов, а между тем есть один немаленький и быстрорастущий сегмент — рынок электротехники и автоматизации. Тот самый «старый добрый хард», без которого не работает ни одна стройка, завод или дата-центр. И несмотря на всю тишину в инфополе, объемы тут совсем не шуточные.Какие итоги года у рынка электротехники?

По итогам 2024 года объем рынка достиг 642 млрд рублей. По оценкам, к 2030 году рынок вырастет почти вдвое — до 1,16 трлн рублей. CAGR составляет порядка 10%. Но интереснее другое: сегменты промышленной автоматизации ителекоммуникационного оборудования будут расти еще быстрее — на 17% и 13% ежегодно. А это уже темпы роста в духе самых перспективных ниш.Почему идет активный прирост по сравнению с остальным рынком?

Все, что связано с обновлением инфраструктуры, строительством жилья, развитием коммерческой недвижимости и промышленности. Добавим сюда цифровизацию и импортозамещение — и получаем комплексную картину спроса на оборудование, системы управления, кабельно-проводниковую продукцию, умные решения и телеком-инфраструктуру. Особенно в условиях стремления к технологической независимости.

Авто-репост. Читать в блоге >>> 🏆IEK GROUP – снова в лидерах!

🏆IEK GROUP – снова в лидерах!

Консалтинговая компания Б1 опубликовала обзор рынка решений промышленной автоматизации, электротехнического, светотехнического и телекоммуникационного оборудования, в котором IEK GROUP признана одной из крупнейших в отрасли.

☝️Рынок электротехники стабильно растет с 2020 г.: в 2024 г. его объем составил 642 млрд руб., а к 2030может достичь 1,16 трлн руб., по прогнозам экспертов. Позитивно влиять на рынок будут сразу несколько факторов – продолжающееся импортозамещение, развитие строительной отрасли и сегмента электронной коммерции, общий рост экономики России к 2030 году, а также развитие и цифровизация промышленности и инфраструктуры. Эти тенденции формируют потребность предприятий в модернизации оборудования и оптимизации экономических показателей. Наиболее высокие темпы роста продолжат демонстрировать сегменты решений для промышленной автоматизации и телекоммуникационного оборудования.

☝️Эксперты Б1 отмечают, что российские заказчики ждут от производителей электротехники как высокого уровня технологичности, так и глубокого понимания их задач. Это подтверждает и недавнее исследование IEK GROUP, согласно которому более половины опрошенных руководителей компаний ждут внедрения инноваций и новых продуктов, а также улучшения качества сервисного обслуживания от производителей электротехники.

Авто-репост. Читать в блоге >>> Решили проблему с doss ?

Решили проблему с doss ?

IEK GROUP сообщает о том, что 19 марта внутренними службами информационной безопасности были отражены атаки на серверы компании.

В данный момент цифровые системы, включая

клиентские сервисы на сайте, недоступны.

Сетевое взаимодействие с внешними ресурсами было прекращено сразу же после получения уведомлений об атаке, поэтому клиентские сервисы не пострадали, доступ клиентам на бизнес-платформу будет восстановлен без потери данных. Клиенты и партнеры компании были незамедлительно проинформированы о ситуации.

В настоящий момент ИТ-службы IEK GROUP работают над устранением последствий инцидента. Ведется работа по восстановлению доступа к сервисам.

IEK GROUP остается на связи с клиентами и партнерами и держит ситуацию под контролем.

Информация из группы вк выложено 7 дней назад. Облигации нового выпуска растут в цене!

Облигации нового выпуска растут в цене!17 марта мы разместили облигации нового выпуска, и первые дни торгов показывают, что бумага пользуется спросом на вторичном рынке: спустя три дня после даты размещения ее цена достигла 102%.

💛Интерес к облигациям компании оправдан: компания демонстрирует высокую маржинальность и низкую долговую нагрузку, использует инструменты хеджирования дебиторской задолженности (страхование и факторинг без регресса). Кроме того, несколько лет назад компания перешла на систему налогового мониторинга, что позволяет ей контролировать налоговые риски.

☝️Высокая операционная эффективность IEK GORUP, сбалансированная финансовая политика, а также системный подход к управлению рисками – важные факторы для инвесторов. Облигации компании – надежный инструмент, который позволяет зафиксировать привлекательную доходность на длительный срок.

Авто-репост. Читать в блоге >>> 🎥Покупка 2 новых облигаций / Инвестиционный марафон 89

🎥Покупка 2 новых облигаций / Инвестиционный марафон 89Сегодня разберем два новых выпуска облигаций. Первый – ВДО Михайловского молочного завода, второй – компанию с более высоким кредитным рейтингом и более известную в инвестиционных кругах ИЭК Холдинг.

⚠Не является инвестиционной рекомендацией.

rutube.ru/video/cfd870781229e41aa2e451bca38d7693/

youtu.be/fE4gFAeNJHQ

Авто-репост. Читать в блоге >>> Новый выпуск облигаций "ИЭК Холдинг" (RU000A10B3T6)

Новый выпуск облигаций "ИЭК Холдинг" (RU000A10B3T6)🔶 АО «ИЭК Холдинг»

▫️ Облигации: ИЭК Холдинг-001Р-03

▫️ ISIN: RU000A10B3T6

▫️ Объем эмиссии: 2 млрд ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 1,5 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 23,75%

▫️ Амортизация: нет

▫️ Дата размещения: 17.03.2025

▫️ Дата погашения: 08.09.2026

▫️ ⏳Ближайшая оферта: -Об эмитенте: «ИЭК Холдинг» осуществляет производство и поставки электротехнического и светотехнического оборудования, продукции для телекоммуникаций, оборудования промышленной автоматизации.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Авто-репост. Читать в блоге >>> IEK GROUP успешно завершила сбор книги заявок в рамках нового выпуска облигаций

IEK GROUP успешно завершила сбор книги заявок в рамках нового выпуска облигацийIEK GROUP (АО «ИЭК ХОЛДИНГ»), один из российских лидеров в производстве комплексных электротехнических решений и промышленной автоматизации, сообщает об окончании сбора книги заявок на облигационный выпуск серии 001P-03.

Ранее рейтинговое агентство «Эксперт РА» присвоило ожидаемый кредитный рейтинг облигациям данной серии на уровне ruA- (EXP).

Основные параметры выпуска:

- Объем: 2 млрд рублей

- Срок обращения: 1,5 года (дата погашения: 08.09.2026 года)

- Ставка купона: фиксированная в размере 23,75% годовых

- Выплата купона: ежемесячно

Техническое размещение облигаций (начало торгов) на Московской Бирже ожидается

17 марта 2025 года.Организаторами выпуска выступили «Совкомбанк» и «Альфа-Банк».

Компания планирует направить привлеченные средства прежде всего на оптимизацию структуры действующего кредитного портфеля, а также на общекорпоративные цели.

IEK GROUP в очередной раз отмечает повышенный спрос на долговые инструменты компании со стороны розничных инвесторов, на долю которых пришлось порядка 35% от общего объема размещения. По оценкам эмитента, доля розничных инвесторов в предыдущих облигационных выпусках составляла около 30%.

Авто-репост. Читать в блоге >>> IEK GROUP успешно завершила сбор книги заявок на облигации

IEK GROUP успешно завершила сбор книги заявок на облигации🔥Сбор книги заявок на облигационный выпуск серии 001P-03 IEK GROUP завершен!

Объем размещения составил 2 млрд рублей, ставка купона — фиксированная в размере 23,75% годовых с ежемесячными выплатами, срок обращения – 1,5 года.

💛Мы в очередной раз отмечаем активный интерес к долговым инструментам компании со стороны розничных инвесторов, на долю которых пришлось порядка 35% от общего объема нового размещения. Доля розничных инвесторов в предыдущих облигационных выпусках составляла около 30%.

«Завершение сбора книги заявок нашего третьего выпуска облигаций подчеркивает доверие инвесторов к нашей компании, — говорит Михаил Горбачев, финансовый директор IEK GROUP. — Мы находимся в постоянном диалоге с инвестиционным сообществом, поэтому стараемся предложить такую структуру и условия в рамках наших публичных долговых инструментов, которые будут привлекательны для наиболее широкого круга инвесторов. Это дает свой результат: книга заявок была переподписана более чем в 3 раза от изначально заявленного индикативного объема размещения, что позволило нам увеличить объем выпуска с 1 млрд рублей до 2 млрд рублей. Кроме того, помимо интереса крупных институциональных игроков, мы в очередной раз отмечаем большой объем спроса со стороны розничных инвесторов, который составил порядка 35%».

Авто-репост. Читать в блоге >>>

Интересно, зачем это им деньги потребовались?

witosp, Так было же интервью Тимофея Мартынова. Там прям сразу есть ответ на этот вопрос. Это рефинанс.

ИЭК Холдинг | IEK Group

IEK GROUP — российская электротехническая компания, производитель и поставщик электротехнического оборудования под брендом IEK, светотехнического оборудования IEK Lighting®, продукции для телекоммуникаций ITK® и оборудования промышленной автоматизации ONI®. С 2019 года в портфель брендов IEK GROUP входит торговая марка LEDEL, специализирующаяся на производстве профессиональных LED-светильников. В 2020 году в состав IEK GROUP вошла компания «МПС Софт» — разработчик программного обеспечения MasterSCADA®.

Компания предлагает широкий ассортимент оборудования для формирования комплексных решений в сфере строительства, ЖКХ, транспорта, инфраструктуры, промышленности, энергетики и телекоммуникаций.

Обладая современной научно-производственной базой, компания в первую очередь инвестирует в развитие производства на территории России и стремится максимально реализовать собственный производственный потенциал, способствуя развитию электротехнической отрасли в целом.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций