Копипаст

Копипаст | Евро устал от роли Калифа на час

- 16 июня 2015, 10:59

- |

Данные по розничным продажам в США, зафиксировавшие повышение индикатора на 1,2% по сравнению с апрельским уровнем, должны были оказать поддержку доллару, но какого-то сверхмощного прорыва не произошло. Вместе с другими неплохими макропоказателями первых весенних месяцев этот релиз позволил уменьшить негатив от ВВП 1-го квартала. Если первоначальная оценка засвидетельствовала снижение на 0,7%, то при пересмотре показатель оказался на полпроцента меньше, или 0,2%.

При этом экспертное сообщество, по данным Wall Street Journal, в большинстве своем ожидает смены монетарного курса Федрезерва в начале осени. С ними согласны и 55% игроков срочного рынка. Эти факторы также должны были сослужить хорошую службу доллару, но и они оказались недостаточными, чтобы сломить сопротивление евро.

Стойкость евро поистине удивительна. Ведь последние события, связанные с переговорами по Греции, явно не идут ему на пользу. Если страна все-таки объявит дефолт, несмотря на все заверения ее партнеров о том, что из состава еврозоны она не выйдет, надежность единой валюты попадет под сомнение. В чем же дело и почему основная пара не движется в том направлении, которое ей указывают и фундамент, и внешний фон? Полагаю, что дело в хедж-фондах, которые сбрасывают бумаги и выходят в кэш, чтобы пересидеть кульминацию «греческой трагедии» и дождаться конкретики со стороны американского регулятора. Процентное наполнение портфелей хедж-фондов наличной валютой удвоилось за последние пять лет и достигло 12%, а долговые бумаги, занимавшие раньше 62% в портфелях, теперь составляют лишь 18%.

Эта ситуация создает плотину в потоке капитала из Европы в США. При этом спред между реальным показателем свидетельствует о том, что евро серьезно перекуплен, так что скоро основная пара будет вынуждена сменить направление движения. Свою лепту в процесс внес и ЕЦБ, проводящий сверхмягкую монетарную политику. Когда он только собирался давать старт покупкам государственных долговых бумаг, институционалы подсуетились и прикупили себе некоторый объем бондов, чтобы после начала QE сбыть их тому же регулятору. И вот момент для этого настал.

Динамика доходности немецких облигаций,%

Источник: Trading Economics.

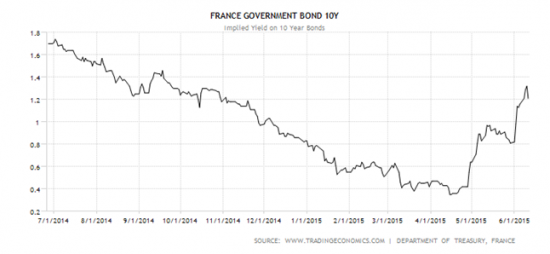

Динамика доходности французских облигаций

Источник: Trading Economics.

Запустить лавину распродаж способно заседание FOMC. Хедж-фонды не заставят себя долго упрашивать и вернутся к покупкам бондов, что придавит к полу доходность европейских долговых обязательств и вернут все на круги своя. В таких условиях инвесторам лучше всего придерживаться стратегии продаж EUR/USD на росте с первоначальным таргетом 1,08. Не стоит также забывать про наращивание доли ETF на акции Германии в портфеле.

http://investcafe.ru/blogs/22265/posts/57375

теги блога Антон Волков

- AUD

- Brent

- CAD

- Chevron

- CNPC

- DAX

- ETF

- EUR

- FOMC

- FTSE

- Nikkei

- NZD

- QE

- QE3

- S&P

- Shanghai Composite

- usd

- Wal-mart

- WTI

- X5 Retail Group

- Yahoo

- активы

- акции

- акционеры

- аналитика

- Арктика

- Банк Японии

- банки

- БКС

- брокеры

- валюта

- валютная пара

- ВВП

- Вебинар

- Видео

- Возрождение

- ВР

- газ

- Газпром

- депозиты

- дивиденды

- Дикси

- докапитализация

- долги

- доллар

- Доллар США

- евро

- еврозона

- Еврокомиссия

- ЕЦБ

- иена

- ИИС

- инвестиции

- ИТ

- Кипр

- Китай

- котировки

- ЛУКОЙЛ

- Луни

- Магнит

- макростатистика

- металлургия

- ММВБ

- ММК

- монетарная политика

- нефтегазовый сектор

- нефть

- НЛМК

- НОВАТЭК

- Норникель

- оборот

- отчет

- отчетность

- оффтоп

- показатели

- поставщики

- прогноз

- результаты

- рекомендации

- рецессия

- Роснефть

- рубль

- рынок

- Санкции

- Саудовская Аравия

- Северсталь

- Сланцевый газ

- СПГ

- ставка ЕЦБ

- Ставка ФРС

- США

- турецкий поток

- финансовые результаты

- финансы

- ФРС

- фунт

- ЦБ