Блог им. altora

Банк Санкт-Петербург предварительные итоги 2023 г. по РСБУ

- 30 января 2024, 11:44

- |

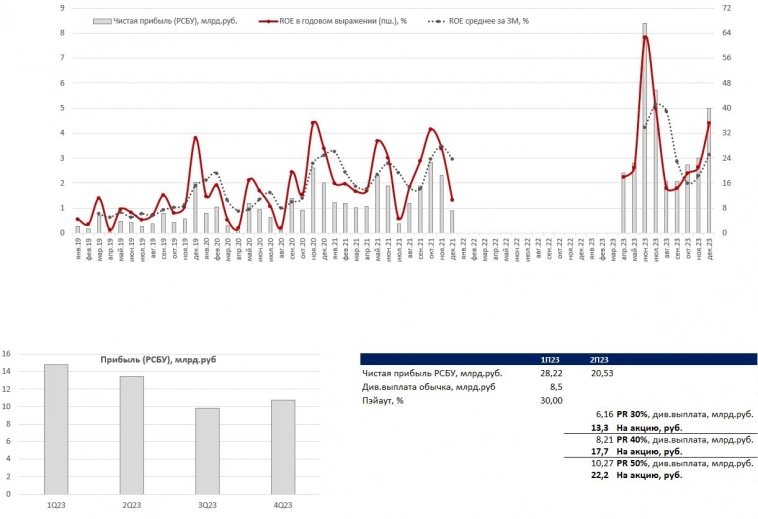

На прошлой неделе Банк Санкт-Петербург выпустил релиз, в котором подвёл предварительные итоги 2023 г. по РСБУ. Благодаря публикуемой ЦБ оборотной ведомости, была известна прибыль за 11М. Исходя из озвученной в релизе БСПБ информации о прибыли в 2023, можно сделать вывод о том, что в декабре она составила 5 млрд.рублей. Это соответствует 35% рентабельности капитала в годовом выражении (14% август-сентябрь, 16 % октябрь, 18% ноябрь).

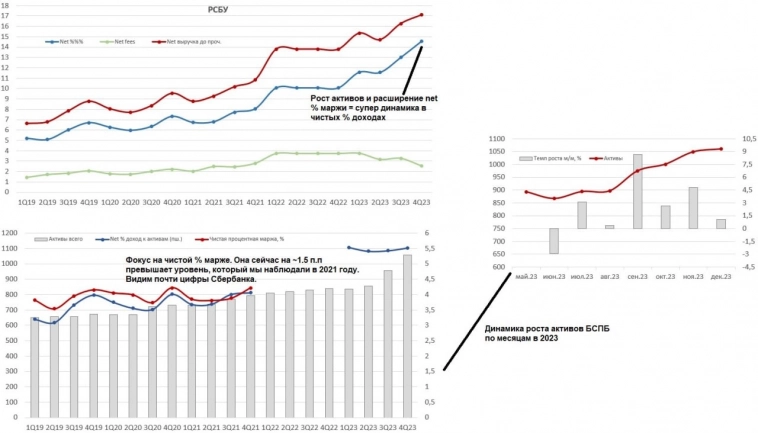

Очевидно, что серьёзный вклад в базу прибыли внесли вещи, которые не относятся к чистым процентам (до COR) и чистым комиссиям. Нужно подождать полноценный отчёт. Доля прочих доходов в структуре выручки (чистые %, чистые комиссии, чистые проч.) БСПБ в 2022-23 гг. существенно увеличилась относительно предыдущих лет. В 2019-21 гг. доля чистых прочих доходов в выручке составила 10 %. В 2022 – 42%, 2023 – 16%.Снижение доходов по статьям, не относящимся к чистым процентам и комиссиям, привело к тому, что в 2023 году общая выручка снизилась на 20 % г/г. Но позитивный момент заключается в том, что растущие чистые процентные доходы в значительной степени «демпфируют» ожидаемый провал в волатильных доходах. Как мы рассматривали недавно, Банк наконец-то перестал сидеть на капитале и начал активно наращивать активы. Только за 2П23 БСПБ нарастили активы на 22 %. Плюс имеет место расширение чистой процентной маржи. Она в 2023 году превышала на 1.5 п.п значение, которое наблюдалось в 2021 году. В моменте находится почти на уровне исторической процентной маржи Сбера. У БСПБ (3Q23) пассивы дешевле, чем у Сбера/ВТБ/Совкомбанка. Банк не коммуницирует с рынком так, как этого хотелось бы. По этой причине очень сложно сделать вывод относительно устойчивости NIM на уровне >5% в среднем по 2024 году.

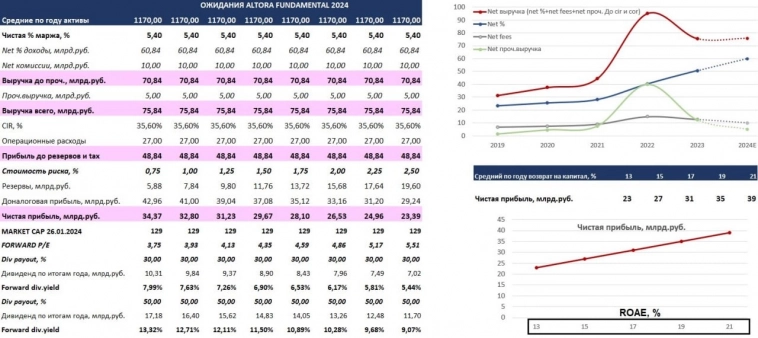

Банк находится в прекрасной форме. Высокая чистая процентная маржа и хорошее качество активов (по доле STAGE2/STAGE3 в гросс портфеле не хуже Сбера) это аргументы для позитивных ожиданий относительно рентабельности активов и капитала (но не 30+% ROE). Банк генерирует неплохой возврат на общие активы и может поддерживать ROE за счет увеличения левериджа. Сильная капитальная позиция позволяет наращивать портфель, опережая рынок. Менеджмент в стратегии развития до 2026 года ожидает рентабельность капитала на уровне 18+%. Такие цифры действительно возможны без волатильности в стоимости риска. Средняя по 2024 году рентабельность капитала на уровне 15 % будет соответствовать 27 млрд.прибыли, 17 % — 31 млрд.руб, 19% — 35 млрд.руб. (48.7 млрд. – 2023). Банк сейчас стоит 130 млрд.рублей. Относительно 30% пэйаута акции сейчас уже смотрятся дороговато. Для устойчивого 50% пэйаута нужна рентабельность капитала 20+%, если банк хочет расти на 10+% в год по активам и при этом поддерживать определённый уровень (12.5+) достаточности основного капитала. Нельзя исключать возможность повышенного пэйаута при распределении прибыли за 2П23, но я бы не поставил на устойчивость 50 % выплат. В августе на текущих уровнях я ликвидировал позицию, которая была крупнейшей (около 50%) в моём портфеле.

теги блога Александр Антонов

- CNYRUB

- ebitda

- globaltrans

- IPO

- IPO 2024

- SPO

- акции

- Банк Санкт-Петербург

- банки

- башнефть

- Башнефть-ап

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- дивиденды

- доллар

- доллар рубль

- Европлан

- Займер

- Инфографика

- комментарий

- лукойл

- ммк

- натуральный газ

- нлмк

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Портфель инвестора

- прогноз компании

- прогноз по акциям

- росбанк

- роснефть

- рубль

- санкции США

- сбербанк

- Северсталь

- Совкомбанк

- суборды ВТБ

- Сургут пр

- сургут преф

- Сургутнетегаз ап

- сургутнефтегаз

- Сургутнефтегаз прив

- США

- татнефть

- Татнефть преф

- тинькофф банк

- Транснефть

- Транснефть преф

- Удмуртнефть

- Украина

- форекс

- фундаментальный анализ

- ЦБ РФ