SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. JurijShabalov

Игра в недолгую: Bloomberg рекомендует держаться подальше от долгосрочных облигаций

- 10 января 2024, 15:31

- |

Правительства США, Великобритании и Евросоюза готовы залить рынок облигациями на огромную сумму. Согласно данным Bloomberg Intelligence речь идёт о бумагах на 2,1трлн долларов, что на 7% больше, чем в прошлом году, а привлечёнными средствами страны собираются покрывать дыры в бюджетах. Учитывая сложившуюся с займами ситуацию, эксперты не рекомендуют вкладываться в долгосрочные облигации.

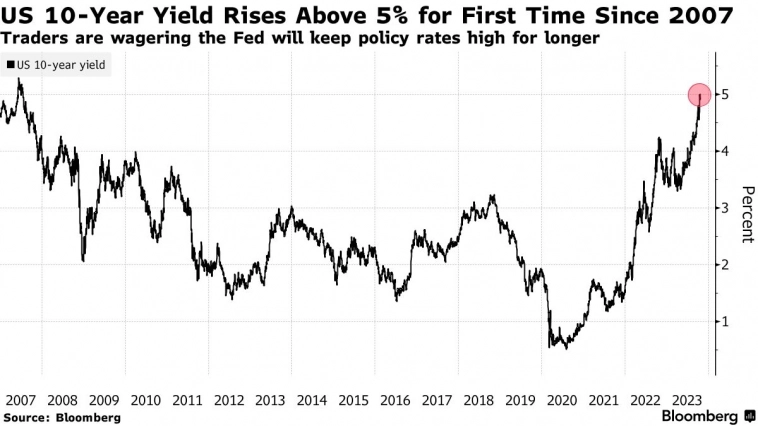

Bloomberg странным образом начинает менять тональность своих экономических материалов. Вот уже передовики мировой экономики и не совсем стронг. Авторы материала «Ралли на рынке облигаций не учитывает растущую долговую проблему в размере $2трлн» разу же настраивают читателей на лиричный лад, рассказывая о том, как страны Запада, «обремененные раздутыми дефицитами, которые когда—то были немыслимы, эти государства — наряду с Японией» собираются заполонить рынок облигациями с невиданной ранее скоростью. По подсчётам Bloomberg Intelligence они продадут новых облигаций на сумму 2,1трлн долларов для финансирования своих планов расходов на 2024 год, что на 7% больше, чем в прошлом году. А всё потому что большинство Центробанков не стремятся скупать бонды для поддержки экономического роста, вот и приходится идти к инвесторам по всему миру. Для этого придётся предложить более высокую доходность, как это делали в прошлом году, когда беспокойство по поводу растущего государственного долга усилилось из-за решения Fitch Ratings лишить США кредитного рейтинга AAA. Тогда впервые за 16 лет ставка по 10-летним казначейским облигациям превысила 5%.

Замедление инфляции подтолкнуло инвесторов к мысли о том, что скоро ЦБ опять снизят процентные ставки. Но существующая динамика спроса и предложения вряд ли остановит постоянную болтанку.

— Прямо сейчас рынок просто одержим циклом ставок ФРС, — говорит глава отдела глобальной стратегии по долгам и ставкам ING Financial Markets Падрайк Гарви. — Как только новизна этого исчезнет, мы начнем больше беспокоиться о дефиците.

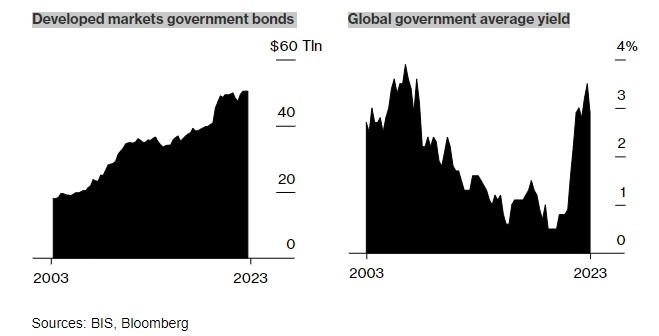

Международный валютный фонд подсчитал, что госдолг в развитых странах вырос более до 112% ВВП, в то время как в начале 2000-х он не превышал 75%. На увеличенный объём заимствований повлияли пандемия, финансирование здравоохранения и пенсий стареющему населению, а также отказ от ископаемого топлива. Растущие траты стимулируют увеличение заимствований, чтобы их привлечь приходится увеличивать доходность, в итоге долговая спираль устремляется вверх.

Рекордный долг становится еще большим бременем при более высокой доходности — государственные облигации на сумму более 50 триллионов долларов подчеркивают проблемы с предложением.

Глава отдела глобальных исследований с фиксированным доходом в HSBC Holdings Стивен Мейджор считает ошибочным предположение, что увеличив предложение чего-либо, можно снизить цену, потому что сторона спроса в уравнении неизвестна. Во времена рецессии, когда дефицит становится наиболее острым, спрос на безопасность государственного долга, как правило, возрастает, говорит Мейджор. По его мнению, если спрос на облигации не поспевает за увеличением предложения, правительства могут просто сократить продажи долгосрочных ценных бумаг и предложить больше краткосрочных долговых обязательств. Когда в минувшем ноябре министр финансов Джанет Йеллен замедлила рост продаж 10-летних и 30-летних облигаций и решила выпустить больше ГКО, чем ожидал рынок, это позволило успокоить инвесторов и заложить основу для восстановления рынка облигаций.

Аналитики JPMorgan Chase ожидают, что Казначейство будет использовать рынок ГКО для меньшей доли своего финансирования в 2024 году. Они оценивают чистый объем продаж ГКО в 675 миллионов долларов, что составляет примерно треть от прошлогоднего показателя.

— Казначейство показало нам, что они собираются попытаться быть прагматичными в отношении того, где и когда они будут выпускать облигации, — отметила бывший главный инвестиционный стратег Bridgewater Associates с 2020 по 2022 год и один из первых сторонников повышения доходности Ребекка Паттерсон. - Это обнадеживает с точки зрения маржи, но не меняет общей картины. Объем долговых обязательств, который нам необходимо выпустить для финансирования государственных расходов и покрытия дефицита, безусловно, является фактором, определяющим доходность облигаций.

Сейчас инвесторы сделать выбор в сторону тех или иных долговых обязательств. Пока что одной из крупных сделок на 2024 год является ставка на то, что долг США со сроком погашения 10 лет и более принесет меньше прибыли, чем краткосрочные ценные бумаги, поскольку облигации с более длительным сроком погашения более чувствительны к опасениям по поводу дефицита.

В целом рост бюджетных расходов стран Запада ведёт к замедлению глобального роста и повышению базовых процентных ставок. Европейский центральный банк повысил свою основную ставку выше 4%, чтобы обуздать всплеск инфляции, который был частично вызван программами стимулирования экономики, рухнувшей вниз из-за пандемии. Банк Англии и ФРС пошли дальше — до более чем 5%. С такими раскладами шансов на возвращение к эпохе нулевых ставок эксперты не видят. Так что быстро избавиться от долгов не получится, а счёт за проценты будет только расти. Во Франции министерство финансов борется с выплатами процентов, которые, по прогнозам, превысят оборонный бюджет страны в этом году и почти удвоятся к 2027 году. А правительство Австралии откладывает наличные деньги, чтобы выполнить свои растущие по спирали долговые обязательства, которые к середине 2026 года достигнут рекордного уровня.

Всемирный банк заявил в марте, что потенциальный глобальный экономический рост, определяемый как самые высокие долгосрочные темпы, при которых экономика может расти, не вызывая инфляции, снизится всего до 2,2% в год до 2030 года. Это самый низкий уровень за последние три десятилетия, поскольку инвестиции, торговля и производительность, три фактора, которые обычно стимулируют экономический рост, замедляются. “Это плохая макроэкономическая среда, — констатирует заместитель главы исследовательского подразделения BlackRock Алекс Бразье. - И это делает проблемой дефицит бюджета”. Так что своим клиентам он рекомендует держаться подальше от долгосрочных облигаций.

7.6К |

4 комментария

Ну раз советуют не брать, значит надо брать) При уменьшении ставки длинный хвост сильнее отрастает

- 10 января 2024, 16:25

только вот когда ставка понизится? возможно только в след году а может и позже

- 10 января 2024, 17:23

+2

Разваливаются потихоньку

- 10 января 2024, 17:33

Мем топ

- 10 января 2024, 22:14

Читайте на SMART-LAB:

Лента завершила 2025 год с выручкой более 1 трлн руб.

Публикация операционных результатов Ленты за четвертый квартал и весь 2025 год подтверждает, что компания входит в новый стратегический цикл в...

11:45

Долги «Самолета» и обвал биткоина: разбор активов, которые еще интересны

Критическое долговое положение «Самолета» заставляет посмотреть шире на риски остальных девелоперов — и на последствия для металлургов, чья...

11:04

теги блога Юрий Шабалов

- Balticconnector

- Bloomberg

- IPO

- IT-сектор

- Ozon

- telegram

- treasuries

- Whoosh

- Wildberries

- X5

- акции

- Алроса

- аэрофлот

- банки

- бытовая техника

- взрывы на газопроводе

- вклад

- вклады

- вклады в банк

- Владимир Путин

- ВТБ

- газ

- газ для европы

- газопровод

- Газпром

- госдолг США

- депозиты

- Европа

- ЕС

- заблокированные активы

- замороженные активы

- золото

- инвестидея

- инвестиции

- инвестор

- инфляция

- инфляция в России

- КАМАЗ

- кикшеринг

- кино

- Кино на выходные

- кино не о рынке

- кинотеатр

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- кредит

- криптовалюта

- Лукойл

- м.видео

- Магнит

- маркетплейс

- Маркетплейсы

- Минфин США

- МосБиржа

- мошенники

- мтс

- Нефть

- Новатэк

- облигации

- озон

- потолок цен на нефть

- Путин

- рецензия на книгу

- Ритейл

- Роснефть

- рубль

- русагро

- самолёты

- Санкт-Петербург

- санкции

- Санкции Евросоюза

- санкции ЕС

- санкции против России

- санкции США

- сбер

- сбербанк

- СВО

- Северный поток

- Северный поток-1

- Северный поток-2

- Совкомфлот

- СПГ

- Суджа

- супермаркет

- США

- танкерные перевозки

- танкеры

- теневой флот

- транзит газа через Украину

- трежерис США

- турецкий поток

- Украина

- Финуслуги

- форекс

- ЦБ РФ

- Центробанк РФ

- электросамокаты

- Яндекс

- Япония