SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Truevalue

В чем сберегают граждане России?

- 08 октября 2023, 20:06

- |

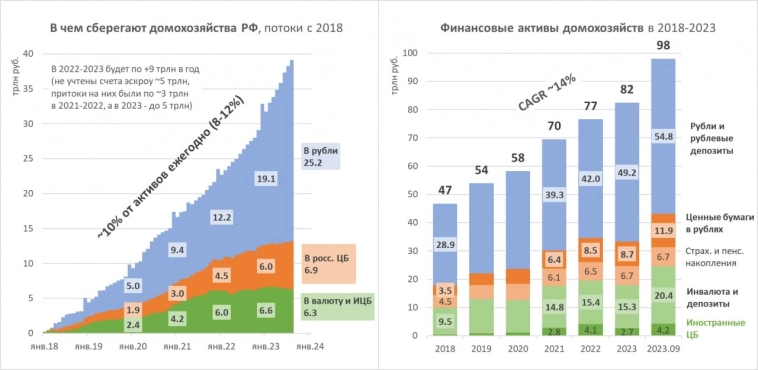

В чем сберегают граждане России? По данным Банка России домохозяйства в 2023 году продадут в чистоте валюту и иностранные активы (-0,3 трлн руб. даже с учетом прироста в замещающих облигациях +0,4 трлн). Если положить только инвалюту, то сокращение идет на -0,1 трлн в месяц уже полгода. А с июля добавилась короткая позиция на фьючерсах (-0,05 трлн).

В среднем домохозяйства демонстрируют сбережения на ~10% в год от их стоимости. В 2022-23 гг. по 9 млрд руб., в т.ч. 7 в рублях и до 1,5 в акциях и других российских ЦБ. В 2018-21 годах сэкономилось по ~6 млрд, из них чуть больше половины в рублях, остальное — инвалюта, акции и другие ценные бумаги. Так что потенциал восстановления вложений в Российском ЦБ сейчас достаточно высок.

Сами активыс учетом переоценки росли на 14% в год в 2018-2023 гг. Весь рост иностранных активов в 2023 году — переоценка на рекордные 7 трлн руб. Доля иностранных активов осталась на уровне 25% (25 из 98 трлн)

Допускаю, что ЦБ видит не все потоки. Возможно, не все переводы в рублях на иностранные счета и не все операции с наличной инвалютой.

Кто же тогда формирует весь отток капитала?

▶️К 2022 году отток сформировал примерно поровну граждан, российских компаний и нерезидентов. Все покупки иностранных и российских акций гражданами де-факто являются нерезидентами и продают российские активы.

▶️В 2022 году из России ушло ~$300 млрд, из них только 10 млрд можно будет отнести к операциям физлиц. Остальное — российские компании накапливали активы за рубежом, выкупали и погашали долги перед нерезидентами.

▶️В 2023 году погашение долга перед нерезидентами стало меньше, но видимо осталось накопление активов за рубежом и выкупы. В сумме выйдет >$100 млрд (5-6% ВВП)

Что делать с рублем?

👉🏻Искать коренные проблемы в эксплуатации компаний и экспортеров, в частности.

👉🏻Ограничить ОВП банки (они продолжают получать прибыль от падения курса).

👉🏻Решить вопрос о выкупе активов и дивидендов нерезидентов.

Что вместо мембран .

Государство должно раз и навсегда решить проблему выкупа активов у недружественных нерезидентов. Мы оставили компании собственную возможность заработать на этом. Правда, без решений правкомиссии все сделки ничтожны. Обходные пути, наверное, есть, если иметь валюту за рубежом. Из-за этой компании и о прибыльной валютной выручке за рубежом не выплачиваются дивиденды. Сейчас все это не в развитии общества из-за ослабления рубля.

Максим Орловский предложил хорошую идею выкупить все на ФНБ — на основе акций Сбера и Лукойла с [01:05:50]. Поддержка всех государственных компаний. — Выкупы сейчас должны проводиться во всем обществе.

Про дивиденды. Необходимо стимулировать компании возвращать прибыль акционерам в России. Сейчас многие компании не платят — кто-то из-за того, что всякая прибыль и валюта за рубежом, кто-то боится показать хорошее финансовое состояние и нарвется на повышение налогов от Минфина. А кто-то видит проблему в том, что часть средств поступит на заблокированные счета типа С, что осложнит их с нерезидентами или выкупе активов.

✅Есть решение. Минфин выпускает специальные долгосрочные ОФЗ без купонов и выплачивает им все выплаты в пользу недружественных нерезидентов. Средства от выкупов и дивидендов поступают в бюджет. ОФЗ сохраняются на счетах типа С, но могут быть погашены при определенных условиях досрочно. Чем дольше будет сохраняться блокировка активов, что, конечно, слабее, тем больше обесцениваются вложения нерезидентов.

Доверие у граждан в рублю высокого качества — важно его не потерять.

https://t.me/truevalue

8.2К |

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025...

16:13

теги блога Truevalue

- CNYRUB

- eurrub

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- бюджет РФ 2026

- Бюджетное правило

- ВВП России

- вклады

- внешняя торговля

- втб

- Газпром

- Госдолг России

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- доходы бюджета

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- КСУ

- М2

- м2 денежный агрегат

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- Московская Биржа

- НДПИ на газ

- НДС

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сальдо счета текущих операций

- Самолет

- сбербанк

- Сбережения

- СПб Биржа

- ставка ЦБ

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- трейдинг

- ФНБ

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика

- экономика России

- эмбарго

- Яндекс

Ни в одной крупной стране мира нет такого количества мелких собственников недвиги. РФ — уникальная территория.

Поэтому, основа капитала российских домохозяйств — это недвижимость, находящаяся в собственности этих домохозяйств.

Суммы там гораздо больше тех, что нарисованы на графиках.

аналитики, блин…

в 99г., покупка недвиги в нерезиновой цена была смешной.

отучился защитился и в 08г продал.

цена квадрата выросла с 300 до 5000$.

покупатели были из Мурманска рассчитались в ₽ по курсу, место девяткин пер и дом и квартира не захолустье!

по сегодня цена особо и не выросла за 15лет.