Блог им. AIT

Зачем трейдеру статистика? Критерий Келли и оптимальное плечо (Часть 2)

- 20 августа 2023, 21:08

- |

Первая часть статьи тут

Подбор оптимального кредитного плеча в трейдинге

Кредитное плечо является важным инструментом, который трейдеры используют для увеличения своих торговых возможностей. Однако, определение оптимального уровня кредитного плеча в трейдинге является сложной задачей, требующей внимательного и разумного подхода. В этой статье мы рассмотрим несколько ключевых факторов, которые следует учитывать при подборе оптимального уровня кредитного плеча.

Что такое кредитное плечо?Кредитное плечо (или левередж) представляет собой финансовый механизм, позволяющий трейдеру использовать заемные средства для увеличения своих сделок на рынке. Трейдер вносит только часть средств для открытия позиции, а остальная сумма заимствуется у брокера или другой финансовой организации. Кредитное плечо позволяет трейдеру контролировать больший объем активов, чем у него есть на счете. Однако, увеличение кредитного плеча также повышает уровень риска.

Важность выбора оптимального кредитного плечаВыбор оптимального уровня кредитного плеча является критическим аспектом трейдинга. Слишком низкий уровень кредитного плеча может ограничить вашу прибыль, не позволяя достичь желаемых результатов. С другой стороны, слишком высокий уровень кредитного плеча может привести к большим потерям и даже к разорению, особенно если рынок против ваших позиций.

Факторы, влияющие на подбор оптимального кредитного плечаУровень риска: Подбирая уровень кредитного плеча, необходимо продуманно оценить уровень риска, с которым готовы справиться. Различные типы финансовых инструментов имеют разный уровень волатильности и риска. Оцените свои знания в выбранной сфере трейдинга и установите предельные уровни риска, с которыми вы чувствуете себя комфортно.

Капитал и ликвидность: Величина вашего капитала и ликвидность на рынке также важные факторы. Убедитесь, что вы имеете достаточно средств, чтобы покрыть покупку соответствующих активов и способны внести дополнительные средства в случае необходимости.

Торговая стратегия: Ваша торговая стратегия должна полностью соответствовать выбранному кредитному плечу. Учитывайте стиль трейдинга, частоту сделок и время удержания позиций. Также стоит оценить, насколько предсказуемы результаты ваших стратегий и как они могут быть усилены с помощью кредитного плеча.

Уровень комфорта: Важно иметь ясное представление о своем уровне комфорта при использовании кредитного плеча. Не допускайте перегрузки слишком высоким уровнем риска, который может вызвать эмоциональное напряжение и объективное принятие решений. Будьте реалистичны и не превышайте свои пределы.

Обучение и опыт: Наличие знаний и опыта в трейдинге является необходимым условием для выбора оптимального кредитного плеча. Чтобы принять обоснованное решение, налаживайте собственное понимание финансовых рынков, изучайте различные подходы и учитесь на ошибках.

Выбор оптимального кредитного плеча является важным шагом при осуществлении успешной торговли на финансовых рынках. Уровень риска, наличие капитала, торговая стратегия, уровень комфорта, обучение и опыт — все эти факторы необходимо учесть при определении правильного кредитного плеча. Будьте внимательны и осознанно подходите к выбору, чтобы минимизировать риски и максимизировать возможные результаты.

Примерно такой водопад общей информации льется при запросе «Оптимальное кредитное плечо». Но на просторах сети удалось найти и ДЕЙСТВИТЕЛЬНО НЕЧТО ЦЕННОЕ:

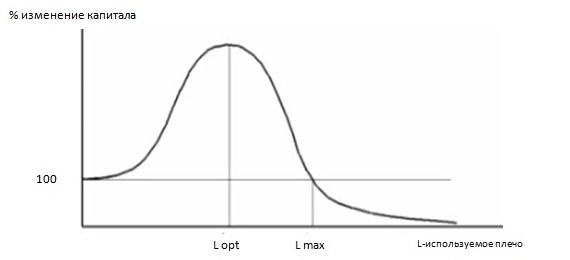

Биржевым новичкам часто кажется, что чем большее плечо они задействуют, тем большую прибыль смогут получить, но такое заключение неверно. Если у трейдера есть прибыльная торговая система и при этом он торгует без плеча, то, задействуя и последовательно увеличивая плечо, он увидит очень интересный эффект. Сначала используемое плечо будет увеличивать прибыль трейдера, причём это увеличение может быть ощутимым. И чем большее плечо трейдер будет использовать, тем большую прибыль будет получать. Так будет происходить до определённого момента. Значение плеча, с превышением которого перестает расти доход, называется оптимальным и обозначается как Lopt.

Исходя из названия данного параметра, можно сделать вывод, что плечо Lopt лучше всего подходит для торговой стратегии трейдера. Но что же будет, если трейдер продолжит увеличивать плечо дальше? При таком увеличении прибыль начнёт не увеличиваться, а снижаться при, казалось бы, верных действиях к её максимизации. И чем больше трейдер будет увеличивать плечо после оптимального значения, тем меньше прибыли будет приносить его торговая система. Мало того, при дальнейшем увеличении плеча прибыль от изначально доходной торговли сменится на убыток. То значение плеча, при котором его дальнейшее увеличение заставит систему приносить потери, называется максимальным плечом, Lmax. Получается, что плечо может абсолютно по-разному влиять на одну и ту же торговую систему, как увеличивая прибыль от торговли, так и снижая прибыльность торговой системы. Но возникает вопрос — почему это происходит, в чём заключается столь неоднозначное влияние плеча?

Дело в том, что любой торговый метод, помимо прибыльных сделок, предполагает и какое-то количество убыточных. Теперь представим, что трейдер входит в сделку без плеча на 10% своего депозита и получает 10% по сделке, что, в свою очередь, приносит плюс 1% от объёма депозита трейдера. Если бы трейдер торговал с первым плечом, то такая сделка принесла бы ему 2%, если с десятым — 10% и так далее, что кажется весьма заманчивым.

Но на эту ситуацию следует посмотреть и с другой стороны. Если трейдер торгует без плеча и входит на 10% депозита в сделку, но получает не прибыль, а убыток в размере, допустим, 5% от сделки, то есть 0,5% от размера капитала. Это кажется комфортным значением. Но если бы трейдер использовал плечо, его убыток возрастал бы кратно. Так, при задействовании первого плеча убыток составил бы 1%, что тоже находится в диапазоне приемлемых значений. Но если трейдер использовал бы двадцатое плечо, то убыток в 0,5% по сделке принес бы ему уже минус 10% от его капитала. А теперь представим, что трейдер совершил при использовании данного плеча серию из пяти убыточных сделок, то есть потерял 50% своего капитала.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча.

Рис. 1. Динамика изменения капитала при последовательном увеличении плеча Коэффициенты торговых систем

Рис. 1. Динамика изменения капитала при последовательном увеличении плеча Коэффициенты торговых системНеобходимо понимать, что плечо подбирается не под торговый актив, а под торговую систему. Она имеет коэффициенты, значения которых и подскажут, какое именно плечо оптимально при реализации данного торгового метода. Любая торговая система тестируется в определённый период времени, за который совершается какое-то количество сделок (не менее 30).

Обозначим полученное количество сделок как n. Каждая из этих n совершённых сделок принесла свой процентный (к значению исходного капитала) результат, в каких-то случаях положительный, в каких-то — отрицательный. Сумма этих результатов является доходностью системы за анализируемый период. Так, если было совершено пять сделок, из которых две принесли доход по 5%, ещё одна — 4%, а две другие — убыток 1% и 2%, общий результат показал бы прибыль 11%. Но помимо столь очевидных параметров системы есть и другие.

Целесообразно вычислить долю положительных и отрицательных сделок. В нашем случае было совершено три положительные (обозначим их n+) и две отрицательные (n-) сделки из пяти. То есть доля положительных сделок от их общего количества (её называют профит-вероятностью, или PV) составила 3/5, или 60%, а отрицательных (лосс-вероятность, или LV) соответственно 2/5, или 40%. Далее стоит вычислить общую положительную доходность системы (E+), суммируя положительные результаты сделок, увенчавшихся успехом. В нашем случае это 5+4+5, что равно 14%. Аналогичные действия стоит проделать и для отрицательных сделок (отрицательная доходность системы E-), чем получим −2+(−1), что равняется −3%.

Далее следует вычислить среднюю положительную доходность по сделке (TP), разделив общую положительную доходность E+ на количество сделок с положительным результатом n+. В нашем случае мы получим 14/3, т. е. 4,6% — это будет наше среднее ожидаемое значение от положительной сделки на статистически значимом временном периоде, или средний тейк-профит. Далее следует вычислить средний стоп-лосс (SL), разделив общую отрицательную доходность E- на количество отрицательных сделок n-. В нашем случае это 3/2, или 1,5%. Следующим шагом вычислим так называемый профит-фактор (PF), который будет равен отношению среднего тейк-профита (TP) к среднему стоп-лоссу (SL), то есть в нашем случае 4,6/1,5, что равно 3,1. Эта цифра показывает, что средняя положительная сделка приносит прибыли в 3,1 раза больше, чем одна убыточная.

Исходя из приведенных коэффициентов, можно сделать вывод, что для использования плеча торговая система трейдера должна иметь высокую профит-вероятность PV, высокий профит-фактор PF и низкий средний стоп-лосс SL.

Расчёт оптимального плечаLopt (оптимальное плечо для торговой системы) можно вычислить как разность профит-фактора PF системы и единицы, поделенную на профит-фактор PF и умноженную на профит-вероятность PV, поделенную на 2 и на среднее значение стоп-лосса SL по убыточным сделкам.

Формулу Lopt можно записать как:

Lopt=(PF-1)/PF*PV/2/SL,

где PF — профит-фактор, PV — профит-вероятность, SL — средний стоп-лосс.

Например, система из 1000 сделок дает на истории 400 прибыльных сделок, 600 убыточных (убыточных обычно больше даже в прибыльных системах). Если при этом профит-фактор равен 3, а SL — 0,1, получим PV, равное 600/1000 = 0,4. Lopt = (3-1)/3*0,4/2/0,1=1,3. То есть использование в системе плеча выше 1,3 не будет давать увеличения доходности.

Плечо содержит в себе не только потенциал, но и риск. Проявить потенциал помогает понимание своей торговой системы и её адаптация к рыночным условиям с целью повышения профит-фактора и профит-вероятности и одновременного снижения среднего стопа. Это, в свою очередь, позволит использовать и большее плечо.

© «Открытый журнал»

Здесь у нас есть формализованный подход к решению вопроса, что уже подкупает. Может быть у кого-то есть еще какие-то формализованные методики? Потому что по этой я даже авторов не нашел пока.

Долгосрочные секреты краткосрочной торговли. Ларри Вильямс.

Есть еще пара авторов, сходу не вспомню. Ну и самому вывести свою формулу не сложно.