SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Galandia

TECK: как сделать 2х за 2 года и 4х за 4 года

- 28 июля 2023, 22:58

- |

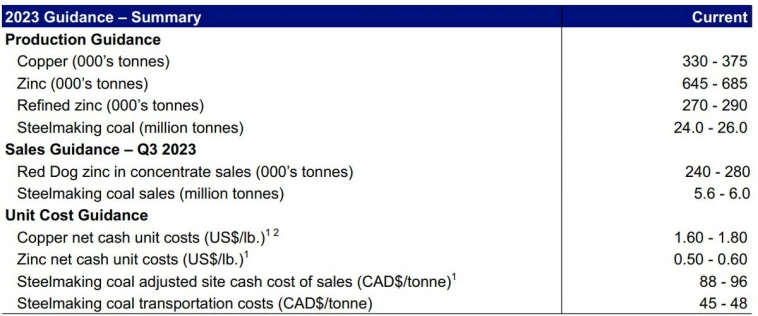

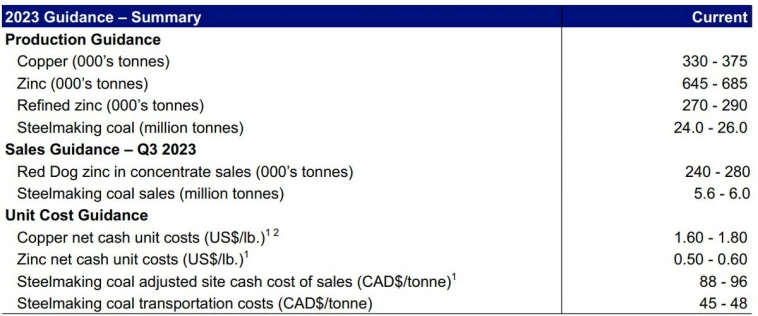

Teck Resources Limited (TECK, NYSE, есть на СПб) занимается разведкой, приобретением, разработкой и добычей природных ресурсов в Азии, Европе и Северной Америке. Компания работает в сегментах сталелитейного производства, угля, меди, цинка и энергетики. Основные продукты компании включают медь, цинк, мет.уголь и смешанный битум. Она также производит свинец, серебро и молибден и различные специальные и другие металлы, химикаты и удобрения. Кроме того, компания занимается разведкой золота. Teck Resources Limited была основана в 1913 году, ее штаб-квартира находится в Ванкувере, Канада.

Так чем примечательна эта компания?Эта компания производит медь.

Почему инвестиции в медь перспективны?

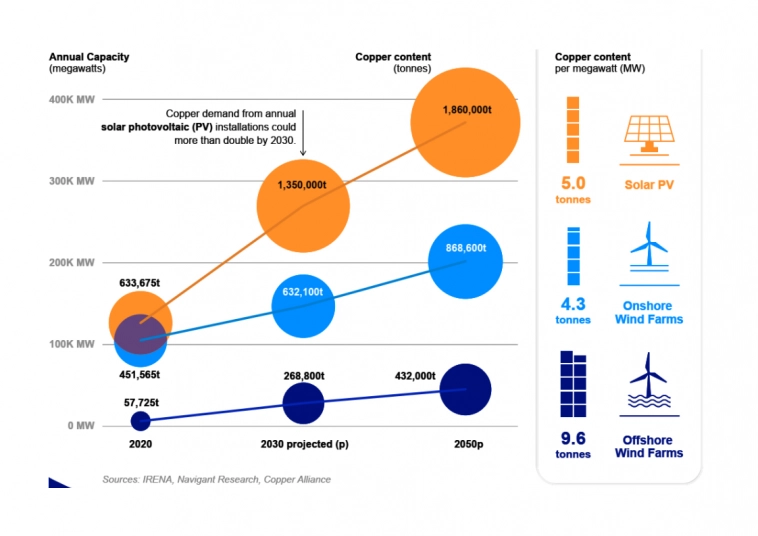

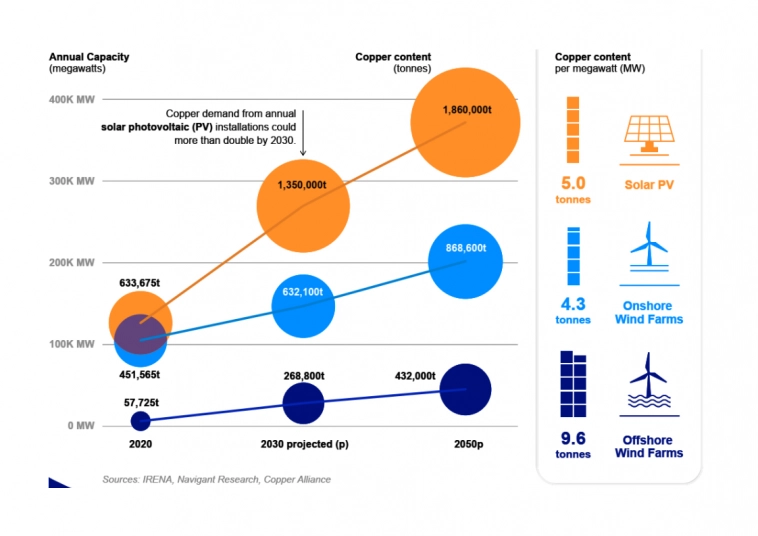

Медь используется в производстве возобновляемых источников энергии. С 2020 по 2030г потребление меди на производство солнечных панелей удвоится, на производство офшорных ветряков — вырастет в 4,7 раза, на производство обычных ветряков-в 1,5 раза

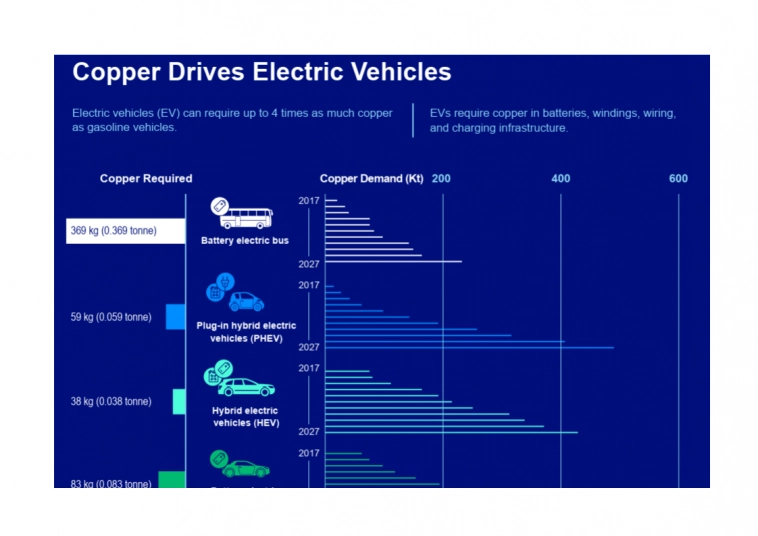

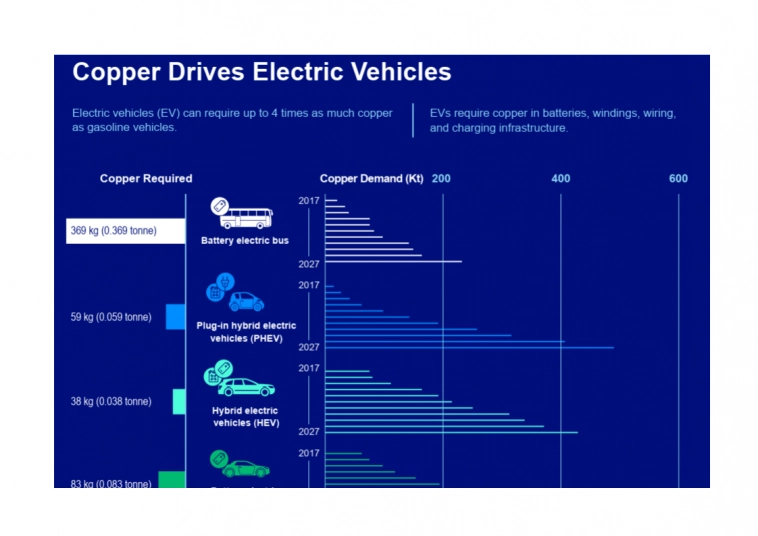

С ростом производства электромобилей и гибридов кратно вырастет потребление меди. так только на один электробус требуется порядка 370кг меди.При этом очень скоро предложение меди будет отставать от спрос.

А еще компания производит цинк, который также используется при производстве электромобилей и возобновляемых источников энергии.

Потребление цинка уже к 25г будет в 2,2р больше, чем в в 2020г., а через 10 лет — в 3,6 раза.Цинк имеет более широкое применение, и рост спроса по этим направлениям даже не берется в расчет.

Перспективы

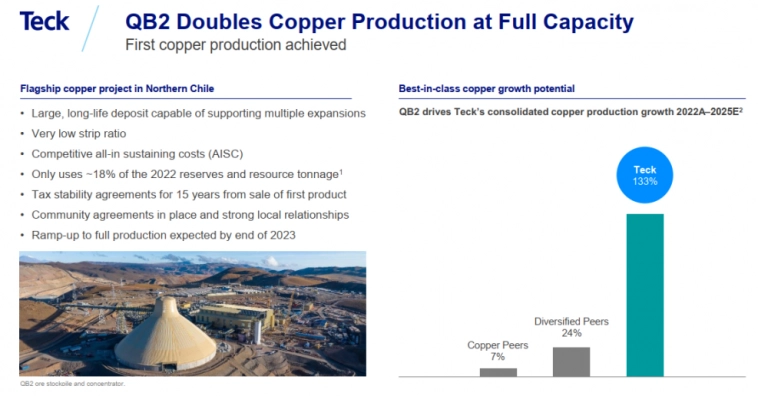

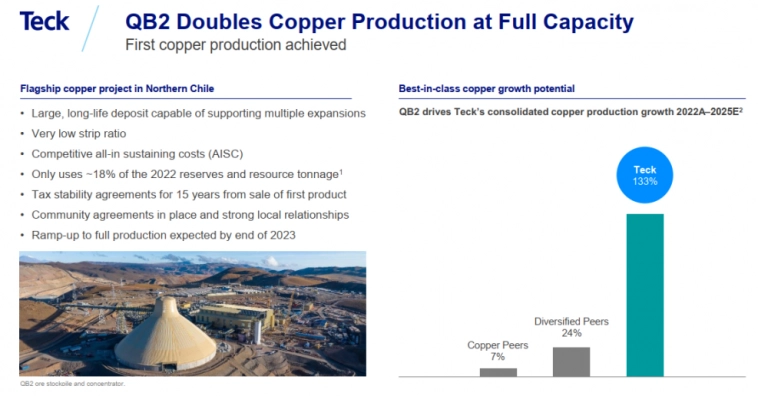

QB2, ее флагманский медный рудник в северной части Чили, наконец, начал добычу в этом году и позволит удвоить производство меди с 330 тыс. тонн в 2022 году до 625 тыс. тонн УЖЕ в 2025гг!!!

Teck Resources имеет существенное конкурентное преимущество в производстве меди благодаря большому портфелю проектов. Компания оценила перспективы по меди почти десять лет назад и рано начала свои инвестиции. Помимо недавно начатого QB2, в настоящее время в стадии разработки находится еще 5 проектов, 3 из которых, по оценкам, начнут производство в 2027 году, как показано на диаграмме ниже.

Эти проекты, когда все они будут запущены, еще увеличат годовой объем производства компании примерно на 590 тыс. тонн.

Так почему компания до сих пор в тени?

Для этого нужно посмотреть на результаты полугодия 2023г. Более 60% выручки и 78% валовой маржи компании дает угольный сегмент. Т.е. для большинства «прогрессивных» инвесторов Teck- это "грязный противный" угольщик, который чадит окружающую среду итд итп. Хотя уголь в данном случае самый чистый из всех видов угля, он идет в металлургическое производство.

Teck Resources также планирует выделить свой металлургический угольный сегмент в Elk Valley Resources, самостоятельного производителя угля. Он также может продан, т.к потенциальные покупатели, такие как Glencore, оценивают его сейчас в 8,2 миллиарда долларов (что может полностью обнулить размер долга Teck). В любом случае, успешное выделение должно значительно увеличить стоимость компании, поскольку она становится «чистым» производителем меди и цинка. Мультипликаторы для таких компаний, как правило, намного выше, чем для диверсифицированных компаний.

Компания сейчас стоит дешево в сравнении с аналогами (мультипликаторы как у угольной компании). А если это будет «чистое» медное производство? За примерами далеко ходить не надо: Southern Copper Corporation по мультипликатору P/E стоит в 3 р дороже, по EV/EBITDA- в 4р, по P/Bv- в 8 раз!!!

Бочка дегтя:

1. Цены на производимое сырье

Цены на цветные металлы продолжают торговаться выше средних исторических значений, но снизились с почти рекордных уровней. по сравнению с прошлым годом. Цены на медь во втором квартале в среднем составили 3,84 доллара США за фунт, или 11% ниже, а цены на цинк в среднем составляли 1,15 доллара США за фунт, или на 35% ниже, чем год назад. Реализованные цены на металлургический уголь во втором квартале остались выше среднего исторического уровня и составили 264 доллара США. на тонну, но более чем на 40% снизились с рекордных максимумов во втором квартале прошлого года.Корректировка цен с максимумов- это ожидаемое событие, деревья не растут до небес.

2. Китай не растет до небес

Цены на медь оставались выше долгосрочных исторических тенденций. Мировой спрос на медь был хорошо поддержан во втором квартале, при этом китайский импорт медных концентратов и катодов увеличился примерно на 1,7% по сравнению с аналогичным периодом 2022 года. Но импульс ослабевает. Его промышленное производство в мае выросло всего на 3,5% в годовом исчислении, что значительно ниже по сравнению с 5,6%, о которых сообщалось в апреле.Ослабление экономики Китая может повлиять на общий спрос на медь в ближайшей перспективе, поскольку в 2022 году на эту страну приходится около 55% потребления меди.

3.Призрак мировой рецессии и, соответственно, падения цен на все сырье, все еще витает в воздухе.

4. Ожидается временная потеря рентабельности и переоценка коэффициентовЕсли бизнес по добыче металлургического угля будет продан, то средняя маржинальность бизнеса упадет c 35,5% до 24,5%, как упадет и выручка, и EBITDA, и показатель чистой прибыли на акцию (EPS). Это может привести к временной переоценке стоимости компании вниз на фоне ухудшившихся коэффициентов.

5. Срыв сделки по угольному бизнесуЕсли сделка с Гленкор по угольному бизнесу не состоится ( а в составе акционеров Тeck есть акционер, который блокирует сделку), то цена вполне может уйти до уровня, который был до предложения Гленкор, т.е. до 32$/акцию.

Это будет прекрасный уровень для входа в акцию. Так что я, как миноритарий, тоже против сделки, т.к. хочу еще закупиться :-))

Вывод:

1) Компания может сделать 2х в производстве меди от уровня 2022г (ок. 330 тыс. тонн) уже через 2 года и потом еще добавить объем производства уровня 2022г через 2 года, и к этому времени спрос на медь значительно превысит предложение, что неизбежно повлияет на уровень цен.

McKinsey прогнозирует годовой дефицит производства до 6,5 млн метрических тонн к 2031 году, исходя из текущих прогнозов поставок.

2) После продажи угольного сегмента ожидается переоценка компании ближе к аналогам, производящим «чистую» медь, что предполагает переоценку в 2-3р по таким показателям как P/E, P/Bv, EV/EBITDA.

Ближайшая оценка по EV/EBITDA самого дешевого конкурента (чистого производителя меди) составляет 7х, что сейчас дает 50% апсайд к EV/EBITDA23. Сама компания оценивает свою будущую стоимость в 100$ акция (без учета мет угля) + ранее описанный апсайд за счет органического роста 10-30% каждый год.

Не является индивидуальной инвестиционной рекомендацией.

Больше идей и статей по инвестициям можно найти здесь: dzen.ru/profitable_investor

Так чем примечательна эта компания?Эта компания производит медь.

Почему инвестиции в медь перспективны?

Медь используется в производстве возобновляемых источников энергии. С 2020 по 2030г потребление меди на производство солнечных панелей удвоится, на производство офшорных ветряков — вырастет в 4,7 раза, на производство обычных ветряков-в 1,5 раза

С ростом производства электромобилей и гибридов кратно вырастет потребление меди. так только на один электробус требуется порядка 370кг меди.При этом очень скоро предложение меди будет отставать от спрос.

А еще компания производит цинк, который также используется при производстве электромобилей и возобновляемых источников энергии.

Потребление цинка уже к 25г будет в 2,2р больше, чем в в 2020г., а через 10 лет — в 3,6 раза.Цинк имеет более широкое применение, и рост спроса по этим направлениям даже не берется в расчет.

Перспективы

QB2, ее флагманский медный рудник в северной части Чили, наконец, начал добычу в этом году и позволит удвоить производство меди с 330 тыс. тонн в 2022 году до 625 тыс. тонн УЖЕ в 2025гг!!!

Teck Resources имеет существенное конкурентное преимущество в производстве меди благодаря большому портфелю проектов. Компания оценила перспективы по меди почти десять лет назад и рано начала свои инвестиции. Помимо недавно начатого QB2, в настоящее время в стадии разработки находится еще 5 проектов, 3 из которых, по оценкам, начнут производство в 2027 году, как показано на диаграмме ниже.

Эти проекты, когда все они будут запущены, еще увеличат годовой объем производства компании примерно на 590 тыс. тонн.

Так почему компания до сих пор в тени?

Для этого нужно посмотреть на результаты полугодия 2023г. Более 60% выручки и 78% валовой маржи компании дает угольный сегмент. Т.е. для большинства «прогрессивных» инвесторов Teck- это "грязный противный" угольщик, который чадит окружающую среду итд итп. Хотя уголь в данном случае самый чистый из всех видов угля, он идет в металлургическое производство.

Teck Resources также планирует выделить свой металлургический угольный сегмент в Elk Valley Resources, самостоятельного производителя угля. Он также может продан, т.к потенциальные покупатели, такие как Glencore, оценивают его сейчас в 8,2 миллиарда долларов (что может полностью обнулить размер долга Teck). В любом случае, успешное выделение должно значительно увеличить стоимость компании, поскольку она становится «чистым» производителем меди и цинка. Мультипликаторы для таких компаний, как правило, намного выше, чем для диверсифицированных компаний.

Компания сейчас стоит дешево в сравнении с аналогами (мультипликаторы как у угольной компании). А если это будет «чистое» медное производство? За примерами далеко ходить не надо: Southern Copper Corporation по мультипликатору P/E стоит в 3 р дороже, по EV/EBITDA- в 4р, по P/Bv- в 8 раз!!!

Бочка дегтя:

1. Цены на производимое сырье

Цены на цветные металлы продолжают торговаться выше средних исторических значений, но снизились с почти рекордных уровней. по сравнению с прошлым годом. Цены на медь во втором квартале в среднем составили 3,84 доллара США за фунт, или 11% ниже, а цены на цинк в среднем составляли 1,15 доллара США за фунт, или на 35% ниже, чем год назад. Реализованные цены на металлургический уголь во втором квартале остались выше среднего исторического уровня и составили 264 доллара США. на тонну, но более чем на 40% снизились с рекордных максимумов во втором квартале прошлого года.Корректировка цен с максимумов- это ожидаемое событие, деревья не растут до небес.

2. Китай не растет до небес

Цены на медь оставались выше долгосрочных исторических тенденций. Мировой спрос на медь был хорошо поддержан во втором квартале, при этом китайский импорт медных концентратов и катодов увеличился примерно на 1,7% по сравнению с аналогичным периодом 2022 года. Но импульс ослабевает. Его промышленное производство в мае выросло всего на 3,5% в годовом исчислении, что значительно ниже по сравнению с 5,6%, о которых сообщалось в апреле.Ослабление экономики Китая может повлиять на общий спрос на медь в ближайшей перспективе, поскольку в 2022 году на эту страну приходится около 55% потребления меди.

3.Призрак мировой рецессии и, соответственно, падения цен на все сырье, все еще витает в воздухе.

4. Ожидается временная потеря рентабельности и переоценка коэффициентовЕсли бизнес по добыче металлургического угля будет продан, то средняя маржинальность бизнеса упадет c 35,5% до 24,5%, как упадет и выручка, и EBITDA, и показатель чистой прибыли на акцию (EPS). Это может привести к временной переоценке стоимости компании вниз на фоне ухудшившихся коэффициентов.

5. Срыв сделки по угольному бизнесуЕсли сделка с Гленкор по угольному бизнесу не состоится ( а в составе акционеров Тeck есть акционер, который блокирует сделку), то цена вполне может уйти до уровня, который был до предложения Гленкор, т.е. до 32$/акцию.

Это будет прекрасный уровень для входа в акцию. Так что я, как миноритарий, тоже против сделки, т.к. хочу еще закупиться :-))

Вывод:

1) Компания может сделать 2х в производстве меди от уровня 2022г (ок. 330 тыс. тонн) уже через 2 года и потом еще добавить объем производства уровня 2022г через 2 года, и к этому времени спрос на медь значительно превысит предложение, что неизбежно повлияет на уровень цен.

McKinsey прогнозирует годовой дефицит производства до 6,5 млн метрических тонн к 2031 году, исходя из текущих прогнозов поставок.

2) После продажи угольного сегмента ожидается переоценка компании ближе к аналогам, производящим «чистую» медь, что предполагает переоценку в 2-3р по таким показателям как P/E, P/Bv, EV/EBITDA.

Ближайшая оценка по EV/EBITDA самого дешевого конкурента (чистого производителя меди) составляет 7х, что сейчас дает 50% апсайд к EV/EBITDA23. Сама компания оценивает свою будущую стоимость в 100$ акция (без учета мет угля) + ранее описанный апсайд за счет органического роста 10-30% каждый год.

Не является индивидуальной инвестиционной рекомендацией.

Больше идей и статей по инвестициям можно найти здесь: dzen.ru/profitable_investor

565

2 комментария

Бидов нет?))

- 29 июля 2023, 01:31

HareOFF, не совсем понял вопрос или шутку.

- 29 июля 2023, 22:29

Читайте на SMART-LAB:

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных...

15:34

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

теги блога Galandia

- 5G-сети

- AMT

- Berkshire Hathaway

- British American Tobacco

- BTI

- BYD

- CCI

- Devon Energy

- Ecopetrol S.A.

- energy transfer lp

- EOG

- FANG

- Marathon Petroleum Corporation

- mlp

- Oxydental petroleum

- petrobras

- PetroChina

- Ramaco Resources

- REIT

- reit дивиденды инвестиции

- S&P500

- tesla

- VALE

- vale s. a.

- Vale SA

- Value investment

- VEON

- W8BEN

- ZIM Integrated Shipping Services

- автопроизводители

- акции

- акции роста

- акции США

- апсайд

- баффет

- Бразилия

- брокеры

- венчурные инвестиции

- газ

- грех

- диверсификация портфеля

- Дивидендные акции

- дивидендные идеи

- дивиденды

- доходная стратегия

- доходные инвестиции

- железная руда

- инвестиционная идея

- индия

- иностранные акции

- каннабис

- Китай

- коммерческая недвижимость

- Крах

- литий

- литий-ионные батареи

- медь

- международная торговля

- мобильная связь

- налог на дивиденды

- налоги с дивидендов

- НДФЛ

- нефтгеазовый сектор

- Нефть

- отчёт

- прогноз по акциям

- редкоземельные металлы

- рынок США

- сланцевая нефть

- сланцевая нефть в США

- сланцевый газ

- сотовая связь

- сотовые операторы

- табачные компании

- телекоммуникационный сектор

- Тесла Моторс

- транспортные компании

- трейдинг

- трубопроводы

- тюрьма

- уголь

- угольные компании США

- Финам

- Фортум

- Цинк

- Частное инвестирование

- Чили

- электромобили

- Юнипро