SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EmeraldResearch

Мой портфель. Апрель 2023.

- 01 мая 2023, 11:48

- |

Инвестиционные операции

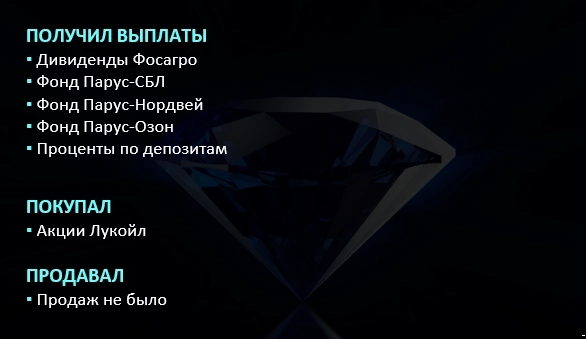

Продолжаю долгосрочное наращивание стратегии денежного потока. В апреле получил выплаты по фондам коммерческой недвижимости Парус, дивиденды Фосагро и проценты по депозитам. От фонда ПНК теперь возврат дивидендов будет только с закрытием фонда. Увы, альтернатив ПНК на рынке в настоящий момент нет, во что буду вкладывать деньги после окончательной ликвидации фонда пока не решил, буду принимать решение ближе к возврату денег, спешить некуда.

Разместил свободные средства в акции Лукойл, никакие активы не продавал. Так же на рынок вышел новый фонд Парус-Логистика. Если будет время, напишу по нему отдельную статью. Коротко: Парус скорректировали стратегию привлечения инвесторов, больше делая упор на маркетинг, это приводит к реализации паев по более высоким ценам = с более низкой доходностью для инвесторов. Парус создает ажиотажный спрос на новый фонд, одновременно выставляя в рынок крайне дефицитный объем паев, это приводит к неадекватному росту цены пая на бирже, нет сомнений, что под высвобождение денег инвесторов из ПНК будет повышена цена первичного размещения паев Парус-Логистика.

Общий состав ликвидного портфеля

Из-за общего подъема рынка продолжает расти доля акций. Ребалансировки через продажу акций я не провожу, на сегодня в этом нет никакого смысла. Растут акции или падают, какая разница? Главное, что ожидаемый денежный поток в этом году больше, чем в прошлом. Впрочем, для меня предпочтительней падающий рынок, так как хорошие активы выгоднее покупать со скидками. Есть вполне обоснованные ожидания, что на небольшом горизонте (примерно до 2030х годов) российский ФР обречен на рост, и времени для формирования стратегического портфеля по хорошим ценам может быть мало, впрочем, все может поменяться и надо быть заранее готовым к разным сценариям. Если будет время, на этот счет тоже напишу статью, а пока, увы, жизненные обстоятельства не позволяют уделять внимание творчеству.

Портфель акций

Доля Сбера снова увеличилась. Сама собой. Так же на второе место в портфеле вышла доля акций Лукойла. Ну, это я их докупал просто.

Портфель консервативных вложений

Опять же, в силу жизненных обстоятельств не удается нарастить долю консервативных вложений на депозитах. Ежемесячные траты остаются на самом рекордном уровне в моей жизни. Фактически, на сегодня единственный источник финансирования портфеля — это реинвестирование дивидендов.

Сравнение зарплатных доходов первые четыре месяца г/г

По итогам первых четырех месяцев текущего года мне удалось заработать денег больше, чем в прошлом году. Надеюсь, такая динамика сохранится. Ставлю перед собой цель заработать в 2023 больше, чем в 2022.

По планам на месяц:

* Работать приходится даже на майских праздниках, все ради того, чтобы создать фундамент для закрепления в новых нишах

* Хочу написать хотя бы 4 статьи за месяц, рассказать есть о чем:)

* Пора открывать вело сезон

Всем хороших выходных:)

Все сказанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией, в статье нет призывов покупать или продавать какие-либо инвестиционные инструменты.

3.9К

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Денежный рынок vs облигации: фокус смещается

В период роста ключевой ставки Банка России фонды денежного рынка стали весьма популярны. За это время они обеспечили инвесторам высокую...

11:12

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс

Выскочить из фондов вы не сможете при необходимости. А сегодняшняя див доходность акций выльется в кратный рост котировок.

Нестабильность при 20 и более бумаг превращается в неплохую равномерность, плюс тратить через отлежку на вкладе на 1 год и более…

Выскочить из фондов при необходимости ничего не мешает, только если торги ими не были остановлены как в марте 2022 или как сейчас по ПНК.

ЗПИФН показывают великолепную устойчивость в период рыночной волатильности по сравнению с акциями и длинными ОФЗ. Так что при желании можно продавать фонды и покупать просевшие акции.

К тому же в ЗПИФН у меня всего-лишь 20% активов. Отличная доля, чтобы реально на практике ознакомиться с плюсами и минусами инструмента.

Рост курсовой стоимости с момента покупки составил 10-20%. Но это интересно только при продаже фонда, так то рост стоимости на хлеб не намажешь. Например, ПНК в моем портфеле вырос примерно на 20%, теперь активы фонда продают, эту курсовую разницу я получу (ну, надеюсь на это). Плюс дивиденды по ЗПИФ составляют 10-12% в среднем, по фондам Парус точные данные опубликованы на сайте: parus.properties/funds

ЦЕНА ПАЯ ОТ УК 920 ₽ (по которой судя по всему продаж не было). Данные со страницы фонда. Что думаете?

Там выплата 8,43 рубля в месяц до НДФЛ на каждый пай. То есть 101,16 рублей в год. А текущая цена пая 1075 рублей, то есть текущая доходность 9,4% до НДФЛ лично для меня не выглядит привлекательно. Даже с учетом хорошего диапазона индексации в будущем. В общем, по рыночной цене воздерживаюсь от покупки, посмотрим, будет ли возможность прикупить ближе к 950 рублей.