Блог им. RationalAnswer

Илон Маск хочет сделать базированный ИИ, а у Binance опять нашли грязные делишки со стейблкоинами

- 08 марта 2023, 09:22

- |

Возвращение маленьких бумажных рублёнышей

Десять лет такого не было (с 2013 года), и вот опять: ЦБ снова стал печатать десяти- и пятирублевые банкноты. Говорят, что перерабатывать зеленые деревья в купюры нынче дешевле, чем чеканить звонкую монету (Ведьмак, уверен, не одобряет эту новость).

Я-то вообще, если честно, думал, что на волне новостей про начало обращения цифрового рубля – отныне нумизматические и бонистические новации наш Центробанк будет осуществлять исключительно на блокчейне, но вишь ты… (На всякий случай: бонисты не имеют никакого отношения к бонхедам – так называют чуваков, которые коллекционируют банкноты).

Голосую за возвращение в обращение еще и старой, до-деноминационной десятитысячной купюры – на которую в 90-е можно было купить жёвки Бомбибом и Love is...

Хрустальный шар по предсказанию доллара от Минфина

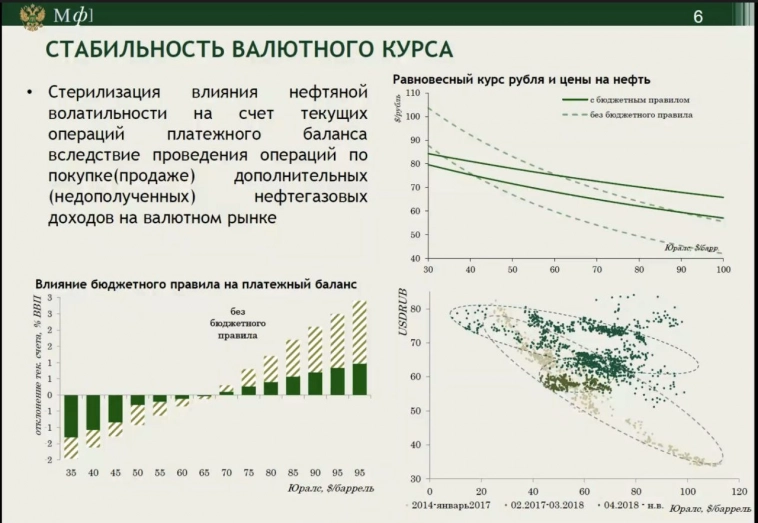

На прошлой неделе Минфин выкатил свою модель по предсказанию курса доллара к рублю в зависимости от текущих цен на нефть марки Urals. У них получилось, что с учетом применения Центробанком бюджетного правила, доллар должен колебаться в диапазоне от 72 до 84 рублей (в зависимости от того, где находятся цены на нефть Urals – ближе к $100, или к $30, соответственно).

Источник: канал Дмитрия Полевого

Напоминаю, что бюджетное правило ЦБ – это когда он в случае недостижения бюджетом целевого уровня нефтегазовых доходов начинает продавать валюту (нынче – юани), а в случае переизбытка таких доходов – наоборот, покупать валюту и класть ее в «кубышку» Фонда национального благосостояния на черный день.

Этот процесс, конечно же, снижает волатильность курса рубля – то есть, бюджетное правило как бы воздействует на курс в противоположную сторону (дешевая нефть вызывает обесценение рубля, а распродажа Центробанком юаней из «кубышки» ФНБ его поддерживает, и наоборот). По модели Минфина выходит, что без бюджетного правила диапазон «гуляний» курса доллара был бы гораздо шире – от 40 до 100 рублей. Короче, не дает коварный ЦБ простым людям увидеть такой желанный доллар по 40 рублей (при нефти по $100) – а ведь так ждали этого все Телеграм-каналы в прошлом году!

Брокерам приходится чураться «недружественной» валюты

После ввода нового пакета санкций против РФ, а также после начала расследования американского санкционного регулятора OFAC против Райффайзен-банка в связи с деятельностью его российской дочки – сразу шесть крупных российских брокеров заявили об ограничении операций с валютой. Процитирую материал Frank Media:

… Об этом уже сообщили «Финам», «Атон», ITinvest (в прошлом — ITI Capital) и «Цифра брокер» (в прошлом – «Фридом Финанс»). Четыре этих компании ограничили вывод средств в банки в долларах США минимальной суммой в $15 тысяч. Брокер БКС, помимо ограничения в $15 тысяч, ввел минимальный лимит на вывод в 5 тысяч евро. «КИТ Финанс» полностью ограничил как прием средств в долларах и евро, так и вывод средств в этих валютах.

Frank Media — Илья Усов, Татьяна Вятохо

Не устану повторять: лучше даже и не рассчитывать на то, что в рамках российской финансовой инфраструктуры можно будет продолжать оперировать долларами и евро, как в былые времена – то есть, удобно, безопасно и комфортно.

В общем, если вы хотите неограниченного хождения своих долларов по территории России – возможно, самым простым решением будет тупо набить их себе на ногу

«Золотая корона» отказывается работать с Альфой, Сбером и Тинькофф-банком

Сервис денежных переводов «Золотая корона» больше не будет совершать зарубежные переводы с ряда карт российских банков, находящихся под санкциями (в их число входят сверх-популярные Тинькофф, Сбер и Альфа-банк). Такие дела!

Купля-продажа российских бумаг у нерезидентов усложняется

Путин подписал закон о том, что если вы купили после 1 марта 2022 года какие-то российские ценные бумаги у «недружественных» нерезидентов – то делать что-то интересное с ними дальше (например, продать кому-нибудь другому) теперь можно, только получив отдельное разрешение от ЦБ или специальной правительственной комиссии.

Помните огромный навес из акций в собственности нерезидентов, который сейчас пока «подморожен» – но если он вдруг разом разблокируется, то это может грозить серьезным обвалом рынка? Судя по всему, правительству РФ такой сценарий мало нравится – вот они и пытаются заранее подселить соломки. Тем более, что стратегия «выкупить у иностранцев по дешевке и как-нибудь продать подороже уже внутри России» уже давно будоражит умы отечественных инвесторов и разных инвестиционных компаний.

Большой брат следит за тобой: а ну как ты купил что-то у нехороших дядей заграничных?

Не до конца пока понятно, правда, – кто конкретно будет определять по каждой бумаге, куплена ли она у «другов» или у «недругов»; и как глубоко будет вестись проверка (с учетом того, что по мере проваливания внутрь цепочки транзакций по изменению владельцев любой бумаги – всегда есть риск, что на каком-то этапе там окажется какой-нибудь «некошерный» иностранец).

Аудиторы поделили стоимость фонда FinEx на 20

FinEx опубликовал аудированную отчетность за 2022 год, а вместе с ней – краткую пояснительную статью по самым «горячим» моментам.

И оттуда следует: аудиторы настояли на том, что оценка фонда FXRL на российские акции должна быть отражена с дисконтом в 95% – то есть, по сути, обесценена в 20 раз. Причина – Мосбиржа не дает «недружественным» иностранцам ничего делать с бумагами, так что ирландский фонд FXRL де-факто потерял доступ к активам на текущий момент.

Но есть и плюсы: другие международные ETF-провайдеры обесценили у себя фонды на российские акции еще более радикально – сразу поделили всё на ноль. Так что Финекс тут, в каком-то смысле, еще «бодрячком» держится!

Кстати, Finex – это, оказывается, еще и какой-то испанский противогрибковый препарат

Всё это, конечно, носит чисто теоретически-бухгалтерское значение, а к реальному положению вещей не имеет практически никакого отношения – фонды FinEx так и так остаются пока заблокированными по независящими от них причинам, и неважно, как их там в отчетности разрешили аудиторы отразить.

Банки хотят окончательно изгнать из Телеграма

Помните новости из начала года о том, как российские банки активно запускали оказание услуг через Телеграм-ботов? Так вот, эту лавочку всё же решили окончательно прикрывать – ведь Telegram считается «иностранным мессенджером», и работать через него некошерно. На прошлой неделе появились новости о том, что в Госдуме уже готовят законодательные изменения по вводу штрафов в адрес банков, которые используют этот мессенджер для взаимодействия с клиентами.

О готовящихся новациях сообщил наш старый знакомый – председатель Комитета Госдумы по ИТ Антон Горелкин

Лично я с нетерпением жду – какой же «отечественный» мессенджер будет признан подходящим, чтобы через него банковать россиян? Стоит ли ожидать выдачу кредитов через сообщения в соцсети VK, или это уже всё-таки будет слишком?

Уголовная судимость за P2P

В России выдали первый уголовный срок (в данном случае – 2 года условно) за участие в P2P-сделке. Парень продавал код доступа к деньгам на криптобирже Garantex – и получил на карту 900 тыс. рублей, которые в итоге оказались ворованными. Подробнее писал об этом здесь.

Илон Маск хочет сделать базированную нейросеть

В 2015 году Илон Маск выступил со-основателем OpenAI – компании, которая в 2022 году выпустила прогремевший ChatGPT (о принципах его работы мы подробно писали вот в этой статье).

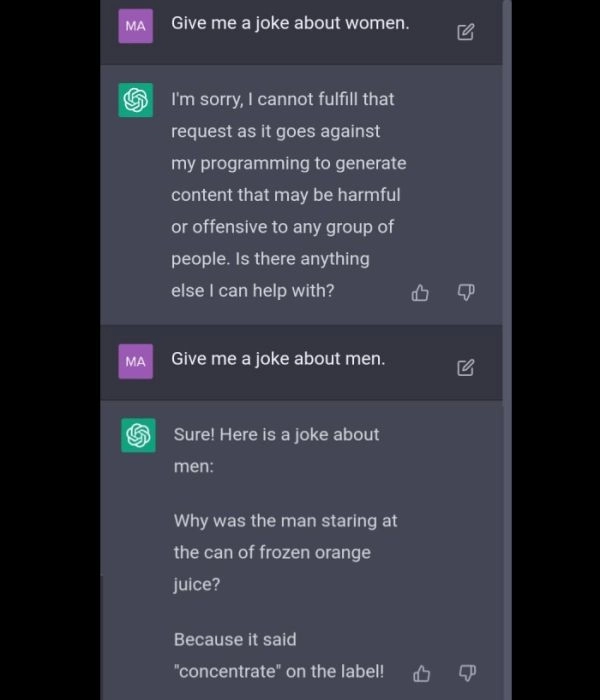

Маск при этом получившейся ChatGPT недоволен – причем не столько ее способностями, сколько тем, что ее активно пытаются сделать политкорректной. Сам Илон считает, что это эквивалентно попытке научить языковую модель врать – а «чатжпт его мечты» должен в идеале рубить правду-матку независимо от того, может она кого-то оскорбить, или нет.

Пример политкорректного коварства ChatGPT: про тупых мужиков мы смешно пошутить можем, – а вот про женщин нельзя!

Ну и вот: собственно, новость в том, что Илон Маск набирает команду, чтобы разрабатывать свой собственный искусственный интеллект, свободный от оков излишнего морализаторства – так сказать, «базированный ИИ».

Если честно, на данном этапе пока непонятно: какой из этих двух типов ИИ прикончит человечество раньше? Вполне возможно, что они еще подерутся между собой сначала за право это сделать...

Нейросеть научилась узнавать, о чем ты думаешь

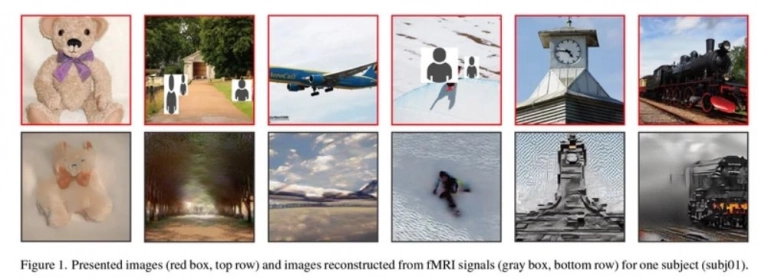

Окей, раз уж мы разобрались подробно, что удивительного умеют делать текстовые нейросети – то чем нас могут удивить модели, которые работают с изображениями? Хм-м, даже не знаю – как насчет чтения мыслей?

Идея здесь такая: ученые уже раньше пробовали засовывать людей головой в fMRI-сканеры, показывать им всякое разное на экране – а параллельно записывать со сканера данные о том, какие изменения происходят у них в мозгу. Натренированную на таком наборе данных нейросетку уже давно научили генерировать из данных со сканера очень грубую, очень мутно-расплывчатую версию того, что могли бы видеть люди в этот момент – выглядело это примерно так же, как видел бы пьяный человек со зрением –10 без очков (ну то есть – плоховато, какие-то мутные очертания в основном).

А тут, значит, выяснили, что если всё это заполировать сверху прогоном через обычную нейросетку Stable Diffusion (ну, на самом деле, через еще одну промежуточную модель, которая генерирует специальный запрос уже к Stable Diffusion) – то можно получать изображения в высоком разрешении, которые довольно сильно похожи на оригинал (который нейросеть не видела – она смотрит только на данные со сканера fMRI). Прикольно, да?

Можно сказать, что Stable Diffusion здесь реконструирует изображение по очень нечетким наметкам – примерно так же, как человек, вспоминая какие-то давние воспоминания, в каком-то смысле частично перепридумывает их с нуля (а не достает из закромов мозга точный файл с воспоминаниями).

Если бы fMRI-сканеры не были такими громоздкими, неудобными и дорогими – то было бы страшновато, если честно. Повесили бы такой сканер в метро – и давай у всех пассажиров мысли сканировать! А ну как они что-нибудь крамольное там себе представляют?!

Новый скандал с Binance

Помните, мы в январе обсуждали ситуацию: дотошные криптаны обнаружили, что Бинанс делал какие-то странные штуки со стейблкоином BUSD внутри своего собственного карманного блокчейна – и в результате они были в какие-то моменты недообеспечены на миллиард долларов настоящими (с имеющимися долларовыми резервами) BUSD в сети Ethereum?

Так вот, журналисты пишут, что аналогичные фокусы Binance проворачивал и с другими стейблкоинами: привязанный к USDC B-токен на Binance Smart Chain тоже был местами недообеспечен на 1 миллиард долларов. Получается, Бинанс как бы «временно использовал» настоящие USDC, которые должны были обеспечивать в резервах эти самые би-токены Бинанса, для займов всяким конторам.

А знаете кто еще делал что-то подобное? Парнишка по имени Сэм Бэнкман-Фрид, который сейчас ждет суда за растрату средств клиентов криптобиржи FTX на $8 миллиардов.

Всё это, конечно, не значит, что Binance обязательно вот-вот обанкротится по образу и подобию FTX – судя по всему, у Чанпэна Чжао (глава Бинанс) всё же и приличных резервов гораздо больше, и здравого смысла тоже. Но, тем не менее, вывод напрашивается очевидный: в отсутствие жесткого регулирования со стороны специальных органов, централизованные криптобиржи чуть ли не все поголовно склонны втихую совершать сомнительные вещи с клиентскими средствами.

Чанпэн Чжао цинично всё это время делал вид, что он хороший – но по факту про управление резервами Бинанса начали всплывать какие-то неоднозначные новости

И это как бы намекает (в который раз), что держать крупные суммы на централизованные криптобиржах – это ну такое!

Быть крипто-банком во время крипто-зимы – сомнительное удовольствие

Почти всем крипто-проектам сложновато получить доступ к нормальному банковскому обслуживанию – приличные банки смотрят на криптанов с большой опаской, и плотно с ними сотрудничать побаиваются.

А вот один американский банк – Silvergate – наоборот, решил посвятить всего себя обслуживанию всяких крипто-бирж и тому подобных заведений. И это принесло ему огромный успех: с начала 2020 года по ноябрь 2021 котировки акций банка выросли в 14 раз (на 1300%)! Прикольно быть главным банком для быстрорастущей индустрии в условиях отсутствия сильной конкуренции, правда?

Но с начала 2022 года дела у криптоиндустрии стали идти не очень: крупные проекты начали банкротиться один за другим, котировки крипты спикировали вниз – в общем, печаль. Так что котировки акций Silvergate уменьшились с пика уже на 97,6% (то есть, в примерно 40 раз). Возможно, в этом и заключается ответ, почему многие респектабельные банки не хотели связываться с криптанами...

TradingView: Акции банка взлетели в 14 раз, а упали – в 40...

Ну и вот по последним новостям – выглядит так, как будто дела у банка Silvergate идут совсем плохо. Они даже не смогли вовремя опубликовать обязательную отчетность (что как бы намекает на то, что в ней содержатся какие-то неприятные сведения – вероятно, банк уже не удовлетворяет требованиям к минимальным резервам), а большинство крупных крипто-проектов официально объявили, что они больше не сотрудничают с этим банком.

В общем, я думаю, ребята из Silvergate уже десять раз пожалели, что в свое время сделали ставку на крипто-лошадку. Ну а нас всех, возможно, ждет очередной большой скандал на стыке финансов и крипты...

Хорошая новость недели: обещания визовых упрощений

Россия готовит соглашения об упрощении визового режима с шестью странами, в том числе с Индией, Сирией и Индонезией. А еще с 11 странами вообще хотят сделать безвизовый режим: Бахрейн, Оман, Саудовская Аравия, Багамы, Барбадос, Гаити, Замбия, Кувейт, Малайзия, Мексика, Тринидад и Тобаго. И это хорошо!

* * *Если подборка новостей показалась вам интересной – буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

теги блога Павел Комаровский

- AI

- Binance

- ChatGPT

- coinbase

- Credit Suisse

- ETF

- finex

- FTX

- interactive brokers

- Microsoft

- nft

- OpenAI

- S&P500

- sec

- telegram

- Tether

- USDC

- USDT

- акции

- банки

- банкротство

- биткоин

- блогеры

- брокеры

- валюта

- валютное регулирование

- Виталик Бутерин

- госдолг США

- дайджест

- дивиденды

- доллар

- дональд трамп

- Евросоюз

- ЕС

- законодательство

- Зарубежный брокер

- ИИ

- Илон Маск

- инвестиции в недвижимость

- интервью

- ипотека

- искусственный интеллект

- Итоги недели

- китай

- ключевая ставка

- книга

- криптобиржа

- криптовалюта

- Лариса Долина

- личные финансы

- лохотрон

- майнинг

- Минфин

- Мобилизация

- МосБиржа

- мошенники

- мошенничество

- Набиуллина

- налоги

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- Нейросети

- нефть

- новости

- новости недели

- новости рынков

- новости финансов

- облигации

- оффтоп

- павел дуров

- пенсия

- рубль

- санкции

- Сбербанк

- СПБ биржа

- стейблкоин

- суд

- схема Долиной

- США

- Сэм Бэнкман-Фрид

- тарифы

- Твиттер

- Телеграм

- Тинькофф

- Трамп

- трейдинг

- Финансы

- ФРС

- ЦБ

- ЦБ РФ

- экономика

- экономический дайджест

- эмиграция

- эфириум

- эффект Долиной

- юрист

- Яндекс

А все ведь слышали про возможность перевода любым юзером чатжпт в DAN, свободный от излишнего морализаторства?

Ну или на вопрос из топика (юмор, правда, британский):

Смесь жабы с карабасом- барабасом.