Блог им. Razb0rka

RAZB0RKA истории ИНАРКТИКА и отчета РСБУ 3кв'22

- 14 января 2023, 22:03

- |

Хочу сделать предупреждение, компания в этом году перестала раскрывать отчетность МСФО и публикует только результаты корп.центра по РСБУ

По этому, данная разборка больше про историю компании, особенность бизнеса и его перспективы

В конце кратко разберем результаты РСБУ для понимания потоков денежных средств внутри группы в этом году

ИНАРКТИКА наверное единственная компания в России, которая за последние 10 лет, успела поработать под 3-я разными названиями

В начале это было РУССКОЕ МОРЕ, потом РУСАКВА и сейчас ИНАРКТИКА

И это были не только смены «вывески», но и значительные изменения в бизнесе

Компания начала свою работу в 1997 году, как дистрибутор импортной рыбы

Позже построила завод в Подмосковье по изготовлению рыбной продукции под собственным брендом «РУССКОЕ МОРЕ»

Компания быстро развивалась и к 2010 году выручка выросла до солидных 17 млрд руб

13 млрд выручки давала дистрибуция, еще 4 млрд приходило от продажи собственной продукции

Стоит отметить, что при выручке в 4 млрд руб, производство собственной продукции было убыточно

И в целом, компания так же была хронически убыточна

Это беда многих дистрибуторских компаний

Низкая маржа бизнеса не оставляет запаса прочности и любые внешние и внутренние факторы «убивают» прибыль на раз

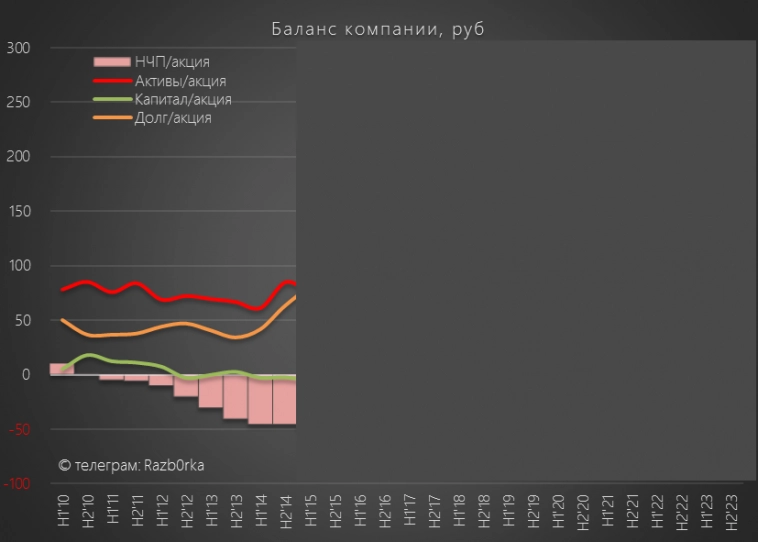

К моменту IPO в 2010 году, из-за постоянных убытков у компании почти не осталось собственного капитала

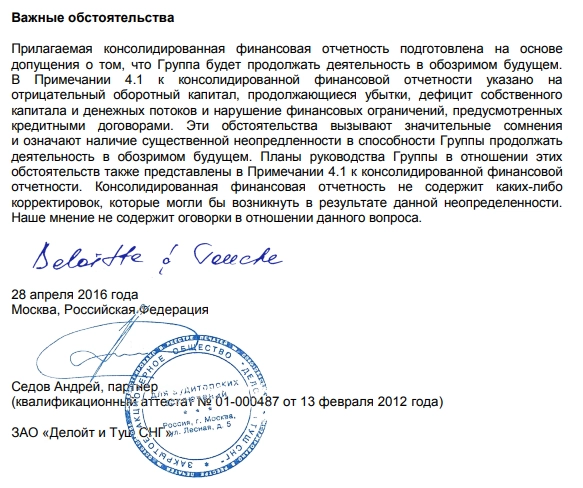

Аудиторы в годовых отчетах выражали сомнения в способности компании продолжать вести свой бизнес

Кроме того, компания с 2010 по 2014 год нарушала условия ковенантов по кредитам банков

Но каким-то чудом компании удавалось договориваться с банками не требовать досрочного погашения кредитов

Думаю, что выход на IPO в 2010 году был вынужденной мерой по спасению компании

В ходе IPO компания разместила на ММВБ/РТС 15 млн акций

Из них 3.6 млн было продано из казначейского пакета, еще 11.4 млн было продано мажоритарием компании

Цена размещения прошла по нижней границе и составила 6$ за акцию

После IPO компания сделала закрытую допэмиссию на 7.2 млн акций в пользу мажоритария

Интересная схема сочетающая cash in для компании и cash out для мажоритария

В итоге IPO и этой сделки, компания получила около 1 млрд руб на дальнейшее существование

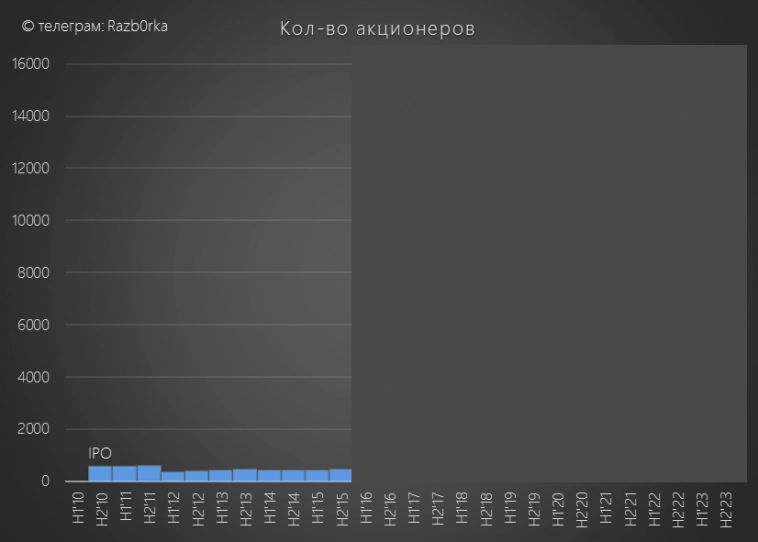

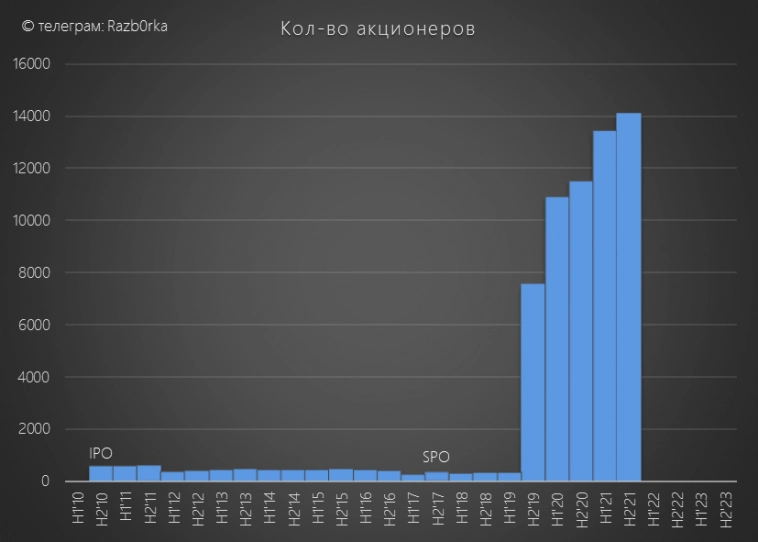

Стоит отметить, что IPO не привлекло интереса розничных инвесторов

Кол-во акционеров в период 2010-2015 годов составляло всего ~500 человек

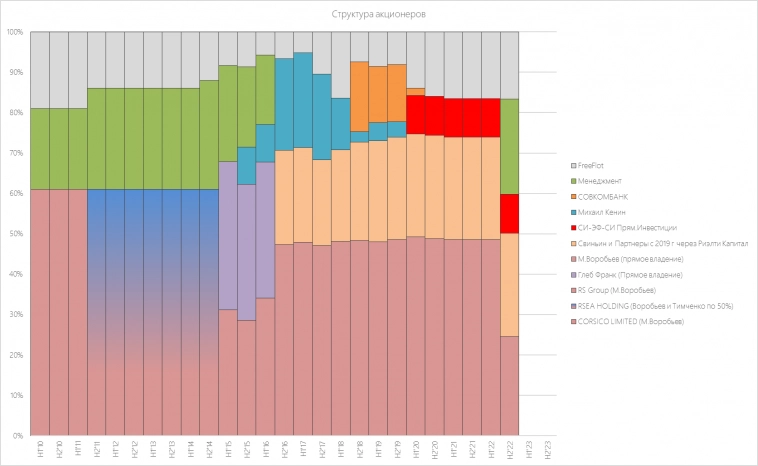

История структуры акционеров так же отражает сложную судьбу компании

Основатель компании и мажоритарный акционер Максим Воробьев — брат губернатора московской области

После IPO, в 2011 году он смог привлечь в капитал Геннадия Тимченко продав ему половину своего пакета или около 30% акций компании

Еще 20-25% акций до 2016 года было у менеджмента компании

В 2015 году Тимченко продал пакет своему зятю Глебу Франку, с которым у Воробьева был крупный совместный бизнес по ловле рыбы на Дальнем Востоке

Но потом их пути разошлись, и Воробьев выкупил долю Франка в компании

В том же году в составе акционеров появился Михаил Кенин, партнер Воробьева по московскому девелоперу САМОЛЕТ

Из последних событий отмечу, что в Декабре 2022 года Воробьев продал более половины своего пакета менеджменту компании

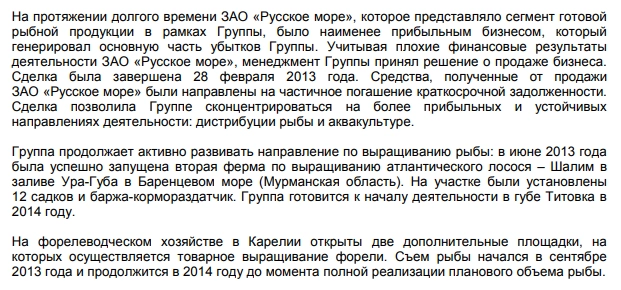

Но вернемся в 2012 год, прошло 2 года после IPO и компания продолжала генерировать убытки, в основном за счет производственного сегмента

В итоге, менеджмент решает продать это подразделение в убыток за сумму меньшую, чем деньги потраченные на его создание

Одновременно с этим, в 2012-2013 году после 5 лет инвестиций были запущены 1-ая и 2-ая ферма по выращиванию лосося и форели в Баренцевом море

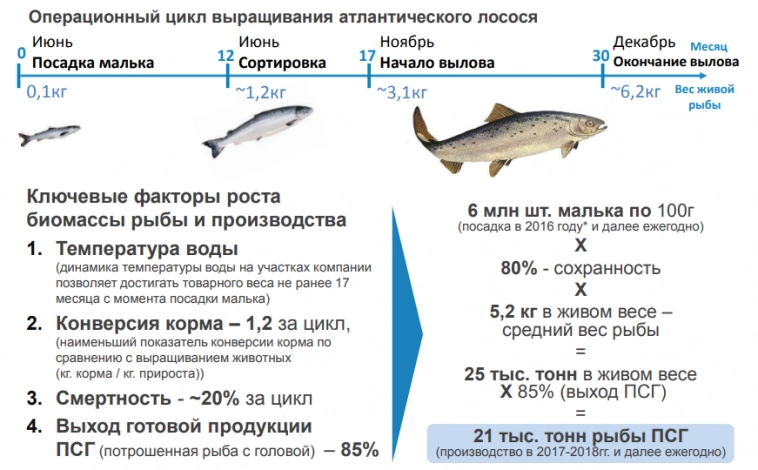

Вот так упрощенно выглядит бизнес-модель аквакультурного бизнеса

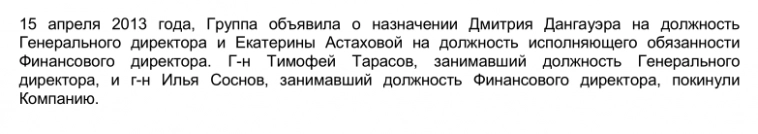

В том же 2013 гендиректор Тарасов и финдиректор Соснов уходят из компании

Забегая вперед отмечу, что Илья Соснов вернулся в компанию в 2015 году уже в качестве гендиректора и руководит компанией до сих пор

С его возращением начинается новый этап в развитии компании

ГЛАВА 2 — РУССКАЯ АКВАКУЛЬТУРА

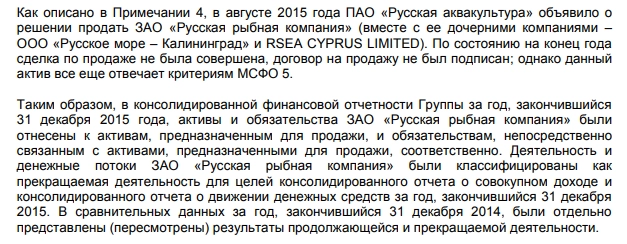

В Августе 2015 года компания заявила, что собирается продать свой основной бизнес — дистрибуционное подразделение

Чтобы вы понимали на сколько это был решительный шаг напомню график операционной прибыли сегментов

На тот момент, дистрибуция была единственным прибыльным бизнесом компании

Чем был вызвано это решение о продаже?

Думаю, что как и IPO продажа дистрибуции это было вынужденное решение

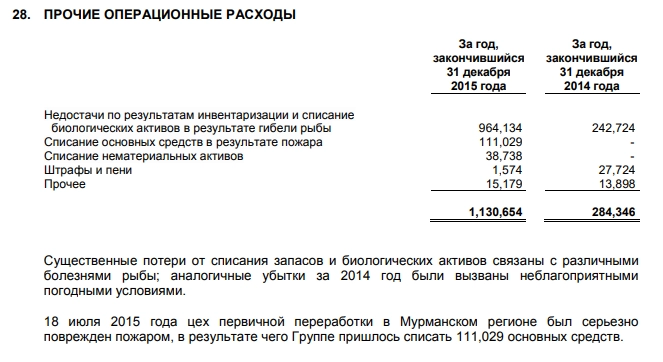

Дело в том, что 2015 год стал настоящим испытанием для компании

2 беды пришли в том году и уничтожили более 70% поголовья лосося компании!

2.Микобактериоз (Туберкулез рыб)

В реультате этих 2-ух напастей убыток от гибели рыбы составил 1 млрд руб

На начало 2015 года ВСЕ активы компании составляли ~7 млрд руб

По сути, вошь и туберкулез «уничтожили» все что компания привлекла на IPO

Кроме того, летом 2015 года сгорел цех по переработке рыбы в Мурманске

Чтобы спасти будущее аквакультурного бизнеса компания решила пожертвовать дистрибуцией

Возможно, на решение о продаже так же повлиял введенный государством в 2014 году запрет на импорт норвежской рыбы

Так же очень важно, что компания опасаясь повторной вспышки заболевания в 2016 году решила не запускать новых мальков в сетки

Можно сказать, что в драматическом 2015 году история компании обнулилась и началась с чистого листа

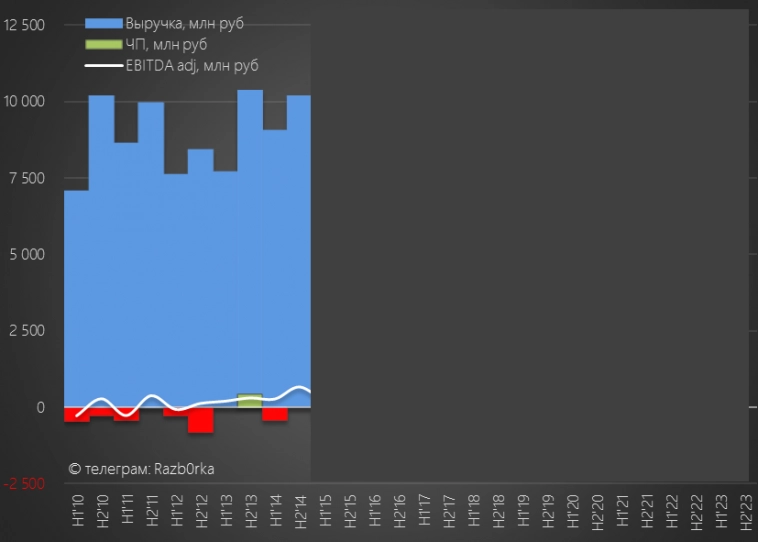

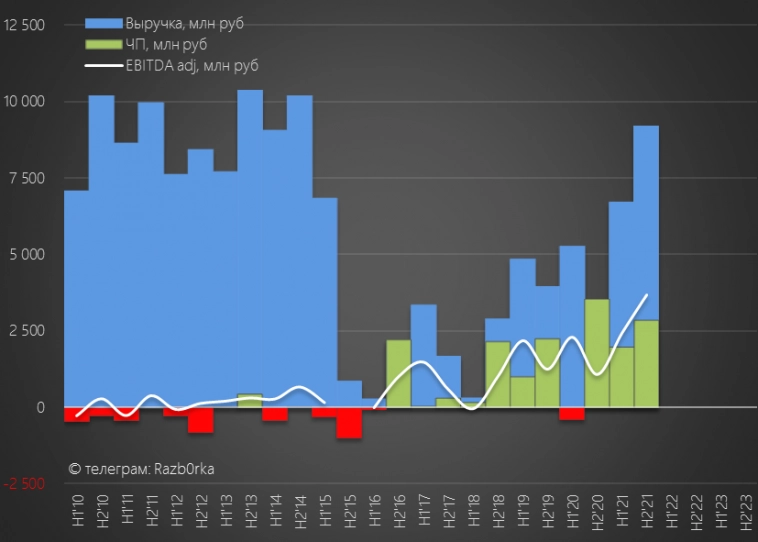

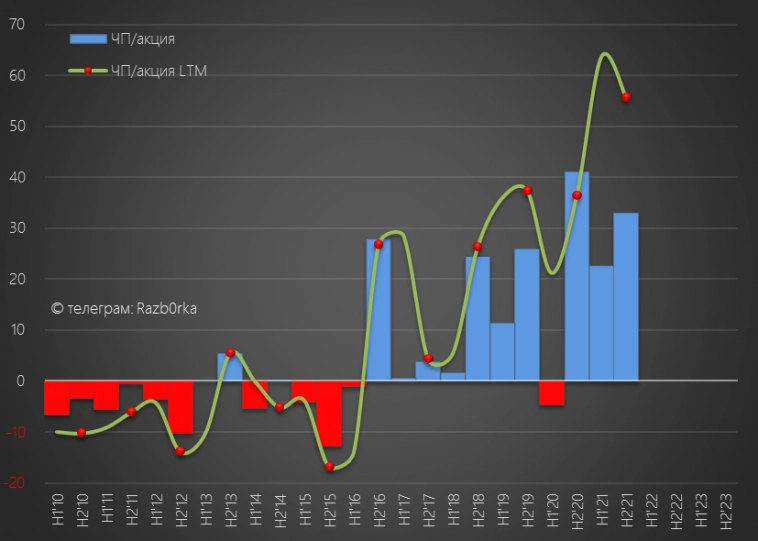

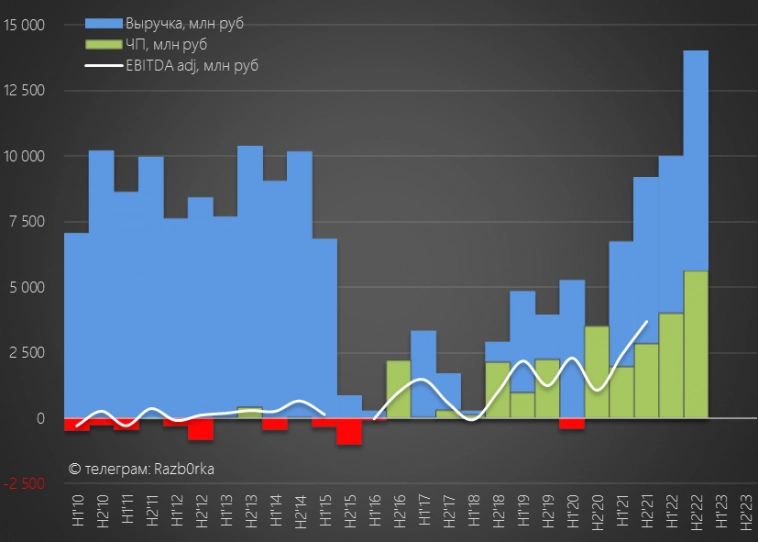

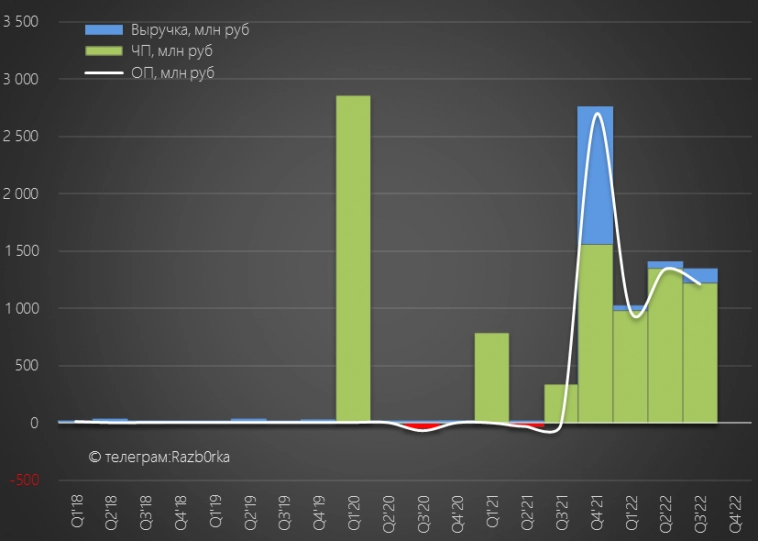

Вот как выглядит график выручки и прибыли компании с 2010 года

Хорошо виден провал выручки 2015 года

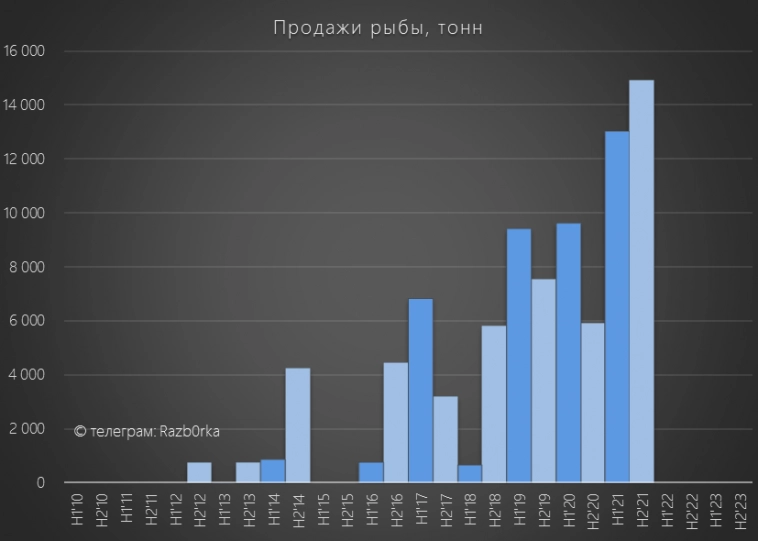

Ключевым фактором роста выручки и прибыли становится накопленная биомасса рыбы

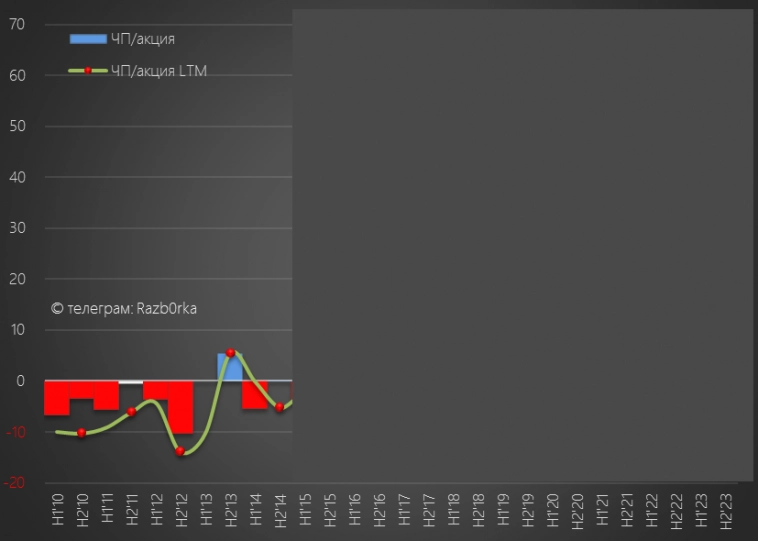

Как и на графике выручки, хорошо виден провал 2015-2015 годов из-за гибели рыбы, а так же провал 2017-2018 годов из-за того что компания незарыбливала малька в 2016 году

Акционерам компании нужно четко понимать, что между зарыбливанием ферм и выловом и продажей проходит определенный срок

Производственный цикл в выращивании рыбы достаточно длинный и составляет 22-28 месяцев в зависимости от температуры воды

Глобальное потепление делает северные моря теплее что может ускорить производственный цикл

С ростом биомассы компания наращивала продажи рыбы

Учитывая очень высокую рентабельность аквакультурного бизнеса рост продаж привел к значительному росту прибыли компании в период 2019-2021 годов

К сожалению, компания не раскрывала фин.результаты в 2022 году

Однако мы можем примерно посчитать какую выручку и прибыль могла получить компания

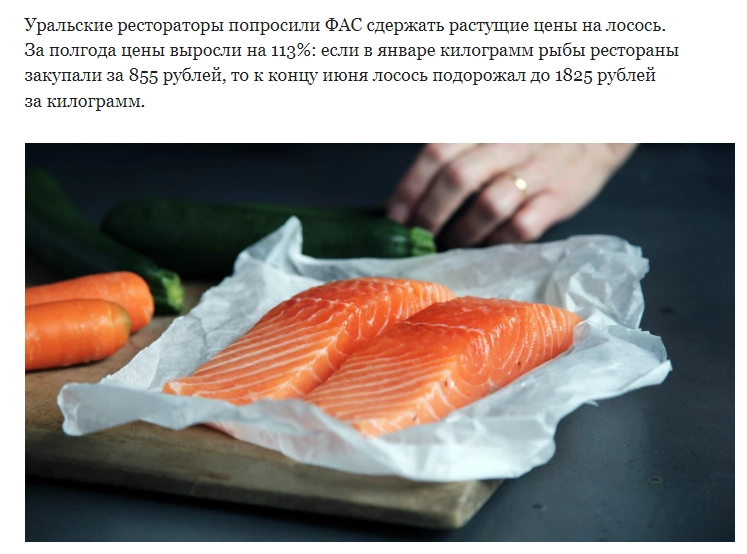

Уход с российского рынка чилийского и фарерского лосося привел в прошлом году к дефициту и резкому росту цен

В разных источниках приводятся разные цифры, но в среднем рост цен на лосось в 2022 году заявляется на уровне 40%

Если это так, то ср.цена реализации ИНАРКТИКА в прошлом году составил около 800 руб/кг

Предположим что продажи компании составили около 30 тыс тонн (+10% к 2021 году)

В таком случае, с учетом роста цен, выручка компании за 2022 год была около 24-25 млрд руб

Средняя историческая рентабельность чистой прибыли у компании ~40%

При выручке 25 млрд руб чистая прибыль должна была составить ~10 млрд руб

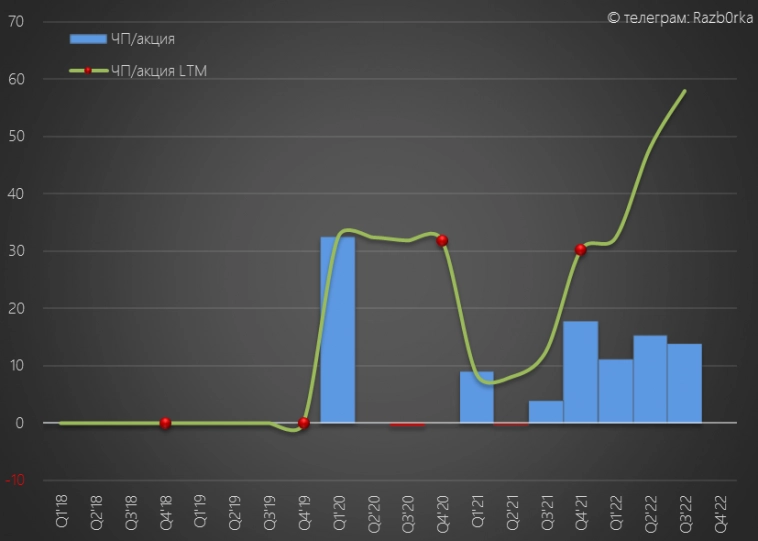

Вот как это выглядит на графике

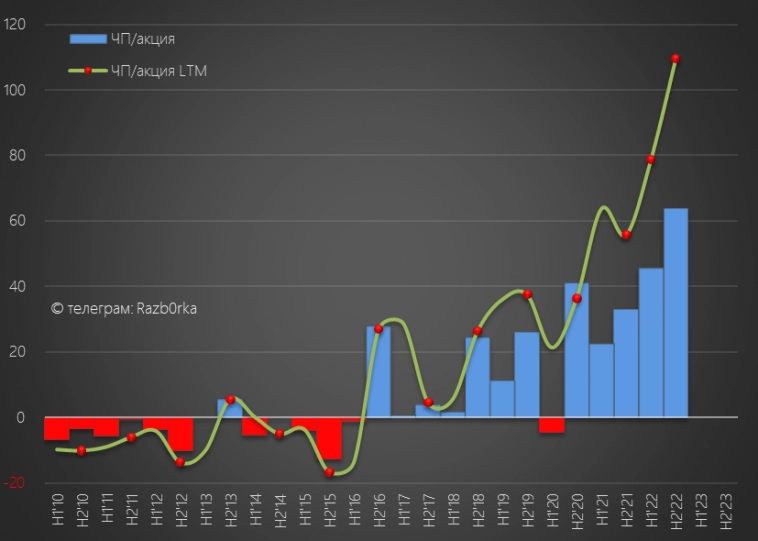

Расчетная прибыль на акцию за 2022 год составила почти 110 руб

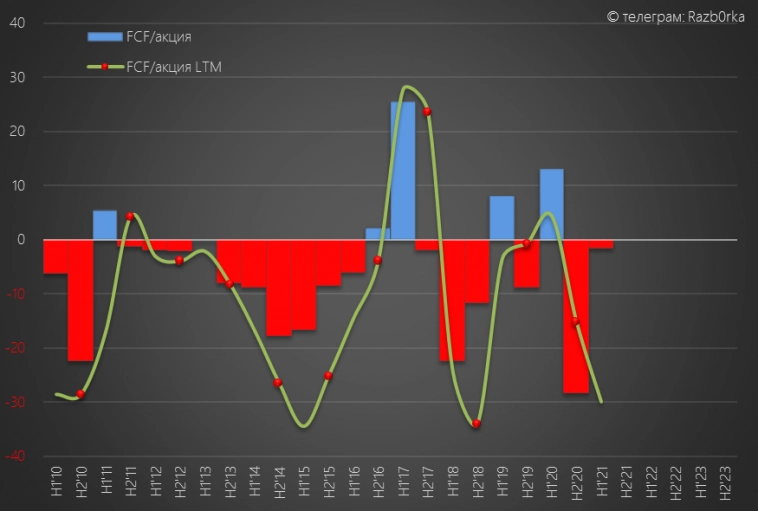

Рост прибыли должен был существенно улучшить ситуацию с свободным денежным потоком

В прошлые года, как видно на графике, с денежками были проблемы

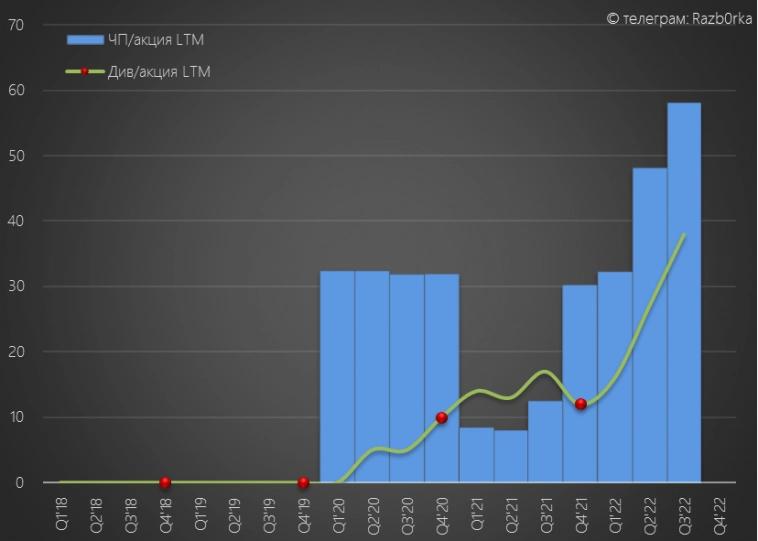

Я могу ошибиться с расчетами, но о том что у компании в прошлом году дела с прибылью и денежным потоком шли хорошо можно понять по выплате дивидендов

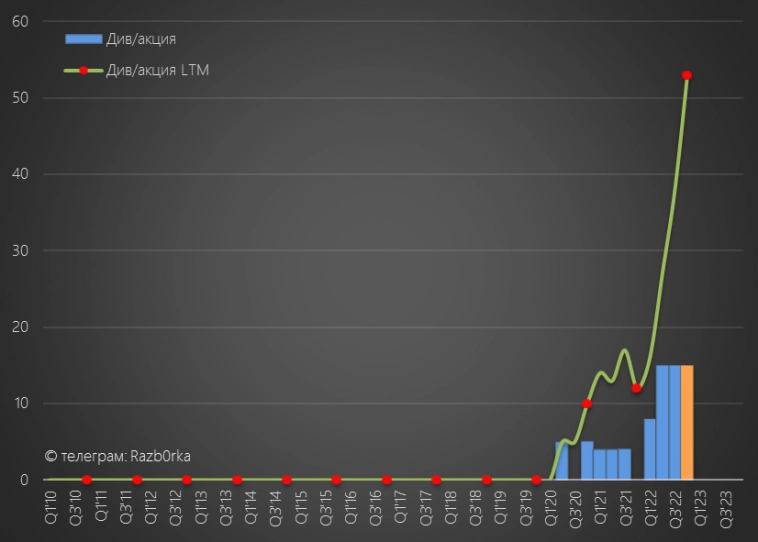

За 1кв выплата была 8 руб, а за 2-3 кв компания решила выплатить уже по 15 руб

Если за 4кв выплата будет так же 15 руб, то годовая выплата составит 53 руб

Это примерно 50% от нашей расчетной прибыли

Дивидендные акции любит рынок, количество акционеров на конец 2021 года составило 14 тыс человек

Думаю не ошибусь что в 2022 году акционеров компании стало еще больше

В своей стратегии компания зафиксировала дивиденды 190 млн $ за 2022-2026г

По текущему курсу это 13 млрд руб за 5 лет или 2.6 млрд руб в год

Стоит отметить, что за 9м'22 компания уже выплатила 3.3 млрд руб

В стратегии компания заявила увеличение вылова до 59 тыс тонн к 2027 году

На графике в стратегии указано 39 тыс тонн улова в 2022 году, возможно я поскромничал в своем прогнозе выручки и прибыли

Но в этом году были серьезные сложности с поставками кормов, по этому предлагаю придерживаться консервативного сценария

Зависимость компании от зарубежных кормов огромна, но ее можно со временем уменьшить за счет роста российского производства

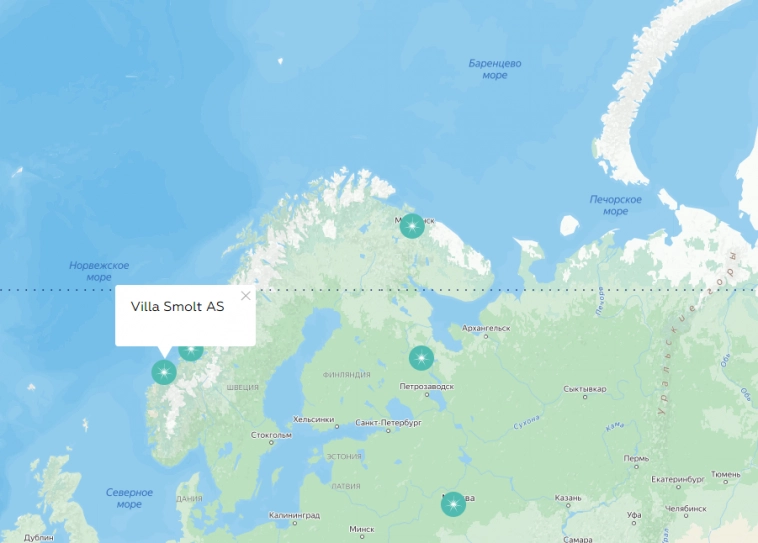

А вот полная зависимость от норвежского смолта (малька) является стратегической угрозой для бизнеса

В прошлом компания пыталась минимизировать этот риск покупкой норвежских смолтовых заводов

Их сейчас у компании 3 штуки общей мощностью 6 млн мальков в год

Но что будет если в угаре санкционного безумия Норвегия запретит экспорт малька в Россию?

Можно ли найти в дружественных странах такое количество малька и по какой цене?

Возможно, что продажа большей части пакета акций Воробьевым является упреждающим шагом для избежания подобных санкций

- Выручка растет за счет роста производства и роста цен

- Компания прибыльна и с высокой рентабельностью

- Дивиденды ~50 руб/акция в год

- В стратегии заложен дальнейший рост производства

- Сильная зависимость от зарубежных кормов

- Критическая зависимость от норвежского смолта

Как у всех, у компании есть свои преимущества и риски

Судя по котировкам, рынок очень позитивно оценивает перспективы компании

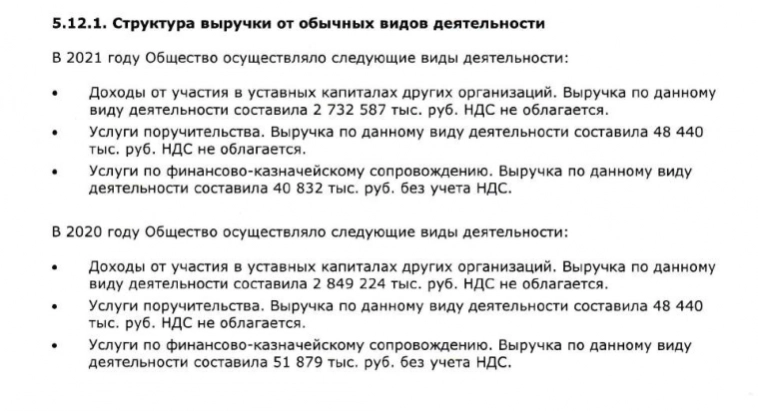

Как обещал в начале разборки давайте быстро пробежимся по РСБУ за 3кв'22

Глядя на кривой график выручки и прибыли можно догадаться что это отчет корп.центра холдинга

Выручка корп.центра это дивиденды поднимаемые с операционных дочек

За 9м'22 с дочек «собрали» дивидендов на 40 руб/акция прибыли

Напомню что компания за 9м'22 выплатила акционерам 38 руб/акция дивидендов

На графике ниже можно увидеть какую долю прибыли РСБУ компания с недавних пор направляет на дивиденды

Если по итогам 4кв'22 в отчете РСБУ мы увидим выручку, то скорее всего компания будет выплачивать дивиденды за 4кв

Но это мы уже узнаем в Феврале-Марте 2023 года

Все выводы как обычно вы делаете сами!

Телеграм t.me/razb0rka

Smart-lab smart-lab.ru/my/Razb0rka/

© RAZB0RKA 2022-2022. Все материалы данного канала/сайта/блога являются объектами авторского права (в том числе дизайн). Запрещается копирование, распространение (в том числе путем копирования на другие сайты и ресурсы в Интернете) или любое иное использование информации и объектов без предварительного письменного согласия правообладателя. Вся информация предназначена исключительно для информационных целей. Автор RAZB0RKA не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником

- 15 января 2023, 01:58

- 14 мая 2023, 20:46

- 26 января 2023, 00:33

теги блога Razb0rka

- 1 полугодие

- debeers

- EN+

- FCF

- Ozon

- usd

- X5

- акции

- алмазы

- Алроса

- АФК Система

- башнефть

- бизнес-план

- ВТБ

- Выручка

- Газпром

- Газпромнефть

- ГМК Норникель

- график

- график акции

- Гуцериев

- данные

- ДВМП

- Детский мир

- дивиденды

- добыча

- добыча газа

- добыча нефти

- Добыча нефти в России

- доллар

- золото

- инфляция

- контейнерные перевозки

- курс валют

- лента

- Ленэнерго

- ЛСР

- Лукойл

- м.видео

- мать и дитя

- Мвидео

- МГТС

- ММВБ

- ММК

- МосБиржа

- Московская Биржа

- МОЭСК

- МСФО

- МТС

- нерезиденты

- нефть

- НКХП

- Новатэк

- Норникель

- ОГК-2

- операционные показатели

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- потребление

- прибыль

- прогноз

- прогноз дивидендов

- прогноз по акциям

- продажи

- Распадская

- результаты торгов

- РЖД

- Роснефть

- Россети

- Россети Волга

- россети ленэнерго

- Россети Московский регион

- Россети Центр

- Россети Центр и Приволжье

- Россия

- Росстат

- РСБУ

- рубль

- Русал

- Русгидро

- Русснефть

- Самолёт

- сбер

- сбербанк

- Сегежа

- Сегежа групп

- сургутнефтегаз

- Татнефть

- Тинькофф

- тинькофф банк

- Х5 Retail Group

- ЦБ

- Экспорт России

- экспорт газа

- электроэнергия

- Юнипро

- Яндекс