Блог им. altorafund

Башнефть

- 31 октября 2022, 17:18

- |

Телеграм: t.me/altorafund

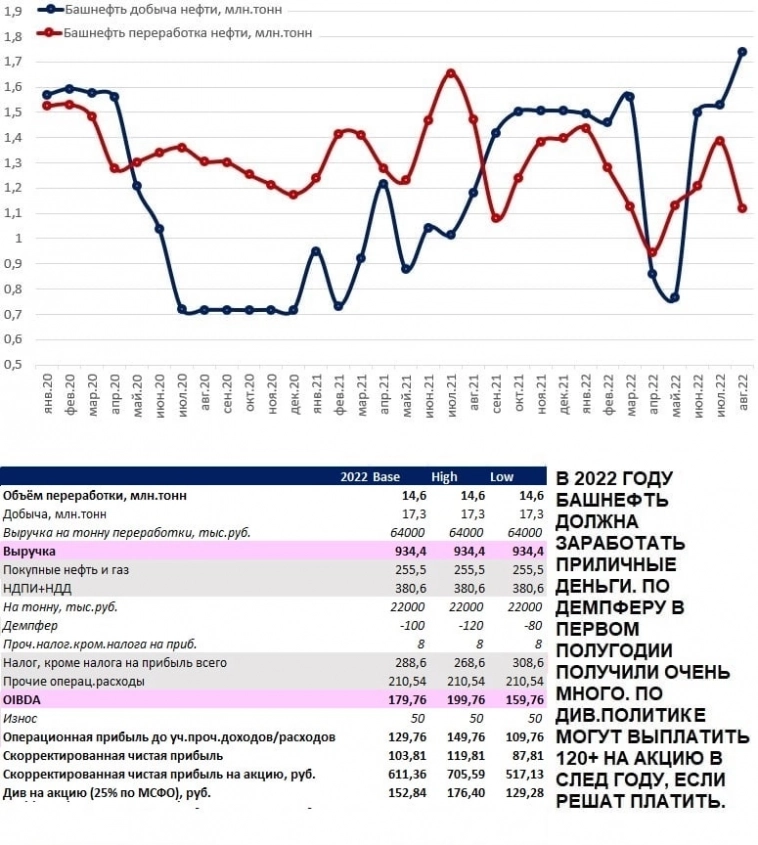

Башнефть в текущем году должна заработать больше скорректированной операционной и чистой прибыли, чем в прошлом году. Благодаря огромным доходам по демпферу и высокой средней цене реализации тонны нефтепродуктов на внутреннем рынке и рынке ЕС.

Башнефть нужно оценивать через призму её даунстрим сегмента. Следить за апстрим показателями нужно лишь для понимания налоговой нагрузки. Объём переработки в отдельные периоды может существенно превышать добычу компании. Так было с мая 2020 по август 2021 и апреле-мае 2022. Судя по всему, весь следующий год объём переработки будет превышать объём добычи. Европейское эмбарго вынудит Россию сократить добычу нефти на 10-15 %, Башнефть могут зарезать на треть+. Дельту между переработкой и добычей Башнефть «закрывает» покупками нефти по рыночной цене на внутреннем рынке.

В 2022 году объём переработки на заводах Башнефти сократится на 10-12 % к уровню 2021 года. В следующем году будем наблюдать за дальнейшим снижением загрузки установленных мощностей. Судьба финансовых результатов Башнефти зависит от того, что правительство будет делать с демпфирующим механизмом. Суть демпфера состоит в следующем: если на европейском рынке стоимость дизельного топлива и бензина превышает российский индикатор, то нефтяные компании получают выплаты из бюджета. Если цены в Европе ниже, то платят в бюджет уже нефтяные компании (как было в 2020 году). Напомню, что в 2020 году превышение российской индикативной цены над европейской обошлось Башнефти в 67 миллиардов рублей. В 2021 году уже европейские индексы превышали российские и Башнефть заработала 36 миллиардов рублей. В текущем году, судя по всему, компания получит по демпферу больше 100 миллиардов рублей. Это существенно занизит уплаченные Башнефтью налоги на добычу, увеличив базу прибыли и гипотетический дивиденд.

Известно, что с начала февраля в ЕС вступает в силу эмбарго на российские нефтепродукты. Демпфер потеряет актуальность как механизм, который должен компенсировать разницу между европейским рынком и внутренним. Нефтеперерабатывающие мощности профицитные. В стране производится в 2 раза больше нефтепродуктов, чем потребляется. Подавляющая часть экспортных объёмов направляются на рынок, который закроется через несколько месяцев. Возможно, демпфер будет скорректирован и привязан к бенчмаркам азиатским/ближневосточным. К рынкам, на которые нефтяные компании будут стараться перенаправить объёмы. Неопределённости слишком много. Без доходов от дельты между внутренним и внешним рынком финансовые результаты Башнефти могут резко ухудшиться к тому, что увидим в текущем году. А если часть перенаправляемых объёмов будут реализовывать с дисконтами по ценам, которые ниже внутренних, и это найдет отражение в новой формуле демпфера, то уже Башнефть будет платить, как в 2020 году (!!!). Это огромный риск. Сейчас префы Башни стоят дёшево относительно того дивиденда, который могут выплатить в следующем году (2-й слайд). До лета акции могут подорожать. Я спекулятивно заходить не хочу. Но следить за добычей/переработкой Башнефти продолжу, как и прогнозировать финансовые результаты.

Пользователь запретил комментарии к топику.