Блог им. superdet

ООО "Талан-Финанс" - 2021 - III кв - Рейтинг

- 25 апреля 2022, 15:01

- |

Ежедневный финансовый анализ предприятий за 2021 год на fapvdo.ru с оценкой риска дефолта в краткосрочной и долгосрочной перспективе.

Прежде чем инвестировать в финансовые компании, инвестор должен понимать, что подобные конторы берут ваши деньги, чтобы перезанять кому-то, или реинвестировать их в другие проекты. В этой связи, компании заёмщику необязательно иметь собственные активы, которые бы послужили для инвестора гарантией возврата средств. Чтобы начать свою деятельность, достаточно иметь стол, стул, компьютер и то не всегда. Так, например, ООО «Талан-Финанс», гарантирует возврат инвестиций не собственными активами, а своей репутацией (раком, что ли встанут? Сомневаюсь.)

Согласитесь, в случае дефолта, это слабое утешение для инвестора, да и репутация конторы, сильно проигрывает репутации конкретного человека, который бы взял на себя все финансовые неудачи своей компании. Вот и компания «Талан» не берёт на себя ответственность по займам, а создаёт некую финансовую структуру, чтобы в случае чего безболезненно открестится от неё.

В целях приобретения опыта инвестирования в подобные конторы и совершенствования навыка их финансового анализа, в моём портфеле ООО «Талан-Финанс» представлено 2,5%-ой долей облигаций двух выпусков.

Общие сведения

ИНН: 7727748225

Полное наименование юридического лица: Общество с ограниченной ответственностью «Талан-Финанс»

ОКВЭД: 64.92.2 — Деятельность по предоставлению займов промышленности

Сектор рынка по ОКВЭД: Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ООО «Талан-Финанс»

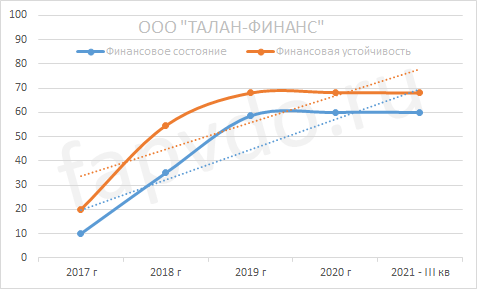

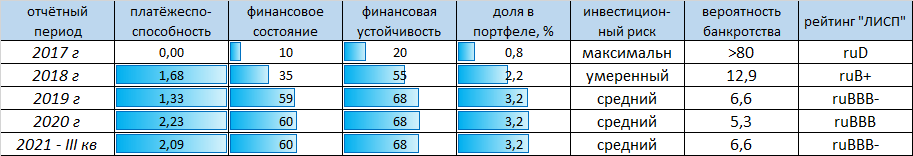

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Рост уровня финансового состояние к концу отчётного периода и рост уровня финансовой устойчивости остались без изменений. Стабильность финансовых показателей осталась на прежнем уровне.

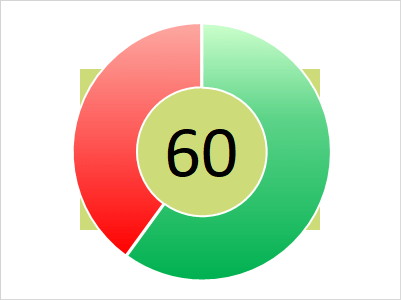

Финансовое состояние — 60 баллов, минимально-допустимого уровня. Финансовое положение с преобладанием заёмных средств.

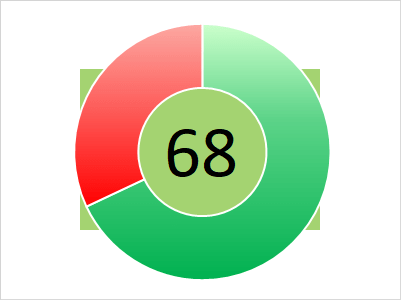

Финансовая устойчивость — 68 баллов. Средний риск банкротства.

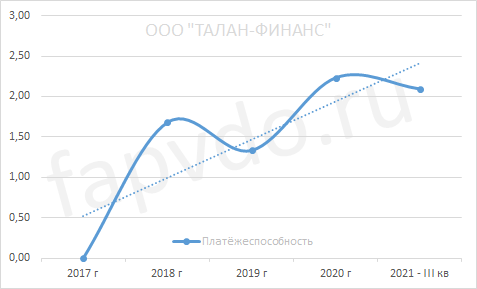

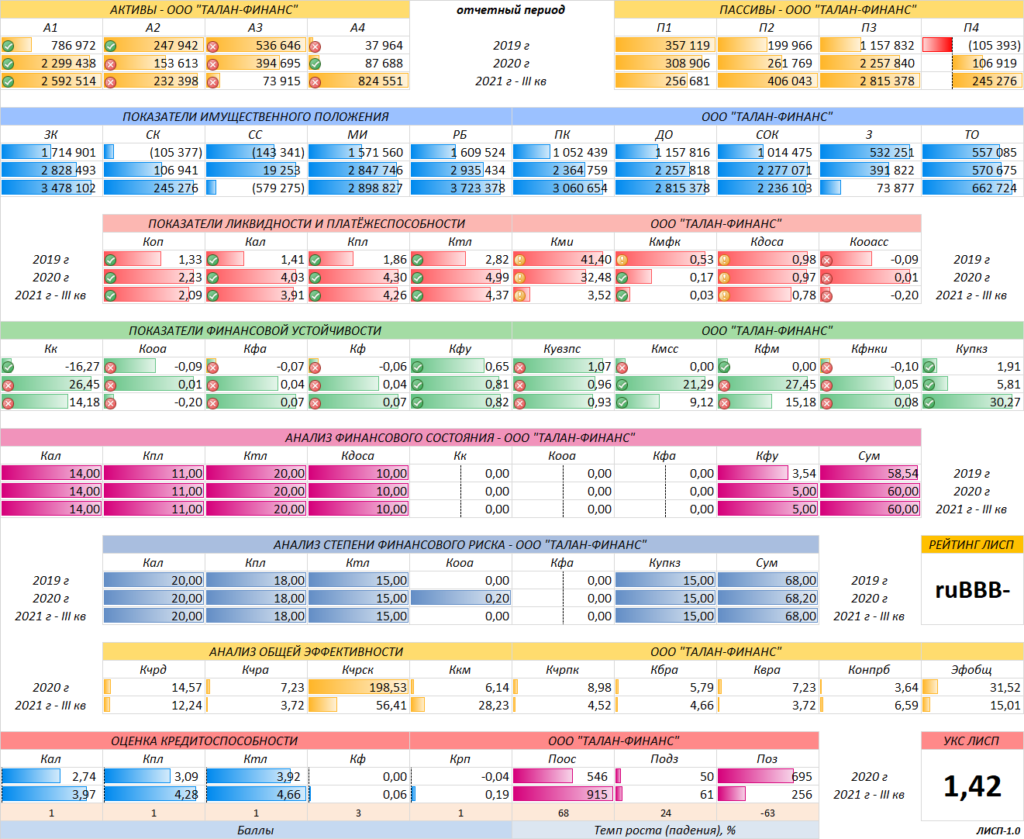

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 2.09, нестабильная. Снижение платёжеспособности за отчётный период составило 6%

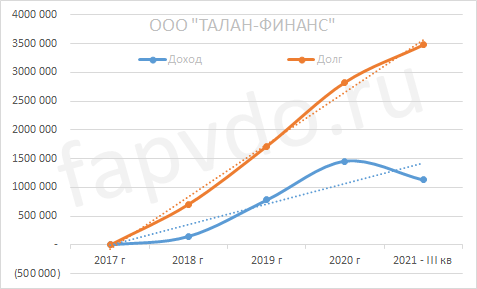

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 1.1 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 1.2-1.5 млрд рублей

Заёмный капитал к концу периода вырос на23% и составил 3.5 млрд рублей.

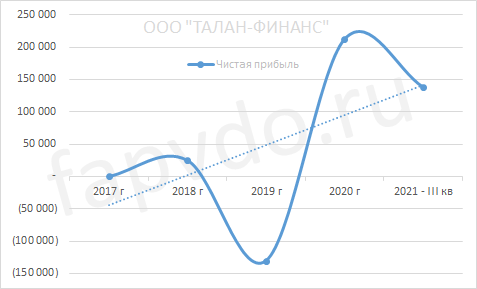

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна — 138 млн рублей, но имеет тенденцию к дальнейшему росту. Снижение чистой прибыли за отчётный период составило — 35%. Прогноз чистой прибыли к концу финансового года — 150-180 млн млрд рублей

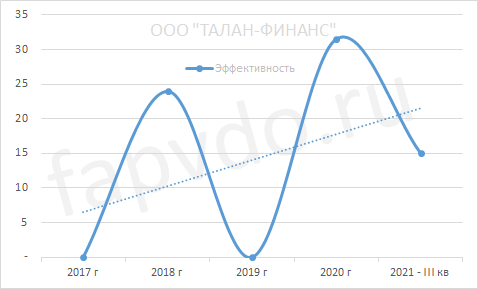

Эффективность

Динамика общей эффективности

Общая эффективность предприятия — средняя. Эффективность предприятия нестабильная и снизилась в отчётном периоде на 52%.

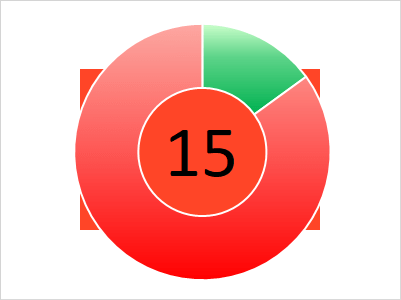

Общая оценка эффективности предприятия — 15 баллов. Предприятие средней эффективности.

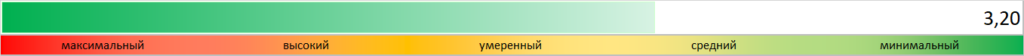

Инвестиционный риск

Уровень инвестиционного риска — умеренный, ближе к среднему. Доля облигаций ООО «Талан-Финанс», от общей доли активов инвестиционного портфеля, может достигать3.2%

Облигации ООО «Талан-Финанс»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Талан-Финанс-001Р-01 — 14/15

- Талан-Финанс-001Р-02 — 14.67/10.5

- Талан-Финанс-001Р-03 — 13.79/13

Общий облигационный долг: 2 млрд рублей

Средняя доходность эф./купон., %: 14.15/12.83

❗ 47% всех дефолтов приходится на облигации выпущенные финансовыми и инвестиционными компаниями.

Подробнее...(факт 4)

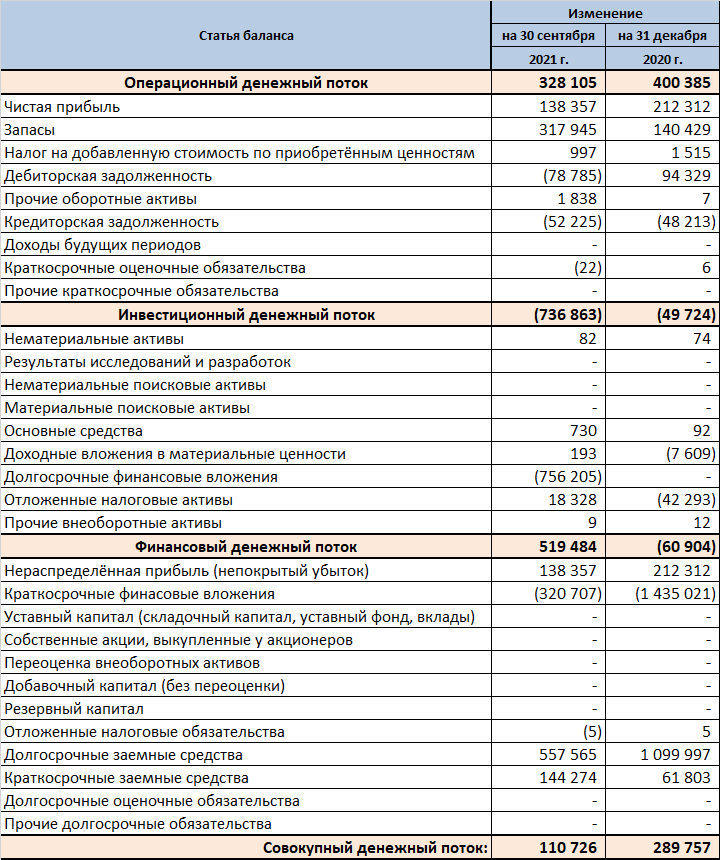

Денежные потоки ООО «Талан-Финанс»

Показатели денежных потоков за отчётный период:

- Операционный — положительный —328 млн рублей

- Инвестиционный — отрицательный — 737 млн рублей

- Финансовый — положительный — 519 млн рублей

- Совокупный: — положительный — 111 млн рублей

Кредитоспособность ООО «Талан-Финанс»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ООО «Талан-Финанс»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ООО «Талан-Финанс» был присвоен рейтинг ЛИСП на уровне ruВВB- по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB-{ru}

Индекс Финансового Риска RusBonds:36

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:29

Экспертное заключение

❗ ООО «Талан-Финанс» — умеренно рискованной, закредитованное, финансово неустойчивое, средне-эффективное, низколиквидное предприятие с достаточно стабильными финансовыми показателями на протяжении последних 3-х лет.

Текущей ликвидности у предприятия достаточно с солидным запасом, то есть, предприятие способно погашать текущие и краткосрочные обязательства без особых проблем. Однако, погашать долгосрочные займы, когда придёт время, у компании ликвидности может не хватить.

Поскольку компания финансовая, она значительно закредитована. На 1 собственный рубль у компании 14 рублей долга. Справедливости ради стоит отметить, что в текущем отчётном периоде, это соотношение снизилось на 46%. Беря во внимание соотношение заёмного и собственного капиталов, а так же объём внеоборотных активов, можно однозначно заявить, что весь инвестиционный риск компания переложила на инвесторов. Об этом свидетельствует и доля финансирования деятельности компании из собственных средств — 7%. Это то, что потеряет компания в случае банкротства. Часть заёмных денег используются нерационально. С другой стороны, есть некая подушка безопасности для инвесторов.

Относительно высокая эффективность показана за счёт высокой рентабельности собственного капитала. Такое возможно, если собственный капитал небольшой, а чистая прибыль соизмерима с собственным капиталом. Справедливая эффективность компании — 8-10%.

Операционная деятельность предприятия, то есть ради чего оно создавалось, положительная и приносит в среднем 400 млн российских денег в год. Чистая прибыль в полном объёме реинвестируется. Однако инвестиционная деятельность компании пока не приносит ощутимой прибыли и продолжает наращиваться за счёт облигационных займов. Убыток от инвестиционной деятельности за отчётный период составил 737 млн, так как предприятие вложилось в долгосрок на сумму 756 млн рублей.

Инвестиционная вероятность банкротства: 6.6%

Статистическая вероятность банкротства: 4.4%

Целесообразность инвестирования: +7

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО «Талан-Финанс» выше риска потери инвестиций.

Несмотря на достаточно высокий рейтинг, предприятие в силу своей специфики рискованное, это должен учитывать инвестор. По итогам финансового анализа, мной принято решение оставить облигации в своём портфеле без корректировки их доли.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

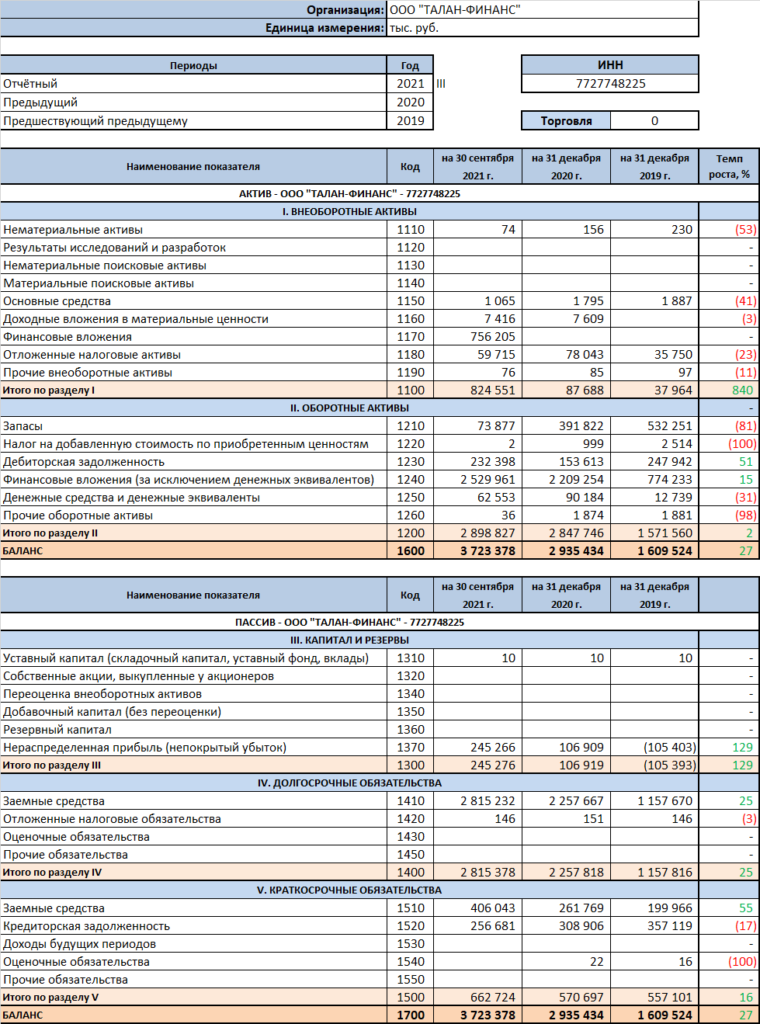

Баланс ООО «Талан-Финанс»

Финансовые коэффициенты ООО «Талан-Финанс»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ООО «Талан-Финанс»

Другие эмитенты ВДО

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК