Блог им. superdet

Финансовое состояние Сдэк-Глобал

- 08 апреля 2022, 15:11

- |

Динамика финансового состояния ООО «Сдэк-Глобал» однозначно говорит о том, что руководству предприятия не всё равно, за счёт чего будет подниматься уровень финансовых показателей. За счёт наращивания долгов и увеличения выручки, или за счёт грамотного управления бизнесом и увеличения его эффективности. Как долго будут ещё расти финансовые результаты предприятия, пожалуй не знает никто. Но абсолютно очевидно, что планомерный рост финансового состояния происходит не сам по себе, а под чутким руководством.

Анализ финансового состояния ООО «Сдэк-Глобал»

Анализ финансового состояния ООО «Сдэк-Глобал» Анализ финансового состояния ООО «Сдэк-Глобал»

Анализ финансового состояния ООО «Сдэк-Глобал» проводится с целью оценки финансовой устойчивости предприятия, эффективности ведения бизнеса и инвестиционного риска.

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ) и актуальны в течение следующего финансового года.

❗ Политика предоставления информации

Бухгалтерский баланс

ИНН: 7722327689

Полное наименование юридического лица: Общество с ограниченной ответственностью «Сдэк-Глобал»

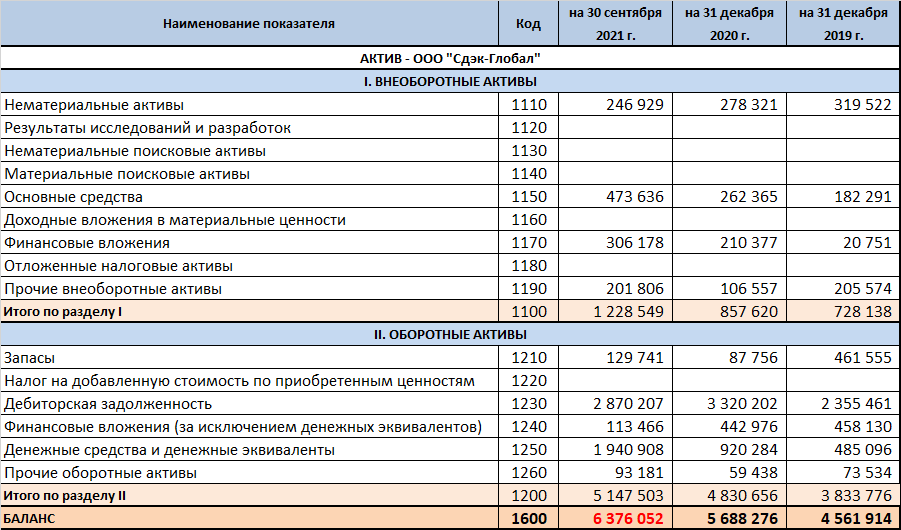

В отчётном периоде отмечен рост ресурсной базы предприятия на 12%. Выросли как внеоборотные активы, так и оборотные. Рост активов составил 43% и 7% соответственно. Очевидно, что предприятие строит своё будущее и старается не провалить своё настоящее.

Актив

Предприятие укрепляет свой финансовый фундамент за счёт увеличения основных средств, дополнительных финансовых вложений и прочих внеоборотных активов. Рост основных средств в отчётном периоде составил 81%. Финансовые вложения выросли на 46%. Прочие внеоборотных активы подросли почти в 2 раза и достигли своего объёма 2019 года.

Оборачиваемость активов составляет 152 дня, что ниже чем в среднем по России.

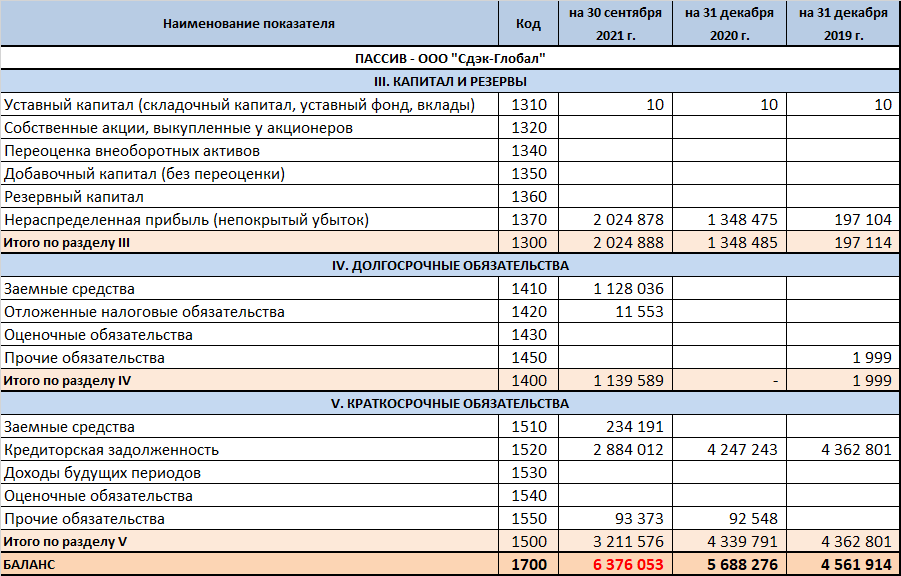

Пассив

Уставный капитал минимального уровня, однако это нисколько не мешает предприятию иметь многомиллиардные доходы. Предприятие наращивает собственный капитал за счёт нераспределённой прибыли, рост которой в отчётном периоде составил 50%

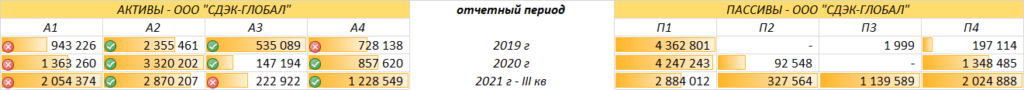

Ликвидность баланса ООО «Сдэк-Глобал»

Ликвидность баланса недостаточная — 50%. Наиболее ликвидных активов не хватает, чтобы закрыть срочные обязательства. Дефицит ликвидности в денежном эквиваленте составляет 800 млн рублей. Этот недостаток ликвидности предприятие будет закрывать с помощью дебиторской задолженности. Собственно предприятие так и делает последних три года.

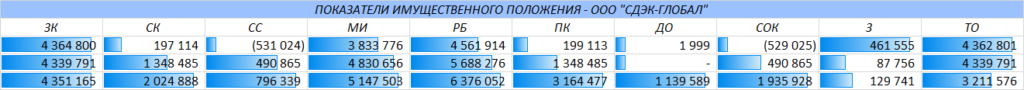

Имущественное положение ООО «Сдэк-Глобал»

Предприятие не наращивает заёмный капитал и наращивает собственный. Доля собственных средств в обороте увеличилась на 62%, а сам, собственный оборотный капитал увеличился на 294%. Рост мобильного имущества составил 6% относительно прошлого отчётного периода. Предприятие растёт за счёт собственных усилий.

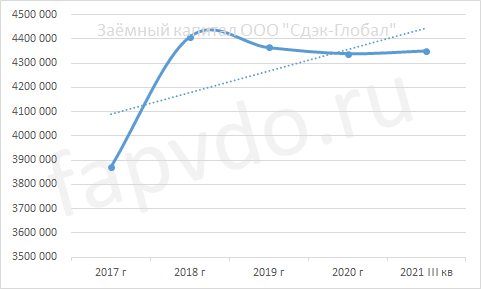

Заёмный капитал

Последние четыре года компания не увеличивает заёмный капитал. Это означает только одно, предприятие старается жить и развиваться на то, что зарабатывает. К сожалению долг не уменьшается, но… лиха беда начало.

Собственный капитал

Собственный капитал растёт из года в год. Так, рост в прошлом периоде составил 584%, в этом отчётном периоде собственный капитал подрос ещё на 50% и составил 2 млрд рублей.

Собственный оборотный капитал

Предприятие наращивает собственный оборотный капитал. Если сравнивать текущий отчётный период с 2019, то картина такова. На конец 2019 года, предприятие имело отрицательный собственный капитал, то есть на 4 млрд долга не имело ничего своего и общий долг превышал заёмный капитал. Тем не менее, за счёт грамотного ведения бизнеса, за два последующих года, собственный оборотный капитал был увеличен с минус 0.5 млрд рублей до плюс 1.9 млрд.

Оборачиваемость оборотных активов составляет 126 дней. Среднее по России — 153 дня.

Текущие обязательства

Текущие обязательства предприятия в отчётном периоде сократились на 1.1 млрд рублей. Снижение объёма первоочередных долгов составило 26%. Здесь не совсем понятно, за счёт чего сократились текущие обязательства. Вполне возможно, что удалось договориться к кредиторами и часть кредиторской задолженности перенести на более поздние сроки.

Долгосрочные обязательства

В предыдущих отчётных периодах у предприятия не было долгосрочных обязательств, но на момент составления отчётности такие обязательства у компании появились и составляют 1.1 млрд рублей, половина из которых — облигационный долг.

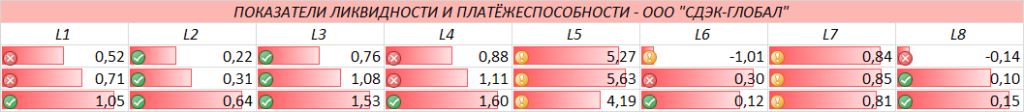

Ликвидность и платёжеспособность

Практически все показатели ликвидности и платёжеспособности показывают устойчивый рост и на конец отчётного периода достигли минимально допустимых значений.

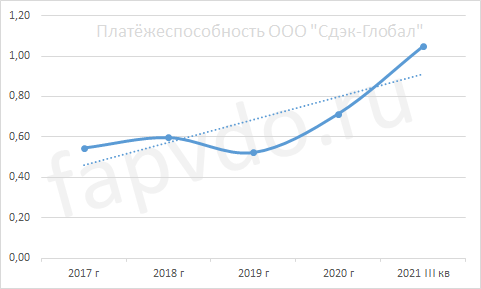

Платёжеспособность

Платёжеспособность предприятия растёт вместе с собственным капиталом и сохраняет дальнейшую тенденцию к росту. Общая платёжеспособность минимально допустимого уровня, то есть предприятие только-только способно закрыть все свои обязательства за счёт всех своих активов.

Абсолютная ликвидность

У предприятия достаточная абсолютная ликвидность. За счёт собственных денежных средств и краткосрочных финансовых вложений предприятие способно закрыть 0.64-ю часть текущих обязательств. Такую долю абсолютной ликвидности несколько нерационально держать в «подушке безопасности», так как её оптимальное значение должно находиться в интервале 0.2-0.5.

Промежуточная ликвидность

С помощью имеющихся денежных средств, краткосрочных финансовых вложений и дебиторской задолженности, предприятие способно закрыть все свои текущие обязательства с запасом. При оптимальном значении промежуточной ликвидности — 1, показатель, на конец отчётного периода, имеет 53% запас прочности.

Текущая ликвидность

Текущая ликвидность предприятия чуть выше минимального значения и не является оптимальной. Тем не менее, у предприятия достаточно активов, чтобы погашать свои обязательства в течение года.

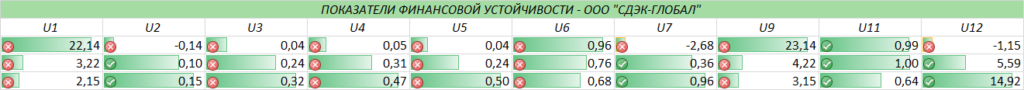

Финансовая устойчивость ООО «Сдэк-Глобал»

Несмотря на положительную динамику многих финансовых показателей, предприятие по-прежнему нельзя назвать финансово устойчивым и независимым от заёмного капитала.

Коэффициент капитализации

Предприятие стабильно сокращает свою зависимость от заёмных средств. Так в 2020 отчётном периоде, капитализация сократилась на 85%, а в текущем, ещё на 33%. Закредитованность компании снизилась с 22.14 до 2.15 рублей на 1 собственный рубль за 2 года.

Коэффициент финансирования

Финансирование деятельности предприятия за счёт собственных средств недостаточное. Показатель ниже минимально допустимого значения — 0.47 против 0.67, но он имеет положительную динамику. В отчётном периоде увеличение финансирования из собственного кармана составило 50%

Коэффициент финансовой устойчивости

Общая финансовая устойчивость, как и собственное финансирование, несколько не дотягивает до минимально допустимого значения — 0.5 при минимуме 0.6. Однако уверенный рост показателя за последние три года, оставляет хорошее впечатление об укреплении финансового фундамента предприятия.

Перспективы роста

Предприятие имеет перспективы дальнейшего роста, правда не за счёт собственных запасов, а за счёт увеличения денежной массы и дебиторской задолженности. Такое положение дел не даёт использовать собственные средства в обороте более эффективно и является менее рациональным, чем наращивание собственных запасов. Однако при хорошей оборачиваемости дебиторской задолженности — допустимо.

Оборачиваемость дебиторской задолженности — 78 дней. В среднем по России — 66 дней.

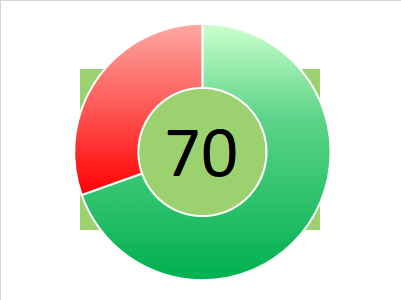

Уровень финансовой устойчивости

Финансовая устойчивость — 70 баллов. Общее состояние — перспективное. Вероятность банкротства предприятия и объявление дефолта — низкие. Из-за недостатка наиболее ликвидных активов, возможны периодические проблемы с погашением кредиторской задолженности.

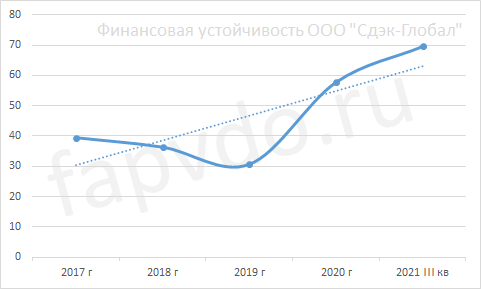

Динамика финансовой устойчивости

Общий показатель финансовой устойчивости показывает перспективную динамику. В отчётном периоде, предприятие подтвердило своё стремление к укреплению финансового состояния.

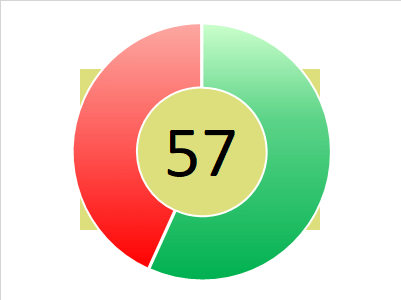

Финансовое состояние ООО «Сдэк-Глобал»

Финансовое состояние — 57 баллов. Общее состояние — перспективное, но на момент составления отчётности, минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств. Угроза потери инвестиций — низкая. Возможны задержки по расчётам.

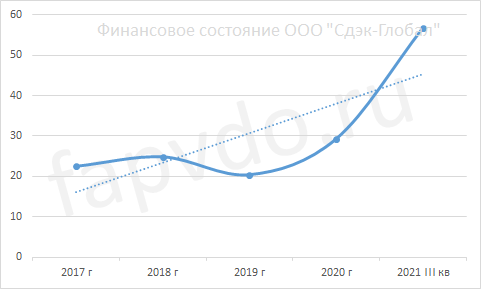

Динамика финансового состояния

Финансовое состояние имеет положительную динамику. Если выражать финансовое состояние в цифрах по 100-балльной шкале, то его темпы роста, с конца 2019 года, составили 28 баллов, или 200%

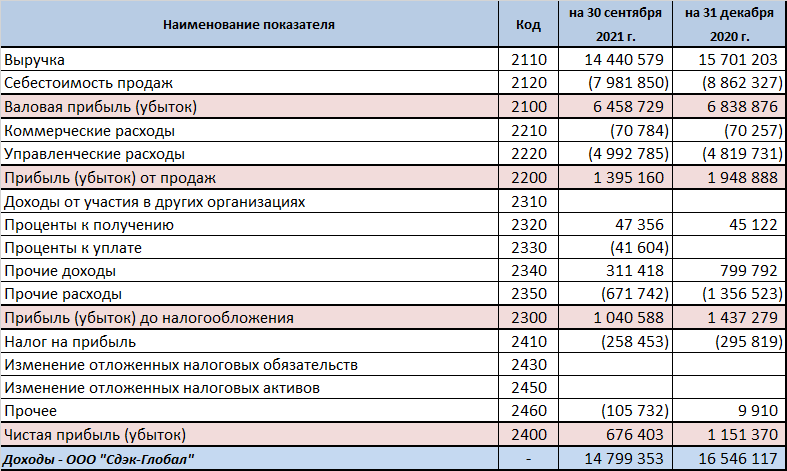

Финансовые результаты ООО «Сдэк-Глобал»

Выручка за 9 месяцев текущего года — 14.440 млрд рублей. Предприятие незначительно отстаёт от показателей за весь, 2020-й, отчётный период. В целом, выручка предприятия ниже на 8%, но до конца года есть время и учитывая оборачиваемость дебиторской задолженности, не исключено, что этот период не будет хуже прошлого.

Расходы предприятия увеличились и, вероятнее всего, чистая прибыль не покажет миллиардный результат.

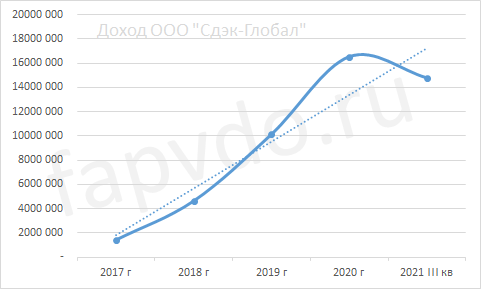

Доходы

Доходы предприятия на 30 сентября 2021 года — 14.799 млрд рублей. Доход компании имеет тенденцию к росту, но в текущем периоде навряд ли сможет значительно превысить прошлогодний результат.

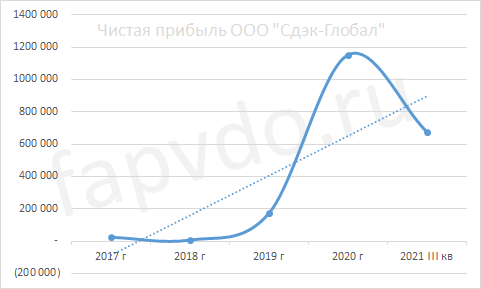

Чистая прибыль

Чистая прибыль сократилась на 41% и составила 676 млн рублей. Сокращение прибыли произошло на фоне увеличения расходов и снижения общей эффективности предприятия. Возможно к концу периода чистая прибыль подрастёт, но этот рост не будет значительным.

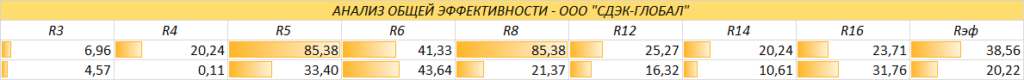

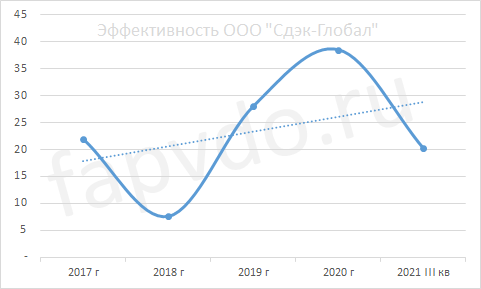

Эффективность ООО «Сдэк-Глобал»

Общая эффективность предприятия средняя. Большая часть показателей рентабельности снижается из-за перераспределения долей заёмного и собственного капиталов. Так, увеличение собственного капитала привело к увеличению его оборачиваемости и, как следствие, к снижению его рентабельности. Что является естественным и допустимым фактором.

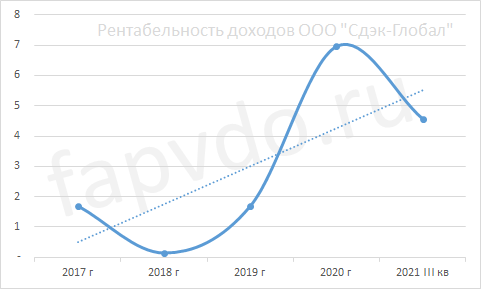

Рентабельность

Себестоимость продаж средняя, но из-за высоких расходов предприятия на управленческие и коммерческие нужды, рентабельность доходов низкая — 4.57%

Рентабельность доходов и предприятия можно поднять за счёт более эффективного управления расходами.

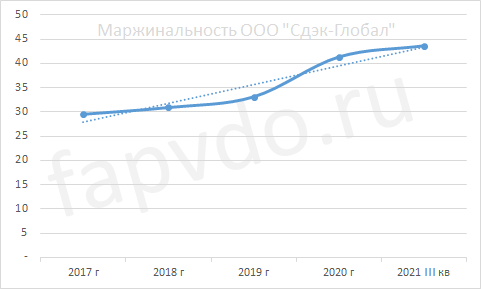

Маржинальность

Очень хорошая маржинальность — 43.6%. Конкурентам есть чему позавидовать, но расходы предприятия, сводят коммерческую маржу на нет, снижая тем самым эффективность работы всего предприятия.

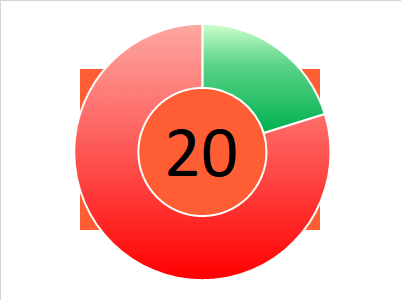

Уровень эффективности

Общая эффективность — 20%. Повысить уровень эффективности предприятия можно за счёт увеличения рентабельности активов. Для этого потребуется наращивать чистую прибыль. Как уже было сказано выше, чистую прибыль можно увеличить за счёт контроля расходов, как управленческих!!!, так и прочих.

Динамика эффективности

Эффективность предприятия — нестабильна и в отчётном периоде показала уровень 2017 года. Тем не менее, общая тенденция роста эффективности сохраняется.

Облигации ООО «Сдэк-Глобал»

На фондовом рынке, предприятие представлено следующими облигациями:

код ISIN — доходность эф., %

- RU000A102SM7 — 11.52

Общий облигационный долг предприятия составляет 500 млн рублей

Инвестиционный риск

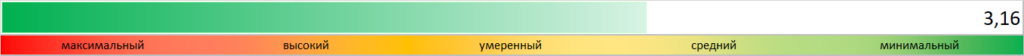

Уровень инвестиционного риска — средний. Доля облигаций ООО «Сдэк-Глобал», от общей доли активов инвестиционного портфеля, может достигать 3.16%

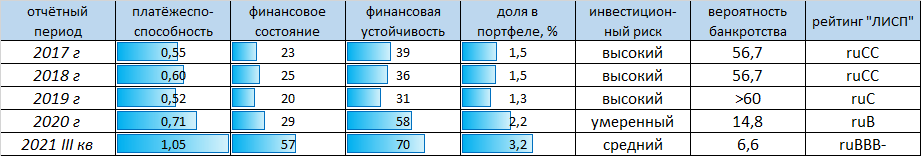

Рейтинг ООО «Сдэк-Глобал»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв. 2021 финансового года, ООО «Сдэк-Глобал» был присвоен рейтинг ЛИСП на уровне ruBBB- по национальной шкале.

Рейтинг-статистика с 2017 по III кв. 2021 гг.

Уровень инвестиционного риска — средний

Вероятность банкротства среди предприятий с равнозначным финансовым состоянием — 6.6%

Рейтинг от «Эксперт РА» — не присуждался

Рейтинг от «АКРА» — не присуждался

Индекс Финансового риска RusBonds — 4

Индекс должной осмотрительности RusBonds — 1

Кредитный скоринг Интерфакса — BBB+{ru}

Индекс платежной дисциплины RusBonds — 100

❗ ООО «Сдэк-Глобал» — динамично развивающееся российское предприятие со средним инвестиционным риском.

Инвестиционная вероятность банкротства — 6.6%

Статистическая вероятность банкротства — 4,4%

Целесообразность инвестирования — +6

Инвестиционный риск оправдан высокой купонной доходностью. Вероятность получения дохода при инвестициях в высокодоходные облигации ООО «Сдэк-Глобал» выше риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Другие эмитенты ВДО- 08 апреля 2022, 15:14

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК