Блог им. T59

Выплатит ли Сбербанк дивиденды за 2021 год? 2 причины «ЗА».

- 27 февраля 2022, 20:27

- |

Прибыль за 2021 год уже заработана, но пока еще никуда не потрачена, попробуем прикинуть наши шансы как акционеров получить ее часть ввиде дивидендов.

Начнем от противного, а именно предположим почему не заплатят.

Причин может быть много, но предлагаю остановится на тех, которые более менее можно посчитать, и на мой взгляд таких две:

1. Сбер в 2022 году станет работать в убыток и придется закрывать дыру прибылью 2021 года.

2. Выплата дивидендов, ухудшит показатели достаточности капитала Н 1.0 ( такая проблема есть у ВТБ).

Разберем эти причины по порядку

1. Убыток по итогам 2022 года.

Подобной ситуации как сейчас в нашей стране еще не было, поэтому предлагаю сравнить с ближайшим кризисом — периодом пандемии ( которая как раз началось примерно в это же время года).

Тогда, как мы все помним:

— предприятия не работали вообще или с перебоями ( сейчас работаем)

-мировая торговля упала ( скорее всего так же упадет)

— цены на экспортные товары ( нефть, газ, металлы) были на минимумах и даже уходили в минус ( сейчас на максимумах).

Отсюда можно сделать робкий вывод, что по крайней мере на первом этапе будет не хуже чем в первые кварталы пандемии.

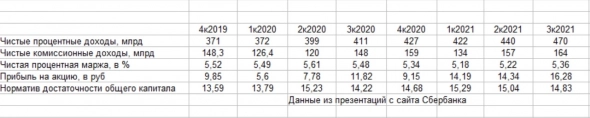

Судя по отчетности по МСФО, даже в разгар коронокризиса, банк зарабатывал прибыль. Причем процентные доходы не упали, а даже выросли. Основной урон был со стороны комиссионной составляющей прибыли.

Таким образом, высокие шансы на то, что прибыль все равно будет.

2. Норматив достаточности капитала H 1.0. будет ниже нормы.

Вообще нормативов несколько, но я решил остановится на этом, т. к. выплата дивидендов оказывает сильное влияние именно на него.

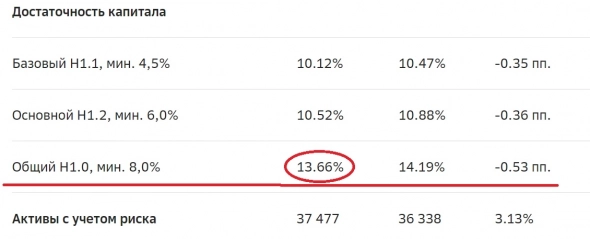

Как следует из презентации Сбера, по состоянию на 1 февраля 2022 года, этот показатель, составлял 13,66% при норме 8%.

И как мы все не раз слышали, вплоть до последних событий, Сбер собирался выплатить 50% по МСФО, т. е. как минимум 26 рублей на акцию ( т. к. отчет за 4 кв.2021 будет только 2 марта поэтому все предположительно), а это 587 млрд.

Таким образом, в их ( Сбера) планах эта крупная выплата не нарушала этот норматив, суть которого в простом определении — сколько банк может иметь активов ( выдавать кредитов), при таком капитале.

Если бизнес растет, то кредитов выдается больше, следовательно нужно больше капитала.

Норматив считается так «Активы с учетом риска» делятся на «Общий капитал» ( там есть нюансы на 3 страницы, кто хочет понять, смотрите отчетность).

Общий капитал формируется в основном за счет нераспределенной прибыли, субординированных кредитов, эмиссии акций.

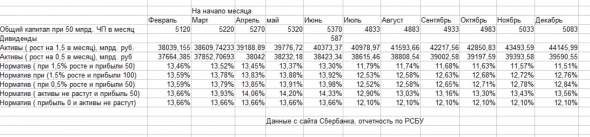

Ниже я попробовал смоделировать как будет меняться капитал и активы, в зависимости от нескольких сценариев.

Сначала прикинул, как банк планировал 2022 год, т. е. активы росли бы еще более опережающее чем в 2020 ( 1,5 в месяц или 16% в год), прибыль была бы 100 млрд в месяц ( как в январе), как при этих данных менялся бы норматив H 1.0.

Выходит, что после выплаты дивидендов в июле, норматив составил бы 12,53 (при норме 8), и начал бы постепенно расти, возможно прибыль была бы еще больше.

Т.е. Сбер ожидал падение этого норматива из за выплаты дивидендов, но не считал снижение на 1% таким существенным.

Второй сценарий — кризисный, прибыль хоть и есть, но падает в 2 раза до 50 млрд, активы растут на те же полтора процента, например из за инфляции, и в этом случае в норматив укладываемся, хоть и падаем почти на 2% до 11,51 к концу года.

Так же рассмотрены сценарии

Активы не растут и прибыль 50 млрд ( тут вообще все замечательно, возвращаемся к 13,56)

Активы не растут и прибыли нету ( все равно в номер, 12,1 к концу года)

По любому из них, Сбер укладывается в норматив с запасом ( см. таблицу)

Таким образом, при всех этих сценариях, нарушение банком норматива достаточности капитала не произойдет и не будет причиной для отказа в выплате.

Если помечтать дальше то из позитивного можно заметить

Даже уменьшение цифры дивидендов в 2 раза до 13 рублей, не даст акции дальше падать ( максимум 10-15% от текущих цен).

Половину дивидендов заберет государство, думаю деньги ему понадобятся.

Вторую половину скорее всего получат граждане, т. к. иностранцы, которые доминировали в оставшейся доле, к моменту выплаты выйдут из акционеров

Тут и налога никакого придумывать не придется и граждане инвесторы будут довольны.

Причин не платить еще больше, та же прибыль может легко уйти в минус, например отмени ЦБ льготы по переоценке ОФЗ, роста стоимости фондирования, при невозможности поднять ставку по уже выданным кредитам, массовые неплатежи по кредитам.

Все что написал, это лишь попытка разобраться в это непростое время и добавить немного определенности.

Не является инвестиционной рекомендацией, думайте сами чего делать.

P.S. Жду аргументированной критики, чего я не учел.

теги блога T59

- globaltrans

- X5 Retail Group

- акции

- башнефть

- башнефть дивиденты

- башнефть преф

- Башнефть-ап

- бкс

- брокеры

- Газпромнефть

- Глобалтранс

- Дивидендные акции

- дивиденды

- Ленэнерго

- Лукойл

- Магнитогорский МК

- металлурги

- металлургические компании

- металлургический сектор

- ММК

- НЛМК

- НМТП

- Новороссийский Морской Торговый Порт

- ОВК

- оффтоп

- Роснефть

- роснефть прогнозы

- Россети Ленэнерго

- Русагро

- РусАгро.AGRO

- русгидо

- русгидро

- Сбер

- сбербанк

- Сбербанк дивиденды

- Сбербанк преф

- Северсталь

- Сургутнефтегаз

- татнефть

- Татнефть преф

Я сбер по 80 взял и ваще не факт что на лоях! Но с полным пониманием, див не будет.

Если до этой недели можно было ждать просто рецессию, которая повлияет на платежеспособность бизнеса. То теперь у нас новая реальность — уже завтра очень много бизнеса просто встанет. Бизнес не расчитается по контрактам, дюди останутся без работы и дефалтнут — будет просто масса невозврата.

Как вариант спасения может быть курс доллара «сильно за 100», всеж он чуть снизит кредитную нагрузку на физиков и юриков. Но, в любом случае, о дивах не может быть и речи! Хорошо если они через лет 5 будут.