Блог им. Tape_Reading_Analysis

Фундаментальный анализ компании ДВМП (FESH) Продолжение

- 11 февраля 2022, 16:37

- |

Анализ выручки основного сегмента

Поскольку Линейно-логистический дивизион интегрирует деятельность всех дивизионов FESCO, и основной объем выручки приходиться именно на этот дивизион, необходимо рассмотреть от каких факторов зависит выручка этого дивизиона. Рассматривается самое прибыльное и перспективное направление, на мой взгляд, контейнерные перевозки.

Основные моменты:

1. Объем контейнерных перевозок

2.Стоимость фрахта на перевозку контейнера

3.Стоимость бункерного топлива

Объем контейнерных перевозок.

Резкий рост объема перевозок был вызван в основном увеличением спроса на товары из-за эпидемиологической обстановки в мире. Для выявления определенных тенденций нужно следить за показателями таких направлений: мировой рынок контейнерных перевозок, импорт, экспорт, внутрироссийские перевозки, транзит.

Риски:

Падение объемов контейнерных перевозок может быть связано с полным открытием границ из-за уменьшения спроса на товары длительного пользования, со смещением спроса в сторону туризма.

Стоимость фрахта на перевозку контейнера.

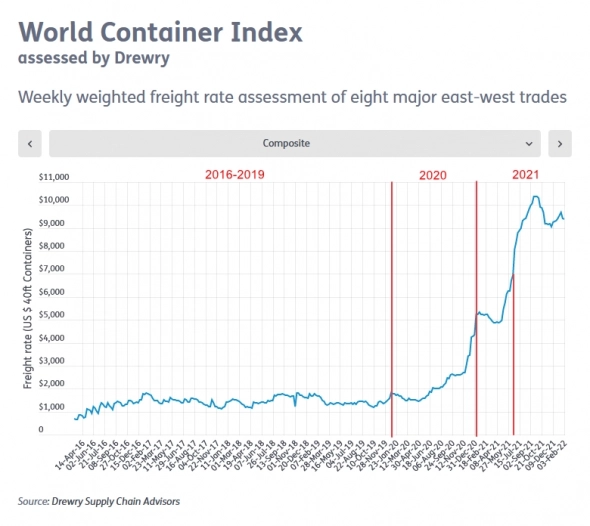

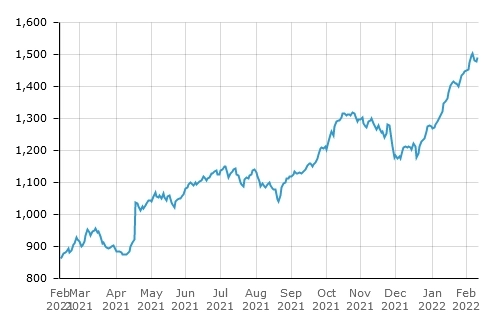

World Container Index (WCI)

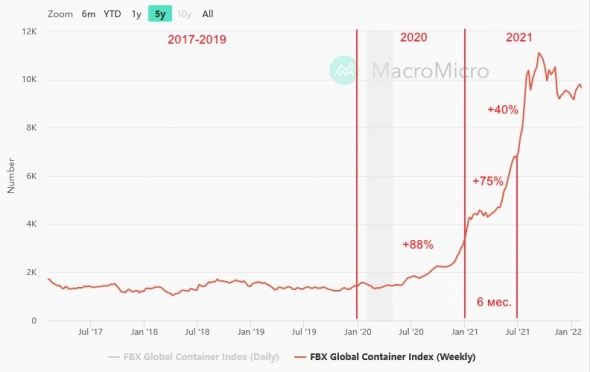

Freightos Baltic Index (FBX)

Балтийский глобальный контейнерный индекс (FBX) отражает стоимость 40-футового контейнера, перевозимого по 12 ключевым международным торговым маршрутам.

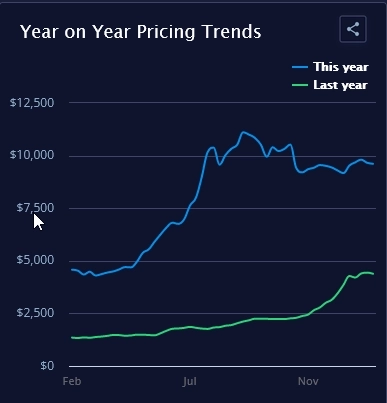

Сравнительная динамика значений индекса FBX, 2020/2021

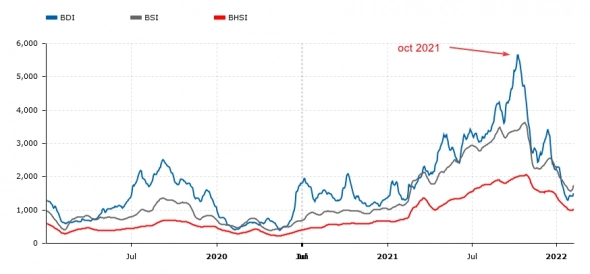

Baltic Exchange Dry Index (BDI)

Отражает стоимость фрахта на перевозку насыпных грузов.

Видно, что активный рост стоимости фрахта начался в конце 2020 года из-за ряда проблем. Поскольку спрос рос, а проблемы решались медленнее, чем хотелось, рост ставок продолжился и достиг многолетних максимумов.

Я выделил на графике FBX промежуток в 6 мес., это для сравнения с вышедшим отчетом за 6 мес. 2021 года. Результаты по выручке только этого сегмента за 6 мес. превысили результаты за полный 2019 год. Из сравнительной динамики значений индекса FBX можно увидеть, насколько различна динамика роста цены в 2021по сравнению с 2020 г.

На данный момент цена за перевозку контейнера держится на высоких значениях (9 000- 10 000$).

Риски:

Снижение спроса. Доступность контейнеров в портах (индекс Cax).

На графике индекса BDI отмечено максимальное значение в октябре 2021, после которого началось падения, почти такая же картина наблюдалась по FBX и WCI в октябре 2021 г., но с одним различием – падение не продолжилось. Естественно это разные показатели, но поскольку на протяжении многих лет динамика у них схожа, то можно сделать предположения.

Стоимость бункерного топлива

Индекс бункерного топлива (BWI)

Основные сорта IFO380, IFO180, MDO и MGO включены в спред пропорционально их важности для бункерного рынка.

В целом стоимость бункерного топлива практически полностью коррелирует с ценой на нефть. На данный момент цена нефть находиться в растущем тренде и соответственно цены на бункерное топливо в ближайшем будущем снижаться не собираются.

Расчет по DCF модели

Представленные выше размышления нужны для определения ряда допущений.

В качестве отправной величины берется FCFF, т.е. деньги которые принадлежат собственникам и кредиторам.

Текущее значение FCFF=7641 млн. руб. на 31.12.2020 года.

Рост FCFF за последние 2 года составил 15%.

Берем во внимание отчет за 6 мес. 2021 года: значение FCFF= 9784 млн. руб., соответственно рост на 28% за неполный год.

Можно предположить с довольно высокой вероятностью, что выручка компании за 2021 год увеличится минимум в 2 раза, соответственно FCFF за 2021 год будет в районе 18000 млн. руб. Что означает рост на 136%.

Допущения на 2022 год:

- Стоимость фрахта на перевозку контейнеров будет в районе 9000-10000$.

- Тариф на ж/д перевозки в текущих пределах.

- Объем контейнерных перевозок не снизиться.

- Цена бункерного топлива останется на текущих уровнях или незначительно вырастет.

- Все остальные составляющие на том же уровне, за исключением инвестиций в развитие.

Все допущения подвержены пересмотру по мере изменения ситуации по существенным направлениям.

Исходныеданные:

Number of shares = 2951 млн.

FCFF за 2021 год = 18000 млн.руб.

Estimated FCFF Growth Rate = 10%

Growth duration, Years = 5

Discount Rate = 17%

Perpetual Growth Rate = 2%

Результат:

Intrinsic Value per share = 55.91 руб.

Выводы:

Полученные цифры выглядят очень оптимистично. Нужно не забывать еще один риск, не связанный с деятельностью компании: мажоритарный акционер.

В итоге, на мой взгляд, и на данный момент, довольно трудно спрогнозировать будущие результаты такой компании на 5,10 лет.

- 11 февраля 2022, 19:16

- 12 февраля 2022, 02:27