SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Если бы не было Баффетта, то его нужно было придумать! (Фундаментальный анализ VS Технический анализ).

- 31 августа 2012, 08:57

- |

Если Вы такие умные, то почему я такой богатый? (Уоррен Баффетт)

Терпеливым достается всё. (Китайская мудрость)

Давний спор между сторонниками фундаментального и технического анализов не разрешим в принципе, так как любой рассматриваемый случай можно считать индивидуальным, и обобщению не подлежит. Но всё-таки попытаемся поразмышлять.

Я сам инвестирую и долгосрочно в российские акции, и одновременно спекулирую опционами на индекс РТС системно. Тот еще себе выбор инструментов для работы)))

Системы, основаны, конечно, на статистике предыдущих цен и событий, так бы это были и не системы вовсе. Но я знаю, что, несмотря на статистику за 5 лет (в России больше нет просто показательной статистики по опционам), и рынок может уже был во всех возможных состояниях за этот период (2008-2012), но всегда может произойти, то чего невозможно спрогнозировать, или будет происходить не всё то, что происходило в прошлом (например, события 2008 года не повторяться еще 80 лет или 11 лет – кто знает?) и получается, что все системщики по ТА по сути в любом случае – «одураченные случайностью», и рано или поздно за каждым «технарем» может придти «Черный лебедь».

Мне кажется, именно это хотел донести автор уже легендарной статьи Ложь брокеров на фондовом рынке РФ, что для большинства людей будет лучше не «лудоманить» при помощи МТС, роботов, автоследования и другого по ТА, а совершать долгосрочные инвестиции в акции на основании фундаментального анализа – соотносить реальную стоимость актива и цену на бирже, конечно, это намного сложнее и скорее всего этому невозможно научить, но и не нужно всем быть профессионалами фондового рынка (есть ПИФы), но самое главное, на долгосрочных инвестициях

брокер и биржа не заработают на комиссии, в таком количестве денег, как если бы, трейдер будет использовать тех. анализ – совершая сотни, тысячи, миллионы сделок в год, вместо одной-пяти в десять лет…

В списках самых богатых людей Вы не найдете системщика, торгующего по тех. анализу, так как просто все системы основанные на ТА имеют свой потолок по ликвидности, и результат работы системы не стабилен (Граалей нет). Получается, что на тех. анализе – можно работать краткосрочно, выводя всю прибыль, а фундаментальный анализ – это для долгосрочной работы на фондовом рынке. Каждый выбирает свой путь. Есть очень хороший пример успеха, который знают все – У. Баффетт.

Уоррен Эдвард Баффетт

Крупнейший в мире и один из наиболее известных инвесторов, состояние которого на 2012 год оценивается в 44 млрд. долл. США. Руководит (и владеет 31%) компанией Berkshire Hathaway Inc. (активы на данный момент более 392 млрд. долл.). В мире инвестиций с 1956 года (основывал собственное партнерство Buffett Associates Ltd, позднее реорганизованное в Buffett Partnership Ltd., с 1965 управление активами переводит в Berkshire Hathaway).

Является адептом инвестирования на основании фундаментального анализа. Выбирая акции – покупает «на века». Инвестиции осуществляет в основном в США в компании мировыми брендами (Coca-Cola, IBM, Procter&Gamble, Wal-Mart Stores, American Express, Wells Fargo и др.), кроме этого, в портфеле активов есть страховой бизнес и прочие непубличные компании.

Не буду пересказывать всю биографию и основы инвестирования Баффетта (этого в достаточном количестве в Интернете), лишь один момент: в 11 лет Уоррен впервые попробовал себя на бирже, купив на одолженные у отца деньги 3 привилегированные акции Cities Service по 38 долларов за штуку. Сначала их цена опустилась до 27 долларов, потом поднялась до 40 и он продал их, чтобы зафиксировать прибыль в 5 долларов (за вычетом комиссии). Любопытно, что через несколько дней цена акции поднялась до 200 долларов, это запомнилось инвестору на всю жизнь. Может если бы этого не произошло, то сложилось всё иначе…

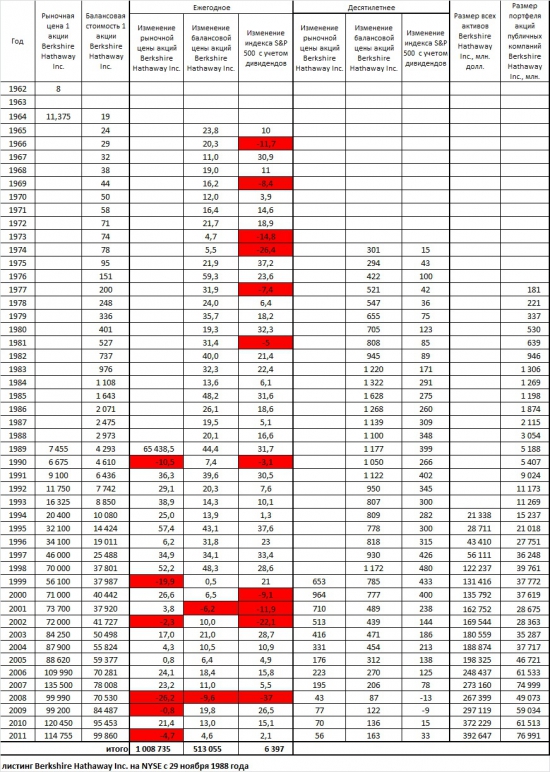

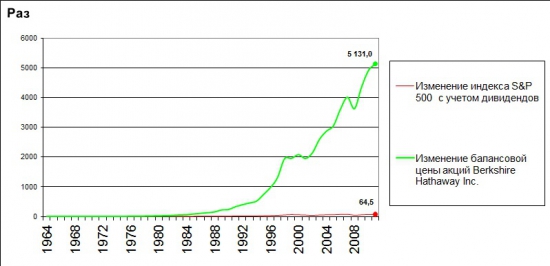

Инвестирование Баффетта — это своего рода эксперимент длиною в жизнь. Проанализируем конкретные цифры результатов работы Berkshire Hathaway Inc. Ниже сводная таблица.

И еще ранее результаты партнерства Buffett Partnership Ltd.

Можно заметить, что в таблице по Berkshire Hathaway Inc. две графы – балансовая и рыночная стоимости одной акции компании. Те кто, хотя бы раз, читали письма председателя совета директоров к акционерам знают, что Баффетт показывает изменение балансовой (а не рыночной) стоимости. Баффетт замечу, рыночную стоимость акций своей компании не комментирует никогда – чтобы не подталкивать акционеров спекулировать на её акциях. По этому поводу есть хорошая притча о Господине Рынке из «Разумного инвестора» Б. Грэхема (смотри тут smart-lab.ru/blog/73166.php).

Еще один важный момент, многие думают, что балансовая стоимость акций BH – это результат деления суммы всех активов на количество акций, но это не так! Почему то почти все забывают добавить слово чистых активов. Это очень сильно меняет значение данной цифры. То есть, это столько приходится собственного капитала – на одну акцию. Супер консервативная оценка своего бизнеса, по факту это ликвидационная стоимость бизнеса. Как будто завтра компания уже не будет работать. Если продать все активы, и выплатить все долги, то должны получить эту сумму, которую можно вернуть акционерам. В активах Berkshire Hathaway Inc. помимо компаний, акции которых котируются на бирже (которые можно продать еще с приличной премией ввиду величины пакетов акций) плюс есть довольно много непубличных компаний, но зная способность Баффетта «выбирать» акции, думаю, проблем с реализацией не будет. С учетом того, что это закрытые компании, то по балансу они могут стоить одну цифру, а по факту другую. Иными словами, такая методология принижает реальные результаты Баффетта. Баффетт неоднократно упоминает еще про «внутреннюю» стоимость компании, которая у Berkshire Hathaway Inc. намного выше балансовой, но конкретно не называет её.

Если, к примеру, оценить по балансовой стоимости наши компании на конец 2011 года, то получим что одна акция Лукойла должна стоить 2 812 руб., Сбербанк – 58,44 руб., НорНикель – 3 315 руб., Мечел – 357 руб., Уралкалий – 84,36 руб., Акрон – 1 240 руб., Северсталь – 224 руб., Дорогобуж – 17,48 руб., Сургутнефтегаз – 43,09 руб. А теперь сравните с рыночными, конечно компании не должны оцениваться чисто по балансовой стоимости собственного капитала, но можно увидеть, где какие ожидания, что-то стоит даже дешевле собственного капитала, в 2008 году – почти все российские компании были дешевле своего собственного капитала, некоторые даже дешевле кэша на счетах – счастье для Баффетта!))) Но только в Россию Баффетт не вложиться, уже наверное, никогда...

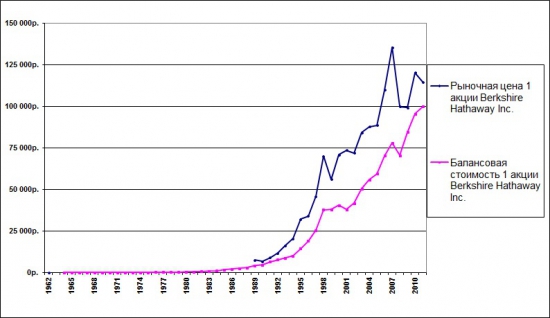

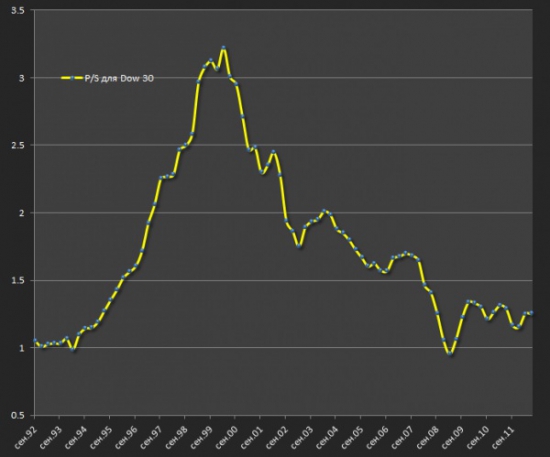

Интересно проследить отношение рыночной цены к балансовой. Очень четко прослеживается моменты «горячего» рынка, когда «безумные» спекулянты очень активны, с середины 1990-х годов это очень заметно. Есть некоторая взаимосвязь – перед снижением рынка этот коэффициент на максимуме. Кстати, на конец 2011 года этот коэффициент был на своем историческом минимуме. Либо мы перед хорошим ростом, либо в стоимость акций уже закладывается возраст Баффетта, всё-таки ничего не вечно под луной...

Почему сейчас уже не надо вкладывать в Баффетта?

Очень часто люди пытаются сравнить свои текущие результаты инвестирования с котировками компании Баффетта. Приятно потешить себя успешнее Легенды, можно подумать, что «дед сдал» последние 10 лет — лишь посмотрев на графики акций Berkshire Hathaway Inc. за последние 10 и 20 лет.

Но сравнивать частного инвестора с несколькими миллионами, или даже несколькими сотнями миллионов долларов, не говоря уже об инвесторах с суммами менее 200 тыс. долл. с Баффеттом абсолютно некорректно! Размер сайза играет большую роль.

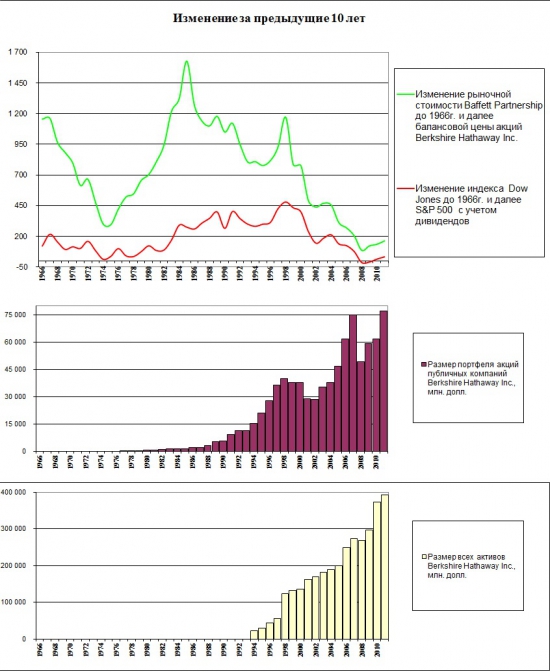

Я вижу причину снижение «эффективности инвестиций» Баффетта последние 10-15 лет в увеличении суммы активов под управлением его компании.

Переломной точкой Баффетта можно назвать 1998-1999гг. После этого момента смысла вкладываться в Баффетта уже нет, и не потому что Баффетт утратил способность работать (его результат все равно обгоняет рынок), а потому что объем активов уже не позволит получать сверх ординарные прибыли относительно рынка. Кстати, об этом честно признается сам Баффетт в одном из обращений к акционерам. Ведь в этом и была уникальность Баффетта — получение стабильных (55 лет) и высоких результатов (в среднем более 20% годовых). И всё честным путем! Такое сочетание редко встречается! Но всё-таки это бесконечно продолжаться не может...

И кроме этого, сам рынок в данный период «сдал», но в любом случае Уоррен Баффетт рынок обгонял даже в это сложное время. Молодца!

Доходность инвестирования за предыдущие десятилетия (сводные данные Berkshire Hathaway и Buffett Partnership Ltd):

Несколько факторов сходятся именно к 1998-1999гг., которые, приводят, к тому, что инвестиции, совершенные в Berkshire Hathaway, после этого момента давали бы меньшую отдачу, чем ранее. Помимо того, что размер активов в управлении достиг огромных размеров, а популярность Баффетта из–за предыдущих успехов привела к буму на его акции, об этом пишет еще в 1995 году Баффетт в «письме к своим акционерам», что рыночная стоимость растет быстрее ее внутренней. Вот, как покупать популярные акции (или принимать участие в IPO), так и вкладываться в популярных управляющих опасно для ваших кошельков! Кстати, интересный момент для широкой публики Баффетт стал известен лишь с конца 1980-х годов. Листинг на NYSE акции Berkshire Hathaway получили только в конце 1989 года.

Получается и у фундаменталиста есть границы, когда эффективность его работы начинает снижаться. По факту доходность инвестиций будет стремиться к средней доходности экономики, потому что Баффетт уже выиграл в игре «Монополия» — скупив все «домики».

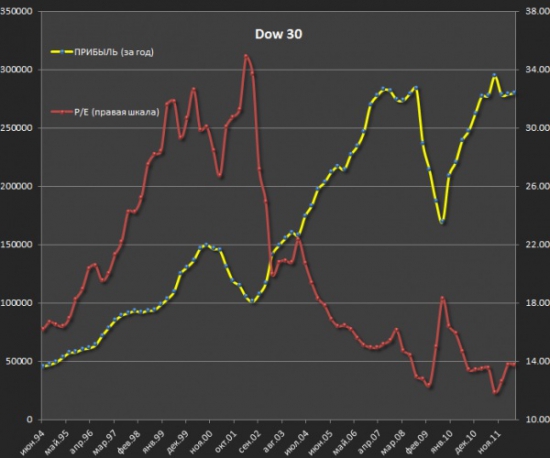

Кроме этого, рынок достиг максимального значения именно в 1999-2000гг., это наглядно показывают коэффициенты Р/Е и P/S, перед тем, как лопнуть в 2001 году («пузырь ИТ-компаний» — в котором, кстати Баффетт не участвовал). Эхо данного пузыря мы наблюдаем по сей день, несмотря на рост прибыли компаний, рынок не может расти сообразно росту выручки и прибыли, широким слоям частных домохозяйств отбили довольно сильно желание инвестировать в акции.

Сейчас коэффициенты Р/Е, P/S на своих исторических минимумах и это не смотря на максимальные объемы кэша у корпораций и вливаний в банковскую сферу. Так что впереди будет еще один цикл глобального роста, как только появиться новая идея (вроде появления железных дорог, автомобилей, телефонов, компьютеров, сотовых телефонов, интернета в прошлом).

Случайность или закономерность?

По поводу успеха Баффетта часто говорят, что это случайность – «посади миллион обезьян за печатную машинку и одна обязательно настучит Гамлета». Конечно, многое благоволило ему.

Он начал инвестирование денег в середине 1950-х гг., — в то самое время, когда финансовые рынки наконец оправились от последствий кризиса 1929-1932гг. и начали расти. С другой стороны, до ближайшего серьезного падения фондового рынка (1972-1973 гг.) было еще далеко. Таким образом, «заря» инвестиционной карьеры Баффетта пришлась на «длинный рынок быков», да и позже в 80-90-х годах 20 века рынок почти всегда рос.

Но были и другие успешные инвесторы в то время, что же позволило Баффетту «уйти в отрыв» от своих коллег по цеху? Мне кажется, одна из причин кроется в институциональных факторах. Дело в том, что другие продолжали управлять инвестиционными фондами, тогда как Баффетт, наоборот ликвидировал (на пике успеха +1156% за 10 лет) и создал компанию, которую де-факто контролировал.

Управляющий открытым фондом сильнее скован в своих действиях, чем контролирующий акционер компании, так как он вынужден, например, продавать бумаги из портфеля, если пайщики фонда требуют свои деньги обратно. Таким образом, возможности фонда играть на панике на финансовых рынках весьма ограничены. Баффетт же в такие рамки поставлен не был, в чем, безусловно, состояла уникальность его подхода.

При этом стоить отдать должное его гениальности, включающей редкую комбинацию таких талантов, как математические способности, ум, феноменальная память, любопытство, трудолюбие и честность. В итоге такой результат.

В сравнении с изменением индекса S&P500 (даже с учетом дивидендов) – рост Berkshire Hathaway поражает, такое ощущение, что рынок и не рос совсем!

Почему в России нет своего «Баффетта»? Слабыми аналогами Баффетту в России можно назвать «Нафта-Москва» Сулеймана Керимова и «АФК Система» Владимира Евтушенкова, но с очень большой натяжкой (сторонним лицам нельзя было заработать на их инвестициях «нулевые» нашего века). В России до сих пор нет компании, как Berkshire Hathaway Inc., которая бы работала по подобной схеме. Почему?

Опасность в рейдерстве, не интересно работать в долгую в России, нет желания платить честно налоги в России?

Зато были — МММ; чековые фонды, которые высосали приватизированные чеки и исчезли; залоговые аукционы; компании, которые «пылесосили» акции российских компаний у неопытных миноритариев за бесценок; «народные» IPO уже позавышенным ценам; потерявшие доверие ПИФы и УК; «Форекс-кухни», разделение РАО ЕЭС, сейчас консолидация активов энергетики в нескольких «центрах»; снова МММ-2011; еще намечается новая приватизация гос.имущества, кроме этого за последние 20 лет – гиперинфляция 1991-1993гг., два больших кризиса (1998, 2008), и куча маленьких волнений – неужели всё это будет идти по кругу??? Все эти события привели к текущей ситуации в инвестиционном мире России. И сколько не сравнивай наши 0,8% СЧА инвест.фондов/ВВП и в США 81,4% или в Европе 48,7% перспектив больше не будет, пока не изменяться базовые вещи в стране, Россия так и останется «Сомали» в финансовой индустрии.

Думаю, унывать не стоит, в России были и есть большие возможности для частных инвесторов. Работайте, инвестируйте, создавайте компании!!!

Несколько советов от Баффетта, как добиться успеха в инвестировании:

Начинайте прямо сейчас. «Кое-кто сидит сейчас в теньке, потому что он посадил дерево много лет назад».

Сами генерируйте инвестиционные идеи. Баффетт, которого регулярно просят вложиться в чьи-нибудь «придумки», привык отказывать так: «С моими идеями и вашими деньгами у нас все будет хорошо».

При покупке активов всегда пытайтесь понять их реальную стоимость: «Цена – это то, что ты платишь, стоимость – это то, что ты получаешь».

У Вас все получиться: «разбогатеть нужно всего один раз».

Р.S. Вложив 2 тыс. долл. в акции Berkshire Hathaway в далеких 1962-1965гг. вместе с У. Баффеттом инвестор сейчас имел бы более 32,125 млн. долл. (8 долл. – 128500 долл. (17 августа 2012г.) за акцию) – профит более 1 миллиона процентов!!!

В 1964 году за двухдверный седан второго поколения Ford Square Body Falcon стоил 1996 долл. Кто купил себе автомобиль, а кто безбедную старость. Выбор есть всегда!

А если бы Вы оказались в числе первых партнеров Баффетта в 1957г., вложив свои деньги в Buffett Associates Ltd и потом обменять свои паи на акции Berkshire Hathaway из 2 тыс. долл. капитал дорос до $86,5 млн. Вот это пример для подражания!

Можноеще вспомнить про инфляцию. Например, Гамбургер Биг-Мак впервые появившись в сети McDonald’s в 1962 году стоил 45 центов, сейчас 3,22 доллара (в 7,1 раза), в момент основания сети мотелей Motel 6 в Санта-Барбаре, Калифорния, в 1962 году номер стоил 6 долларов, сейчас стоимость номера — 110 долларов (в 18,3 раза). Общий индекс потребительских цен в период с 1957 по 2007 год увеличился более чем в 7 раз. Очевидно, что Баффетт справился с инфляцией с запасом.

Конечно, столько времени «сидеть» в активах смогли бы не многие, а с другой стороны, зачем было суетиться – с таким управляющим. Баффетт реально сделал многих своих знакомых, соседей и родственников мультимиллионерами!!!

P.Р.S. Интересно посмотреть, чтобы дали инвестиции осенью 1998 года в России — акции Газпрома котировались менее чем по 6 центов за акцию; ценные бумаги НК ЛУКойл по 3.5 долл.

После обвала августа-сентября 1998 года была парадоксальная классическая ситуация «дизажио», когда акции реализуются по цене ниже номинала (курсовая стоимость акций электроэнергетического монополиста РАО «ЕЭС России», номиналом 50 коп., в которые нерезиденты год назад инвестировали по 30 центов, уменьшилась до 1.5 цента, АО «Сургутнефтегаз», номинальной стоимостью 1 руб.,- до 1.6 цента, АО «Иркутскэнерго», номинальной стоимостью 1 руб.,- до 1 цента и т. д.). Акции Сбербанка (с учетом сплита) стоили всего 20 копеек!

В итоге на сегодняшний день (29 августа 2012 года) вложенные в конце сентября 1998 года 2 тыс. долл. в российские акции стали равны: например, в обыкновенные акции Сбербанка — 473,1 тыс. долл., Лукойл — 33,3 тыс. долл., Газпром — 162 тыс. долл., в обыкновенные акции Сургутнефтегаза -109,1 тыс. долл., и это без учета дивидендов.

Но можно было еще улучшить результат, если в начале 2008 года (даже не на максимуме в мае 2008) нужно было зафиксировать прибыль по фундаментальным причинам, а в начале 2009 года – снова войти в акции, опять же, по фундаментальным причинам. Если бы такое сделать со Сбербанком, например, то из 2 тыс. долл. получилось бы около 7 миллионов долларов (и всего за 14 лет, всего два трейда, и только в лонг: 1) октябрь 1998 (0,20 руб.) – январь 2008 (100,00 руб.), 2) февраль 2009 (14,00 руб.) – август 2012 (94,50 руб.)). Прямо сказка! Фундаментальный анализ победил технический анализ!!!

В октябре 1998 года за 2000 долл. (32 тыс. рублей) можно было купить только половину новой ВАЗ-2110, а можно было акции Сбербанка и сделав правильные трейды (смотри выше) стать долларовым миллионером ($ 7, 000, 000.00)!!!

Возможности были, есть и будут – каждый может ими воспользоваться! Вот это мне и нравиться в фондовом рынке – ПЕРСПЕКТИВА!

Кто-то же и тогда покупал акции, и очень хорошо заработал!!! Это только «голубые» фишки и по факту в момент кризиса дали такие профиты, кто-то может сказать, но и сейчас есть второй, третий и так далее эшелоны, и на нем люди работают. Хорошие примеры ценностных инвесторов и «арбитражеров» (в понимании Баффетта) в России — Денис Панасюк и Элвис Марламов.

Так что возможности есть всегда! Желаю найти «неизвестного Баффетта» в России или еще лучше сами правильно инвестируйте!!!

1.2К |

Читайте на SMART-LAB:

МГКЛ: мероприятия недели

На этой неделе МГКЛ примет участие сразу в двух профильных мероприятиях, посвященных рынку капитала. 📍 26 февраля — Конференция IPO –...

10:00

Berkshire Hathaway наращивает вложения в страхование

Инвестиционный фонд, основанный Уорреном Баффетом, Berkshire Hathaway увеличил в 4 кв. 25 года долю в американской страховой фирме Chubb до 8,7%,...

11:50

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

а качество решений

ну видно же по его трейдам тупым типа покупки сити или

коноко которую он хз зачем отлосил вообще

нюх потерял)

тупо 5 лет назад купил бы эпл

нафффсссе

а нынешний бафет уже не торт явно0)

какими-то кусочками в него заходил/выходил

но то я — лошарик питерской, а то он — гуру из омахи — он не должен был как я провафлить эпл))

но повторюсь после 1998 года — в Баффетта не было смысла вкладываться уже подругим причинам — размер и популярность.

у всех есть период взлета и период пенсии…

Вы видите уже готовый результат успеха, на фоне массы никому неизвестных отсеянных временем неудач…

тут гораздо больше терпения нужно…

нельзя.

На Российском рынке такой ликвидности нет.

Возьмите 100 миллионов рублей и поторгуйте, чтобы получилось 50% в месяц.

Хорошо, если получится обогнать индекс в годовых цифрах.

Удачи.

Я лично не торгую российский рынок, а ликвидности запада для разгона с 2000 до 32 млн. должно хватить… Причём именно на уровне моментной ликвидности.

А российском рынке такое делать тяжело именно в силу ограниченной масштабируемости внутридневных стратегий.

П.С. Меня всегда «умиляют» топики типа этого — «вы _могли_ то-то и то-то… получить сверхсветовые проценты». Всё это такая лирическая гипотетика, например, было бы интересно — сколько друзей/знакомых/родных Баффета вложились на стартапе и просидели 55 лет? ))

успехов!

Постфактумом такие возможности, конечно, можно «найти» всегда. А на практике, думаю никто не готов поставить свою жизнь на одну сделку. Ибо это глупо.

А если вы просто «присунете» свою, скажем 1/20 часть свободных чредств, то, даже, если она даст, скажем за 10 лет 2000%%, то для вас это будет просто 100% на капитал. Что соизмеримо с банковским депозитом.

И это только проблема выделения доли капитала в сделку. А есть же ещё и проблемы информационного обеспечения и просто риски стартапа «тёмной лошадки».

У спекуляций есть принципы и философия. И один из принципов гласит — прирост капитал идёт за счёт СЕРИИ ШАБЛОННЫХ сделок. Отсюда следует вывод — надо бежать, «как чёрт от ладана», от уникальных единичных сделок.

Любая «инвестиция» это спекуляция, если вы не лезете непосредственно в бизнес-процес, не управляете, не дышите, не живёте, не бредите им. А ещё одно правило спекуляций «Играйте на существенные ставки»…

По второй части — купить «стоящее» «дёшево». Сначала надо определиться что такое «стоящее»? Если оно стоящее с т.з. перепродажи, то вы стоящее дёшево не купите в современном мире. А если оно «стоящее» с т.з. личных художественно-эстетических взглядов, то это не «инвестиция».

Ещё пародокс, что скорее можно купить «дёшево» лишь то, что ВОЗМОЖНО БУДЕТ «стоящим» )), но это уже венчурная песня…

А частных трейдеров, работавших только со своими, там нет. Ни работавших по ТА, ни работавших по ФА. И Баффет зарабатывал свою первую сотню миллионов долларов тоже не на своих.

И Сорос тоже там…

И вообще провивопоставление ТА и ФА некорректно. Т.к. алго-трейдинг/кванты (и Симмонса, и Сороса, и многих других) пользуется всеми доступными данными.

Потом за 5 лет работы со своим учителем Грэхамом он превратил первоначальные $10 тыс. в $140 тыс., существенно превзойдя не только ведущие индексы, но и результат фонда Грэхама.

В 1956 году Грэхам уходит на пенсию и предлагает Баффетту стать его приемником. Но у Баффетта к тому времени имелись уже другие планы — собственный бизнес. Он вернулся в Омаху и открыл свой собственный фонд. «Buffett Partnershop Ltd», пайщиками которого становятся его друзья, родственники и соседи.

Зарплата Баффетту как директору фонда не гарантировалась. По окончании года прибыль распределялась между пайщиками из расчета 4% годовых. Если прибыли было больше, то прирост делился между партнерами и Баффеттом в пропорции 3: 1. Если прибыль была меньше или ее вообще не было, то Баффетт оставался без зарплаты.

Семеро членов его семьи и друзей внесли свои доли в капитал, составивший $105 тыс. Интересно, что сам Баффет вложил в новый проект лишь $100. Размер его личного состояния в ту пору составлял уже порядка $140 тыс., и это было страховкой на случай неудачного вложения чужих денег. Вот почему размер личного взноса Баффета составил лишь $100. В 1958 году объемы партнерских средств в управлении Баффета удвоились по сравнению с 1956 годом.

В 1970 году фонд «Buffett Partnershop Ltd» был ликвидирован. Всем пайщикам было предложено получить либо акции «The Berkshire Hathaway», либо деньги. Баффет, естественно, выбрал первое. Таким образом, он стал владельцем 29% акций «The Berkshire Hathaway». За 30 лет он ни одну акцию не продал, но еще и прикупил.

Баффетт работал только на себя и по факту на свои. Иметь долю в своей компании или работать по схеме ДУ — разве это одно и тоже?

Список Форбс в основном и состоит из создателей или наследников, тех кто создавал компании. Владелец алгоритмического фонда Джеймс Харрис Симонс — тоже бизнесмен.

В Вашем же топике сказано, что заработал не на своих, а на партнерских. И только потом создал компанию, акции которой купил на вознаграждение от управления клиентскими средствами.

Успехов!

Во-первых, создал, во-вторых, получил доход, на который мог жить, не тратя свои.

Buffett Partnership кончился в 1969 году.

www.tilsonfunds.com/superinvestors.pdf

Table 3

но факт, что год от года доля инвестиций в публичные компании во всех активах ВН всё ниже и ниже

Рейдерство, налоги, нестабильность — всё это мелочи на фоне обыкновенной жадности. Мало кому интересно стать богатым через 50 лет, все хотят стать богатыми сегодня, в крайнем случае завтра. При этом для обретения огромного богатства желательно вложиться по минимуму. МММ, форекс с сотыми и тысячными плечами, супер-роботы, приносящие не менее 1000% в год — вот чего жаждет народ. Даже если и появился бы сейчас в России свой Berkshire Hathaway, то его доходностью в 20-40% годовых мало кто заинтересовался бы.

До тех пор пока люди верят, что можно разбогатеть быстро и внезапно, никакие Баффеты им не нужны. Лишь только по прошествии десятилетий, когда перед глазами замаячит старость и нищенская пенсия, большинство неудавшихся богачей поймёт, что выбранный ими путь был ошибочным, но на то, чтобы пойти другим путём времени у них уже нет.

Да, «проклятые капиталисты» (это те, кто 20-30 лет назад всё-таки отнесли деньги в российский Berkshire Hathaway) опять обманули честный трудовой народ и вовремя не подсказали верный путь…

П.С. Доходом поделюсь ))

Вопрос №1: Куда и в кого вкладывать?

Вопрос №2: Сколько вкладывать в того, кого нашли?

Через 50 лет Ваши внуки тоже будут рассказывать, что надо было их дедушке в 2012 году вложить в «Солодина» и продолжать грезить сказками про «инвестирование по Баффету».

Инвестируем 3-4 раза в год в соответствии с индексом волатильности, если нет просадки, то банковский депозит.

Это немного выгоднее, чем просто регулярно покупать в определенные даты. Т.к. до просадки ты можешь накопить кэш, а просадка происходит — и покупаешь.

Есть и другие способы, но конечно, есть вопрос по выбору «хорошей компании»…

Можно прочесть Разумный инвестор Грехема поможет.

www.koob.ru/investment/ Скачайте почитайте — очень интересно!!!

Главное отличие Баффета от «псевдобаффетов» в том что он влезал в кишки компании и ВЛИЯЛ на принимаемые внутри её решения. А «Нужно выбрать «хорошие» компании для инвестиций» — это дилентализм. Если мы говорим про «инвестиции» (а на самом деле спекуляции) 2-3-м эшелоном, то там надо влазить не в компанию, а в ИГРУ вокруг акций этой компании. Не хозяйственную деятельность там надо анализировать, а дирижирующие руки.

За рекомендацию по книжке, конечно, спасибо. Только, нам, спекулянтам, вредно читать такие книги — как только спекулянт начинает «разумно инвестировать» ОБОРОТНЫЙ КАПИТАЛ, так сразу он признаёт свою профнепригодность. Выводить капитал на фиксированную ставку (депозиты/облиги) это нормально, «инвестировать в акции» — это игромания. В долгосрочке (10-20-30 лет) это неэффективное использование капитала, который ты планируешь передать детям.

Вместо Грехема почитайте Гюнтера — поможет ))

регулярно покупать — так как это регулярные инвестиции, но я писал, что и покупать надо с умом, во время просадок, когда рынок в «эйфории» лучше, на депозите подождать…

Гюнтер — это швейцрские аксиомы, тоже очень интересно. Но где противоречие.

Долгосрочные инвестиции (10-30 лет) — только через 30 лет покажут игромания ли это, давайте это обсудим осенью 2042 года...)