SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Evvibris

Закончился ли кризис?

- 12 августа 2020, 13:04

- |

Вижу, все празднуют победу над кризисом, индексы летят на исторические максимумы (пока ЦБ деньги печатают), народ начинает надеяться на новое ралли на рынке акций. В целом, я и сам прикупаю акции, пока они дешевы (или кажутся таковыми). Но делаю это осторожно ибо:

— Безработица в США (ранее такого уровня безработицы было достаточно для провоцирования мирового кризиса, т.к. США главный мировой покупатель).

— Падение спроса (как следствие безработицы, пока это падение выглядит достаточно скромно, т.к. ФРС печатает деньги и раздает их с вертолетов, но что будет когда эпоха плюшек закончится и начнется эпоха шишек?).

— Ну и наконец выборы в США, где один кандидат предлагает зеленую экономику и повышенные налоги для компаний, а другой жаждет мировой экономической войны.

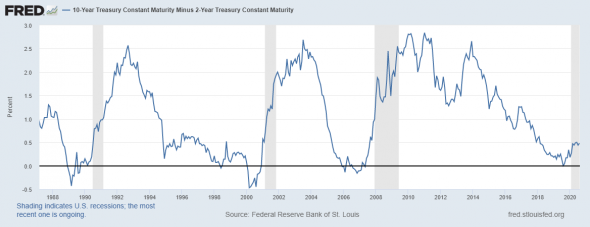

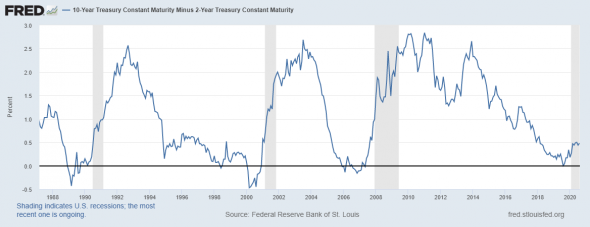

Ну и напоследок хотелось бы показать один забытый (но еще очень недавно крайне популярный) график:

Инвертированная кривая все там же — на дне (при том довольно долго, хотя и не так долго как в 90е). Во время же предыдущих рецессий она обычно устремлялась к значению в 6 раз большему чем сейчас.

Так закончен ли кризис или Трамп просто готов пожертвовать будущим страны ради победы в настоящем?

Опять же почему так важно смотреть за США, да все потому-же они до сих пор главный мировой покупатель, а если покупатель исчезнет, то кому нужны будут произведенные товары, и ресурсы из которых их производят?

— Безработица в США (ранее такого уровня безработицы было достаточно для провоцирования мирового кризиса, т.к. США главный мировой покупатель).

— Падение спроса (как следствие безработицы, пока это падение выглядит достаточно скромно, т.к. ФРС печатает деньги и раздает их с вертолетов, но что будет когда эпоха плюшек закончится и начнется эпоха шишек?).

— Ну и наконец выборы в США, где один кандидат предлагает зеленую экономику и повышенные налоги для компаний, а другой жаждет мировой экономической войны.

Ну и напоследок хотелось бы показать один забытый (но еще очень недавно крайне популярный) график:

Инвертированная кривая все там же — на дне (при том довольно долго, хотя и не так долго как в 90е). Во время же предыдущих рецессий она обычно устремлялась к значению в 6 раз большему чем сейчас.

Так закончен ли кризис или Трамп просто готов пожертвовать будущим страны ради победы в настоящем?

Опять же почему так важно смотреть за США, да все потому-же они до сих пор главный мировой покупатель, а если покупатель исчезнет, то кому нужны будут произведенные товары, и ресурсы из которых их производят?

теги блога Evvibris

- ETF

- Finex ETF

- FinEx Gold ETF USD

- FXGD

- IMOEX

- P/E

- QUIK

- S&P

- S&P500

- S&P500 фьючерс

- акции

- биткоин

- БПИФ ВТБ – Фонд Золото

- Будущее

- ВВП

- Вопрос

- вопросы

- Время - деньги

- Выборы

- выборы в америке

- Выборы в США

- Газ

- Газпром

- газпром акции

- ГМК Норникель

- государство

- дивиденды

- Доллар

- доллар - рубль

- Доллар рубль

- Золото

- Золото Gold

- Инвестирование

- Инвестиции в недвижимость

- индекс RTSI

- индекс доллара

- Индекс МБ

- индикаторы

- История

- Китай

- Краткий обзор

- Кризис

- кризис 2020

- криптовалюта

- МВФ

- Металлы

- монополии

- налоги на дивиденды

- налогообложение на рынке ценных бумаг

- натуральный газ

- нейросеть

- Нефть

- Новости

- новость

- обзор рынка

- Опрос

- Опросы

- Ответ

- офф топ

- оффтоп

- Оффтопик

- Полиметалл

- Политика

- политсрач

- Понедельник

- Прогноз

- прогноз по акциям

- Пузыри

- Россия

- Рубль

- Рынок

- Рынок - взгляд

- Санкции

- сбер

- сбербанк

- СВО

- Серебро

- Спор

- Справедливость

- Стратегия

- Сургунефтегаз пр

- Сургутнефтегаз

- Сурпреф

- США

- Технологии

- Товары

- торговые сигналы

- трафик

- трейжирс

- Турецкая лира

- Украина

- управление деньгами

- форекс

- фьючерс mix

- фьючерс ртс

- художественная литература

- центральный банк

- Экономика

- экономика России

- экономическая политика

Тут скорее вопрос у кого контроль над ФРС больше — у Демократов или Республиканцев. С председателем все понятно — его назначает президент, так что он как минимум отчасти подконтролен Трампу, но вот на кого работают остальные директора — это вопрос.

Столько они эту глобализацию выстраивали, почти весь мир захватили, а он всё похерил. Трамп только на электорат опирается, это где-то половина населения.

Они видят, что контроль уходит в руки Китаю, они понимают, что там их никто не ждет. Китай — страна достаточно закрытая, и править нынешней мировой элите экономикой, которую на основе той самой глобализации строит Китай им никто не даст. Они это поняли и решили смешать карты.

Так что как по мне за всеми действиями Трампа стоит все то же лобби крупных промышленников, которое всегда стояло за Республиканцами.

Между прочим первое, что студенты обычно слышат приходя в ВУЗ — «Забудьте то, чему вас учили раньше».

(Учитывая вашу прямолинейность, объясняю — это гипербола, профессора просто говорят о том, что знания представляемые в школе настолько упрощены, что могут часто приводить к неправильному пониманию мира, с точки зрения более полных ВУЗовских знаний).

что ответишь на такую карту? публикация 2014 года

Я вам показал доступные для меня признаки кризиса, если вы в вашей публикации видите опровержение моих слов, то выразите это более обыденным языком.

А если вы хотите показать, что экономика пошла в разнос еще до 2011го, и кризис должен был давно произойти, то тут ничего удивительного нет — пузырь растет. Когда он лопнет — не известно, но забрызгает всех.

НО я вижу, что на графике Y10Y2 параметр доходит до 0 и происходит рецессия (кризис), который подбрасывает кривую вверх.

Да, выборка не репрезентативная, за всю историю всего 4 примера. НО все эти 4 случая имеют одинаковые и весьма чёткие характеристики — прыжок от значения 0 (иногда от незначительного минуса) к значению в районе 3, сопровождающееся рецессией. Мало мальским исключением является первый прыжок 1980-1982 годов — он шел от -1 (в кратком шпиле от -2) и до 1.5 (замечу суммарная дистанция, как и в оставшихся трех случаях 3-3.5).

Кризиса не было, как и вируса. Было спланированное обрушение рынка и срежиссированый запуск QE, всё остальное — фальсификация. Им надоело мусолить потёртые купюры от американского потребителя ради заработка, пришла новая эра — брать деньги из станка… эффективно, безрисково, надёжно, оправданно, стабильно!

Если… если… они решат разорвать этот порочный круг и сохранят нейтралитет во время следующего падения рынка, то привет 1929 со всеми вытекающими. Нет, это реально билет в один конец!