SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smartlab

Роль частных инвесторов на внутреннем рынке

- 19 июня 2020, 15:55

- |

Александр Абрамов со своими коллегами в журнале экономическая политика написал статью об особенностях поведения частных инвесторов на российском фондовом рынке.

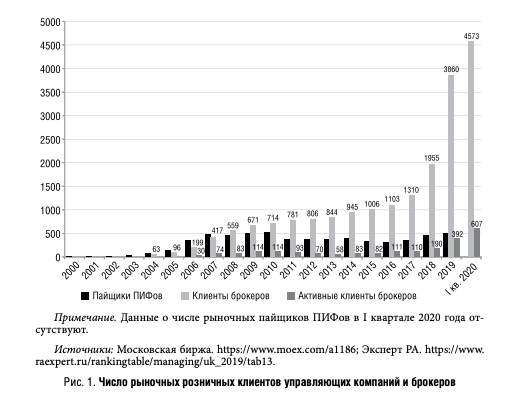

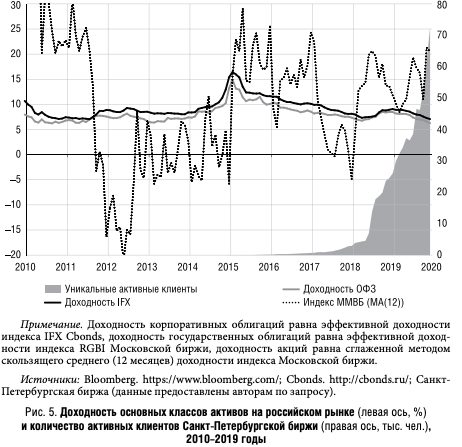

Главным позитивным событием на внутреннем фондовом рынке за последние два года стал приход на биржевой рынок рекордного количества частных инвесторов. В 2018–2019 годах численность зарегистрированных на Московской бирже уникальных брокерских счетов физических лиц выросла почти в три раза, с 1,3 млн в 2017 году до 3,9 млн в 2019-м (рис. 1). Всего за три первых месяца 2020 года данный показатель вырос еще на 18,5%, до 4,6 млн счетов. Для сравнения: за предшествующие два года количество зарегистрированных на бирже брокерских счетов выросло лишь на 30,2% — с 1,0 млн в 2015-м до 1,3 млн в 2017 году.

Еще более впечатляющим был рост так называемых брокерских счетов активных клиентов12. В течение 2018–2019 годов их число выросло в 3,6 раза — с 110 тыс. до 392 тыс., в январе-марте 2020-го — еще на 54,8%, до 607 тыс. За предшествующие два года (2016–2017) количество счетов активных клиентов на бирже увеличилось всего на 34,1%.

Увеличение количества счетов участников биржевых торгов на Московской бирже существенно опережало прирост числа участников коллективных инвестиций. В 2018–2019 годах число пайщиков открытых паевых инвестиционных фондов (ПИФов) также заметно выросло — с 342 тыс. в 2017-м до 493 тыс. в 2019 году, или на 44,1%, по сравнению с приростом данного показателя всего на 3,3% в предшествующие два года. Однако это выглядело весьма скромным результатом на фоне указанной выше статистики брокерских счетов на бирже.

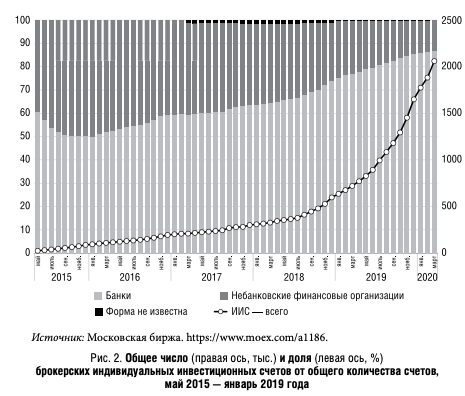

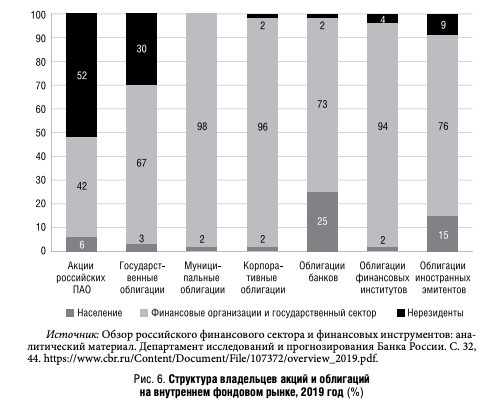

Особую популярность у населения завоевали индивидуальные инвестиционные счета, являющиеся разновидностью брокерских счетов, или счетов доверительного управления с особым льготным режимом налогообложения13. Эти счета появились в середине 2015 года. Их количество, регистрируемое Московской биржей, увеличилось с 110 тыс. в 2017 году до 392 тыс. в 2019-м, или в 3,6 раза (рис. 2). За март 2020-го их было открыто уже 607 тыс. с ростом на 54,8% всего за три месяца. Основную роль в росте количества брокерских ИИС играли банки, осуществляющие брокерскую деятельность. Их доля в общей массе ИИС выросла с 63,2% в 2017 году до 86,7% в марте 2020-го, в то же время доля брокеров — небанковских финансовых организаций сократилась с 35,0 до 12,9%.

Столь резкий скачок в количестве традиционных брокерских счетов и ИИС стал результатом перемен в стратегии развития крупных розничных банков, стремившихся компенсировать потери доходов от привлечения банковских депозитов в условиях резкого сокращения ключевой ставки Банка России и инфляции14 продажей традиционным клиентам новых высокомаржинальных продуктов, таких как корпоративные облигации, структурные и страховые продукты, паевые инвестиционные фонды и другие финансовые инструменты15. По состоянию на март 2020 года на долю всего трех банков — Сбербанка, Тинькофф-банка и ВТБ — приходилось 51,0% всех зарегистрированных брокерских счетов на Московской бирже, 75,8% активных брокерских счетов и 79,0% брокерских ИИС. На долю двух крупнейших небанковских брокерских компаний — «Финам» и БКС — приходилось еще 9,3% обычных брокерских счетов, 13,2% активных счетов и 8,7% брокерских ИИС.

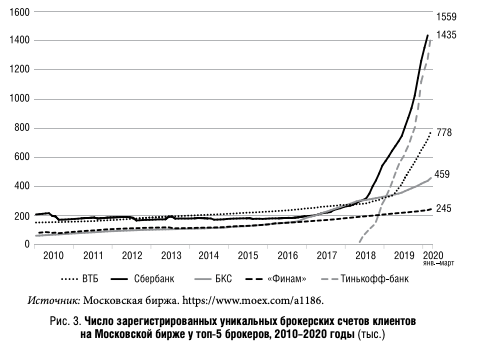

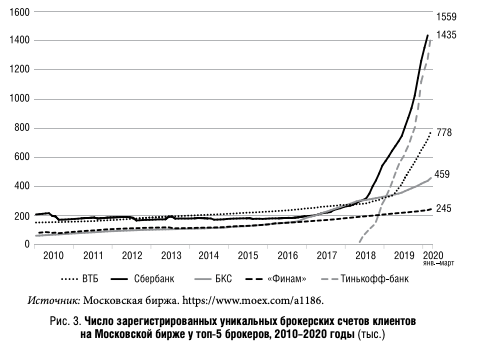

Как показано на рис. 3, обострение конкуренции между крупнейшими розничными банками за привлечение новых клиентов на рынке брокерских услуг началось в мае 2018 года, когда на рынок брокерских услуг с агрессивным маркетингом и новыми технологиями совершения сделок с ценными бумагами через инвестиционную платформу вышел Тинькофф-банк. С этого момента основной поток новых клиентов приходится на несколько крупнейших розничных банков.

В 2018–2019 годах и I квартале 2020-го в отличие от предшествующего двухлетнего периода у трех крупнейших розничных банков— Сбербанка, Тинькофф-банка и группы ВТБ— наблюдался переход траектории роста общего числа зарегистрированных на Московской бирже клиентов с линейной на экспоненциальную (рис. 3). Количество брокерских счетов в Сбербанке выросло в 4,9 раза, с 259,9 тыс. в 2017 году до 1262,0 тыс. в 2019-м и еще до 1558,9 тыс. в марте 2020-го, или на 23,5%. В предшествующие два года, в 2016–2017-м, этот показатель увеличился всего на 44,4%.

В группе ВТБ количество брокерских счетов выросло в 2,4 раза, с 273,4 тыс. в 2017 году до 650,0 тыс. в 2019-м и еще до 777,9 тыс. в марте 2020-го, или на 20,0%. В предшествующие два года, в 2016–2017-м, данный показатель увеличился всего на 19,9%. Однако еще более внушительным был рост числа брокерских счетов в Тинькофф-банке, который всего за полтора года, с июня 2018-го по декабрь 2019-го, с нуля открыл 1119,9 тыс. счетов, доведя этот показатель до 1435,1 тыс. в марте 2020 года с ростом за три месяца на 28,0%.

У крупнейших небанковских крупных брокеров, перед которыми не стояла проблема перепрофилирования клиентов от банковских депозитов в сторону более рискованных финансовых продуктов, число брокерских счетов в 2018–2019 годах и в I квартале 2020-го росло примерно теми же линейными трендами, как это происходило в предшествующие годы. Еще более крутым в 2018– 2019-м и в начале 2020 года был рост числа брокерских счетов активных клиентов в Тинькофф-банке, Сбербанке и ВТБ.

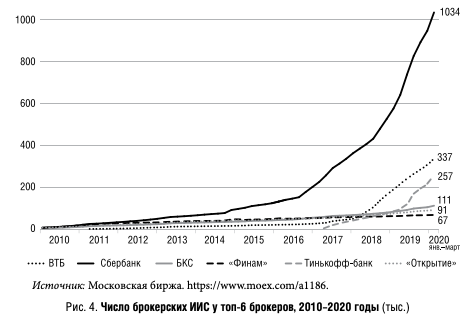

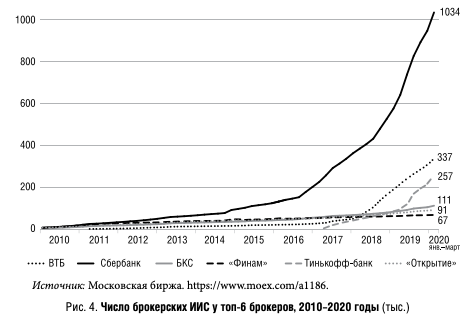

Индивидуальные инвестиционные счета появились с середины 2015 года, поэтому быстрые темпы их роста во многом пока объясняются эффектом низкой стартовой базы. Бесспорным лидером в этом сегменте рынка является Сбербанк: число ИИС у него выросло с 109,6 тыс. в 2017 году до 1034,1 тыс. в марте 2020-го, или в 9,4 раза (рис. 4). Далее следует ВТБ, где за аналогичный период количество таких счетов выросло в 18,2 раза, с 18,5 тыс. до 336,6 тыс. Тинькофф-банк начал оказывать услугу открытия ИИС только с ноября 2018 года, за это время в банке было открыто 257,0 тыс. указанных счетов. У крупнейших небанковских брокеров привлечение клиентов в ИИС идет более медленными темпами. За период с декабря 2017 года по март 2020-го количество ИИС в компании БКС увеличилось с 39,1 тыс. до 111,4 тыс., или в 2,9 раза, у брокера «Финам» — с 45,3 тыс. до 67,4 тыс., или на 48,8%.

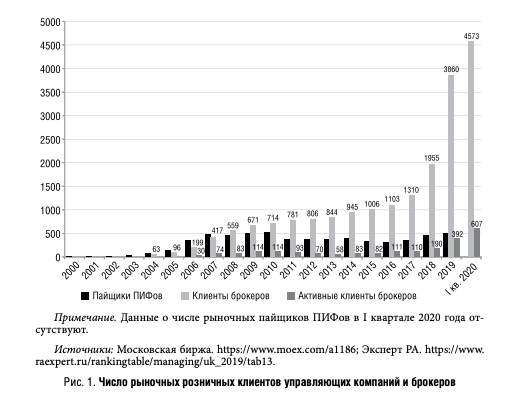

Неожиданным феноменом 2018–2019 годов стало повышение роли Санкт-Петербургской биржи (СПБ) на внутреннем фондовом рынке и быстрый рост числа частных лиц, участвующих в торгах на ней. СПБ специализируется на биржевой торговле акциями крупных иностранных компаний. Уникальная технология биржи обеспечивает исполнение сделок на наилучших условиях не хуже котировок акций на соответствующих глобальных фондовых биржах. Биржа обеспечила возможность подачи соответствующих торговых заявок через инвестиционные платформы крупнейших российских банков и брокеров.

Интерес частных инвесторов к акциям иностранных компаний обусловлен тем, что они предоставляют более разнообразные возможности для построения инвестиционных стратегий и часто обладают более высокими характеристиками доходности с учетом риска по сравнению с акциями российских ПАО. Согласно исследованию Тинькофф-банка, в 2019 году 73% его клиентов имели в портфеле хотя бы одну ценную бумагу зарубежной компании, а в среднем портфеле его розничного инвестора зарубежные акции составили 36%.

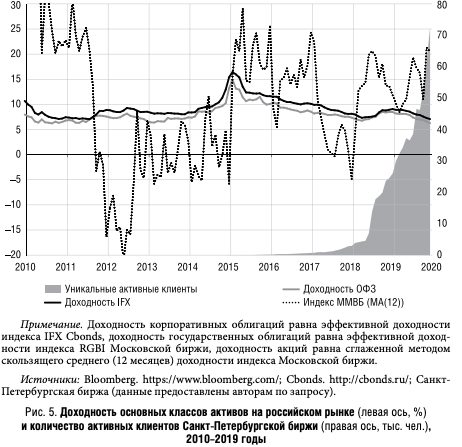

Повышение интереса частных инвесторов к иностранным финансовым инструментам обусловлено снижением доходности рублевых облигаций, высокой волатильностью цен акций российских компаний и курса рубля накануне кризиса 2020 года. Как показано на рис. 5, количество активных клиентов брокеров на СПБ выросло с 3 тыс. в декабре 2017 года до 73 тыс. в декабре 2019-го, или в 24,3 раза. За предшествующие два года (2016–2017) число участников торгов на СПБ выросло с 0,2 тыс. до 3 тыс. Повышение роли СПБ на внутреннем рынке стало одной из причин оживления в обществе дискуссии о целесообразности доступа частных инвесторов к возможностям глобальной диверсификации их портфелей.

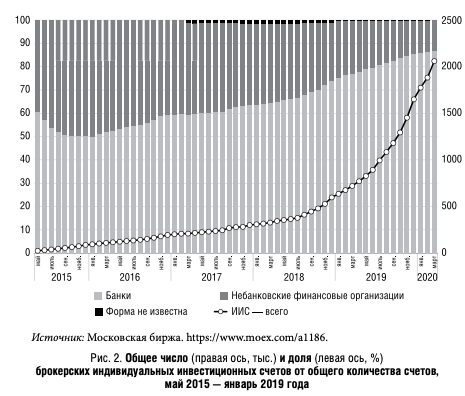

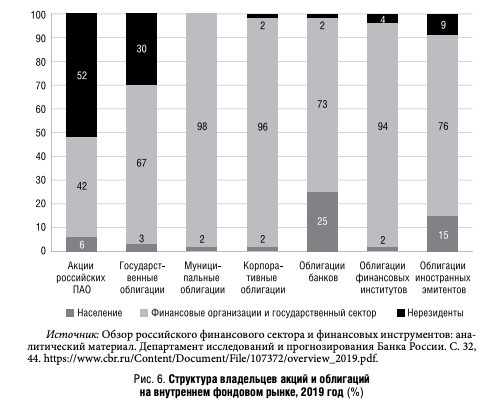

Несмотря на то что численность частных инвесторов на внутреннем фондовом рынке приближается к пяти миллионам, их доля в структуре владельцев акций и облигаций пока невелика. Как показано на рис. 6, в 2019 году населению принадлежало примерно 6% акций крупнейших российских публичных компаний, 2% корпоративных и муниципальных облигаций, 3% государственных ценных бумаг и 2% облигаций финансовых институтов. В структуре держателей лишь таких специальных финансовых инструментов, как облигации банков и облигации иностранных эмитентов (преимущественно еврооблигации, выпускаемые структурами российских компаний), доля населения составляла соответственно 25 и 15%. Активные продажи банковских облигаций частным лицам осуществлялись банками в целях замещения депозитов более доходными инструментами, по которым не требовалось резервирования средств для обеспечения государственных гарантий сохранности средств. Не случайно, по данным Банка России, банки предлагали своим клиентам прежде всего облигации, эмитентами которых они же и являлись. Еврооблигации выступают привлекательными валютными вложениями преимущественно для состоятельных частных лиц, а также используются для замещения низкодоходных банковских валютных депозитов.

По данным Национальной ассоциации участников фондового рынка (НАУФОР)18, стоимость активов физических лиц на обычных брокерских счетах выросла с 1,4 трлн руб. в 2018 году до 2,5 трлн руб. в 2019-м, или в 1,8 раза. По нашим расчетам, произведенным на основе данных Банка России по общему числу счетов у брокеров19, а также данных НАУФОР, средний размер брокерского счета вырос с 878 тыс. руб. до 902,5 тыс. руб. Стоимость активов на брокерских ИИС выросла с 91 млрд руб. в 2018 году до 150 млрд руб. в 2019-м, или в 1,6 раза. Средний размер брокерского ИИС сократился со 177 тыс. руб. до 105 тыс. руб.20 Таким образом, растущие опережающими темпами в количественном измерении брокерские ИИС по сравнению с обычными брокерскими счетами пока ориентированы на более мелких инвесторов. В то же время наличие налоговых льгот по НДФЛ для операций по ИИС, привязанных к сроку хранения активов на данных счетах, поощряют их владельцев к применению более долгосрочных стратегий инвестирования по сравнению с владельцами обычных брокерских счетов.

Как показано на рис. 7, владельцы ИИС более активно, чем обычные клиенты брокеров, инвестировали средства в акции российских компаний, в паи ПИФов и государственные облигации. В 2019 году в акции российских компаний было вложено около 30% активов ИИС, а у обычных брокерских счетов — всего 25%. Вложения в паи ПИФов у ИИС достигали 11% против всего 2% у обычных брокерских счетов, в ОФЗ — соответственно 12% по сравнению с 9%. Активы ИИС не вкладывались в валютные облигации, прежде всего еврооблигации и внебиржевые структурные продукты, в то время как на обычных счетах брокеров в валютные облигации было вложено 24% стоимости портфеля. Доля вложений в акции иностранных компаний на ИИС и обычных брокерских счетах не превышала 4%.

За период 2018–2019 годов для обеих разновидностей брокерских счетов была характерна общая тенденция — снижение доли вложений в ОФЗ в пользу наращивания доли рублевых корпоративных облигаций. Снижение доходности ОФЗ вслед за понижением ключевой ставки Банка России вынуждало частных инвесторов искать более доходные облигации, в том числе высокодоходные, банковские и структурные облигации корпоративных эмитентов.

Для ИИС была характерна тенденция роста доли вложений в акции российских ПАО, в паи ПИФов и в иностранные акции.

Стремительный рост количества частных инвесторов на внутреннем фондовом рынке, начавшийся в 2018 году и продолжавшийся по март 2020-го, вряд ли можно объяснить с точки зрения классических характеристик их индивидуальных инвестиционных профилей (восприятия риска, уровня доходов, образования, знаний о фондовом рынке, возраста и т. п.), изменения которых носят инертный характер. В то же время отсутствуют регулярные базы данных социологических опросов частных инвесторов, позволяющие оценить параметры их индивидуальных профилей.

Главным позитивным событием на внутреннем фондовом рынке за последние два года стал приход на биржевой рынок рекордного количества частных инвесторов. В 2018–2019 годах численность зарегистрированных на Московской бирже уникальных брокерских счетов физических лиц выросла почти в три раза, с 1,3 млн в 2017 году до 3,9 млн в 2019-м (рис. 1). Всего за три первых месяца 2020 года данный показатель вырос еще на 18,5%, до 4,6 млн счетов. Для сравнения: за предшествующие два года количество зарегистрированных на бирже брокерских счетов выросло лишь на 30,2% — с 1,0 млн в 2015-м до 1,3 млн в 2017 году.

Еще более впечатляющим был рост так называемых брокерских счетов активных клиентов12. В течение 2018–2019 годов их число выросло в 3,6 раза — с 110 тыс. до 392 тыс., в январе-марте 2020-го — еще на 54,8%, до 607 тыс. За предшествующие два года (2016–2017) количество счетов активных клиентов на бирже увеличилось всего на 34,1%.

Увеличение количества счетов участников биржевых торгов на Московской бирже существенно опережало прирост числа участников коллективных инвестиций. В 2018–2019 годах число пайщиков открытых паевых инвестиционных фондов (ПИФов) также заметно выросло — с 342 тыс. в 2017-м до 493 тыс. в 2019 году, или на 44,1%, по сравнению с приростом данного показателя всего на 3,3% в предшествующие два года. Однако это выглядело весьма скромным результатом на фоне указанной выше статистики брокерских счетов на бирже.

Особую популярность у населения завоевали индивидуальные инвестиционные счета, являющиеся разновидностью брокерских счетов, или счетов доверительного управления с особым льготным режимом налогообложения13. Эти счета появились в середине 2015 года. Их количество, регистрируемое Московской биржей, увеличилось с 110 тыс. в 2017 году до 392 тыс. в 2019-м, или в 3,6 раза (рис. 2). За март 2020-го их было открыто уже 607 тыс. с ростом на 54,8% всего за три месяца. Основную роль в росте количества брокерских ИИС играли банки, осуществляющие брокерскую деятельность. Их доля в общей массе ИИС выросла с 63,2% в 2017 году до 86,7% в марте 2020-го, в то же время доля брокеров — небанковских финансовых организаций сократилась с 35,0 до 12,9%.

Столь резкий скачок в количестве традиционных брокерских счетов и ИИС стал результатом перемен в стратегии развития крупных розничных банков, стремившихся компенсировать потери доходов от привлечения банковских депозитов в условиях резкого сокращения ключевой ставки Банка России и инфляции14 продажей традиционным клиентам новых высокомаржинальных продуктов, таких как корпоративные облигации, структурные и страховые продукты, паевые инвестиционные фонды и другие финансовые инструменты15. По состоянию на март 2020 года на долю всего трех банков — Сбербанка, Тинькофф-банка и ВТБ — приходилось 51,0% всех зарегистрированных брокерских счетов на Московской бирже, 75,8% активных брокерских счетов и 79,0% брокерских ИИС. На долю двух крупнейших небанковских брокерских компаний — «Финам» и БКС — приходилось еще 9,3% обычных брокерских счетов, 13,2% активных счетов и 8,7% брокерских ИИС.

Как показано на рис. 3, обострение конкуренции между крупнейшими розничными банками за привлечение новых клиентов на рынке брокерских услуг началось в мае 2018 года, когда на рынок брокерских услуг с агрессивным маркетингом и новыми технологиями совершения сделок с ценными бумагами через инвестиционную платформу вышел Тинькофф-банк. С этого момента основной поток новых клиентов приходится на несколько крупнейших розничных банков.

В 2018–2019 годах и I квартале 2020-го в отличие от предшествующего двухлетнего периода у трех крупнейших розничных банков— Сбербанка, Тинькофф-банка и группы ВТБ— наблюдался переход траектории роста общего числа зарегистрированных на Московской бирже клиентов с линейной на экспоненциальную (рис. 3). Количество брокерских счетов в Сбербанке выросло в 4,9 раза, с 259,9 тыс. в 2017 году до 1262,0 тыс. в 2019-м и еще до 1558,9 тыс. в марте 2020-го, или на 23,5%. В предшествующие два года, в 2016–2017-м, этот показатель увеличился всего на 44,4%.

В группе ВТБ количество брокерских счетов выросло в 2,4 раза, с 273,4 тыс. в 2017 году до 650,0 тыс. в 2019-м и еще до 777,9 тыс. в марте 2020-го, или на 20,0%. В предшествующие два года, в 2016–2017-м, данный показатель увеличился всего на 19,9%. Однако еще более внушительным был рост числа брокерских счетов в Тинькофф-банке, который всего за полтора года, с июня 2018-го по декабрь 2019-го, с нуля открыл 1119,9 тыс. счетов, доведя этот показатель до 1435,1 тыс. в марте 2020 года с ростом за три месяца на 28,0%.

У крупнейших небанковских крупных брокеров, перед которыми не стояла проблема перепрофилирования клиентов от банковских депозитов в сторону более рискованных финансовых продуктов, число брокерских счетов в 2018–2019 годах и в I квартале 2020-го росло примерно теми же линейными трендами, как это происходило в предшествующие годы. Еще более крутым в 2018– 2019-м и в начале 2020 года был рост числа брокерских счетов активных клиентов в Тинькофф-банке, Сбербанке и ВТБ.

Индивидуальные инвестиционные счета появились с середины 2015 года, поэтому быстрые темпы их роста во многом пока объясняются эффектом низкой стартовой базы. Бесспорным лидером в этом сегменте рынка является Сбербанк: число ИИС у него выросло с 109,6 тыс. в 2017 году до 1034,1 тыс. в марте 2020-го, или в 9,4 раза (рис. 4). Далее следует ВТБ, где за аналогичный период количество таких счетов выросло в 18,2 раза, с 18,5 тыс. до 336,6 тыс. Тинькофф-банк начал оказывать услугу открытия ИИС только с ноября 2018 года, за это время в банке было открыто 257,0 тыс. указанных счетов. У крупнейших небанковских брокеров привлечение клиентов в ИИС идет более медленными темпами. За период с декабря 2017 года по март 2020-го количество ИИС в компании БКС увеличилось с 39,1 тыс. до 111,4 тыс., или в 2,9 раза, у брокера «Финам» — с 45,3 тыс. до 67,4 тыс., или на 48,8%.

Неожиданным феноменом 2018–2019 годов стало повышение роли Санкт-Петербургской биржи (СПБ) на внутреннем фондовом рынке и быстрый рост числа частных лиц, участвующих в торгах на ней. СПБ специализируется на биржевой торговле акциями крупных иностранных компаний. Уникальная технология биржи обеспечивает исполнение сделок на наилучших условиях не хуже котировок акций на соответствующих глобальных фондовых биржах. Биржа обеспечила возможность подачи соответствующих торговых заявок через инвестиционные платформы крупнейших российских банков и брокеров.

Интерес частных инвесторов к акциям иностранных компаний обусловлен тем, что они предоставляют более разнообразные возможности для построения инвестиционных стратегий и часто обладают более высокими характеристиками доходности с учетом риска по сравнению с акциями российских ПАО. Согласно исследованию Тинькофф-банка, в 2019 году 73% его клиентов имели в портфеле хотя бы одну ценную бумагу зарубежной компании, а в среднем портфеле его розничного инвестора зарубежные акции составили 36%.

Повышение интереса частных инвесторов к иностранным финансовым инструментам обусловлено снижением доходности рублевых облигаций, высокой волатильностью цен акций российских компаний и курса рубля накануне кризиса 2020 года. Как показано на рис. 5, количество активных клиентов брокеров на СПБ выросло с 3 тыс. в декабре 2017 года до 73 тыс. в декабре 2019-го, или в 24,3 раза. За предшествующие два года (2016–2017) число участников торгов на СПБ выросло с 0,2 тыс. до 3 тыс. Повышение роли СПБ на внутреннем рынке стало одной из причин оживления в обществе дискуссии о целесообразности доступа частных инвесторов к возможностям глобальной диверсификации их портфелей.

Несмотря на то что численность частных инвесторов на внутреннем фондовом рынке приближается к пяти миллионам, их доля в структуре владельцев акций и облигаций пока невелика. Как показано на рис. 6, в 2019 году населению принадлежало примерно 6% акций крупнейших российских публичных компаний, 2% корпоративных и муниципальных облигаций, 3% государственных ценных бумаг и 2% облигаций финансовых институтов. В структуре держателей лишь таких специальных финансовых инструментов, как облигации банков и облигации иностранных эмитентов (преимущественно еврооблигации, выпускаемые структурами российских компаний), доля населения составляла соответственно 25 и 15%. Активные продажи банковских облигаций частным лицам осуществлялись банками в целях замещения депозитов более доходными инструментами, по которым не требовалось резервирования средств для обеспечения государственных гарантий сохранности средств. Не случайно, по данным Банка России, банки предлагали своим клиентам прежде всего облигации, эмитентами которых они же и являлись. Еврооблигации выступают привлекательными валютными вложениями преимущественно для состоятельных частных лиц, а также используются для замещения низкодоходных банковских валютных депозитов.

По данным Национальной ассоциации участников фондового рынка (НАУФОР)18, стоимость активов физических лиц на обычных брокерских счетах выросла с 1,4 трлн руб. в 2018 году до 2,5 трлн руб. в 2019-м, или в 1,8 раза. По нашим расчетам, произведенным на основе данных Банка России по общему числу счетов у брокеров19, а также данных НАУФОР, средний размер брокерского счета вырос с 878 тыс. руб. до 902,5 тыс. руб. Стоимость активов на брокерских ИИС выросла с 91 млрд руб. в 2018 году до 150 млрд руб. в 2019-м, или в 1,6 раза. Средний размер брокерского ИИС сократился со 177 тыс. руб. до 105 тыс. руб.20 Таким образом, растущие опережающими темпами в количественном измерении брокерские ИИС по сравнению с обычными брокерскими счетами пока ориентированы на более мелких инвесторов. В то же время наличие налоговых льгот по НДФЛ для операций по ИИС, привязанных к сроку хранения активов на данных счетах, поощряют их владельцев к применению более долгосрочных стратегий инвестирования по сравнению с владельцами обычных брокерских счетов.

Как показано на рис. 7, владельцы ИИС более активно, чем обычные клиенты брокеров, инвестировали средства в акции российских компаний, в паи ПИФов и государственные облигации. В 2019 году в акции российских компаний было вложено около 30% активов ИИС, а у обычных брокерских счетов — всего 25%. Вложения в паи ПИФов у ИИС достигали 11% против всего 2% у обычных брокерских счетов, в ОФЗ — соответственно 12% по сравнению с 9%. Активы ИИС не вкладывались в валютные облигации, прежде всего еврооблигации и внебиржевые структурные продукты, в то время как на обычных счетах брокеров в валютные облигации было вложено 24% стоимости портфеля. Доля вложений в акции иностранных компаний на ИИС и обычных брокерских счетах не превышала 4%.

За период 2018–2019 годов для обеих разновидностей брокерских счетов была характерна общая тенденция — снижение доли вложений в ОФЗ в пользу наращивания доли рублевых корпоративных облигаций. Снижение доходности ОФЗ вслед за понижением ключевой ставки Банка России вынуждало частных инвесторов искать более доходные облигации, в том числе высокодоходные, банковские и структурные облигации корпоративных эмитентов.

Для ИИС была характерна тенденция роста доли вложений в акции российских ПАО, в паи ПИФов и в иностранные акции.

Стремительный рост количества частных инвесторов на внутреннем фондовом рынке, начавшийся в 2018 году и продолжавшийся по март 2020-го, вряд ли можно объяснить с точки зрения классических характеристик их индивидуальных инвестиционных профилей (восприятия риска, уровня доходов, образования, знаний о фондовом рынке, возраста и т. п.), изменения которых носят инертный характер. В то же время отсутствуют регулярные базы данных социологических опросов частных инвесторов, позволяющие оценить параметры их индивидуальных профилей.

673

1 комментарий

Отличный анализ структуры фондового рынка РФ. Но если честно, я так и не понял кого на рынке больше, физических лиц (население) или институциональных инвесторов? Например, в статистике ММВБ указано что физ. лиц 15 млн уже примерно, а вот юр лиц и нерезидентов не больше 300 тысяч. + по объему торгов тоже не понятно, кто создает основную массу вложений, юр или физ лица.

- 11 февраля 2021, 21:44

Читайте на SMART-LAB:

ПАО «АПРИ» расширяет географию присутствия: старт продаж во Владивостоке

ПАО «АПРИ» расширяет географию присутствия: старт продаж во Владивостоке

ЖК «ТвояПривилегия» на острове Русский отражает...

10:31

От создания запчастей до обучения инженеров

Рост на 21% до 22,3 млрд ₽ — такие итоги показал в 2025 году российский рынок аддитивных технологий (то есть промышленной 3D-печати). Об этом...

09:35

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс