Блог им. Amaday

IPO I-MAB (IMAB). Биофармацевтическая компания Китая.

- 15 января 2020, 14:05

- |

I-MAB

I-MAB Ожидаемая дата размещения IPO: 17 января 2020 года.

О компании:

I-MAB — биофармацевтическая компания клинической стадии, которая разрабатывает и коммерциализирует новые и высокодифференцированные биопрепараты для лечения заболеваний различных видов рака и аутоиммунных заболеваний.

Лидирующий препарат I-Mab — TJ202, представляет собой дифференцированное антитело к CD38, которое в настоящее время проходит оценку в двух регистрационных испытаниях в качестве мототерапии третьей фазы и комбинированной терапии второй фазы для лечения множественной миеломы на Тайване. Фирма получила одобрение на исследование нового лекарственного средства [IND] от Национального управления лекарственных средств Китая [NMPA] для проведения таких испытаний при множественной миеломе в Китае.

I-Mab также планирует запустить исследование фазы 1b для TJ202 при системной красной волчанке [SLE] в 2020 году после одобрения IND NMPA.

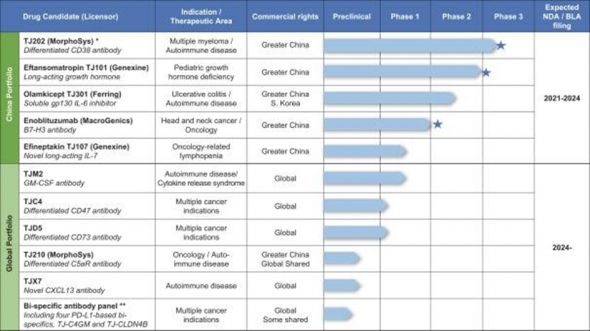

Ниже приведен текущий статус разработки лекарств компании:

Источник: проспект компании.

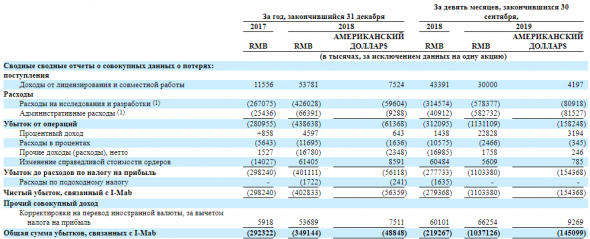

Финансовые показатели:

Финансовые результаты IMAB типичны для клинической стадии биофармы. Фирма имеет значительные расходы на исследования и разработки, связанные с большим количеством кандидатов.

Источник: проспект компании.

Инвесторами в I-Mab являются: Tally Capital, инвестиционная управляющая компания HOPU, Tasly Pharmaceuticals, Ally Bridge Group, Hony Capital, CDH Investments, EDBI, C-Bridge Capital, Genexine и другие. Источник: Crunchbase.

Негативные стороны:

- Основная часть препаратов I-Mab все еще находится на ранней стадии разработки и компания относительно не сфокусирована на широкомасштабных испытаниях;

- Довольно высокая оценка IPO.

Подробности IPO:

I-MAB намеревается продать 7,4 млн. ADS, представляющих 17 млн. обыкновенных акций, по средней цене 13,50 долл. США за ADS, тем самым привлечь примерно 100 млн. долл. США, не включая продажу обычных опционов андеррайтера.

Everest Medicines приобретёт акции стоимостью 37 млн. долл. США в рамках одновременного частного размещения по цене IPO. Также другие инвесторы заявили о своей заинтересованности в покупке акций на сумму до 48 миллионов долларов в ходе IPO.

При условии успешного IPO в середине предложенного диапазона цен капитализация компании составит около 609 млн. долларов.

Shares Float ≈ 12,85%.

Использование выручки:

- Приблизительно 63% компания планирует использовать для финансирования текущих регистрационных испытаний;

- Оставшиеся 37% на финансирование инвестиций для создание собственных производственных мощностей и для общих корпоративных целей.

Андеррайтерами IPO являются: Jefferies, CICC, China Renaissance и Huatai Securities.

Это предварительный анонс компании. О решении по входу в сделку мы сообщим дополнительно, после анализа конечной информации от андеррайтеров и результатах формирования книги.

Условия сделки на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 50 000$;

• Заявки до 17 января 2020 года;

• Срок до 45 дней;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале https://teleg.run/amday