Блог им. Aleksey_M

Сбербанк. Обзор финансовых показателей по РСБУ за май 2019 года

- 12 июня 2019, 20:38

- |

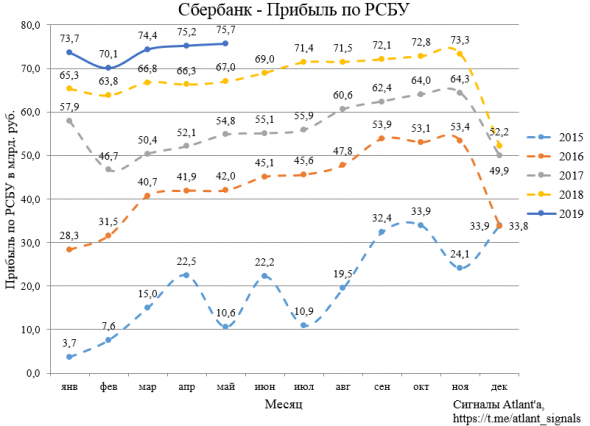

Сбербанк представил отчет по РСБУ по итогам мая 2019 года. Прибыль составила 75,7 млрд. рублей и выросла на 12,94% относительно аналогичного периода в 2018 году.

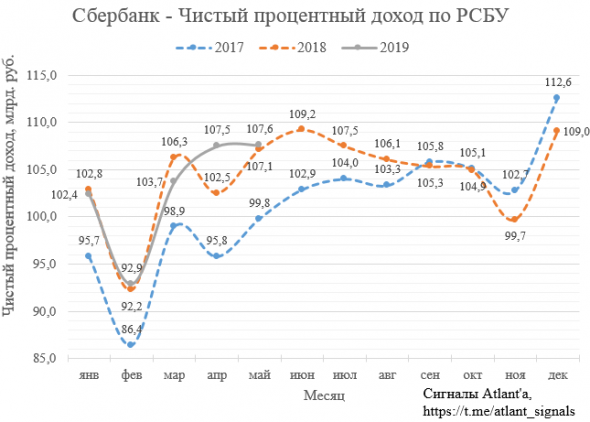

Чистые процентные доходы в мае составили 107,6 млрд. рублей, что всего на 0,5% выше, чем годом ранее. Возможно результаты за июнь будут ниже, чем в 2018 году, но тогда это было пиковое значение, после чего началась волна снижения данного показателя. В этом году будет обратная ситуация — чистый процентный доход будет расти, а значит каждый месяц будет лучше прошлогоднего. Это должно ускорить рост прибыли во 2-ом полугодии.

Чистые процентные доходы в мае составили 39,2 млрд. рублей, что на 10,5% выше, чем годом ранее. Данный показатель стабильно растет год к году. Интересно, удастся ли превзойти в июле прошлогодний пиковый результат, вызванный, судя по всему, эффектом от чемпионата мира по футболу.

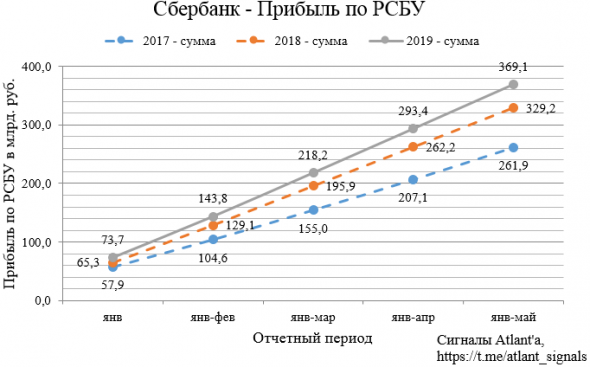

Суммарная прибыль за 5 месяцев превышает прошлогодний результат уже на 12,11%, отрыв растет.

В понедельник было закрытие реестра акционеров, имеющих право на получение дивидендов за 2018 год. Напомню, что дивиденды составили 16 рублей на оба вида акций. После вычета налогов каждый акционер получит 13,92 рубля с одной акции. Размер дивидендов рекордный, такой же оказалась и доходность:

1) 6,4% на обыкновенную акцию;

2) 7,3% на привилегированную акцию.

На годовом собрании акционеров Герман Греф подтвердил намерение банка перейти на выплату 50% прибыли МСФО на дивиденды. В таком случае с учетом роста прибыли за 2019 год на 10% к 2018 году, дивиденд составит около 20 рублей. Даже если дисконтировать дивидендную доходность этого года приблизительно на 10%, то цена обыкновенных и привилегированных акций к закрытию реестра акционеров в 2020 году составит 285 и 250 рублей соответственно. Потенциал роста котировок акций за год от 20%, что очень неплохо для такой ликвидной фишки.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

Как то лихо Вы заложили 25% рост дивидендов и «отдисконтировали» к 285р на акцию.

Давайте спляшем от печки :-) Дисконтировали по DDM формуле?

У меня CoE = 8.1% + 1.51 * 7.9% = 20% (и это с большой натяжкой, учитывающей понижение ставки ЦБ. В реальности, где-то 17-18%)

То есть по Вашему выходит, что Сбер будет накидывать +25% к дивам несмотря ни на что? :-)

Если взять Вашу стоимость капитала то оценка будет еще ниже.

О! И я о том же.

И бета никак у Сбера не 1, а 1.44 — 1.51. Посмотрите на том же инвестинге или трейдинге «1-Year Beta1.5150». Да и не может быть Сберовская бета=1, поскольку акцулю болтает как г* в проруби:«52 Week High 250.6500 52 Week Low 165.9000»

ЗЫ И дивы, соответственно, я жду 16-17.5 р. Если будет 19+, то это — подарок, а 20 — вообще потолок при условии, что все звезды лягут правильно, прибыл перевалит а 1 млрд, не будет санкций, итп. Последнее — под большим вопросом, поэтому 17,5 (плюс-минус) — цифра наиболее вероятная. Соответственно цена папиры- 218- 220 р (плюс-минус :-))

Насчет беты — надо подумать.

А как вы посчитали безрисковую ставку (8.1%) и премию за риск (7.9%)?

Россия 10 летние облигации сейчас на уровне 7.69%, отсюда еще надо убрать default spread который сейчас на Россию 7 летний 1.6%. Итого где то 6% безрисковая в рублях.

Премия за риск по России 9.43% согласно Дамодарану

9.43 уже? Прелэстно. Я, значит, не обновил наши 7,96% премии за страновой рынок акций.

Rf я взял из доходности 12 летние ОФЗ 29009 в которых мне программа посчитала 8.9% YTM, отнял 1,5 и прибавил 3х0.25=8.15. с учетом тройного понижения ЦБ РФ ставки. Первое понижение будет уже сегодня :-)

Тем не менее если применить Ваши значения, то получим=6+1.51*9.43=20.23%.

Те же йайтцы, вид сбоку.

Даже можно, как я уже писал, при различных упущениях и предположениях получить 19-18-17, хотя от нас «ожидается» 24,7% (см ниже).

Но это не меняет сути вопроса: «Неужели Вы думаете, что при таком СоЕ Сбер будет накидывать +25% к дивам несмотря ни на что?»