Блог им. Lg1980

Обзор телеком сектора 2018: конкуренция, регулирование и падение доходов

- 22 марта 2019, 18:52

- |

Все основные игроки российского телеком рынка представили свои консолидированные финансовые и операционные отчеты по итогам 2018 года: Veon отчитался 25 февраля, МТС 19 марта, Мегафон 21 марта, непубличный Tele2 11 марта, а аффилированный с Tele2 государственный Ростелеком 12 марта.

В целом, прошедший 2018 год и неполный первый квартал 2019 года оказались не лучшим временем для инвестиций в акции телекомов. Котировки бумаг публичных компаний сектора заметно отстали от прибавившего почти 16% индекса Мосбиржи (МТС просел на 3,5%, Veon потерял 35% в долларах, Ростелеком ао прибавили +16%, Ростелеком ап выросли на 8%). Отраслевой индекс телекоммуникаций за период подрос лишь на 5%. Котировки немногих бумаг сектора, опередивших широкий индекс находились под влиянием нерыночных факторов: Мегафон (+24%) провел делистинг в Лондоне и погасил расписки, что потребовало проведение выкупа акций у миноритариев.

Вместе с тем, сектор телекоммуникаций остается одним из лидеров по дивидендной доходности, что в значительной мере сгладило отставание от бенчмарка. Если по компаниям из базы расчета индекса ММВБ за последние 12 месяцев было выплачено денежных дивидендов эквивалентных 6,7% годовых, то по отраслевому индексу телекоммуникаций дивдоходность почти на треть выше – 9,5%. Доходность МТС за последние 12 месяцев составила 9,9% годовых, Мегафон отказался от выплат на воне упомянутого обратного выкупа, префы Ростелеком принесли 9,8% годовых, обычка Ростелекома принесла 8% годовых, у VEON выплаты были эквивалентны 13% годовых.

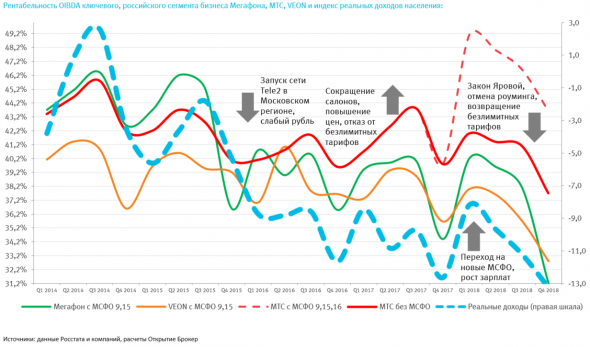

С начала 2018 года телекоммуникационные компании теряли маржинальность и проигрывали широкому рынку акций по ряду причин, которые заслуживают отдельного рассмотрения:

- Падение реальных располагаемых доходов населения. С начала 2014 года индекс доходов накопленным итогом упал почти на 12%. Ориентирующиеся на внутренний потребительский рынок компании на этом фоне столкнулись со сберегательным потреблением домохозяйств. Если в 2014 году на связь в структуре расходов домохозяйств приходилось 3,4%, то в 2017 году – 3,1%. По итогам 2018 года ожидаем снижения до 3%.

- Конкуренция. На рынок мобильной связи продолжает оказывать давление экспансия аффилированной с Ростелекомом Tele2, которая несколько лет тому назад получила федеральный пакет лицензий 3G и 4G. Мы считаем, что разрушение сложившейся на рынке олигополии «большой тройки» в среднем обошлось последним примерно в 3 процентных пункта маржи на уровне OIBDA. Бизнес Ростелекома от усиления конкуренции в мобильном сегменте не пострадал, поскольку основную выручку компания получает от оказания услуг фиксированной связи где много лет подряд стабильно доминирует.

- Новые МСФО 9 «Финансовые инструменты», 15 «Выручка по договорам с покупателями» и 16 «Аренда». Компании сектора постепенно переходят на перечисленные стандарты, но временной лаг применения отличается у отдельных игроков искажая их результаты относительно среднерыночных. В 2018 году МТС отразили в отчетности эффект МСФО-16 получив тем самым максимальный «бумажный» эффект на маржу OIBDA, а Мегафон и Veon сделают это только в 2019 году.

- Безлимитные тарифы и ценовые войны. На МТС по-прежнему приходится наибольшая доля рынка и, таким образом, оператор получает существенный эффект экономии на издержках в связи от масштаба бизнеса (расходы на федеральный маркетинг, обслуживание сети и т.п.). По понятным причинам МТС заинтересованы в сохранении положения даже с учетом усиливающейся из-за Tele2 конкуренции. В частности, менеджмент других операторов при общении с аналитиками утверждает, что МТС выступают основным драйвером обострившихся ценовых войн и, среди прочего, введения безлимитных тарифов. Попытки МТС сохранить доминирующую долю рынка в конечном итоге негативно влияют на маржу сектора в целом, пусть это происходит и неравномерно в зависимости от доли конкретного оператора на рынке и его конкурентных преимуществ.

- Регулирование. Увеличение сборов за радиочастотный спектр, отмена роуминга и расходы на реализацию требований закона Яровой носят долгосрочно негативный характер. По оценкам, в совокупности перечисленное способно ежегодно отнимать от маржи OIBDA мобильных операторов не менее 2-3 процентных пункта.

- Курс рубля. В отличие от сырьевых компаний у российских операторов практически нет валютной выручки, а их текущие расходы и инвестиции сильно зависят от импорта – курс национальной валюты существенно влияет на маржинальность OIBDA и свободный денежный поток. В 2019 году мы прогнозируем среднегодовой курс доллара 65 против 62,7 годом ранее.

- Рост доли низкомаржинальной выручки в том числе от продажи товаров в розничных сетях, что является общероссийским трендом на фоне снижения ставок потребкредитования. За счет стимулирования продаж гаджетов в рознице мобильные операторы стремятся тем самым привлечь относительно более качественных абонентов с низким оттоком и высоким ARPU.

В целом, компании сектора включая мобильных операторов и Ростелеком реагируют на ухудшение рыночной и экономической конъюнктуры схожим образом: наращивают объемы инвестиций зачастую в ущерб свободному денежному потоку. При этом дивидендные выплаты остаются стабильными или даже растут за счет увеличения уровня долговой нагрузки. По всей видимости это обусловлено снижением стоимости рублевых заимствований в 2018 году, когда операторы получили «окно возможностей» для выгодного рефинансирования долга.

Наш фундаментальный взгляд на сектор мобильной связи остается умеренно негативным. Уровень конкуренции останется стабильно высок в среднесрочной перспективе до тех пор, пока два игрока с наименьшей долей рынка не объединятся, что позволит всем участникам повысить цены с соответствующим позитивным эффектом на маржу OIBDA. В частности, в СМИ неоднократно появлялись слухи о том, что Veon ведет переговоры о продаже российской дочки ВымпелКома, что соответствует стратегии холдинга по выходу из не доминирующих на местном рынке активов. Сектор фиксированной связи с представленным в нем Ростелекомом выглядит несколько более привлекательным из-за относительно низкого уровня конкуренции. Впрочем, предстоящее поглощение Ростелекомом Tele2 может привести к чрезмерному увеличению его долговой нагрузки и негативно сказаться на дивидендных выплатах.

На текущий момент мы воспринимаем акции мобильных операторов как своего рода долгосрочные облигации с крупными купонами. С этой точки зрения среди российских операторов рекомендуем обратить внимание на распродающий активы и широко диверсифицированный с точки зрения стран присутствия VEON с целью по соответствующим ADS $3,80 с учетом дивидендов (инвестиционная идея «VEON – ДИВИДЕНДЫ БУДУТ РАСТИ» от 28.02.18) и лидера отрасли МТС с целью 278 руб. + годовой дивиденд 28 руб. (инвестиционная идея «МТС – ЛОЖНАЯ ТРЕВОГА» от 21.11.18).

Нигматуллин, Открытие Брокер

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс