Блог им. AlexTimofeev

Безоткатное ралли 30 дней подряд, чего ожидать от такого рынка?

- 18 февраля 2019, 15:47

- |

Привет, Друзья!

Ралли по S&P500 продолжается в режиме нонстоп, восьмая подряд “зеленая” недельная свеча, цена уже закрепилась выше 200 ма, завлекая в движение новых покупателей, но макроэкономические показатели понемногу ослабевают. По состоянию на пятницу, S&P500 был выше своего 10-дневного скользящего среднего значения в течение 30 дней подряд. Такая мощная ценовая динамика индексов оставляет высокую вероятность отката. Однако волатильность продолжает снижаться. По состоянию на пятницу, VIX закрылся ниже 15, впервые за более чем 4 месяца.

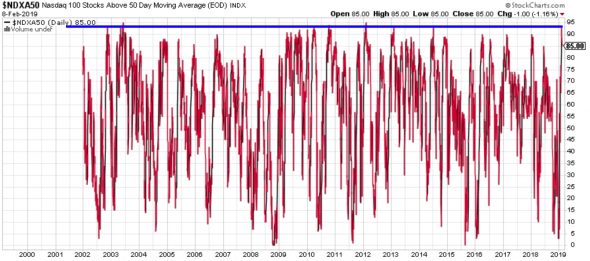

Индикатор NASDAQ Breadth так же силен как SnP500: более 90% акций NASDAQ 100 находятся выше своих 50 dma

Дневной график SPY:

Краткосрочную динамику крайне сложно предсказать, даже если вы думаете, что обладаете преимуществом. На это влияет многие случайные и непредсказуемые факторы. Вот почему мы в большей степени ориентируемся на среднесрочную перспективу и игнорируем краткосрочную.

Трагическая цена Волатильности.

Сейчас только второй месяц нового года, но мы уже увидели, какие издержки испытывают многие инвесторы из-за волатильности рынка.

Согласно данным Lipper в Q4 2018, инвесторы вывели в cash 190 миллиардов! В последний раз инвесторы так бежали из рисковых активов во время глобального финансового кризиса 2008 года.

Средний человек склонен принимать плохие решения в среде с высокой неопределенностью, а эмоции могут заглушать любой уровень интеллекта. Оглядываясь назад, мы видим, что выход в кэш в Q4 2018, стал “трагическими издержками” для многих участников рынка. С Рождества, когда S&P 500 протестировал зону медвежьего рынка, снижением на 20%, рынок уже показал рост на +12,05%. Январь 2019 года стал одним из лучшим месяцев за последние 32 года.

Но интересно, сколько трейдеров и инвесторов, которые вышли в кэш в 4 квартале, продали свои акции практически на дне и до сих пор остаются вне рынка, пропуская сильный рост.

Основной вопрос, которым сейчас задаются трейдеры: смогут ли пропустившие рост рынка, получить второй шанс? Это уже 10 год бычьего рынка и все отчетливей признаки постепенного замедления глобального экономического роста и снижения прибылей корпораций. На наш взгляд, ожидаемые доходности компаний в 2019 году уже учтены и инвесторы могут реально ожидать скромную доходность по итогам года.

Катализаторами волатильности являются торговые соглашения США с Китаем и политика ФРС. Оба фактора имеют потенциал для положительных и отрицательных сюрпризов, и оба могут определить динамику ВВП и квартальных доходов компаний в 2019 году. Консенсус по росту ВВП в 2019 году составляет + 2,7%, а консенсус по доходам компаний + 7,9% годового роста. Неудачный итог соглашений США с Китаем и “трудный” Brexit, могут повлиять на итоги обоих показателей. Трейдеры должны ожидать еще один всплеск волатильности, когда данные вопросы будут разрешены, а сохранение терпения в этой ситуации, поможет сохранить деньги.

Фондовые рынки имеют тенденцию восстанавливаться так же быстро, как и снижаться, часто обманывая инвесторов, которые пытаются определить время входа и выхода, что мы сейчас и наблюдаем. С одной стороны, это конечно означает боль от плавающей просадки, но это также означает участие в ралли, когда рынок быстро восстанавливается. В итоге, зарабатывает тот, у кого крепче нервы.

Учитывая, что недавние колебания рынка произошли в течение относительно короткого периода времени, я не думаю, что трейдеры, использующие стратегии маркет тайминга, сейчас имеют хорошие результаты. На мой взгляд, в периоды коррекции рынка лучшим решением было бы оставаться спокойным и терпеливым, не реагировать на волатильность, проводя плановую, тактическую аллокацию портфеля позиций.

Watch List акций для “BreakOut Stock Strategy”

Контролируйте свои риски и удачной торговой недели!

теги блога Alex Timofeev

- 5g

- 5G-сети

- CME

- CSX

- DIA

- DIS

- DXY

- ETF

- GLD

- nasadq

- NASDAQ

- NYSE

- Oil

- PFE

- QQQ

- S&P500

- S&P500 фьючерс

- Small Caps

- Smart Money

- SPY

- vix

- Vix S&P 500

- xlp

- XLU

- XLY

- акции

- американские акции

- американский рынок акций

- Американский фондовый рынок

- бычий рынок

- волатильность

- волатильность S&P

- волатильность акций

- доходность

- защитные активы

- инвестирование

- инвестиции

- коррекция

- коррекция на мировых рынках

- кризис

- медвежий рынок

- моментум

- откат коррекция

- отчеты

- развивающиеся рынки

- сезонность

- торговая война

- фондовый рынок

- фондовый рынок

- фондовый рынок Америки

- ФРС

- Шиллер

сма50 — среднеквартальноая цена

сма 20 — среднемесячная цена

кстати крестики-нолики древнее