SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

SWT-метод: что понимаем под трендом мы

- 29 апреля 2018, 11:17

- |

Для начала зададимся вопросом, а что такое тренд?

Самое общее определение (Джон Дж. Мэрфи. Технический анализ фьючерсных рынков: теория и практика. — М.: Сокол, 1996), звучит так: — тренд или тенденция — определенное движение цены в том или ином направлении.

В общем-то все просто и понятно. При этом основная задача технического анализа — выявить тенденцию и действовать в ее направлении. Но тут мы наталкиваемся на три трудности:

— во-первых, в реальной жизни ни один рынок не движется в каком-либо направлении строго по прямой. Движение цены представляет собой серию зигзагов, то подъем, то падение. Поэтому договорились, направлением тренда будет направление динамики этих подъемов и падений;

— во-вторых, на рынке одновременно действует множество трендов разной длительности направления и возникают задачи разделения этих трендов, выбора определенного тренда для совершения сделок и учета влияния на торговую тактику других, более быстрых и более медленных трендов, на фоне которых совершается сделка по выбранному тренду;

— в третьих, руководствуясь динамикой подъемов и спадов мы в общем случае можем сказать когда начался тренд, но не знаем, когда он закончится. Является нарушение динамики этих экстремумов паузой в развитии тренда или же будет разворотом.

В классическом техническом анализе задача построения трендов решается, что называется «в лоб». Берутся максимумы и минимумы рынка и по определенным правилам строится предполагаемое направление движения цены.

Для разделения различных по длительности трендов такое построение производится двумя разными способами: — на разных таймфреймах, здесь используются фильтрующие свойства таймфрейма, так как графическое представление движения цены с определенным интервалом поглощает все изменения цены внутри этого этого интервала;

— по иерархии минимумов и максимумов, т.е. начале строится самый быстрый тренд, затем по переломам направления этого быстрого тренда строится более медленный и т.д. Это основные способы, если не вдаваться в детали и второстепенные версии этих основных вариантов.

И все было бы хорошо, если бы не то обстоятельство, что реальные рынки сильно отличаются по своему поведению от идеальной модели и заставляют при построении и анализе трендов отступать от жестких правил, используя в спорных случаях субъективные трактовки ситуации. Основным инструментом каждого аналитика является один и тот же график, но роль субъективного фактора приводит к тому, что результаты и трактовка динамики цен у всех получаются разные, и успех такого анализа во многом зависит от мастерства данного конкретного аналитика, являясь не наукой, а скорее искусством.

Известная шутка про 40 аналитиков в отдельных комнатах, которые дадут 40 вариантов анализа одного и того же инструмента, во многом справедлива. В общении эти аналитики могут прийти к консенсусу, но это не значит. что концепция, достигнутая в результате такого соглашения, будет реализована рынком.

Для уменьшения роли субъективного фактора применяются алгоритмические методы, в случае использования которых данные проходят количественный анализ с помощью специальных алгоритмов, запрограммированных так, чтобы в конечном итоге компьютер выдавал сигналы к покупке и продаже.

Вне зависимости от сложности подобных систем основная цель их создания заключается в том, чтобы свести к минимуму субъективный человеческий фактор из процесса принятия решений, подвести под него некоторую объективную основу.

Вроде бы шаг вперед, но если посмотреть внимательнее, это очень маленький шаг. Субъективизм остается, просто решение принимается не по графику цены, а по результатам расчетов на основе этого графика и это решение тоже не дает однозначного результата.

Но не будем глубоко вдаваться в эту проблему. вернемся к трендам.

В классическом графическом анализе используется определение тренда по Доу, на основе динамики пиков и спадов графика рыночных цен.

В индикаторных количественных методах наилучшим подходом по нашему мнению является применение скользящих средних.

Но и в том и в другом случае не решена проблема множественности трендов и одновременного их существования, которая вносит громадную неопределенность в результаты принятых торговых решений.

Для начала рассмотрим, как реализована задача разделения трендов в рамках SWT-метода, а проблемы учета множественности трендов будем решать в следующих публикациях.

Коротко напомним основной тезис предыдущей публикации: SWT-метод: существуют ли тренды?

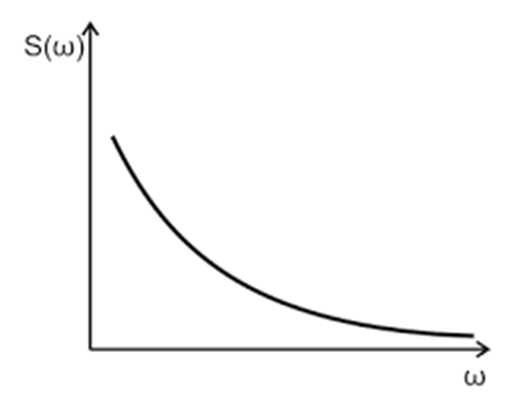

Следствием очевидного факта — изменение цены любого актива на любом промежутке времени равно сумме всех изменений цены внутри данного промежутка — является то, что энергетический спектр рыночного процесса имеет огибающую вида 1/f^n, где n>1 (частный случай n=2 соответствует модели случайного блуждания).

Рис.1. Энергетический спектр фликкер-шума

Системы с фликкер-шумом описываются теорией самоорганизованной критичности и характеризуются возможностью гигантских флуктуаций, все время находясь в состоянии неустойчивого равновесия, балансируя на грани постоянно происходящих микро- и макрокатастроф. В них нет ни характерных частот, ни характерных временных масштабов. Они не поддаются традиционным методам исследования, подразумевающим анализ отдельных характеристик объекта исследования и синтез полученных результатов, а оценка их поведения возможно только на совместном анализе всего всех свойств объекта и объекта в целом. Таким образом, при анализе такого рода объектов необходимо рассматривать не отдельные части и компоненты, полученные в результате применения различных принципов анализа, а их взаимное влияние и взаимодействие. Рассмотрение любого фактора или элемента совокупного процесса отдельно и изолированно от других неизбежно приведет к ошибкам и погрешностям в оценке поведения системы в целом.

Однако человеческое сознание не в силах оперировать процессами столь большой размерности и люди стремятся сводить все к небольшому количеству параметров и объектов, которые способен охватить и одновременно проанализировать человеческий мозг. Поэтому сделаем попытку структурировать этот хаос с целью уменьшения размерности, и структурировать будем по тому параметру, в рамках которого мы принимаем решения, т.е. по времени.

График фликкер-шума показывает, что в процессе присутствуют колебательные компоненты со всеми частотами и отсутствуют периодические компоненты процесса. Это впрочем не препятствует проявлению на отдельных участках рынка узкополосных случайных составляющих, которые могут восприниматься наблюдателем, как квазипериодические. Однако существуют эти составляющие недолго и не меняют характер энергетического спектра процесса.

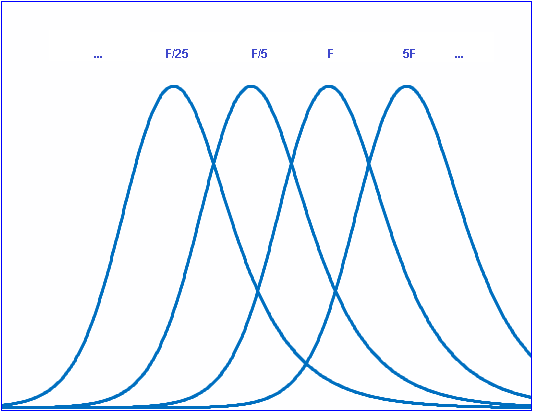

В рамках SWT-метода уменьшение размерности производится за счет объединения близких по временным характеристикам компонент движения рыночных цен в более крупные конструкции — стохастические волновые тренды, на которые с использованием принципа декомпозиции разделяется график цены. Грубо говоря, мы объединяем, например, в одну конструкцию все колебания с периодом 1 час плюс-минус тридцать минут (это в линейной шкале частот, в логарифмической шкале цифры будут другие) и полученную сумму рассматриваем, как тренд часового цикла. т.е. процесс, средний период которого на бесконечном интервале наблюдения которого будет равен одному часу.

Технически декомпозиция производится с помощью системы полосовых фильтров, на вход которых поступает некий цифровой сигнал, соответствующий графику цены. На выходе каждого фильтра формируется функция времени, соответствующая сумме всех компонент процесса с частотами, близкими к центральной частоте фильтра.

Рис.2. Амплитудно-частотные характеристики системы полосовых фильтров

Вот эти конструкции, полученные объединением в единое целое колебаний с близкими частотами, и представляют собой тренды в рамках SWT-метода.

Отметим только, что в примере с одним часом предполагалось, что мы производим идеальное разделение компонент спектра, что соответствует использованию фильтров с прямоугольной полосой пропускания. Реальные фильтры далеки от идеальных, но это не мешает пользоваться их результатами. Главное условие чтобы был соблюден принцип декомпозиции — сумма всех полученных компонент давала исходный график цены без ошибок, или хотя бы с незначительной погрешностью. Эта задача решена выбором соответствующей конструкции гребенки фильтров.

Продолжение следует.

1.9К |

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- Беларусь

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- тильт

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

Имеем график цена на Н1 и дальше что происходит? Какие данные берутся? Что с этими данными происходит?

P.S. Конкретная реализация моего фильтра — ноу-хау. Но никто не мешает вам использовать любой другой. Результат будет отличаться деталями, но не принципом.

Вы для кого пишите?

99,5% вас не понимают...

Что могу посоветовать? Или изучайте матчасть или не читайте то, что вам не нужно. По крайней мере не пытайтесь лезть в детали, которых не понимаете.

Ведь незнание того, как работают те или иные индикаторы ТА не мешает вам ими пользоваться. Или вы знаете, как они работают? Тогда вам и здесь должно быть все понятно.

Анализ спектра методами декомпозиции с помощью фильтров представляет собой полный аналог преобразования Фурье (для колебаний плотности воздуха), который проделывает человеческий слуховой аппарат вместе с мозгом несознательно. В результате такого преобразования получается звук, который мы слышим.

Таким образом, каким бы ни был несовершенным наш мозг, он проделывает подсознательно те же преобразования, что описаны здесь, и как мне кажется, находит отражение в принятии торговых решений игроков, которые можно охарактеризовать как интуитивные решения.

То есть этот «субъективизм», от которого мы пытаемся избавиться, есть ничто иное как результат квазиобъективного, подсознательного анализа ценового графика, методом, очень похожим, в конечном счете, на SWT.

Спектральный анализ — совсем другая процедура. Там идет оценка спектра мощности или амплитуд в определенных полосах частот. И результаты спектрального анализа используются совсем по другому и совсем для других целей.

Можете мне поверить на слово, я спектральным анализом занимался лет 40 назад, когда мы сделали первый в мире цифровой анализатор спектра в реальном времени для быстропротекающих процессов.

Этот анализатор использовался при испытаниях и доводке тех самых ракетных двигателей, на которых сейчас летают и наши и американские ракеты.

Что делается в SWT-методе?

Попробую подобрать наиболее близкую аналогию. Здесь решается задача, более близкая к разделению речевого сигнала на частотные компоненты в эквалайзерах. Только в эквалайзерах это делается для внесения искажений в определенные компоненты исходного речевого или музыкального сигнала с последующим суммированием компонент, с усилением или ослаблением амплитуды тех или иных полос.

А у нас искажения не вносятся, просто рассматриваются отдельные компоненты.

Ну и Золото не интересует, потому как для тех кто средние использует то по Золоту легко получишь прибыль, потому как у него длинные периоды трендов, Евро что показала?

Вы же помню одно время своего робота запускали, ну так покажите результаты на хорошем сервисе мониторинга

Применение преобразования Фурье опрадано там, где собственные функции системы есть синусоиды.Механические системы, связанные с вращением, акустика, радиофизика — прекрасные примеры систем, где фурье анализ есть естественный метод. Фликкер шум вообще говоря подобных собственных функций не содержит. И даже более общий метод SVD, как мне представляется, не очень перспективен.

Любые разложения по неким заранее заданным искусственным базисам не несут такого смысла. Красивые слова только придают наукообразие пустышкам без особого внутреннего содержания.

Хотя если кто-то извлекает пользу из стохастика, то почему бы и не использовать вейвлет или анализ Фурье. Боюсь только, что 99.9% не понимают, что такое анализ Фурье, как его проводить на временных рядах, какую информацию несут в себе результаты анализа и как пользоваться этими результатами.

В лучшем случае запустят готовую программу, которая что-то выдаст на выходе. Зато будет повод говорить всем, вот я работаю на основе анализа Фурье. :)

В нашем же случае такого собственного базиса нет. Поэтому выбор Фурье, Хаара, Добеши или Мексиканской шляпы не оправдывается никакими содержательными соображениями. Вы выбрали Фурье, потому что имеете опыт работы с ним из другой области деятельности. Мой опыт работы с числовыми рядами изначально тоже включал в себя всевозможные БПФ и полосовые фильтры и разложения по собственным векторам, потому что это было физически опрадано.

Здесь — не опрадано, это случайный выбор. Как обычно, ищем не где потеряли, а где светло.

SergeyJu, насчет комбинации зигзагов вы правы. К сожалению, выделять зигзаги аппарат теории сигналов не позволяет. Хотя мысль вы подали интересную, и я подумаю, что с этим можно сделать. Идеальной конструкции конечно не получится, но какое-то приближение возможно. SWT-метод — это тоже приближение к реалиям.

Кстати, выделение зигзагов это сродни выделению отдельных аккордов из полифонического звучания оркестра.

Sergey Pavlov, если без фигур, то нет никакого разложения по заранее заданному базису. Выделяется то, что есть в сигнале, в данном случае в графике цены. Без всякой привязки к каким-либо базисным функциям. Выше по тексту я привел аналогию с эквалайзером.

Но почему-то понять эту элементарную вещь люди не в силах. Мешает какой-то психологический барьер, выстроенный привычкой к разложению по базисам.

Нет у меня никакого разложения по базису, и анализа Фурье нет. :)

Что есть? А в тексте все написано. В объяснениях я разжевал до манной каши. И если ты не понял, читай теорию сигналов. Может когда-нибудь и поймешь.

SergeyJu, а вы с радиофизиком, специалистом в теории сигналов. Который математиков гробу видал. Математики и программисты у меня на побегушках были.

У радиофизика система должна работать не в принципе, а в ящике, который реализует разработанный алгоритм и решает практические задачи. И он (радиофизик) привык за всеми операциями видеть не формальные соотношения, а физическую суть явлений и не только видеть, но и понимать их. Для этого недостаточно заучить пару формул.

Сколько раз я Вам писал про то, что Вы неадекватно работаете с риском? Вы меня даже в ЧС за это заносили. Но практика показывает, что я был прав.

И то, что вы в упор не понимаете сути, это тоже реальность.

Мне пофигу гарнизоны и все остальное. В обсуждаемом предмете вы не разбираетесь и не хотите (или не можете) разобраться. Из-за зашоренности или из-за чего другого — не моя проблема. Мне жаль времени, потраченного на попытки объяснить вам что-либо. Это похоже на попытку разговаривать со стенкой.

Впрочем субъекты, которые на вопрос «А ты сможешь» гордо отвечают, «Конечно, я же программист (математик)», и думают, что это ответ, встречаются нередко.

P.S. А в ЧС я вас отправлю. Тратить время на разговор с человеком, который не видит разницы между анализом, торговой тактикой и ММ совершенно непродуктивно.

ks62, да нет, я просто так, дурью маюсь.

Если бы меня устраивало все, что от балды (за редким исключением) наворотили в индикаторном ТА, я бы этим не занимался.