SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Zmey84

Рынки акций в эпоху гиперинфляции

- 30 января 2018, 21:03

- |

Оригинал: http://zmey.club/opinion/7-rynki-akciy-v-epohu-giperinflyacii.html

Существует распространённое заблуждение, что рынки акций растут не только в эпоху промышленного подъёма, но и в случае гиперинфляции, тогда как разрушительные падения возможны лишь в условиях дефляционного коллапса. График индекса SnP, построенный в постоянных долларах (рисунок 1), чётко показывает что это именно заблуждение, поскольку потери покупательной способности индекса в двух инфляционных периодах (1914-1920) и (1968-1982) составляли примерно 2/3.

Рисунок 1 — индекс SP500 в долларах 2017-го года.

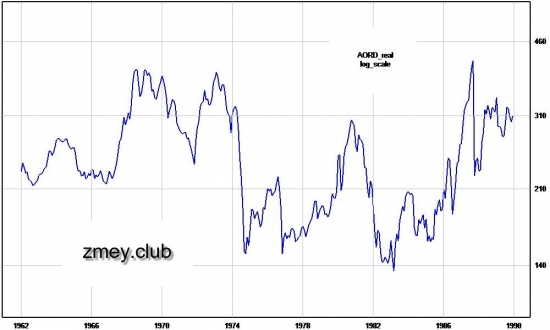

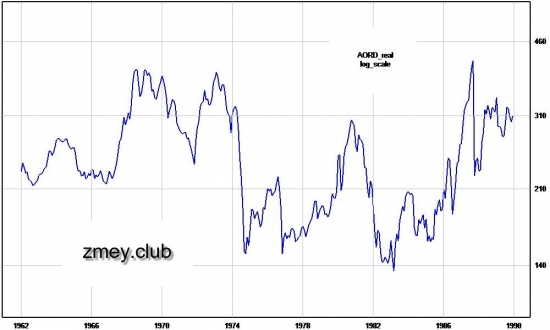

Покажется удивительным, но в стагфляцию 70-х индексы дешевели не только в Соединённых Штатах и других чисто индустриальных странах (кроме Японии), но и также в Австралии и Канаде (рисунки 2-3), хотя их основные товары (энергоносители, металлы и продовольствие) практически все торговались по своим экстремальным значениям. Потери на рынках Австралии и Канады с точки зрения покупательной способности также составили примерно 2/3 (при расчёте индексов в долларах США).

Рисунок 2 — индекс TSX (Канада) в долларах США 1962-го года.

Валюты Австралии и Канады при этом ходили вместе с рынками акций и также игнорировали динамику котировок сырья. Если сравнивать официальные курсы 1970-го года и минимальные значения 1986-го, то потери доллара Канады относительно доллара США составили около четверти, а доллара Австралии и вовсе почти половину. В условиях полностью свободного рынка потери могли оказаться ещё больше, поскольку в начале 70-х курс доллара США искусственно завышался.

Рисунок 3 — индекс AORD (Австралия) в долларах США 1962-го года.

Отметим причины столь вопиющего поведения рынков акций. Первая это увеличение скорости оборота денег и, как следствие, снижение монетизации ВВП. Вторая это повышение всех налогов как результат невозможности обслуживать дефицит бюджета с помощью новых заимствований. Третья это отношение инвесторов, которые при условии двузначных процентных ставок уже не смогут воспринимать прежний уровень дивидендной доходности как достаточную премию за риск.

На валютном рынке полученный результат объясняется ещё проще. Это отток капитала с периферии, а также более высокий уровень инфляции по сравнению с Соединёнными Штатами, который обусловлен, в том числе, и более значительным завышением монетизации ВВП за период предшествующий периоду гиперинфляции. Последний фактор сейчас буквально бросается в глаза и он присутствует практически на всех относительно развитых периферийных рынках, в том числе и в России.

Существует распространённое заблуждение, что рынки акций растут не только в эпоху промышленного подъёма, но и в случае гиперинфляции, тогда как разрушительные падения возможны лишь в условиях дефляционного коллапса. График индекса SnP, построенный в постоянных долларах (рисунок 1), чётко показывает что это именно заблуждение, поскольку потери покупательной способности индекса в двух инфляционных периодах (1914-1920) и (1968-1982) составляли примерно 2/3.

Рисунок 1 — индекс SP500 в долларах 2017-го года.

Покажется удивительным, но в стагфляцию 70-х индексы дешевели не только в Соединённых Штатах и других чисто индустриальных странах (кроме Японии), но и также в Австралии и Канаде (рисунки 2-3), хотя их основные товары (энергоносители, металлы и продовольствие) практически все торговались по своим экстремальным значениям. Потери на рынках Австралии и Канады с точки зрения покупательной способности также составили примерно 2/3 (при расчёте индексов в долларах США).

Рисунок 2 — индекс TSX (Канада) в долларах США 1962-го года.

Валюты Австралии и Канады при этом ходили вместе с рынками акций и также игнорировали динамику котировок сырья. Если сравнивать официальные курсы 1970-го года и минимальные значения 1986-го, то потери доллара Канады относительно доллара США составили около четверти, а доллара Австралии и вовсе почти половину. В условиях полностью свободного рынка потери могли оказаться ещё больше, поскольку в начале 70-х курс доллара США искусственно завышался.

Рисунок 3 — индекс AORD (Австралия) в долларах США 1962-го года.

Отметим причины столь вопиющего поведения рынков акций. Первая это увеличение скорости оборота денег и, как следствие, снижение монетизации ВВП. Вторая это повышение всех налогов как результат невозможности обслуживать дефицит бюджета с помощью новых заимствований. Третья это отношение инвесторов, которые при условии двузначных процентных ставок уже не смогут воспринимать прежний уровень дивидендной доходности как достаточную премию за риск.

На валютном рынке полученный результат объясняется ещё проще. Это отток капитала с периферии, а также более высокий уровень инфляции по сравнению с Соединёнными Штатами, который обусловлен, в том числе, и более значительным завышением монетизации ВВП за период предшествующий периоду гиперинфляции. Последний фактор сейчас буквально бросается в глаза и он присутствует практически на всех относительно развитых периферийных рынках, в том числе и в России.

4.9К |

Читайте на SMART-LAB:

Как изменились средние доходности облигаций (по рейтингам) за неделю?

Средние доходности облигаций в зависимости от рейтинга (бледные столбцы — доходности без сглаживания). И как они изменились за неделю....

06:37

теги блога Zmey

- Brent

- CME

- COT отчеты

- DJIA

- DXY

- ETF

- eurusd

- Light

- Nasdaq

- natgas

- S&P500

- SPDR

- SSE

- SSE Composite Index

- Urals

- US Treasury

- usdbrl

- USDCHF

- usdjpy

- usdmxn

- USDRUB

- usdtry

- usdzar

- VK

- акции

- арбитраж

- безработица

- Брент

- брокеры

- будущее мира

- бюджет

- Венесуэла

- волны Эллиотта

- Газпром

- гиперинфляция

- Греция

- дефолт

- дивиденды

- долг

- доллар

- доллар - рубль

- Евро

- Евродоллар

- змей

- золото

- индекс доллара

- индикатор Баффета

- инфляция

- китай

- Ковид

- ковид-19

- коронавирус

- кризис 2020

- криптовалюта

- курс доллара

- локдаун

- М2

- мамба

- медь

- ммвб

- Москва

- МСФО

- наука

- НДПИ

- недвижимость

- нефть

- новый год

- опционы

- отрицательные ставки

- паритет покупательной способности

- Пикетти

- платежный баланс

- платина

- природный газ

- прогноз по акциям

- производительность труда

- Пуэрто-Рико

- распад Еврозоны

- РТС

- Рубль

- Санкт-Петербург

- сезонность

- семинар

- серебро

- Степан Демура

- США

- Украина

- финам

- форекс

- ФРС

- фьючерс ртс

- фьючерсная кривая

- циклы Кондратьева

- цифровая экономика

- цифровизация

- цифровые технологии

- экспортная пошлина

- эмиссия

- ютрейд

- Яндекс

Это инфляция?

А если дорожают акции то это не инфляция?