Блог им. Sivak87

ETF и дивиденды

- 03 ноября 2017, 16:20

- |

ETF фонд (Exchange Traded Fund) – фонд, торгующийся на бирже. Аналогия российского ПИФ. Структура ETF фонда определяется портфелем из различных активов (акции, облигации, товары, валюта) Покупая акцию ETF, инвестор приобретает долю в активах, принадлежащих эмитенту (фонду ETF).

Популярность ETF объясняется и тем, что многие профессиональные инвесторы и спекулянты стремятся вкладывать не в одну акцию, а сразу в целый сегмент рынка. Поэтому такой инструмент, как ETF, дает большую гибкость при выполнении различных инвестиционных задач.

Акции ETF выпускаются на биржу компанией, которая управляет портфелем активов. Управляющая компания приобретает в определенной пропорции акции, входящие в ту или иную отрасль или индекс. Таким образом, она является держателем активов, а на бирже обращаются акции ее фонда. Такие акции торгуются по тем же правилам, что и обыкновенные. Сделки с ETF бумагами можно заключать с того же счета, с которого покупаются и обыкновенные акции.

Отличия ETF от ПИФ:

- Акции ETF всегда котируются на бирже, и любой желающий может их приобрести. Паи ПИФа, в большинстве случаев не обращаются на биржах и их приобретение возможно лишь напрямую у паевого фонда. Однако существуют ПИФы, которые торгуются на бирже, но их количество весьма ограничено, а ликвидность их акций оставляет желать лучшего.

- Цена на акции ETF рассчитывается биржей и, благодаря активным торгам, она неоднократно изменяется в течение дня. Цена покупки пая остается фиксированной в течение каждого дня и рассчитывается управляющей компаний.

- Акции ETF можно покупать, воспользовавшись брокерским кредитом (кредитным плечом). Покупка паёв не подразумевает использования заемных средств.

- По акциям ETF можно инициировать продающую позицию, не имея их на своем счету (sell short). Паи паевого инвестиционного фонда можно лишь продавать, имея их «на руках».

- ETF можно покупать и продавать дистанционно через биржевой терминал со своего компьютера. Сделки с ПИФом возможны при непосредственном присутствии обеих сторон, покупателя и продавца — эмитента.

Покупаем дивидендные ETF

Конечно, узкая подборка отдельных наиболее интересных дивидендных фишек может принести весьма неплохие плоды. Однако с точки зрения диверсификации надежнее ориентироваться на отдельные бенчмарки.

Существуют специализированные дивидендные индексы. К примеру, Dow Jones Select Dividend включает компании США с наибольшей дивидендной доходностью и устойчивыми выплатами. На подобные индексы можно ориентироваться для составления оптимального дивидендного портфеля. Можно поступить и проще. Речь идет о покупке бумаг ETF, специализирующихся на дивидендных темах.

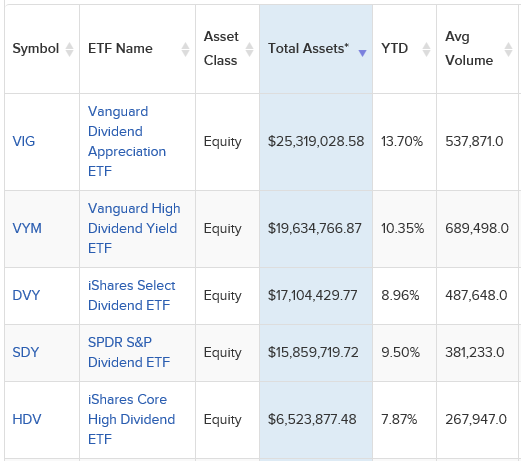

Топ-5 крупнейших по размеру активов дивидендных ETF на рынке США (данные на 04.10.2017)

Фонды выплачивают доход в виде дивидендов или реинвестируют

Когда фонд получает доход, он может распределить его среди акционеров или реинвестировать. Некоторые фонды по закону обязаны выплачивать весь аккумулированный доход акционерам в виде дивидендов, другие освобождены от этого обязательства. Как будет поступать фонд — можно узнать в проспекте фонда и приложениях к нему или на сайте управляющей компании.

Если фонд не выплачивает доход, то это приводит к росту стоимости активов фонда на сумму полученного фондом дохода и к росту цены акций фонда.

Реинвестирование — увеличение объема ценных бумаг в фонде

Реинвестирование — это процесс, когда на полученные, но не распределенные среди акционеров средства фонд закупает новые ценные бумаги. Это не какие-то неизвестные ценные бумаги, а такие же и в тех же пропорциях, определенных финансовым индексом, за которым следует фонд.

В результате реинвестирования количество акций самого фонда у акционеров фонда остается прежним, но на каждую акцию фонда после реинвестирования приходится больше активов — ценных бумаг, в которые инвестирует фонд.

Это похоже на банковский вклад с капитализацией. Без капитализации банк перечисляет нам проценты на карту. А с капитализаций проценты остаются во вкладе, и на них начисляются новые проценты. В случае реинвестирования в фонде нам как бы «начисляются» новые ценные бумаги.

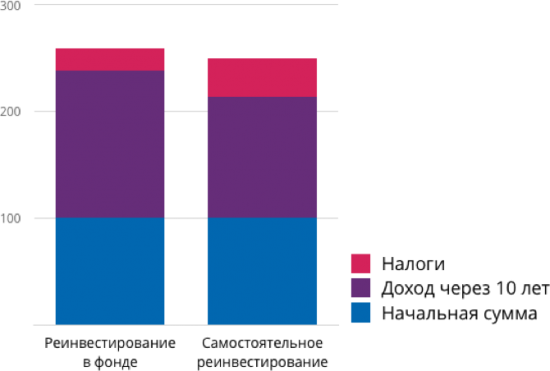

Режим реинвестирования доходов фондом позволяет увеличить доходность за счет переноса налоговых выплат или избежать их полностью за счет налоговых льгот на среднесрочные и долгосрочные инвестиции.

Когда иностранный фонд выплачивает дивиденды, эти выплаты облагаются подоходным налогом в размере 13%, и у клиента возникает необходимость самостоятельно подать декларацию и уплатить налог. Это справедливо для россиян — клиентов российских брокеров.

Если же доход не выплачивается фондом, а реинвестируется, то стоимость инвестиций растет, но с точки зрения налогообложения мы не получаем доход прямо сейчас и налоги, соответственно, не платим. Увеличение цены наших акций фонда доходом не считается до тех пор, пока мы эти акции не продадим, т.е. не получим финансовый результат. Таким образом, за счет реинвестирования наши налоговые обязательства переносятся в будущее.

Платить налоги в будущем выгоднее, чем сейчас. Потому что до момента уплаты мы пользуемся деньгами, которые иначе стали бы налогами, и можем на них еще заработать.

Подсчитанные доходности к тому же не включают издержек и комиссий, которые неизбежно возникли бы при самостоятельном реинвестировании.

Еще одно преимущество фонда, реинвестирующего доход, — возможность полностью избежать уплаты подоходного налога, воспользовавшись налоговым вычетом на доход от продажи ценных бумаг, находящихся в собственности более трех лет (статья 219.1 НК РФ).

- 06 декабря 2017, 22:51

теги блога Дивидендный Обозреватель

- Украина

- bitcoin

- Dow

- Dow Jones

- fix price

- headhunter

- IMOEX

- IPO

- NASDAQ

- NYSE

- OZON

- QIWI

- S&P

- S&P500

- softline

- SPO

- telegram

- VK

- X5

- акции

- Алроса

- банк санкт-петербург

- банки

- башнефть

- брокеры

- втб

- Газпром

- ГМК НорНикель

- Группа Позитив

- двмп

- дивидендная политика

- дивиденды

- доллар рубль

- дональд трамп

- Евротранс

- Золото

- инвестиции

- индекс

- Индекс МБ

- интеррао

- Итоги недели

- календарь инвестора

- КарМани

- Китай

- Ключевая ставка ЦБ РФ

- криптовалюта

- лента

- Лукойл

- Магнит

- Мечел

- мирные переговоры

- ММВБ

- ММК

- мобильный пост

- МосБиржа

- Московская Биржа

- мтс

- нефть

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- Полиметалл

- полюс

- Полюс золото

- прогноз по акциям

- редомициляция

- Роснефть

- Россети

- Ростелеком

- РТС

- русагро

- русал

- русгидро

- Самолет

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- события

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- сша

- татнефть

- технический анализ

- тинькофф банк

- торговые сигналы

- трейдинг

- форекс

- фьючерс mix

- ЦБ РФ

- электрогенерация

- эталон

- Юнипро

- Яндекс