SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. GysevSergey

по стопам крупнейших пенсионных фондов.

- 19 октября 2017, 16:58

- |

В 2015 году совокупные активы 300 крупнейших мировых пенсионных фондов сократились на 3,4% г/г, однако уже в 2016 году показатель восстановился, продемонстрировав рост на 6,1% г/г, и достиг $15,7 трлн. Общий показатель, не ограничивающийся данными 300 фондов, расширился на 4,3% г/г до $36,4 трлн. Главными двигателями роста инвестиционных показателей представителей отрасли стали ралли на фондовых рынках в ноябре-декабре 2016 года после победы Дональда Трампа на президентских выборах США, а также существенный рост котировок энергоносителей в течение всего года. Улучшения результатов удалось добиться несмотря на риски, связанные с возможным замедлением темпов роста экономики Китая, активно обсуждаемым в начале года. Сдержанное отрицательное влияние на показатели пенсионных фондов оказал и длительный период неопределённости, связанный с выходом Великобритании из состава ЕС.

Как и годом ранее, лидирующее место в отрасли занимает пенсионный рынок США: среди 300 крупнейших пенсионных фондов мира 134 позиции занимают государственные, корпоративные или другие пенсионные фонды Соединенных Штатов. Под их управлением находится 38,6% всех активов 300 крупнейших пенсионных фондов. Второе место по данному показателю занимает Япония с долей в 12,5% и всего 16 фондами в списке.

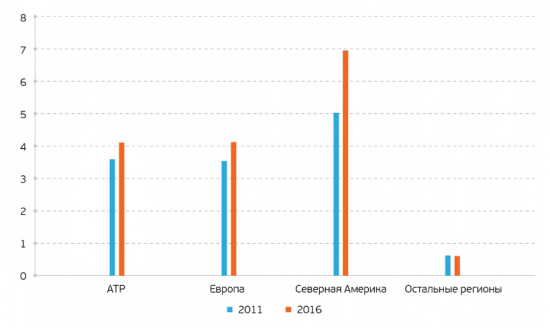

Распределение активов 300 крупнейших пенсионных фондов мира на конец года по местоположению фонда, $ трлн. Источник: Pension & Investments / Willis Towers Watson 300 analysis, Year end 2016 (September 2017)

Среди 20 крупнейших пенсионных фондов мира 7 мест занимают американские фонды, однако крупнейший фонд США Federal Retirement Thrift с активами в $485,5 млрд. в 1,8 раза уступает по размерам Государственному пенсионному фонду Норвегии ($893 млрд. на конец 2016 года) и в 2,5 раза – Государственному пенсионному фонду инвестиций Японии ($1,24 трлн. на конец 2016 года). Данные фонды не только отличаются от других по своему размеру, но и по структуре инвестиций. Меняется география их вложений, претерпевает изменение и выбор ключевых инвестиционных инструментов. Отдельные решения упомянутых фондов также способны оказывать значительное влияние на стратегию других крупных инвесторов и инвестиционный климат в целых отраслях мировой экономики.

Распределение инвестиций фондов по инструментам

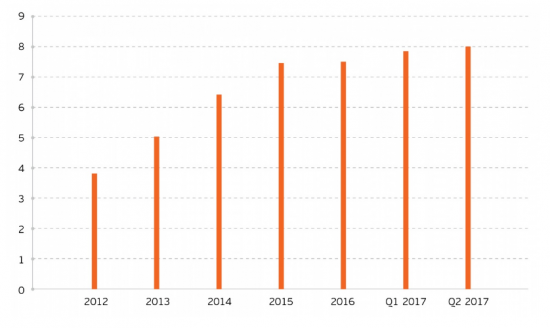

По итогам 2016 года совокупная стоимость активов под управлением Государственного пенсионного фонда Норвегии достигла 7,51 млрд. норвежских крон ($893 млрд.), а сам фонд показал доходность в 6,9%. С момента основания фонда в 1996 году поступления в него составили всего 3,4 трлн. норвежских крон, то есть 54,7% активов фонда являются результатом инвестиционных решений, принимаемых его управляющими. Одним из ключевых подходов фонда к управлению остаётся высокая диверсификация инвестиций. Его активы сосредоточены в 77 странах, а количество компаний, в которых фонд имеет долю, достигает 9 тыс. Диверсификация соблюдается и в объемах инвестиций. Согласно своему меморандуму, фонд не может владеть более чем 10% голосующих акций какой-либо корпорации: по итогам 2016 года государственный пенсионный фонд Норвегии владел долей, превышающей 5%, только в 28 компаниях.

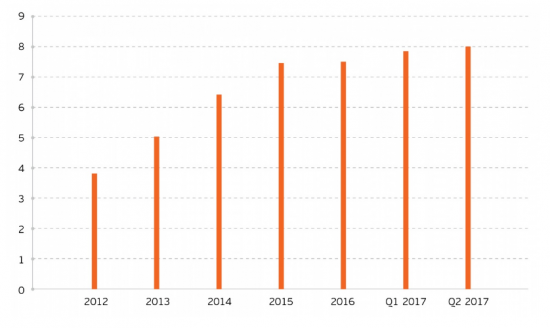

Активы под управлением Государственного пенсионного фонда Норвегии, трлн. норвежских крон Источник: данные фонда, Norges Bank Investment Management

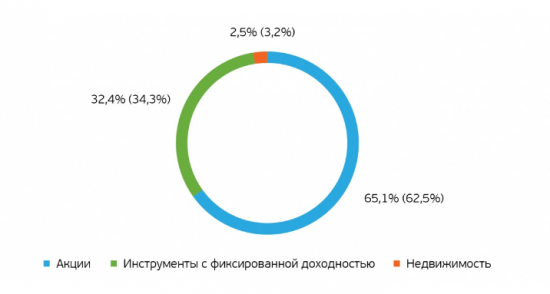

Норвежский фонд вполне можно назвать активно управляемым, так как подавляющую долю инвестиций фонда составляют акции и соответствующие им деривативы. По итогам 2016 года 62,5% вложений фонда пришлись на данное направление, а к началу III квартала 2017 года показатель достиг 65,1%. Отчасти данное изменение связано и с учётом инвестиций в акции листингуемых компаний, представляющих сектор недвижимости. До начала 2017 года данные акции учитывались в разделе инвестиций в недвижимость (доля данных вложений за I полугодие 2017 года сократилась с 3,2% до 2,5%). Несмотря на столь значительное преобладание акций в структуре инвестиций, ранее Банк Норвегии рекомендовал увеличить долю вложений по данному направлению до 75%. Фонд активно участвует в IPO: в 2016 году фонд поучаствовал в 100 первичных публичных размещениях акций, в I полугодии 2017 года их количество уже достигло 65.

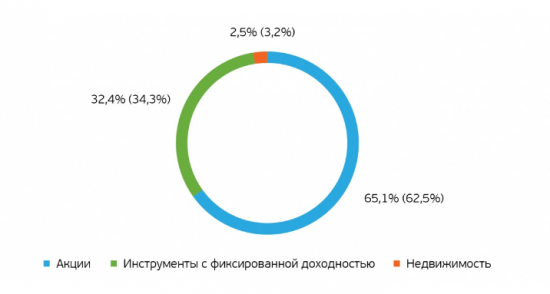

Распределение инвестиций государственного пенсионного фонда Норвегии по инструментам*, % Источник: данные фонда, Norges Bank Investment Management, * данные указаны по итогам II квартала 2017 года (в скобках – по итогам 2016 года)

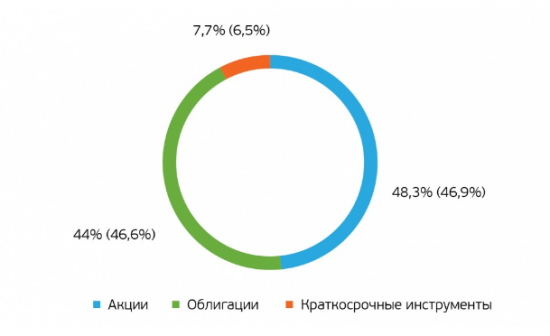

Аналогичную картину увеличения доли вложений в акции местных и зарубежных предприятий, можно наблюдать и в распределении вложений крупнейшего пенсионного фонда в мире – Государственного пенсионного фонда инвестиций Японии. Если по итогам 2012 года доля акций в структуре вложений фонда составляла 25,8%, то по итогам 2016 года показатель достиг 46,9%, а к середине 2017 года увеличился до 48,3%. При этом доля вложений в облигации с 2012 года сократилась с 70% до 44% к середине текущего года. Данное распределение в формате 48,3% в акции, 44% в облигации близко к модельному распределению фонда, предполагающему равное соотношение между стоимостью облигаций и акций, находящихся в портфеле фонда. Для сравнения, совокупное распределение активов 20 крупнейших пенсионных фондов мира по итогам 2016 года имеет следующий вид: 41,7% активов направлены в акции, 37,2% активов в инструменты с фиксированной доходностью, в то время как альтернативные инвестиционные инструменты и вложения в иностранные валюты составили 21,1% инвестиций крупнейших мировых пенсионных фондов.

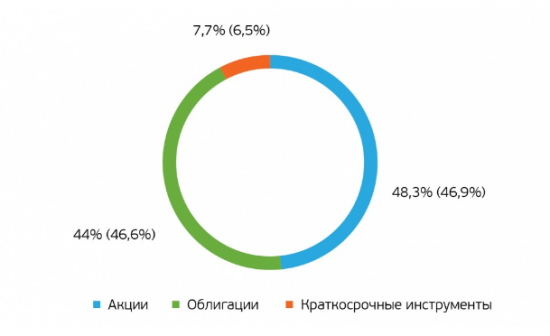

Распределение инвестиций государственного пенсионного фонда инвестиций Японии по инструментам**, % Источник: данные фонда, Government Pension Investment Fund, ** данные указаны по итогам II квартала 2017 года (в скобках – по итогам 2016 года)

Среди причин, определяющих приток средств в акции, низкие ставки по инструментам с фиксированной доходностью в ключевых экономических регионах мира, восстановление темпов роста финансовых показателей крупнейших мировых корпораций, а также появление на рынке сильных локальных игроков из развивающихся стран и развитых стран второго эшелона. Последний фактор также находит отражение и в изменении географии вложений крупнейших мировых пенсионных фондов.

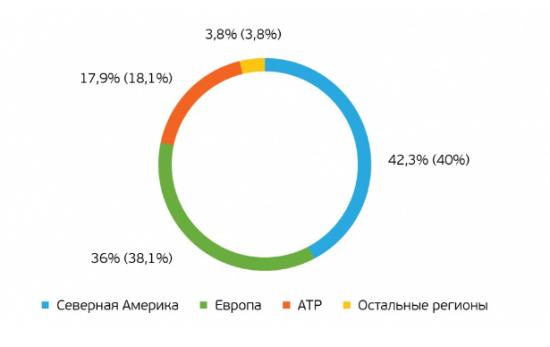

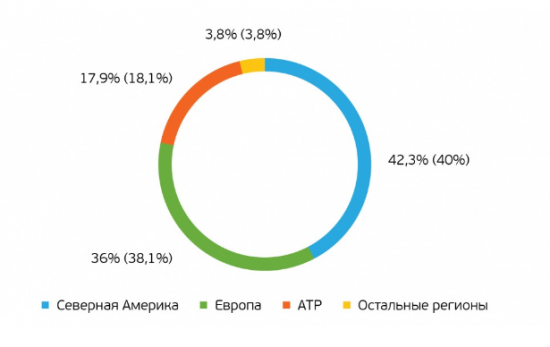

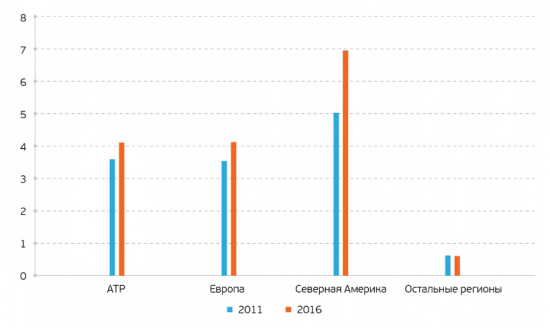

Распределение инвестиций фондов по географии

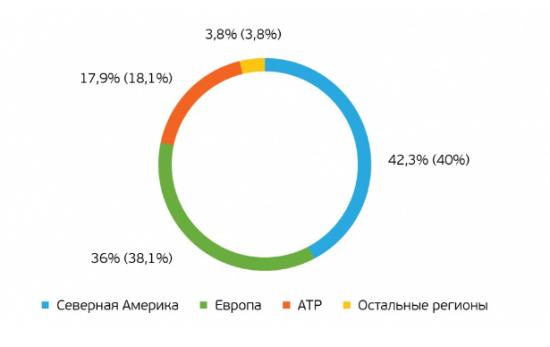

Уверенный экономический рост целого ряда развивающихся стран после стабилизации котировок сырьевых товаров заставляет стратегических инвесторов изменить отношение к соответствующим активам: растёт интерес к бразильским облигациям и акциям, компаниям из Тайваня и т.д. Так по итогам 2015 года только 9% средств, направленных в акции Государственным пенсионным фондом Норвегии, размещались в бумагах корпораций из развивающихся стран. По итогам I полугодия 2017 года данный показатель увеличился до 10%. Среди лидеров, обеспечивших рост инвестиций, компании из Тайваня и Бразилии. В целом же ключевым направлением для инвестиций фонда остаётся Северная Америка, на которую приходится 42,3% всех его вложений.

Распределение инвестиций Государственного пенсионного фонда Норвегии по географии***, % Источник: данные фонда, Norges Bank Investment Management, *** данные указаны по итогам 2016 года (в скобках – по итогам 2015 года)

Тенденция роста интереса пенсионных фондов к инструментам из стран «второго эшелона» прослеживается и в разрезе инвестиций в конкретные инструменты. Так 56,7% инвестиций Государственного фонда Норвегии приходятся на государственные ценные бумаги, в том числе 18,9% на инвестиции в казначейские облигации США. Улучшение экономической ситуации в развивающихся странах, а также ускорение темпов экономического роста во Франции и Испании, привели к заметному увеличению объемов вложений норвежского фонда в государственные облигации данных стран всего за полгода. В результате в течение I половины 2017 года доля вложений фонда в инструменты с фиксированной доходностью с рейтином «A» и «BBB» увеличилась с 38,7% до 41,8%, в то время как доля вложений в инстурменты с рейтингом «AA» и «AAA» сократилась с 59,1% до 56,2%. Данные изменения касаются не только государственных облигаций, но также и корпоративного сектора. Отметим, что Государственный пенсионный фонд инвестиций Японии более консервативен в данном отношении и в последние 3 года сохраняет долю своих вложений в облигации развивающихся стран на стабильном уровне.

Крупнейшие инвестиции Государственного пенсионного фонда Норвегии в государственные облигации Источник: данные фонда (выделены страны, о которых идёт речь выше), Norges Bank Investment Management

Другие изменения в структуре инвестиций фондов

Выполняя социальную функцию, пенсионные фонды в выборе своих инвестиций отталкиваются не только от их возможной доходности, но и от социальной значимости объекта инвестиций. Так отдельная глава инвестиционного «кодекса» Государственного пенсионного фонда Норвегии предполагает выход из активов, связанных с загрязнением окружающей среды, ограничением прав и свобод человека, а также возможным причинением вреда его здоровью. В результате с начала 2017 года норвежский фонд избавился от активов 10 угольных компаний, приплюсовав данный показатель еще к 59 «деинвестициям» в соответствующей отрасли.

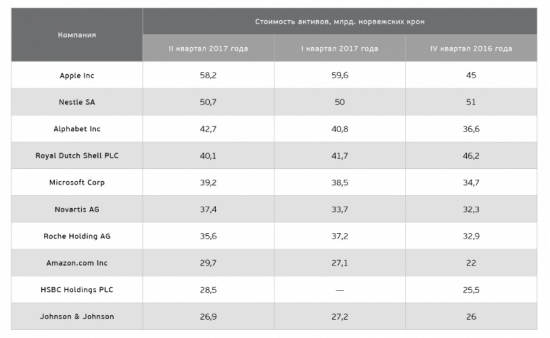

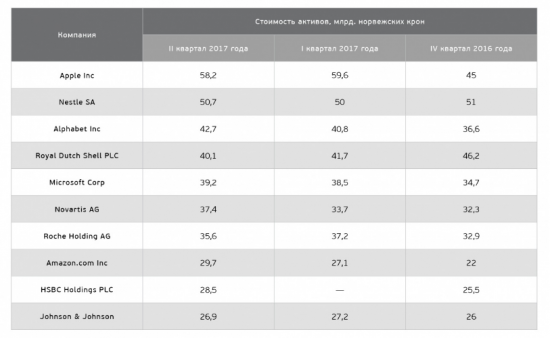

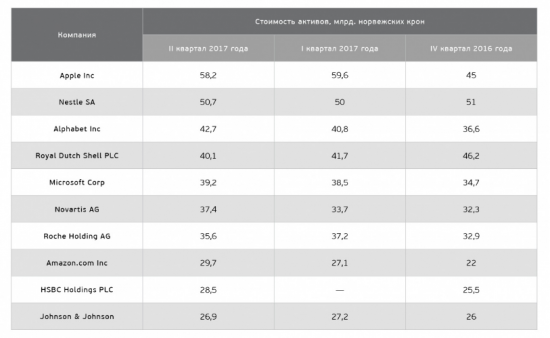

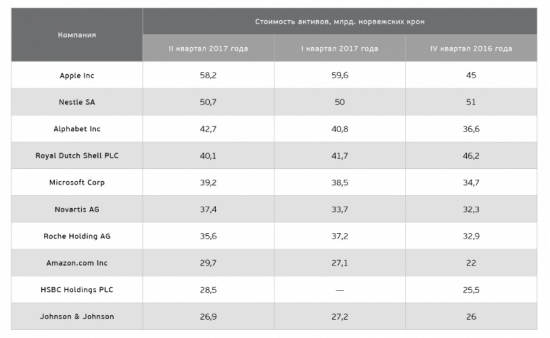

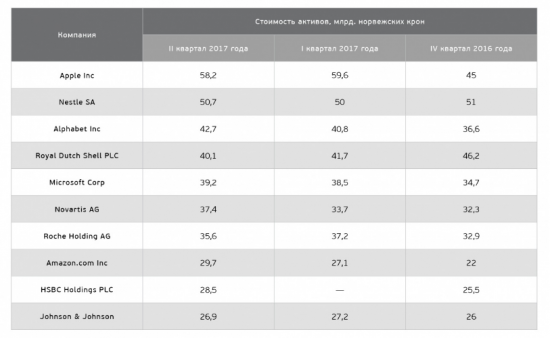

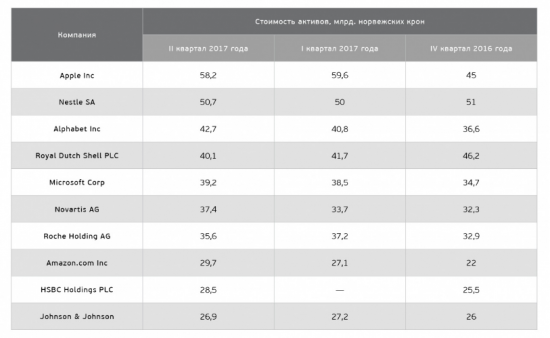

Топ-10 вложений Государственного пенсионного фонда Норвегии в акции по рыночной стоимости активов Источник: данные фонда, Norges Bank Investment Management

Ранее фонд исключил из своего портфеля активы 20 корпораций, занимающихся производством табачных изделий. Подобные решение фондов могут нанести серьезный ущерб целой отрасли в момент публикации новости. При этом по итогам каждого года пенсионный фонд Норвегии публикует отчёт Responsible Investment, содержащий информацию о крупнейших вложениях в энергетические компании, обеспечивающие минимальное загрязнение воздуха; в компании, занимающиеся технологиями повышения эффективности энергообеспечения; а также в компании из сектора альтернативной энергетики. Данные рейтинги вполне могут рассматриваться в качестве шорт-листа при выборе объекта инвестиций в высокотехнологичных энергетических отраслях. В свою очередь рейтинги, отражающие крупнейшие вложения пенсионных фондов в зарубежные акции, могут дать представление о прогнозах фонда относительно развития конкретных секторов.

Топ-10 вложений Государственного пенсионного фонда инвестиций Японии в зарубежные акции по рыночной стоимости активов Источник: данные фонда, Government Pension Investment Fund

Отдельное внимание в данной связи стоит уделять не изменению рыночной стоимости портфеля активов определённой компании, а количеству данных активов, которое отражает фактическое видение перспектив корпорации пенсионным фондом. На текущий момент японский фонд формирует подробные списки только 1 раз в год, но уже к концу 2017 года по заявлениям представителей фонда, данные об инструментах во владении фонда будут доступны ежеквартально. Тщательный анализ опубликованных данных позволит определить не только отрасли, которые фонд считает перспективными, но и те страны, в которые он перераспределяет свои инвестиции. Данные отчёты, без сомнения, не должны рассматриваться в качестве основного источника инвестиционных решений, однако могут быть проанализированы и стать одним из критериев для построения среднесрочных инвестиционных стратегий.

Крупнейшие изменения в структуре вложений Государственного пенсионного фонда инвестиций Японии в зарубежные акции в 2016 финансовом году (с окончанием 31 марта 2017 года) **** Источник: данные фонда, Government Pension Investment Fund, **** из числа 50 крупнейших вложений фонда в акции зарубежных компаний

Как и годом ранее, лидирующее место в отрасли занимает пенсионный рынок США: среди 300 крупнейших пенсионных фондов мира 134 позиции занимают государственные, корпоративные или другие пенсионные фонды Соединенных Штатов. Под их управлением находится 38,6% всех активов 300 крупнейших пенсионных фондов. Второе место по данному показателю занимает Япония с долей в 12,5% и всего 16 фондами в списке.

Распределение активов 300 крупнейших пенсионных фондов мира на конец года по местоположению фонда, $ трлн. Источник: Pension & Investments / Willis Towers Watson 300 analysis, Year end 2016 (September 2017)

Среди 20 крупнейших пенсионных фондов мира 7 мест занимают американские фонды, однако крупнейший фонд США Federal Retirement Thrift с активами в $485,5 млрд. в 1,8 раза уступает по размерам Государственному пенсионному фонду Норвегии ($893 млрд. на конец 2016 года) и в 2,5 раза – Государственному пенсионному фонду инвестиций Японии ($1,24 трлн. на конец 2016 года). Данные фонды не только отличаются от других по своему размеру, но и по структуре инвестиций. Меняется география их вложений, претерпевает изменение и выбор ключевых инвестиционных инструментов. Отдельные решения упомянутых фондов также способны оказывать значительное влияние на стратегию других крупных инвесторов и инвестиционный климат в целых отраслях мировой экономики.

Распределение инвестиций фондов по инструментам

По итогам 2016 года совокупная стоимость активов под управлением Государственного пенсионного фонда Норвегии достигла 7,51 млрд. норвежских крон ($893 млрд.), а сам фонд показал доходность в 6,9%. С момента основания фонда в 1996 году поступления в него составили всего 3,4 трлн. норвежских крон, то есть 54,7% активов фонда являются результатом инвестиционных решений, принимаемых его управляющими. Одним из ключевых подходов фонда к управлению остаётся высокая диверсификация инвестиций. Его активы сосредоточены в 77 странах, а количество компаний, в которых фонд имеет долю, достигает 9 тыс. Диверсификация соблюдается и в объемах инвестиций. Согласно своему меморандуму, фонд не может владеть более чем 10% голосующих акций какой-либо корпорации: по итогам 2016 года государственный пенсионный фонд Норвегии владел долей, превышающей 5%, только в 28 компаниях.

Активы под управлением Государственного пенсионного фонда Норвегии, трлн. норвежских крон Источник: данные фонда, Norges Bank Investment Management

Норвежский фонд вполне можно назвать активно управляемым, так как подавляющую долю инвестиций фонда составляют акции и соответствующие им деривативы. По итогам 2016 года 62,5% вложений фонда пришлись на данное направление, а к началу III квартала 2017 года показатель достиг 65,1%. Отчасти данное изменение связано и с учётом инвестиций в акции листингуемых компаний, представляющих сектор недвижимости. До начала 2017 года данные акции учитывались в разделе инвестиций в недвижимость (доля данных вложений за I полугодие 2017 года сократилась с 3,2% до 2,5%). Несмотря на столь значительное преобладание акций в структуре инвестиций, ранее Банк Норвегии рекомендовал увеличить долю вложений по данному направлению до 75%. Фонд активно участвует в IPO: в 2016 году фонд поучаствовал в 100 первичных публичных размещениях акций, в I полугодии 2017 года их количество уже достигло 65.

Распределение инвестиций государственного пенсионного фонда Норвегии по инструментам*, % Источник: данные фонда, Norges Bank Investment Management, * данные указаны по итогам II квартала 2017 года (в скобках – по итогам 2016 года)

Аналогичную картину увеличения доли вложений в акции местных и зарубежных предприятий, можно наблюдать и в распределении вложений крупнейшего пенсионного фонда в мире – Государственного пенсионного фонда инвестиций Японии. Если по итогам 2012 года доля акций в структуре вложений фонда составляла 25,8%, то по итогам 2016 года показатель достиг 46,9%, а к середине 2017 года увеличился до 48,3%. При этом доля вложений в облигации с 2012 года сократилась с 70% до 44% к середине текущего года. Данное распределение в формате 48,3% в акции, 44% в облигации близко к модельному распределению фонда, предполагающему равное соотношение между стоимостью облигаций и акций, находящихся в портфеле фонда. Для сравнения, совокупное распределение активов 20 крупнейших пенсионных фондов мира по итогам 2016 года имеет следующий вид: 41,7% активов направлены в акции, 37,2% активов в инструменты с фиксированной доходностью, в то время как альтернативные инвестиционные инструменты и вложения в иностранные валюты составили 21,1% инвестиций крупнейших мировых пенсионных фондов.

Распределение инвестиций государственного пенсионного фонда инвестиций Японии по инструментам**, % Источник: данные фонда, Government Pension Investment Fund, ** данные указаны по итогам II квартала 2017 года (в скобках – по итогам 2016 года)

Среди причин, определяющих приток средств в акции, низкие ставки по инструментам с фиксированной доходностью в ключевых экономических регионах мира, восстановление темпов роста финансовых показателей крупнейших мировых корпораций, а также появление на рынке сильных локальных игроков из развивающихся стран и развитых стран второго эшелона. Последний фактор также находит отражение и в изменении географии вложений крупнейших мировых пенсионных фондов.

Распределение инвестиций фондов по географии

Уверенный экономический рост целого ряда развивающихся стран после стабилизации котировок сырьевых товаров заставляет стратегических инвесторов изменить отношение к соответствующим активам: растёт интерес к бразильским облигациям и акциям, компаниям из Тайваня и т.д. Так по итогам 2015 года только 9% средств, направленных в акции Государственным пенсионным фондом Норвегии, размещались в бумагах корпораций из развивающихся стран. По итогам I полугодия 2017 года данный показатель увеличился до 10%. Среди лидеров, обеспечивших рост инвестиций, компании из Тайваня и Бразилии. В целом же ключевым направлением для инвестиций фонда остаётся Северная Америка, на которую приходится 42,3% всех его вложений.

Распределение инвестиций Государственного пенсионного фонда Норвегии по географии***, % Источник: данные фонда, Norges Bank Investment Management, *** данные указаны по итогам 2016 года (в скобках – по итогам 2015 года)

Тенденция роста интереса пенсионных фондов к инструментам из стран «второго эшелона» прослеживается и в разрезе инвестиций в конкретные инструменты. Так 56,7% инвестиций Государственного фонда Норвегии приходятся на государственные ценные бумаги, в том числе 18,9% на инвестиции в казначейские облигации США. Улучшение экономической ситуации в развивающихся странах, а также ускорение темпов экономического роста во Франции и Испании, привели к заметному увеличению объемов вложений норвежского фонда в государственные облигации данных стран всего за полгода. В результате в течение I половины 2017 года доля вложений фонда в инструменты с фиксированной доходностью с рейтином «A» и «BBB» увеличилась с 38,7% до 41,8%, в то время как доля вложений в инстурменты с рейтингом «AA» и «AAA» сократилась с 59,1% до 56,2%. Данные изменения касаются не только государственных облигаций, но также и корпоративного сектора. Отметим, что Государственный пенсионный фонд инвестиций Японии более консервативен в данном отношении и в последние 3 года сохраняет долю своих вложений в облигации развивающихся стран на стабильном уровне.

Крупнейшие инвестиции Государственного пенсионного фонда Норвегии в государственные облигации Источник: данные фонда (выделены страны, о которых идёт речь выше), Norges Bank Investment Management

Другие изменения в структуре инвестиций фондов

Выполняя социальную функцию, пенсионные фонды в выборе своих инвестиций отталкиваются не только от их возможной доходности, но и от социальной значимости объекта инвестиций. Так отдельная глава инвестиционного «кодекса» Государственного пенсионного фонда Норвегии предполагает выход из активов, связанных с загрязнением окружающей среды, ограничением прав и свобод человека, а также возможным причинением вреда его здоровью. В результате с начала 2017 года норвежский фонд избавился от активов 10 угольных компаний, приплюсовав данный показатель еще к 59 «деинвестициям» в соответствующей отрасли.

Топ-10 вложений Государственного пенсионного фонда Норвегии в акции по рыночной стоимости активов Источник: данные фонда, Norges Bank Investment Management

Ранее фонд исключил из своего портфеля активы 20 корпораций, занимающихся производством табачных изделий. Подобные решение фондов могут нанести серьезный ущерб целой отрасли в момент публикации новости. При этом по итогам каждого года пенсионный фонд Норвегии публикует отчёт Responsible Investment, содержащий информацию о крупнейших вложениях в энергетические компании, обеспечивающие минимальное загрязнение воздуха; в компании, занимающиеся технологиями повышения эффективности энергообеспечения; а также в компании из сектора альтернативной энергетики. Данные рейтинги вполне могут рассматриваться в качестве шорт-листа при выборе объекта инвестиций в высокотехнологичных энергетических отраслях. В свою очередь рейтинги, отражающие крупнейшие вложения пенсионных фондов в зарубежные акции, могут дать представление о прогнозах фонда относительно развития конкретных секторов.

Топ-10 вложений Государственного пенсионного фонда инвестиций Японии в зарубежные акции по рыночной стоимости активов Источник: данные фонда, Government Pension Investment Fund

Отдельное внимание в данной связи стоит уделять не изменению рыночной стоимости портфеля активов определённой компании, а количеству данных активов, которое отражает фактическое видение перспектив корпорации пенсионным фондом. На текущий момент японский фонд формирует подробные списки только 1 раз в год, но уже к концу 2017 года по заявлениям представителей фонда, данные об инструментах во владении фонда будут доступны ежеквартально. Тщательный анализ опубликованных данных позволит определить не только отрасли, которые фонд считает перспективными, но и те страны, в которые он перераспределяет свои инвестиции. Данные отчёты, без сомнения, не должны рассматриваться в качестве основного источника инвестиционных решений, однако могут быть проанализированы и стать одним из критериев для построения среднесрочных инвестиционных стратегий.

Крупнейшие изменения в структуре вложений Государственного пенсионного фонда инвестиций Японии в зарубежные акции в 2016 финансовом году (с окончанием 31 марта 2017 года) **** Источник: данные фонда, Government Pension Investment Fund, **** из числа 50 крупнейших вложений фонда в акции зарубежных компаний

118 |

12 комментариев

+1

ой, понаписали то понаписали! ну нельзя разве в конце выводы написать, я бы может и предыдущий текст прочитал бы, а так… да ну нафиг, тут постоянно графоманство одно!

- 19 октября 2017, 17:16

Igr, тем более, что крупнейшие пенсионные фонды работают без стопов. :-)

- 19 октября 2017, 17:17

Вестников, не знаю, не работал у них

- 19 октября 2017, 17:46

Вестников, я тоже стопы в названии прочитал как стопы ;)

- 19 октября 2017, 21:57

Igr, прочитайте. полезно будет. думаю появится понимание какими деньгами рынки двигают. посмотрите в чем сидят фонды и какие это капиталы

- 19 октября 2017, 17:21

GusevSergey, ну а чего думать, фондов много, они конкурируют, так же как и мелкие людишки или компании, или вы думаете есть сговор?

- 19 октября 2017, 17:48

Пожалуй скопирую стратегию. Спасибо за пост!!!

- 19 октября 2017, 19:10

Сергей, мне показалось, или три таблички повторяют друг друга? И то же самое с последними двумя круговыми диаграммами.

- 19 октября 2017, 21:58

Пушыстая Пельмешка, прошу прошения. ошибка залива инфы(=

- 20 октября 2017, 15:02

Пушыстая Пельмешка, сначала на наш сайт публикуем потом я сюда переношу(=

- 20 октября 2017, 15:02

GusevSergey, Да, я уже у Вас на сайте прочитала) Спасибо за информацию, интересно! Настроение в сторону риск-он прослеживается по всем показателям.

- 21 октября 2017, 21:51

вот против кого торгует среднестатистический хомяк

- 20 октября 2017, 08:33

Читайте на SMART-LAB:

Пять акций на весну 2026 года

Павел Гаврилов Российский рынок начал 2026 год в плюсе: Индекс МосБиржи прибавил почти 4%. Главные драйверы роста прежние: снижение ставки,...

18:40

USD/JPY у 160: рынок проверяет предел прочности иены

Четверг на валютном рынке снова стал днем нефти, в то время как макростатистика отошла на второй план. Рынок активно переоценивает не текущую...

18:36

теги блога Петр Константинович

- AAPL

- Bitcoin

- Brent

- Brent & Ri

- Deutsche Bank

- FOMC

- QBF

- QBF ИИС

- RI SI

- S&P500

- Si

- Si brent

- SI RI Brent

- USDRUB

- АЛРОСА

- АФК Система

- банки

- башнефть

- вода

- газпром

- генерация

- ГМК НорНикель

- дивиденды

- ЕЦБ

- золото

- ИИС

- инвест идея

- криптовалюта

- лира

- ММВБ

- ММК

- мтс

- НЕФТЬ

- Облигации

- отчетность США

- ОФЗ

- полезные ресурсы

- президенты

- приватизация

- Путин

- РБК

- РИ СИ

- роснефть

- Россия

- рубль

- Русал

- Русснефть

- санкции

- си 2013

- сипи

- система

- сша

- США выборы

- Трамп

- трежерис США

- турбизнес

- уралкалий

- фонд

- ФСК Россети