Блог им. shortput

Нефть – марионетка ОПЕК?

- 05 октября 2017, 16:53

- |

Не сумев закрепиться выше обозначенного в предыдущем материале уровня $58,25 за баррель, фьючерсы на североморский сорт нефти камнем рухнули вниз. Формально в качестве основных драйверов пике выступили раскрытый блеф Турции, обещавшей перекрыть поставку черного золота из Курдистана, неожиданное увеличение добычи странами ОПЕК и укрепление американского доллара, однако на самом деле причину нужно искать глубже. Картель прекрасно понимает, что в условиях восстановления нефтяной промышленности в США после ураганов держать цены на уровне $58-60 за баррель – это все равно, что признать собственное поражение. Если уж и регулировать рынок, то делать это нужно крайне аккуратно.

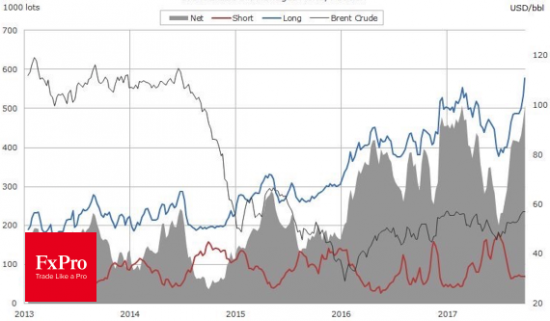

Согласно медианной оценки экспертов Bloomberg, добыча в странах ОПЕК выросла до 32,83 млн б/с в сентябре (+120 тыс б/с), а процент выполнения обязательств по венскому договору сократился с 88% до 80%. Любопытно, что руку к увеличению первого показателя приложила ярая сторонница выхода рынка на баланс Саудовская Аравия (+60 тыс б/с), что выглядит, по меньшей мере, подозрительно. Особенно с учетом чрезмерно раздутых спекулятивных нетто-лонгов по Brent на срочном рынке.

Динамика спекулятивных позиций по Brent

Источник: Bloomberg.

Если Москва и Эр-Рияд готовы хоть сегодня продлить соглашение о сокращении производства до конца 2018, то зачем его увеличивать в сентябре? ОПЕК прекрасно понимает, что при текущих ценах и спредах между Brent и WTI Штаты при помощи растущего экспорта зальют рынок дешевой нефтью. В итоге усилия картеля и его союзников окажутся тщетными. На мой взгляд, целью венского соглашения является вовсе не рост цен выше $60 за баррель, а попытка сбалансировать рынок в диапазоне $50-60 за баррель.

Это подтверждается прогнозами МЭА и крупных банков. Международное энергетическое агентство заявило, что если ОПЕК не увеличит размер сокращений в 2018, то на фоне растущей добычи сланцевой нефти (+1,1 млн б/с) очень сложно будет говорить о дефиците и снижении глобальных запасов. Согласно медианному прогнозу 15-ти опрошенных Wall Street Journal крупных банков, средняя стоимость североморского сорта в 2018 составит $53, в 2019 – $57,9.

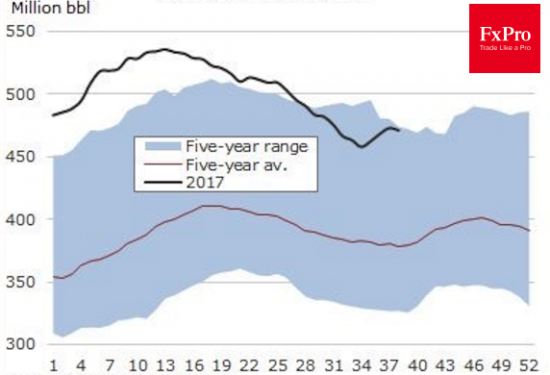

В текущей ситуации у «медведей» по Brent и WTI имеется немало козырей, реализация которых усиливает риски развития коррекции. Завершение автомобильного сезона, закрытие НПЗ на техническое обслуживание, падение запасов и рост американского экспорта позволяют продавцам организовывать атаки. Ситуация усугубляется окрепшим долларом и накоплением резервов черного золота в Китае.

Динамика американских запасов нефти

Источник: Bloomberg.

Вместе с тем, я не удивлюсь, если при падении Brent к отметкам $54 и $52 за баррель на рынок начнет поступать информация о резком сокращении добычи ОПЕК и о перевыполнении картелем своих договорных обязательств. Если уж балансировать рынок, то нужно делать это очень тонко.

Технически имеет место формирование паттерна «Всплеск и разворот с ускорением». Прорыв поддержки на $55,7 за баррель усилит риски падения котировок к $55,4 и $52,25.

теги блога Дмитрий Демиденко

- audusd

- Brent

- carry trade

- eurchf

- EURGBP

- eurusd

- forex

- GBP JPY

- Gbp Usd

- GBPUSD

- Gold

- nzdusd

- ujsdjpy

- USD JPY

- USDCAD

- usdjpy

- USDRUB

- WTI

- австралийский доллар

- Банк Англии

- Банк России

- банк Японии

- доллар

- Дональд Трамп

- евро

- ЕЦБ

- золото

- иена

- Италия

- ключевая ставка

- Марио Драги

- Нефть

- опек+

- референдум

- рубль

- Сирия

- франк

- ФРС

- Фунт

- Харухико Курода

Пользователь разрешил комментарии только друзьям.