Блог им. Vanuta

novice_chips #6. Введение в теорию таймфреймов

- 04 октября 2017, 12:43

- |

Я продолжаю рубрику фин_чипсы для новичков (novice_chips), в которой размещаю свои размышления о рыночном мироздании (улыбаюсь) с расчетом, что она будет полезной именно новичкам, а также тем, кто хотел бы погрузиться в биржевую торговлю системно и последовательно.

Предыдущий novice_chips здесь

Итак, вы перечислили некоторую сумму на биржевой счет. Теперь надо определить, какое время вы можете выделить на биржевую торговлю, и какие прибыли и убытки для вас будут ожидаемыми.

Эти понятия связаны с торговым периодом (таймфреймом), который вы выберете.

Когда лекторы говорят о таймфрейме (ТФ), то очень часто сводят его к определению с очень узким смыслом — как масштаб графика цены.

ВВЕДЕНИЕ В ТЕОРИЮ ТАЙМФРЕЙМОВ

Таймфрейм в узком смысле – размерность графика цены.

Таймфрейм в широком смысле — это временной период, в течение которого трейдер планирует завершить открытую им сделку с запланированной прибылью.

Это масштаб желаемого/придуманного/играемого им будущего движения цены.

А это в свою очередь характеризует степень вовлеченности трейдера в рынок.

Чем меньше таймфрейм, тем больше вы в рынке, тем больше ваша вовлеченность, тем больше у вас возможных трейдов, тем выше может быть ваша доходность (однако это в теории).

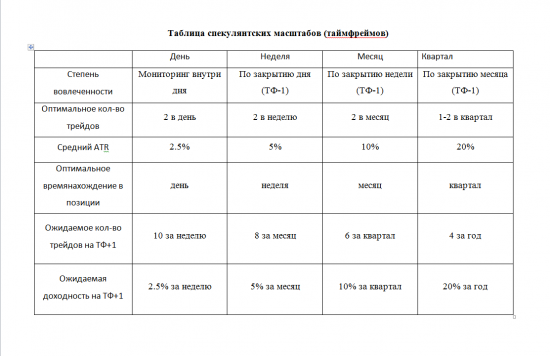

Оптимально готовить, находить и совершать два трейда в вашем торговом периоде, два в день, два в неделю, два в месяц. Трейд — вход в торговую позицию из кэша и выход полностью в кэш с каким-то финансовым результатом.

У инвесторов таймфрейм — вечность, а у нас это ранжир игроков по крупности.

Задача инвестора оказаться на магистральном пути развития общества и технологий, то есть оказаться в индустриальном тренде.

У спекулянтов иная задача, на возвращаемости уровней получить дополнительную прибыль.

Основная идея модельного торгового метода – использовать в торговле СПЕКУЛЯТИВНЫЕ правила игроков старших таймфреймов.

Торговля по инвестиционным, а не по спекулятивным правилам заметно снижает эффективность частного трейдера, играющего краткосрочные движения.

Рыночная статистика ориентирует нас на 2%-процентные движения внутри дня, примерно 5%-процентные движения в течение недели, 10%-процентные движения внутри месяца, 20% за квартал (если брать среднее расстояние, которое проходит цена от самого высокого значения до самого низкого за данный период, то есть если брать Average True Range как средний диапазон изменения цены за определенный период времени, назовем это «размахом»).

Сыграть себе в плюс половину этих движений вполне реально.

У каждого таймфрейма свои разумные малорисковые возможности.

Правило по ожиданию доходности простое: в ваших силах научиться закрывать в ожидаемый плюс таймфрейм, следующий за вашим в сторону увеличения, то есть увеличенный на единицу (ТФ+1), и зарабатывать на ТФ+1 в размере амплитуды СВОЕГО таймфрейма.

Нередко трейдеры бьются за конкретные показатели риска/убытка, или чтобы свой таймфрейм закрывать в плюсе – но это лишние хлопоты.

Стремитесь закрывать свой ТФ+1 в плюс – это вполне реально и почти на 100% зависит от вас.

Свою ключевую сделку мы готовим так, чтобы с рисками нашего таймфрейма получить прибыль, соразмерную с размахом ТФ+1, например, +4% (средний недельный размах) за пару дней или +8% (средний месячный размах) за неделю.

В среднем получаются более скромные цифры, конечно же.

Реальная доходность интравикера +1+1.5% в неделю – это дает ему +65+80% годовых с учетом реинвестирования. При разумных рисках.

Определив конкретный масштаб играемого движения цены, мы можем обращать внимание только на информацию, которая способна повлиять на движение в рамках нашего и более старшего ТФ, игнорируя остальную, потому что всю новостную ленту проанализировать невозможно.

ВАЖНО!

Если величину желаемого движения поделить на запланированное время, можно получить примерную скорость заработка трейдера, находящегося в правильной позиции. И по приросту депо он легко может увидеть, опережает он свой личный график, или отстаёт от него, и таким образом у него появляется дополнительный критерий для оценки правильности или ошибочности своей торговой позиции.

Чаще всего трейдеры нарушают эти постулаты, и, не имея достаточного свободного времени, начинают совершать сделки внутри дня, рассчитывая за счет плечей сразу заработать как за неделю или месяц.

Это методологически неправильно.

Заметки на полях:

1. Широкий смысл ТФ — это масштаб играемого будущего движения цены.

2. Также это масштаб значимости информационных данных, которых необходимо принимать во внимание в силу того, что они влияют на перспективы играемого движения.

3. Также таймфрейм — это размерность крупных игроков, за которыми мы наблюдаем и следуем.

4. В итоге ТФ — это и масштаб вашей доходности, так как вы (в идеале, конечно) получаете запланированную прибыль в определенные вами сроки.

5. Правильно выбрав свой таймфрейм, вы совершенно по другим критериям будете выбирать вход и выход из сделки, вы будете искать и находить такие движения, которые могут дать вам нужную прибыль без повышенного риска.

6. Если ваша торговая позиция приносит доход со скоростью, соответствующей вашему таймфрейму, – вы находитесь в правильной позиции. Если вы получили доход из ТФ+1 – закрывайте позицию, это удача.

Таким образом, общепринятые инвестиционные правила, мол, режьте убытки и давайте прибыли течь с очевидностью вредны для спекулянта: он должен терпеть риск в пределах своего таймфрейма и фиксировать запланированную и даже более высокую прибыль.

{продолжение следует...}

СОВЕТУЮ ЧИТАТЬ ФИН_ЧИПСЫ ПОСЛЕДОВАТЕЛЬНО, НАЧИНАЯ С НОМЕРА #1, ОНИ ВСЕ ЕСТЬ В МОЕМ САЙТЕ/БЛОГЕ

Если мои novice_chips (финансовые чипсы для новичков) вызвали ваш интерес, пожалуйста, напишите об этом в комментариях или поставьте лайк.

теги блога 💯Чек-листов по фондовому рынку

- 11 сентября

- fin_chips

- IMOEX

- novice_chips

- vanuta

- vanuta мучает дроздов

- vanutar

- WallStreet

- автоследование

- акции

- Алроса

- Америка и Россия

- американский рынок

- анонс

- аудиообзор

- аэрофлот

- биткоин

- вебинар

- взгляд

- видеообзор

- время продавать-1

- выборы

- Газпром

- герчик

- дивиденды

- дневной стрим

- Дональд Трамп

- доходность

- дрозд

- ДУ

- Еловец

- журнал wallstreet

- Запотылок

- Иван Чурилов

- игра на понижение

- Индекс МБ

- интервью

- инфляция в России

- итоги

- итоги дня

- июнь

- Ключевая ставка ЦБ РФ

- книга тимофея

- коррекция

- Лукойл

- лучшее

- ЛЧИ

- ЛЧИ-2015

- миникнига

- Миф I

- ммвб

- модельный метод

- нефть

- новый формат

- околорынок

- октябрь

- опрос

- отскок

- оффтоп

- падение

- покупки

- Преступность

- прогноз

- прогноз Vanutar

- прогнозы

- профит

- публичный стрим

- разворот

- Роснефть

- россия

- рынок

- рынок - взгляд

- рыночная ось

- сбербанк

- СВО

- смартлаб

- стримы

- США

- татарин

- татнефть

- текущий рынок

- теханализ

- технический анализ

- торговые идеи

- торговые сигналы

- Трейдеры шутят

- трейдинг

- тренд

- тренинг

- украина

- универсальный метод

- универсальный торговый метод

- финчипсы

- фьючерс MIX

- ЦБ РФ

- часть 2

- чек-лист

- шадрин

- Шорт

- шорты

я же говорю про немного другое — что на графиках нет

это именно о сессии, пяти сессиях, и торговом месяце))