SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. GysevSergey

Итоги года и перспективы российского фондового рынка

- 29 декабря 2016, 14:41

- |

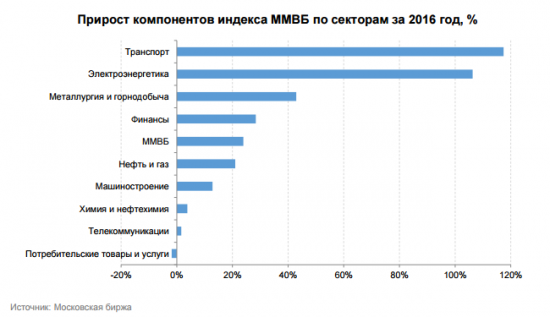

2016 год оказался для фондового рынка РФ удачным: индекс ММВБ обновил исторический максимум 2008 года, поднявшись выше отметки в 2200 пунктов, и по итогам года вырос на 24%. Восстановление котировок российских компаний произошло во многом за счет улучшения ожиданий по динамике российской экономики. Девальвация и резкое падение нефти оказались уже позади, а экономика страны адаптировалась к новым реалиям рынка. Значительная недооцененность российских компаний позволила инвесторам приобрести активы по очень привлекательной цене. В результате, акции многих компаний показали трехзначный прирост по итогам года. Помимо роста котировок нефти положительно сказалось на капитализации фондового рынка РФ общее восстановление цен на сырьевые товары, таких как, например, медь и уголь.

транспорта вырос за счет двух эмитентов, составляющих 90% индекса: «Аэрофлота» (+173%) в результате повышения спроса на авиаперевозки и контроля над издержками, и «НМТП» (+72%) на фоне предстоящей приватизации. В секторе электроэнергетики особенно отметились «Интер РАО» (+242%) за счет ввода новых мощностей и повышения эффективности, и «ФСК ЕЭС» (+237%), показатели которой улучшились на фоне изменения тарифной политики. Сектор металлургии и горнодобычи отметился ростом благодаря восстановлению цен на сырье. Акции «Алросы» (+72%) прибавили на фоне приватизации и увеличения продаж алмазов и бриллиантов. Высокими темпами роста отметились угольные и сталелитейные компании, среди которых «НЛМК» (+79%), «ММК» (+73%), «Мечел» (+177%), «Распадская» (+162%).

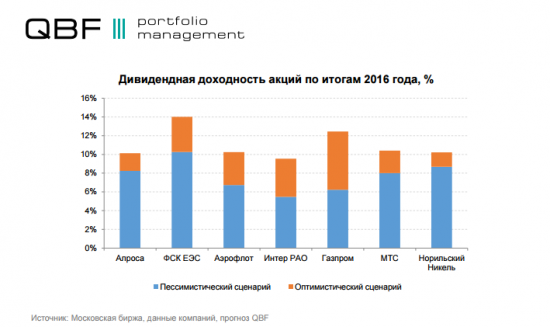

С конца 2015 года инфляция в РФ снижалась существенными темпами и в ноябре 2016 года достигла 5,8% г/г, наименьшего значения с середины 2012 года. Вслед за уменьшением темпов роста потребительских цен Центральный Банк РФ начал снижать ключевую ставку. По итогам 2016 года ключевая ставка остановилась на уровне 10%. Глава регулятора сообщала, что считает равновесным разрыв между ключевой ставкой и инфляцией в 2,5-3 п.п. В связи с этим при целевой инфляции на конец 2017 года в 4% ключевая ставка может опуститься до 6,5-7%. Это приведет к падению средних ставок по депозитам до 4-5%, а также к уменьшению доходности облигаций. В связи с этим инвесторы в поисках более высокой доходности будут проявлять повышенный интерес к рынку акций. Особенно интерес возрастет к акциям с высокими дивидендными выплатами.

В 2016 году сектора транспорта, электроэнергетики и горнодобычи росли за счет улучшения финансовых показателей. Существенная часть этих компаний имеют госучастие, поэтому 2017 год можно будет назвать годом дивидендных историй в акциях государственных компаний. По предложению Минфина РФ государственные компании должны выплачивать 50% чистой прибыли по МСФО в виде дивидендов, поэтому благодаря улучшению финансовых показателей компаний можно ожидать высоких дивидендных выплат. Однако стоит учесть, что размер дивидендных выплат не может превышать 100% чистой прибыли по РСБУ, согласно закону об акционерных обществах, даже если он будет меньше 50% чистой прибыли по МСФО. В настоящее время часть участников рынка не уверена в том, что все госкомпании выплатят 50% чистой прибыли, в связи с чем акции до сих пор торгуются по привлекательной цене. Обнадеживающими выступают сообщения от «Алросы» и «Аэрофлота» в той или иной форме о том, что они выплатят 50% чистой прибыли в виде дивидендов. Остальные компании ограничиваются скромными формулировками «не менее…».

В 2016 году инвесторы, которые вложились в российские акции, получили существенный доход за счет улучшения финансовых показателей компаний. На этом фоне в 2017 году можно ожидать высоких дивидендных выплат. Приятным бонусом 2017 года будут не только высокие дивидендные выплаты, но и рост котировок акций благодаря перетоку денежных средств инвесторов с рынка инструментов с фиксированным доходом на рынок акций вследствие ожидаемого снижения ключевой ставки ЦБ РФ. Кроме того, по мере восстановления экономики России отечественный фондовый рынок будет привлекать иностранных инвесторов, поскольку российский фондовый рынок фундаментально недооценен, при этом дивидендная доходность российских акций значительно выше, чем в среднем в мире. Учитывая, что ставки по депозитам в 2017 году продолжат снижение, многие вкладчики будут искать альтернативные инструменты приумножения своего капитала. ИИС и введение льготного режима для корпоративных облигаций позволят обеспечить дополнительный приток средств вкладчиков, которые смогут избавиться от депозитного мышления.

младший аналитик QBF Денис Иконников

28 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

теги блога Петр Константинович

- AAPL

- Bitcoin

- Brent

- Brent & Ri

- Deutsche Bank

- FOMC

- QBF

- QBF ИИС

- RI SI

- S&P500

- Si

- Si brent

- SI RI Brent

- USDRUB

- АЛРОСА

- АФК Система

- банки

- башнефть

- вода

- газпром

- генерация

- ГМК НорНикель

- дивиденды

- ЕЦБ

- золото

- ИИС

- инвест идея

- криптовалюта

- лира

- ММВБ

- ММК

- мтс

- НЕФТЬ

- Облигации

- отчетность США

- ОФЗ

- полезные ресурсы

- президенты

- приватизация

- Путин

- РБК

- РИ СИ

- роснефть

- Россия

- рубль

- Русал

- Русснефть

- санкции

- си 2013

- сипи

- система

- сша

- США выборы

- Трамп

- трежерис США

- турбизнес

- уралкалий

- фонд

- ФСК Россети