SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ejik

Уровень коротких позиций по индексу S&P на низах трехлетней давности

- 17 августа 2016, 11:33

- |

По данным Barclays, рост рынка произошел благодаря покупкам фьючерсов на индексы со стороны таких покупателей, как центральные банки (“чистые покупки фьючерсов на американские акции с марта этого года ($60 млрд. в номинале) превысили покупки за период с октября 2011 по май 2013 года”), обратным выкупам акций корпорациями (“Самыми большими покупателями акций стали сами корпорации из индекса S&P 500. Их обратные выкупы за последние 4 квартала вросли до $500 млрд., что выше $375 млрд. в 2013 году”), и последнее, но не самое малозначительное: рынки выросли из-за закрытия коротких позиций.

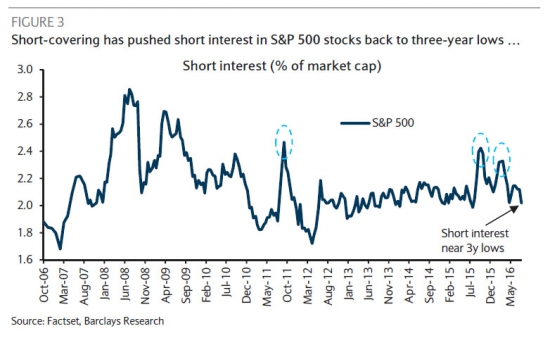

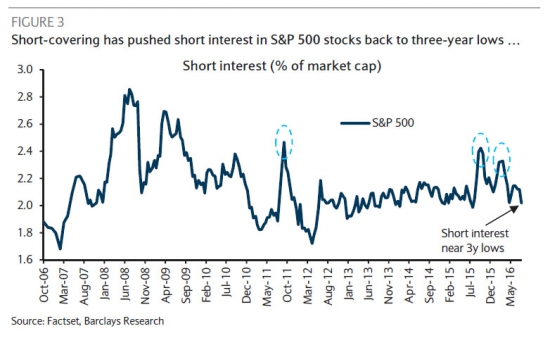

Как указывает Barclays, приток средств в акции из индекса S&P 500 вследствие закрытия коротких позиций составил $60 млрд., начиная с марта этого года, и $26 млрд. – с июня.

Это означает, что на настоящий момент короткий интерес по индексу S&P500, как процентная доля от рыночной капитализации этого индекса, находится на низах трехлетней давности.

Обратной стороной произошедшего может стать то факт, что дальнейший рост акций будет осложнен в виду отсутствия шортов на рынке, сквиз которых, в том числе, приводил к повышательному движению рынка в последнее время. Тем не менее, короткий интерес, уровень которого составляет около 2% от рыночной капитализации S&P500, может и дальше продолжить свое снижение. В начале 2007 года, прямо перед началом финансового кризиса, короткий интерес был равен 1,7%. Другими словами, хотя шортистов может ожидать существенно меньше боли, чем весь прошлый год, однако эта боль может дать о себе знать и впредь, если центральные банки продолжат заталкивать инвесторов в акции.

www.zerohedge.com/news/2016-08-15/shorts-throw-towel-sp-short-interest-tumbles-three-year-lows

Как указывает Barclays, приток средств в акции из индекса S&P 500 вследствие закрытия коротких позиций составил $60 млрд., начиная с марта этого года, и $26 млрд. – с июня.

Это означает, что на настоящий момент короткий интерес по индексу S&P500, как процентная доля от рыночной капитализации этого индекса, находится на низах трехлетней давности.

Обратной стороной произошедшего может стать то факт, что дальнейший рост акций будет осложнен в виду отсутствия шортов на рынке, сквиз которых, в том числе, приводил к повышательному движению рынка в последнее время. Тем не менее, короткий интерес, уровень которого составляет около 2% от рыночной капитализации S&P500, может и дальше продолжить свое снижение. В начале 2007 года, прямо перед началом финансового кризиса, короткий интерес был равен 1,7%. Другими словами, хотя шортистов может ожидать существенно меньше боли, чем весь прошлый год, однако эта боль может дать о себе знать и впредь, если центральные банки продолжат заталкивать инвесторов в акции.

www.zerohedge.com/news/2016-08-15/shorts-throw-towel-sp-short-interest-tumbles-three-year-lows

123 |

Читайте на SMART-LAB:

Реальные доходы: новый выпуск «Лампы Трампа» с Элвисом Марламовым

Рынки в дисбалансе: рубль держится, а золото, палладий и алюминий становятся звездами инвестиций. Долговые обязательства компаний, перспективы...

12:43

Как с умом воспользоваться нашей скидкой?

Сейчас мы сохраняем возможность обучаться по сниженной цене, понимаем текущую экономическую ситуацию. В ближайшее время стоимость обучения...

09 января 2026, 13:29

теги блога Байкал

- Amazon

- API

- Apple

- bitcoin

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- СВО

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

так понятно?