Блог им. stroyinvest

Текущее состояние PHOR (ФосАгро)

- 09 мая 2016, 16:22

- |

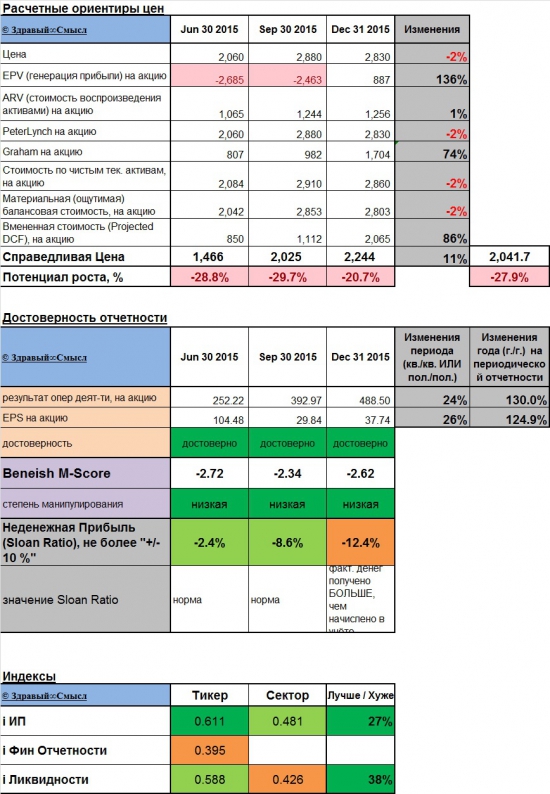

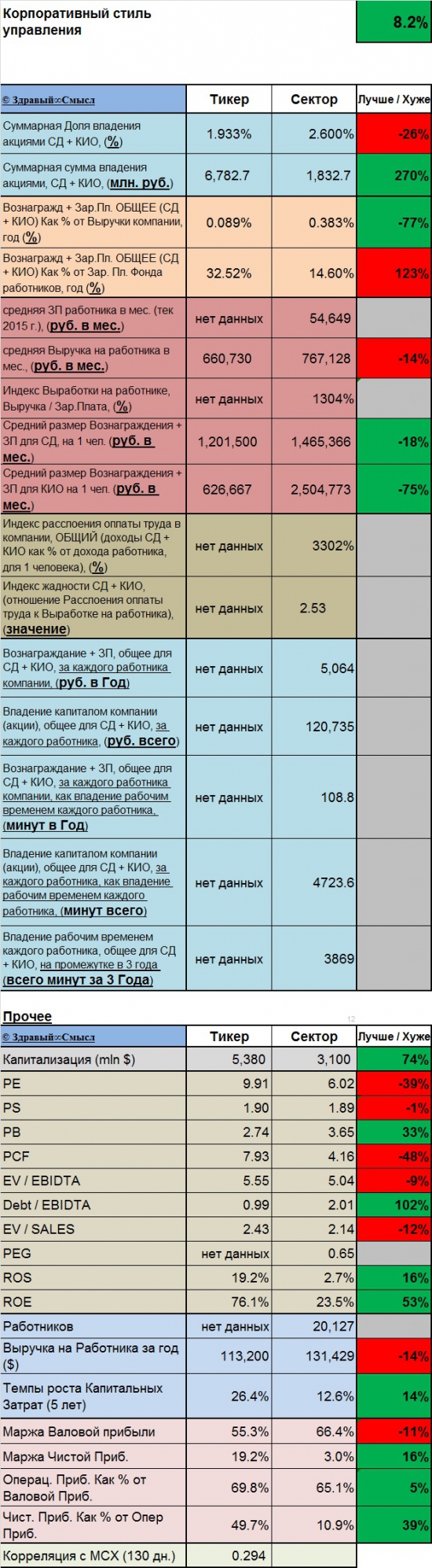

по расчетным ориентирам цен — падение до 2000-2300

по графику тоже 2 варианта событий

по iИП — лучше рынка (по идее нужно брать)

ДИВИДЕНДЫ — На текущих уровнях = 5,98 % (годовых)

По уставу Фосагро на дивиденды направляются от 20% до 40% по МСФО. Согласно дивидендной политике, компния намерена выплачивать в качестве дивидендов до 50% прибыли. Обещают в ближайшие годы «выплачивать достойные дивиденды».

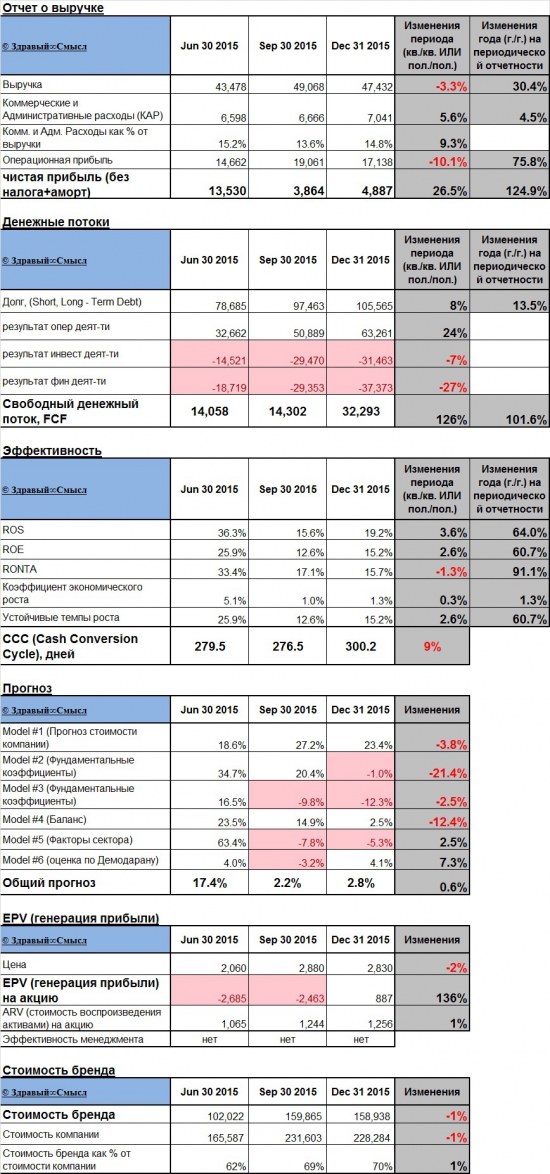

ЭФФЕКТИВНОСТЬ — положительная динамика

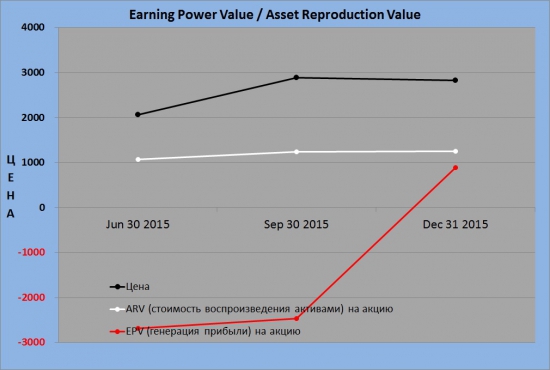

EPV (генерация прибыли)

EPV положительная динамика

ARV нейтральная динамика

СТОИМОСТЬ БРЕНДА — нейтральная динамика

ПОТЕНЦИАЛ РОСТА котировок — средневзвешанное значение = 2000 — 2300 руб.

По фин. моделям = коррекция до уровней 2000 — 2300 руб.

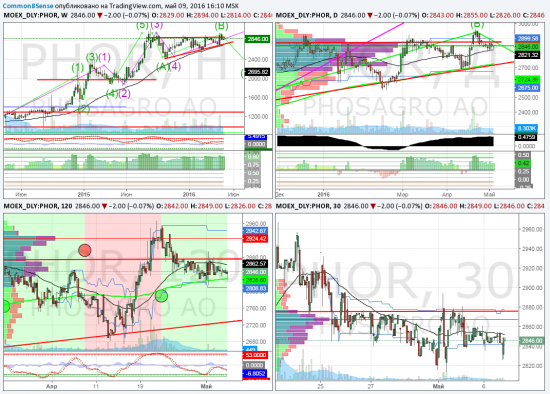

По графику = я не сильный волновик, поэтому у меня 2 варианта получилось:

1) либо окончание коррекционной волны C (2200 — 2300 руб.)

2) либо это 5 волна, нужно ждать подтверждения в виде пробоя макс 3 волны (пробой 2900 — 3000 руб. и дальнейший рост)

ИНДЕКСЫ – разнонаправленно (нейтральная оценка)

СРАВНЕНИЕ С СЕКТОРОМ (фунд. коэффициенты)— разнонаправленно (нейтральная оценка)

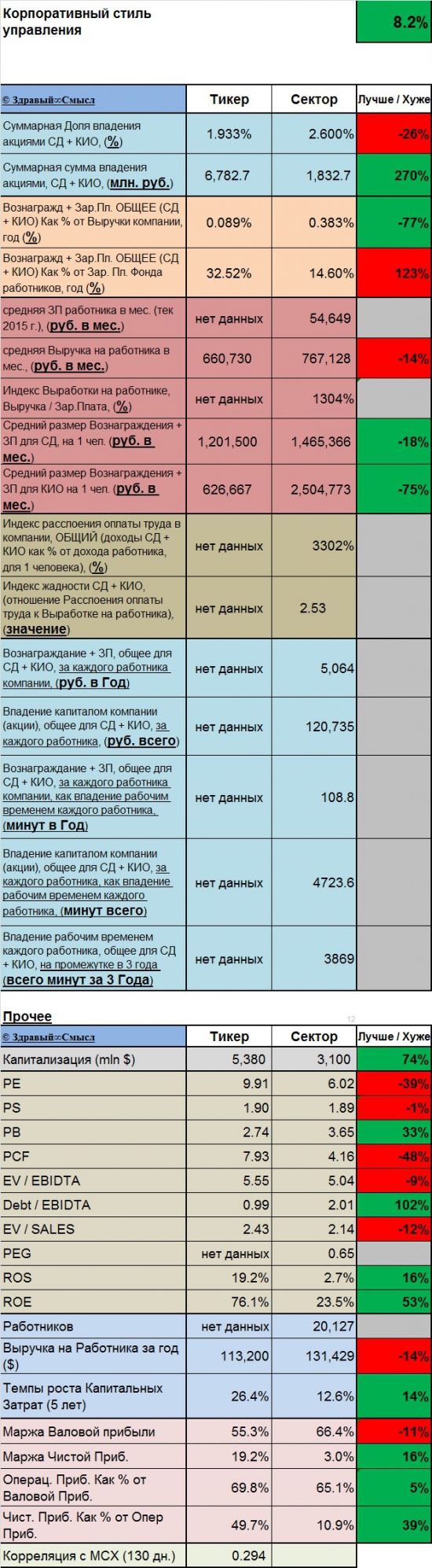

КОРПОРАТИВНОЕ УПРАВЛЕНИЕ (справочно) — на уровне среднего значения по сектору (+ 8%)

(валюта баланса — млн. руб.)

Данные без накопления, относятся только к периоду оценки.

Представляю Вашему вниманию сводные показатели финансовой отчетности компании «ФосАгро», которая отчиталась за 4-й квартал 2015 года. Данные представлены в таком формате, чтобы максимально сфокусировать внимание на основных изменениях состояния компании. Данные за последние три периода отчетности соответствуют дате выхода финансовой отчетности.Текущая цена отличается от цены в анализе.

=============

Параметры из блока ЭФФЕКТИВНОСТЬ оценивают всем известные метрики: ROE, ROS и прочее.

Также добавлена Cash Conversion Cycle — это метрика, показывающая сколько компании требуется дней для того, чтобы пройти этап производства (если имеется) и продажи превратив их в деньги. Является отличной метрикой для того, чтобы проанализировать эффективность компании в управлении денежными средствами для генерации продаж.

Цикл конверсии наличности является метрикой здоровья компании и эффективности работы менеджмента.

При увеличении данного показателя можно говорить о кризисе ликвидности внутри компании. Проводить сделки акцентируя внимание, только на этом показателе не стоит; требуется взглянуть на другие метрики здоровья компании.

Различные розничные сети имеют возможность платить своим поставщикам после того, как им заплатит клиент. Это приводит к отрицательному показателю CCC.

=================

Параметры из блока ПРОГНОЗ оценивают изменения состояния компании в определенном разрезе анализа (дисконтированные ден. потоки, общее изменение показателей компании).

=================

Параметры из блока EPV (генерация прибыли) дают оценку стоимости цены акции в сравнении с внутренней стоимостью цены акции ARV (стоимость воспроизведения активами). Если EPV > ARV, менеджеры компании действуют эффективно, создавая дополнительную внутреннюю стоимость компании. Также цена акции стремится к ARV.

Формула расчета EPV: http://provalue.club/wiki/epv-earnings-power-value-sila-generirovaniya-pribyli.html

Формула расчета ARV: http://provalue.club/wiki/arv-asset-reproduction-value-stoimost-vosproizvedeniya-aktivov.html

================

Блок СТОИМОСТЬ БРЕНДА оценивает стоимость компании, и стоимость бренда компании.

================

Блок РАСЧЕТНЫЕ ОРИЕНТИРЫ ЦЕНЫ оценивает стоимость акции несколькими моделями.

Справедливая цена — взвешанное значение всех моделей (веса у моделей разные).

================

Блок ДОСТОВЕРНОСТЬ ОТЧЕТНОСТИ проверяет адекватность представленной отчетности на простом примере:

1) EPS на акцию не может быть более, чем Результат Опер. Деят-ти на акцию. Если соотношение не соблюдается — появляются вопросы по адекватности данных.

2) Также оценивается Sloan Ratio Неденежная Прибыль, кот. должна находится в рамках "± 10 %".

Формула расчета Sloan Ratio: (в списке #33) http://www.suredividend.com/ratios-metrics/

— положительное значение Sloan ratio означает, что начислений в учете (это касается не только выручки) было сделано больше, чем получено денег. В динамике это может говорить о том, что компания «рисует» доходы и прибыль, которая не превращается потом в деньги. Либо превращается, но потом, а прибыль нужна сейчас;

— отрицательное значение говорит об обратном: за период было получено денег больше, чем отражено начислений. Такая ситуация в динамике может говорить о том, что денежные потоки компании могут быть не связаны с операционной деятельностью. Потому что начислений нет, а деньги есть.

3) Также оценивается Beneish M-Score - это математическая модель, показывающая степень манипулирования компанией своими отчетами

Формула расчета Beneish M-Score: (в списке #36) http://www.suredividend.com/ratios-metrics/

При M-score менее минус 2,22 считается, что компания не манипулирует с отчетами.

При M-score более минус 2,22 считается, что компания манипулирует с отчетами.

=============

Блок ИНДЕКСЫ оценивает основные фундаментальные индексы:

Параметр i ИП (инвест привлекательность) оценивает основные фундаментальные коэффициенты компании с применением нечетких множеств (pe, ps, pb, roe, debt и прочее). Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Показатель от 0,45 можно рассценивать как сигнал к отслеживанию тикера.

Параметр i ФИН ОТЧЕТНОСТИ оценивает ключевые параметры финансовой отчетности компании с применением нечетких множеств.Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Показатель от 0,45 можно рассценивать как сигнал к отслеживанию тикера.

Параметр i ЛИКВИДНОСТИ оценивает ликвидность актива. Учитывает объемы сделок, волатильность актива, частично капитализацию компании (показатель возможно спорный, но позволяет примерно оценить актив).Показатель менее 0,3 говорит о наличии интереса со стороны долгосрочных инвесторов (якорные инвесторы). Показатель от 0,3 до 0,5 говорит о наличии интереса со стороны среднесрочных инвесторов. Показатель от 0,5 до 0,7 говорит о наличии интереса со стороны краткосрочных инвесторов / позиционных спекулянтов. Показатель более 0,7 говорит о наличии интереса со стороны основной массы спекулянтов. Параметр вида 0…1 (иногда более 1)

============

Добавлен блок КОРПОРАТИВНОЕ УПРАВЛЕНИЕ для доп. оценки менеджмента компании.

Данный блок экспериментальный, носит скорее справочную информацию. Данные брались из ежеквартальной отчетности по РСБУ.

Сводный показатель «Корпоративного управления» — процент от среднего значения данных сравнения по Сектору. В формате — лучше / хуже (на сколько процентов).

===========

Блок ПРОЧЕЕ отражает справочную информацию. Также сравниваются коэффициенты тикера со взвешанными по капитализации коэффициентами сектора. Параметр «Лучше / Хуже» отражает справочную информацию!!! сравнения с сектором.

Недельный график

График: Недельный / Дневной / 2 часа / 30 минут

Визуально об инвестах… ник Common8Sense

теги блога Здравый Смысл

- FXCM

- NASDAQ

- NYSE

- SnP 500

- акции

- алроса

- альтернативные индексы

- американская биржа акций

- американские акции

- американский рынок

- американский рынок акций

- аналитика

- аналитики

- астрология

- Астрология и трейдинг

- астротрейдинг

- Банк Возрождение

- банк втб

- банк открытие

- Банк Санкт-Петербург

- банковская жизнь

- банковский сектор

- БашНефть

- бета

- биография

- веселье

- волатильность

- Газпром

- ГМК НорНикель

- Гонконг

- горе-аналитик

- группа ЛСР

- Группа ПИК

- гуру

- дивиденды

- Здравый смысл

- инвестиции

- Инвестиции в РФ

- инфляционные ожидания

- книга

- копипаст

- корпоративный стиль

- корреляция

- Коршуновский ГОК

- кофейная гуща

- кукл

- ЛСР

- М.видео

- Мегафон

- Медведев Дмитрий

- межрыночный анализ

- металлургический сектор

- ММК

- мосбиржа

- Мостотрест

- настроение на рынке

- неразумный инвестор

- нефтегазовый сектор

- нкнх

- НЛМК

- ОАК

- околорынок жжот

- опрос

- отчетность в США

- оффтоп

- оценка риска

- Пенсии

- помойка

- потребительский сектор

- промсвязьбанк

- Протек

- Роснефть

- Ростелеком АО

- сбербанк

- Северсталь

- сезон отчетности в США

- Сектора экономики США

- Славнефть-ЯНОС

- статистика

- строительный сектор

- Сургутнефтегаз

- текущее состояние

- телекоммуникационный сектор

- Тплюс

- Фармстандарт

- Финансовый сектор

- форекс

- Фосагро

- ФСК Россети

- Фундаментальные данные

- фундаментальный анализ

- Химия и Нефтехимия

- ЦБ

- цветная металлургия

- Черкизово-Групп

- Чёрная металлургия

- Шадрин

- экономика России

- энергетический сектор

- юмор

сейчас лучше сектора энергетики не предвидится.

тупо в лонг до презивыборов 09.2018

слышал про 3 волну…