Блог им. Andy_Z

Можно ли превратить бабочку в птицу и зачем? Ответ очевиден, если вы торгуете опционные позиции.

- 15 мая 2015, 22:26

- |

Потерпев полное фиаско на апрельской экспирации опционов на фьючерс РТС с позицией дабл ратио спред (она же в простонародье «кошка»), решил попробовать покупать бабочки, превращая их при существенном движении цены базового актива (БА) в железные кондоры.

В чем плюс, по моему мнению, такого подхода:

- Существует два прямых способа покупки бабочки: на колах или на путах, а также порядка 10 способов с помощью синтетики. Покупка только на колах, или только на путах, мне лично крайне удобна, можно использовать не задействованные инструменты в других позициях, без боязни случайно испортить свою бабочку.

- Для построения бабочки с приличным предполагаемым доходом требуется относительно не много гарантийного обеспечения (ГО).

- В случае существенного движения цены БА бабочка не роллируется путем закрытия этой позиции и открытия новой, не хеджируется фьючерсом и т.п., а превращается путем создания другой, сдвинутой бабочки, в железный кондор. Таким образом, не надо пытаться угадать движение рынка, а следует открывать бабочки на центральном, в данный момент, страйке.

- Убытки как бабочки так и кондора ограничены.

Понятно, что не все просто в этом мире, есть и минусы.

- Для получения более или менее интересного дохода, необходимо задействовать приличное количество контрактов трех страйков. А это издержки на комиссию.

- Ручное создание позиции довольно затруднительно, учитывая количество задействованных инструментов и контрактов. Очень желателен автомат.

- Необходимо не пропустить момент создания очередной бабочки. Да и ГО при этом создании будет возрастать.

- Если за несколько дней до экспирации кондор будет в убытке или близок к этому, а новая бабочка еще не «созрела» и, скорее всего, не «созреет», то надо принимать не простое решение: закрывать позицию в убыток, ожидать и молиться, что к экспирации откатит куда надо, либо пытаться как-то хеджировать позицию.

Переходим от теории к практике.

20 апреля при цене БА в районе 100000 была куплена «узкая» бабочка на колах («узкая» потому что при центральном проданном страйке 1000000 покупались половинные страйки, соответственно, 97500 и 102500).

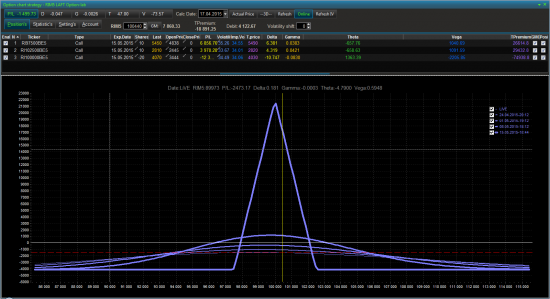

Так же 20 апреля была куплена «широкая» бабочка на путах. Продан центр 100000 и куплены края на полных страйках 95000 и 105000. 27 апреля при возврате цены БА к 100000 докупил еще два лота, в результате сформировалась такая вот позиция:

Количество контрактов «широкой» бабочки получилось несколько меньше, чем «узкой», что не помешало, в конечном итоге, получить от нее больший профит.

Дело в том, что к «узкой» бабочке пришлось добавлять еще 5 бабочек, на страйках 97500, 102500, 105000 и 107500 соответственно. Что существенно повлияло на ее профит и на размер взятой с меня комиссии.

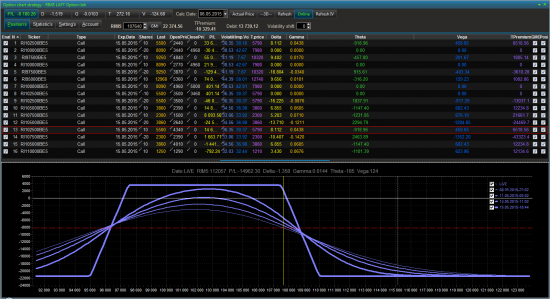

В конечном итоге позиция на базе «узких» бабочек стала выглядеть следующим образом, и в таком виде была доведена до (теперь автоматической) экспирации биржи:

Полученный профит особо не радует, если к тому же учесть, что комиссия составила почти треть от этого профита.

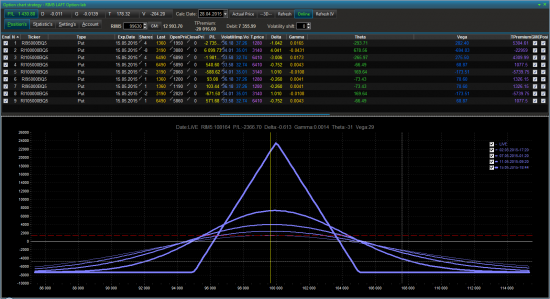

Что касается позиции, начинавшейся с «широкой» бабочки, то она добавлялась всего один раз 6 мая при достижении цены БА 107200 пунктов (а должен был открывать бабочку при цене 105000 пунктов, но пропустил этот момент, был вне доступа к компьютеру).

Надо заметить, что позиция на тот момент выглядела не очень весело:

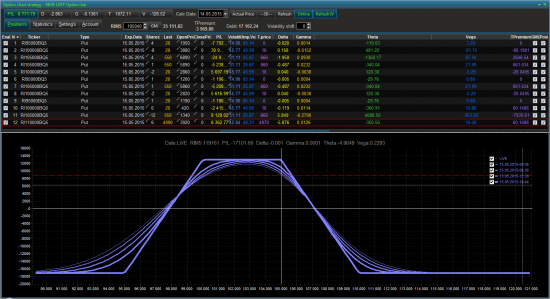

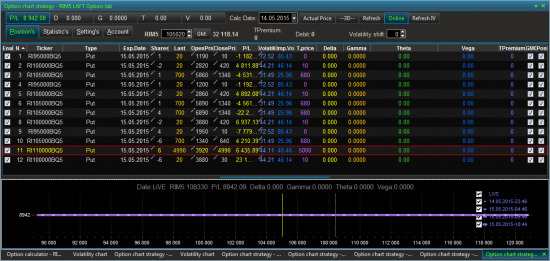

Но дотерпел и 14 мая терпение было вознаграждено, ситуация сильно изменилась:

И тут было принято, как показали дальнейшие события, совершенно верное решение. Прибыль от позиции была близка к максимальной, а при уходе БА всего на 2000 пунктов вверх можно было вообще ничего не получить или получить убыток. Поэтому закрыл позицию, не дожидаясь экспирации.

Результат получил следующий.

Резюме:

- Если считать к размеру задействованного ГО (что, конечно, не правильно), то получен доход больше 15%.

- Основная часть дохода получена от «широких» бабочек, хотя и риск, что эта позиция не даст прибыль, был больше. Повезло, что вовремя закрыл.

- Открывал и закрывал позиции с помощью автоматической стратегии системы Option-lab. Набил шишки, в результате познал кучу возможностей, которые в инструкции либо вообще не описаны, либо описаны, но не очень четко. Хочу заметить, что можно и руками, но результат не предсказуем при такой волатильности БА,

- Стратегия превращения бабочек в кондор, на мой взгляд, вполне жизненна, но что делать с кондором, который на грани убыточности перед экспирацией, не знаю. Если кто подскажет, буду очень благодарен.

Всем профита и хороших выходных.

теги блога Andy_Z

- intel

- ITinvest

- option-lab

- Option-lab Trade

- S&P500

- SHCHUTUSHCHA

- автоматизация

- акции

- Алексей Всемирнов

- Альфа-Форекс

- банки

- БКС

- брокер Открытие

- брокерские услуги

- брокеры

- Василий Олейник

- волаильность

- волатильность

- Газпром

- гарантийного обеспечения

- гаспром

- Герчик

- движение рынка

- Дмитрий Новиков

- евро

- Европа и Россия

- Игорь Лаухин

- Илья Коровин

- инвест идеи на 2014

- инвестиции

- индекс RTSI

- индекс РТС

- иран

- комплаенс

- конференция смартлаба

- крупные сделки

- курс доллара

- курс рубля

- Ларри Вильямс

- лчи

- ЛЧИ 2014

- ЛЧИ 2013

- ЛЧИ 2015

- ЛЧИ 2019

- Мастер Банк

- мастер класс

- медведь

- ММВБ

- МОК1

- Московская биржа

- московская опционная конференция

- Наббиулина

- народная опционная конференция

- НеГрустин

- нефть

- облигации

- опцины RI

- опцион

- опционы

- Опционы RI

- опционы SI

- опционы на SI

- открытие брокерского счета

- открытие счета

- оффтоп

- Познер

- польза смарт-лаба

- прогнозы аналитиков

- промсвязьбанк

- РБК

- РБК эфир

- Роман Андреев

- Роснано

- Российская экономика

- рынок forex

- рынок Forts

- рынок онлайн

- Сбербанк

- Сбой на бирже фортс

- Сергей Елисеев

- скальпинг

- Сколково

- срочный рынок

- фондовый рынок

- фондовый рынок

- фортс

- ФРС

- фьюерс ртс

- фьючерс на индекс РТС

- фьючерс на индекс RTS

- фьючерс на индекс РТС

- фьючерс РТС

- хедж-фонд

- Церих

- шорт

- Шорт $

- шорт RI

- экономика

- экспирация

- экспирация. фьючерс на ртс

Если не научитесь обходиться вообще без купленных опционов в портфеле, будете всегда проигрывать…